Máte dostupné finanční prostředky a jste skálopevně odhodláni, že je chcete investovat. Jenomže kde začít? Do čeho investovat v roce 2025 peníze?

Ztotožňujete se s myšlenkou pasivního investování do ETF fondů? Nebo raději bitcoin? A co takhle státem dotované investiční produkty jako je DIP?

Investování by nemělo být jednorázovou záležitostí ale spíše celoživotní cestou. I proto se ve vašich portfoliích najde místo téměř pro cokoliv.

Jaké jsou výhody a nevýhody jednotlivých investic? Jak je to s očekávanými výnosy a rizikem? A co třeba s takovou likviditou, tedy jak rychle budete mít peníze k dispozici v případě potřeby?

Na 15 možností do čeho investovat v roce 2025 si teď posvítím.

Čtěte dál a objevte svět investic!

Do čeho investovat v roce 2024:

*Článek aktualizován 10. ledna 2025.

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Spousta příležitostí a tak málo peněz

Pokud chcete v dnešní době investovat, mám pro vás dobrou zprávu – investování prakticky do čehokoliv by nemohlo být jednodušší. Na investičních platformách jako je Portu či XTB si lze zřídit účet online během několika minut z pohodlí domova a vstupní částky potřebné k investování se většinou pohybují v rozmezí stovek až jednotek tisíců korun.

Špatné zprávy?

Možností do čeho investovat je pomalu víc než filmů na Netflixu.

Rok 2024 byl vládla na (nejen) kapitálových trzích extrémně optimistická nálada. Roky vysoké inflace samozřejmě příjemné nebyly, ale kapitálové trhy se otřepaly a šlapou dál jako dobře promazané stroje.

Na svá maxima si sáhl bitcoin, který tak překonal koncem roku 2024 poprvé v historii hodnotu 100 000 USD, nezahálely ale ani indexy S&P 500 a Nikkei nebo zlato. Nejdražší v historii bylo v roce 2024 dokonce i kakao.

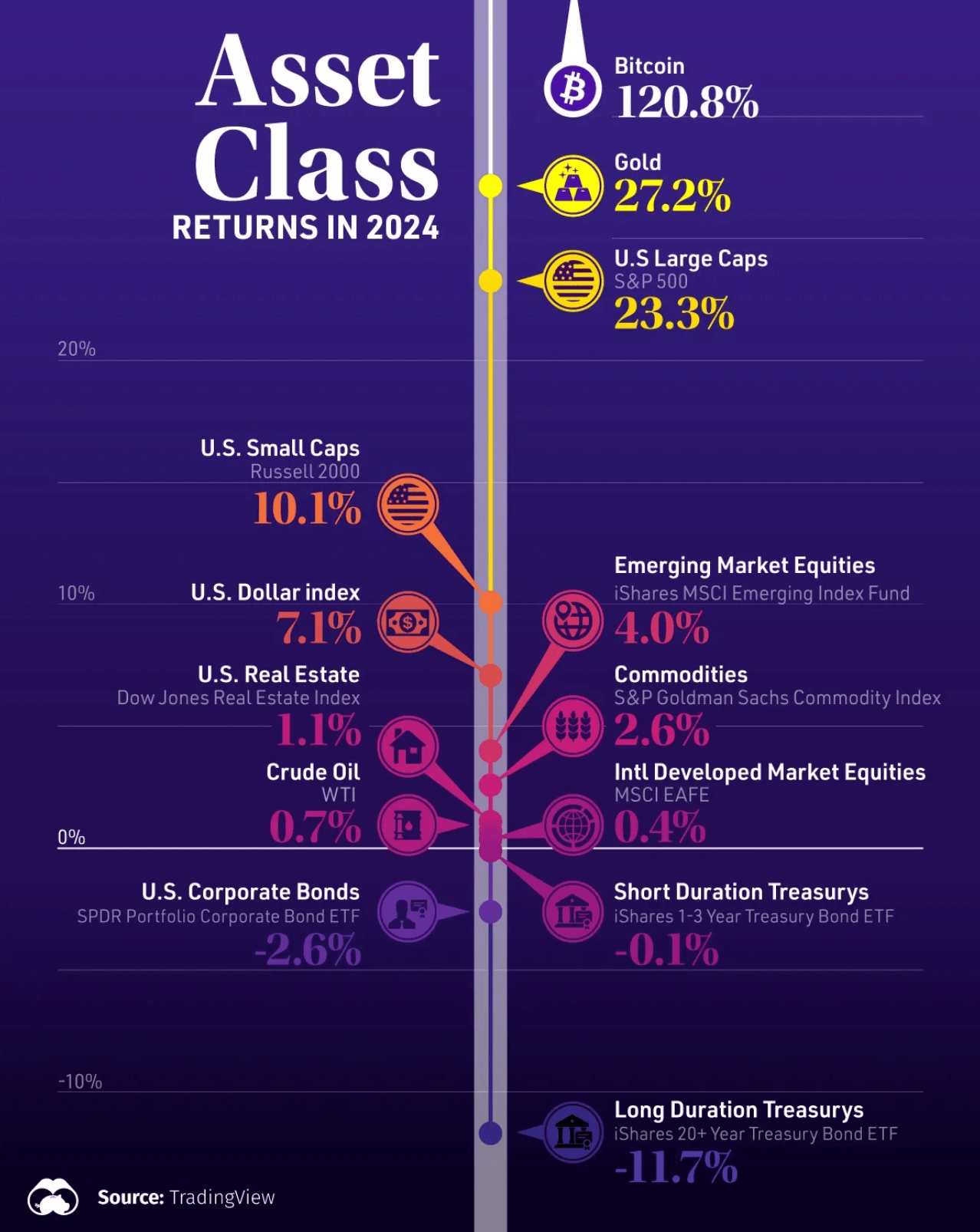

Rok 2024 byl velmi dobrým investičním rokem, a bylo prakticky jedno, do čeho jste své peníze investovali, což zachycuje i grafika na dalším obrázku z webu Visual capitalist (měřeno v USD).

Snad to vydrží i v roce 2025!

Ohlédnutí za rokem 2024 naleznete v tomto videu:

Investiční plán a předpoklady

Investování by nemělo být jednorázovou záležitostí. Jednorázová investice větší částky je super, ale nemělo by zůstat jen u ní.

Klíčem k investování je mít plán. To znamená, že přesně víte, v jakých frekvencích, kolik a do čeho budete investovat, nehledě na to, pro jakou možnost nebo kombinaci alternativ se nakonec rozhodnete.

Roky 2022 a 2023 nám ukázaly, jak přibližně mohou vypadat medvědí trhy. Býčí trhy jsou nicméně v roce 2024 zpět a euforie střídá pesimismus.

Nikdy tak nebylo důležitější splňovat předpoklady úspěšného investování, mezi které se řadí například vybudovaná finanční rezerva nebo splacení předražených půjček.

Pozor i na přehnaná očekávání. Poslední dva roky investory trochu „rozmlsaly“ a protože lidé mají tendenci si nedávné výnosy projektovat do budoucnosti, obezřetnost je na místě.

Diverzifikace

Pravdou je, že investice do čehokoliv s sebou přinášejí VŽDY určitá rizika.

Ačkoliv není možné riziko zcela eliminovat, můžete jej výrazně snížit. Toho dosáhnete pomocí diverzifikace. Vždy můžete kombinovat různé třídy aktiv, jejich měnu, ale například i zprostředkovatele služeb a investiční platformy a diverzifikaci tak zvýšit. O tom, jak snížit investiční riziko, se dozvíte ze samostatného článku zde.

Selský rozum zkrátka říká, že je dobré nemít všechna vejce v jednom košíku.

Investování sice je do jisté míry rizikové, s čímž je důležité se smířit, nicméně platí, že jestliže neinvestujete, velmi pravděpodobně se připravujete o mnohem více peněz, než o ty, o které za svůj investorský život můžete přijít v případě občasných přešlapů nebo dočasných propadů.

Pokud se chcete dozvědět, jaké predikce mají pro investiční rok 2025 největší společnosti z Wall Streetu, firma Vanguard nebo třeba umělá inteligence, mrkněte na toto video:

Hodnotící kritéria

Každou z uvedených investičních možností, do jakých lze v roce 2024 investovat peníze, jsem se rozhodl ohodnotit na základě tří kritérií (tzv. investičního trojúhelníku):

- Riziko – jaké je riziko propadu hodnoty u dané investice nebo pravděpodobnost toho, že své peníze nezhodnotíte a o vklad přijdete?

- 1 – nejmenší riziko

- 10 – největší riziko

- Potenciální výnos – jak moc je v nejlepším případě možné na dané investici zbohatnout?

- 1 – minimální potenciální zisk

- 10 – maximální potenciální zisk

- Likvidita – pokud peníze nutně potřebujete, jak rychle mohou být dostupné?

Upozorňují, že jde o čistě subjektivní hodnocení vždy zprůměrované pro danou kategorii. Moje zkušenosti se mohou rozcházet s těmi vašimi a vy tak můžete dojít k jiným závěrům. A tak je to správně.

A teď již k jednotlivým možnostem. Do čeho investovat v roce 2025?

Investice do sebe

| Riziko | 1 |

| Potenciální výnos | 10 |

| Likvidita | Žádná |

Do čeho investovat v roce 2025? Začněte se sebou!

Tím byste měli ale začít bez ohledu na kalendářní rok

Seznam investic tak nemohu začít ničím jiným, než investicí do sebe. Jde například o investici do vzdělání, ale i třeba vlastního fyzického a psychického zdraví. Z mých pravidelných reportů se dozvíte, že i na tom záleží. Život není jen o penězích.

Dle mého názoru je investice do jakékoliv formy vzdělání tím nejlepším, co pro sebe v jakémkoliv věku můžete udělat. Takové znalosti cizích jazyků, tvorby webů či programování vás k vašim finančním cílů přiblíží mnohem rychleji než sebelepší finanční investice.

Najděte si něco, co vás v životě opravdu baví, a věnujte tomu váš čas a energii.

Být nejlepší verzí sebou samotných je tím nejlepším, co pro sebe můžete udělat, bez ohledu na to, zda investice vyústí ve finanční zisk či nikoliv.

Než začnete investovat, zamyslete se nad tím, jestli nedokážete nejprve vyždímat více ze svého lidského kapitálu a schopnosti vydělávat peníze prací.

Výhody

- Potenciální výnos investice do sebe je prakticky neomezený.

- S každou dovedností se vám otevře velká spousta dveří k dříve nepoznaným příležitostem.

- Osobní růst přináší obrovské životní uspokojení a štěstí.

- O vzdělání nebo dovednosti nikdy nepřijdete.

Nevýhody

- Investice do sebe nemusí vždy ústit ve finanční zisk, rozhodně ne okamžitý.

Spořicí účty

| Riziko | 2 |

| Potenciální výnos | 4 |

| Likvidita | Vysoká |

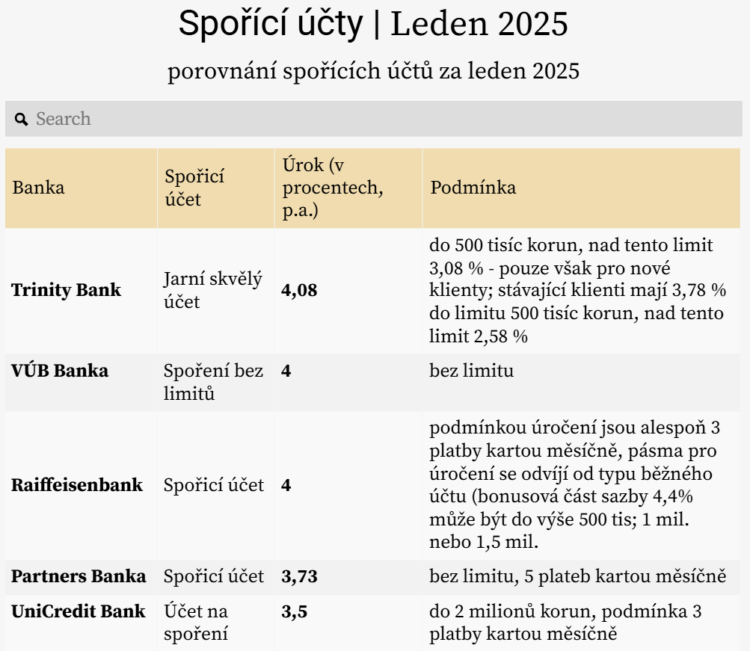

Ach ti Češi a jejich spořicí účty. Spořicí účty v roce 2025 stále ještě nejsou vůbec špatným místem pro vaše peníze, pokud chcete alespoň mírně zhodnocovat své prostředky konzervativním způsobem. Ty nejlepší spořicí účty na začátku roku 2025 nabízí úrokovou sazbu i okolo 4 %.

Spořicí účty jistě mají místo v portfoliích investorů. Nenapadá mě lepší místo pro finanční rezervu.

Problémem je, že s úroky, které jsou dlouhodobě k dostání na spořících účtech, přicházíte o peníze. A to i přes (stále ještě) relativně slušné sazby v roce 2025. To znamená, že vaše úspory prakticky užírá nenasytná inflace.

Spořicí účet by měl sloužit především jako místo pro peníze, které buď máte připravené pro nenadálé situace nebo pro plánované výdaje v krátkodobém časovém horizontu (do 1-3 let).

Určitě mrkněte na aktuální nabídku svých bank, ty totiž zpravidla automaticky sazby stávajícím klientům nenavyšujou, pokud si o ně neřeknete.

Velmi zajímavé úroky ve výši 3,6 % bez jakýchkoliv podmínek pak nabízí společnost Portu skrz jejich „Investiční rezervu„. Osobně tento produkt také využívám.

Byť to nyní vypadá, že „spořák“ může být fajn investicí, nemusí tomu tak nutně být. Vždy platí vztah „něco za něco“. Poslechněte si ostatně epizodu, kde tvrdím, že spořicí účet může být rizikovější než akcie!

Tip Rozbitého prasátka: Využijte akce Raiffeisenbank, zřiďte si skrz tento odkaz bankovní účet a získejte bonus 6x 500 Kč.

Výhody

- Velmi vysoká likvidita.

- Vklad ze zákona pojištěn do 100 000 EUR.

- Alespoň nějaké zhodnocení, byť stále zaostávající za inflací.

Nevýhody

- Jedno z nejhorších míst pro dlouhodobé investice.

- O vyšší úroky si často musíte zažádat.

Stavební spoření

| Riziko | 2 |

| Potenciální výnos | 3 |

| Likvidita | Nízká |

Stavební spoření je další z řady velmi populárních produktů v Česku. Je to dáno především příspěvkem státu ve výši až 2 000 Kč ročně.

Stavební spoření je svým fungováním podobný termínovaným vkladům a můžete s ním dosáhnout na výnos přibližně 3 % při zohlednění poplatků a příspěvků státu.

Ačkoliv se úroky stavebních spoření v reakci na zvyšující se úrokové sazby zvedly, pořád je to bída a to dokonce i ve srovnání se spořicími účty.

Osobně jsem stavební spoření v průběhu roku 2022 zrušil a tento investiční produkt v budoucnu už nebudu využívat.

Jde o extrémně nevhodný produkt pro dlouhodobé zhodnocování vašich peněz.

Výhody

- Relativně bezpečná a ze zákona pojištěná investice.

- Státní příspěvek (který se ale v čase nijak nezvyšuje).

Nevýhody

- Velmi nevhodný produkt pro dlouhodobé investice.

- Vysoké poplatky.

- Nemůže soupeřit s vysokou inflací.

Penzijko

| Riziko | 6 |

| Potenciální výnos | 4 |

| Likvidita | Velmi nízká |

V Česku existuje něco, čemu se říká 3. pilíř důchodového systému. Vyčerpávající článek o tom, jak funguje a co si pod ním představit, naleznete na tomto odkazu.

Dnes existují 2 způsoby, jak se na 3. pilíři dobrovolného spoření na penzi participovat:

- Doplňkové penzijní spoření

- Dlouhodobý investiční produkt

Nejsem velkým příznivcem Doplňkového penzijního spoření a to hned z několika důvodů:

- Penzijko se prodává jako velmi bezpečný produkt.

- Marketingová kampaň táhne lidi především na příspěvky od státu.

- Penzijní připojištění je znehodnoceno vysokými poplatky.

- Naprostá závislost na manažerech fondů.

DIP je v mých očích výrazným (a správným) krokem kupředu. Ostatně si přečtete naše detailní srovnání těchto dvou produktů.

Jestliže investujete do účastnických fondů penzijních společností, zpravidla investujete do podílových fondů, které investují do globálních kapitálových trhů. Problémem je, že nikdo nedokáže říct, jakým způsobem tyto účastnické fondy investují.

Ačkoliv uznávám, že pokud se rozhodujete pouze mezi doplňkovým penzijním spoření a neinvestováním, vzejdete lépe s „penzijkem“. Doporučuji však, abyste se nejprve seznámili s tím, do čeho vlastně pumpujete peníze a jaké jsou případné alternativy.

České penzijní fondy jsou mimochodem dlouhodobě jedny z nejhorších (co se týče průměrné výkonnosti) na světě, o čemž se lze dočíst z výroční zprávy OECD z roku 2024. To je spojeno především s velkým podílem prostředků investovaných v tzv. transformovaných fondech, ale ani fondy, které je nahradily, ve srovnání se světovými index rozhodně nezáří.

Samostatnou kategorií je pak nový investiční produkt, který se rozběhl 1. 1. 2024, s názvem DIP. Pokud o DIPu chcete slyšet víc, poslechněte si rozhovor s Petrem Janským, jedním z autorů tohoto penzijního produktu.

Nejdetailnější srovnání DIP produktů pro rok 2025 na českém internetu ostatně naleznete v tomto článku na webu Rozbitého prasátka!

Plánování důchodu pomocí pravidla 4 % jsem také věnoval několik epizod podcastu, tak kdyby vás téma zajímalo, určitě jim věnujte pozornost!

Výhody

- Velmi jednoduché začít.

- O nic moc se nemusíte starat.

- Jde o lepší alternativu než neinvestovat.

- Příspěvky zaměstnavatele a daňové výhody.

Nevýhody

- Vysoké poplatky, které sníží vaše výnosy.

- Dlouhodobě spíše podprůměrná výkonnost fondů.

- Velmi nízká likvidita a při předčasném vypovězení pozbytí státní podpory.

- Nedostatečně transparentní rizika a složení.

Dluhopisy

| Riziko | 4 |

| Potenciální výnos | 4 |

| Likvidita | Střední |

Dluhopis je, jak samotný název vypovídá, finanční produkt, kdy se vydavatel dluhopisu, který si od něj zakoupíte, stává vaším dlužníkem za předem sjednaných podmínek. Vy poté od vydavatele dostáváte splátky za půjčku s předem stanoveným úrokem do doby, než dojde k úplnému splacení.

Existuje několik kategorií dluhopisů:

- pokladniční,

- státní,

- municipální,

- korporátní,

- bankovní.

Detaily o různých typech dluhopisů se dočtete v podrobném popise na Wikipedii. Dluhopisy kryté státem jsou zpravidla velmi bezpečné (kryté příjmem z odvodů daňových poplatníků), u korporátních už je třeba být na pozoru. Především u maličkých firem jde často o financování dluhu, jež například odmítla financovat banka. Důrazně doporučuji do českých korporátních dluhopisů neinvestovat, pokud skutečně nevíte, co děláte!

Jestliže hledáte bezpečné dluhopisy, kupte si raději české státní dluhopisy. Návod, jak na ně, naleznete v tomto článku na webu Skejwina.

Pravidelní hodnocení českých korporátních dluhopisů naleznete například na webu Dluhopisář Martina Dočekala.

Co je důležité pro vás jako pro investory? Několik zásadních věcí:

- Dluhopisy se zpravidla řadí mezi bezpečnější přístav pro vaše peníze (státní a velké korporátní) než je tomu v případě akcií,

- průběh ceny dluhopisů nekoreluje tak silně s průběhem cen akcií,

- v případě krachu dlužníka máte na rozdíl od akcií alespoň malou šanci na odškodnění.

Dluhopisy si můžete koupit dokonce i skrze ETF fondy, ale má to svá specifika.

Na druhou stranu se u dluhopisů s dlouhou dobou splácení vystavujete riziku dopadu inflace, takže i zde je na místě dbát na opatrnosti a zvážit všechny výhody i nevýhody.

Výhody

- Robustní složka pro doplněk portfolia ve chvílích, kdy preferujete stabilitu nad zhodnocením.

- Zdroj pasivního příjmu.

- V případě státních dluhopisů velmi bezpečná investice.

Nevýhody

- Nižší zhodnocení než v případě akcií.

- Velké riziko v podobě dluhopisů malých firem.

Investice do vlastního podnikání

| Riziko | 6 |

| Potenciální výnos | 10 |

| Likvidita | Velmi nízká |

Pokud máte vlastní firmu, nedokážu si představit lepší investici, než je reinvestování části zisku zpět do podniku. Jedině tak můžete zajistit stabilní růst firmy a posouváte tím strop vašich celkových budoucích příjmů výš a výš!

A pokud firmu nemáte, tak ji založte ještě dnes! Zde je několik kroků, které můžete podniknout ještě dnes při budování třeba takového on-line podniku.

Budování vlastní firmy skvěle doplňuje vaše investiční snažení, kdy jednoho krásného dne může dojít k tomu, že kombinace příjmů z vašich firmem a investic může plnohodnotně nahradit příjem ze stálých zaměstnání.

Ostatně i já sám jsem se v roce 2024 konečně odhodlal ke kroku do neznáma a pustil jsem se do projektu Rozbitého prasátka naplno! Jaké jsou první dojmy se dozvíte z pravidelného finančního reportu.

Výhody

- Budování vlastní značky je mnohem více uspokojující než chodit do zaměstnání.

- Pokud se vaší firmě bude dařit, může jít o nejlepší investici, kterou jste kdy v životě udělali.

- Můžete dělat to, co vás opravdu baví a naplňuje.

- I malý vedlejší podnik může významným způsobem zlepšit vaší finanční situaci.

Nevýhody

- Ne každý podnik se odlepí od země a spousta nápadů jednoduše selže.

- Podnikání je obrovský žrout času a energie.

Forex

| Riziko | 6 |

| Potenciální výnos | 5 |

| Likvidita | Velká |

Obchodování s cizími měnami je dle mého názoru velmi riskantní a potenciální výnosy nejsou dostatečně vysoké pro obhájení tohoto druhu investování.

Měny vůči sobě spíše oscilují, než že by jedna výrazně dlouhodobě rostla vůči nějaké jiné. Navíc pohyb kurzů je na krátkodobém horizontu poměrně malý, takže abyste mohli vydělat balík peněz, museli byste nejprve pořádný balík investovat.

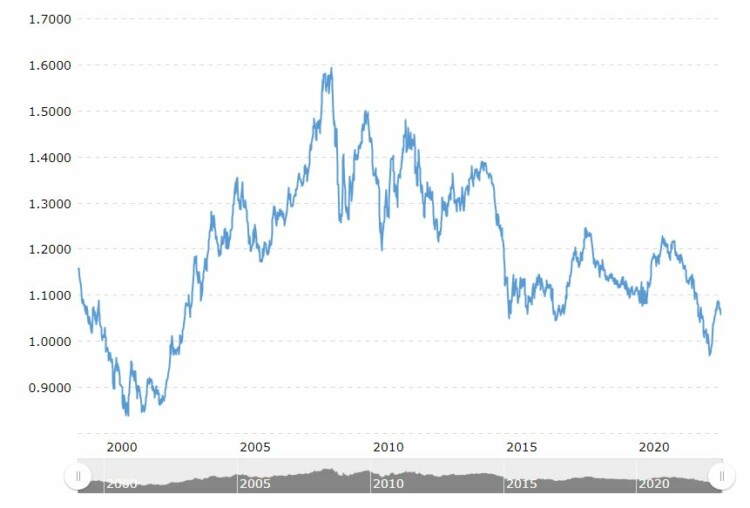

Na obrázku je znázorněn vývoj kurzu eura vůči americkému dolaru.

V neposlední řadě jste při této formě obchodování velmi výrazně znevýhodněni oproti institucionálním investorům, světovým bankám atd., které disponují mnohonásobně lepšími informacemi než vy.

Pokud nejste všemi Maďary oblíbený George Soros, spíše na forexu nezbohatnete. Navíc čas, který byste takovému obchodování museli obětovat, dle mého názoru potenciální zisky nevykompenzuje.

Něco jiného je pak problematika měnového zajištění, o čemž si můžete přečíst samostatný článek.

Výhody

- Pokud máte příjem v různých měnách, občas se vyplatí počkat si na dobrý kurz než prostředky směníte.

Nevýhody

- Věštění z křišťálové koule.

- Je zapotřebí velký kapitál a načasování (a štěstí) pro opravdové zbohatnutí.

Podílové fondy

| Riziko | 7 |

| Potenciální výnos | 6 |

| Likvidita | Střední až vysoká |

Podílové fondy nabízí v Česku snad každá česká banka a investiční společnost. Málokdo ví, že do podílových fondů velmi často investuje, vlastní-li penzijní připojištění.

Myšlenka podílových fondů je poměrně líbivá – ostřílení manažeři spravují peníze svých klientů, kteří jejich jménem investují do vítězných akcií. Za odměnu si pak manažeři ukrojí podíl z investovaných prostředků.

Tak v čem je problém?

- Je extrémně složité pravidelně a dlouhodobě vybírat vítězné akcie.

- Poplatky, poplatky a zase poplatky.

Nezřídka se setkáte s aktivně spravovanými fondy, které mají 2% správcovský poplatek a k tomu navrch vstupní a výstupní poplatek. Že vám 2 % nepřipadají jako příliš? Tak si zde přečtěte, jak takový poplatek ovlivní vaší investici na dlouhém horizontu. Je to hodně.

Sebelepší manažer či manažerka nedokážou dlouhodobě překonávat návratnost trhu. 9 z 10 manažerů dokonce za trhem pravidelně zaostává. I kdyby to dokázali třeba o 1-2 %, jejich výkon stejně nakonec smáznou poplatky.

Výhody

- U většiny klasických podílových fondů velká diverzifikace.

- Slušná návratnost, ale jde to i lépe.

- Investování do kapitálových trhů je jednou z nejlepších dlouhodobých investičních strategií.

- Odpadají vám starosti s výběrem vlastních akcií.

Nevýhody

- Šibeniční neobhajitelné poplatky.

- Většina fondů zaostává za průměrem trhu.

- Předchozí výkonnost fondu negarantuje budoucí výkonnost fondu.

ETF fondy

| Riziko | 6 |

| Potenciální výnos | 7 |

| Likvidita | Vysoká |

ETF (Exchange-traded fund) jsou podílové fondy, které se obchodují na burze.

Jaký je ale hlavní rozdíl mezi klasickým aktivně spravovaným podílovým fondem a ETF fondem?

Hlavní rozdíl je v tom, že většina nejznámějších ETF fondů, které doporučuji i já osobně (ano, jsem zaujatý), si na nic nehraje. To znamená, že jsou pasivní, aby co nejvíce minimalizovaly náklady pro své investory, a “tupě” sledují index, tedy výkonnost nějakého trhu nebo sektoru.

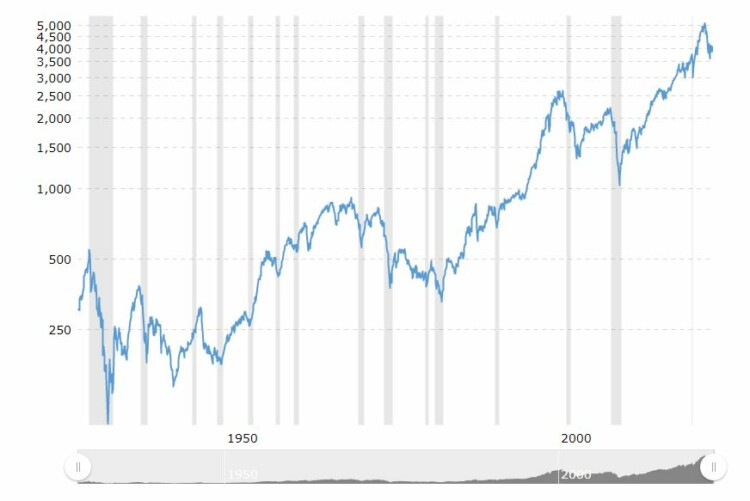

A tahle cesta průměru, jak se indexovému investování přezdívá, je, jak historie ukazuje, zatraceně rentabilní. Takový index S&P 500 má udávanou historickou návratnost okolo 8-10 %.

Více o ETF fondech se dočtete ze samostatného článku zde. Jestli byste si chtěli takové fondy kupovat, můžete buďto sami přes brokera jako XTB (recenze) nebo robo-advisory službu Portu (recenze).

ETF fondy nejsou pouze jedním z nejlepších způsobů, do čeho investovat v roce 2025, ale prakticky kdykoliv! Mých 5 nejoblíbenějších ETF fondů naleznete v tomto videu:

O ETF by se dala dokonce napsat samostatná knížka. A proto jsem ji pro vás napsal – Průvodce pro pasivní investování od Rozbitého prasátka. Rozebíral jsme ji mimochodem s Vojtou Žižkou v jeho podcastu, tak na to mrkněte.

Výhody

- Obrovská diverzifikace.

- Neuvěřitelně jednoduché – stačí vám 2 minuty měsíčně.

- Velmi nízké poplatky.

- Velmi slušná dlouhodobá historická návratnost.

Nevýhody

- Je ideální mít dlouhý investiční horizont (15+ let).

Nemovitosti

| Riziko | 5 |

| Potenciální výnos | 8 |

| Likvidita | Velmi nízká |

Velmi slušné dlouhodobé zhodnocení? Pasivní příjem? Garantované budování hmatatelného bohatství? Škálovatelnost?

To vše vám zaručí investování do nemovitostí!

Osobně s realitním trhem zatím žádné praktické zkušenosti nemám (pracuji na tom, aby se to v roce 2025 změnilo), takže mi nepřísluší situaci detailně hodnotit. Je však jisté, že v Česku je investice do nemovitostí velmi oblíbeným způsobem budování bohatství.

Rok 2025 je pro reality opět zajímavým rokem. Úrokové sazby pomaličku klesají a ceny nemovitostí na to ještě výrazně nereagovaly. To se samozřejmě může v průběhu roku 2025 změnit. Nadále nicméně platí, že nemovitosti v Česku patří k nejdražším v Evropě.

Ve větších městech máte takřka zajištěný pozvolný růst ceny nemovitosti a máte-li dobrého nájemníka, nemusíte se stresovat o včas zaplacený nájem a zajistíte si pasivní příjem.

Oproti všem ostatním investicím však reality hodnotím jako extrémně časově náročnou investici. Mimo jiné musíte být vždy připraveni řešit nenadálé situace s nájemníky a i samotný nákup nemovitosti je během na dlouhou trať. Jasně, i to lze vyřešit skrze prostředníky, ale i tak si nejprve takový systém musíte vybudovat.

Jde tak spíše o podnikání než o investování.

Cesta realitního magnáta je však právoplatně velmi oblíbeným způsobem, jak v Česku budovat bohatství. Ostatně si poslechněte rozhovor s Honzou Zedníkem, jak vybudoval portfolio se stovkou nemovitostí a dosáhl na finanční nezávislost:

Výhody

- Možnost (uvážlivého) využití finanční páky.

- Škálovatelné.

- Při nákupech v “dobrých” lokalitách prakticky zaručený růst ceny.

- Generování pasivního příjmu.

Nevýhody

- Velmi malá likvidita.

- Nutný větší vstupní kapitál.

- Časové náročné.

- Velký závazek.

Alternativní investice

| Riziko | 8 |

| Potenciální výnos | ? |

| Likvidita | ? |

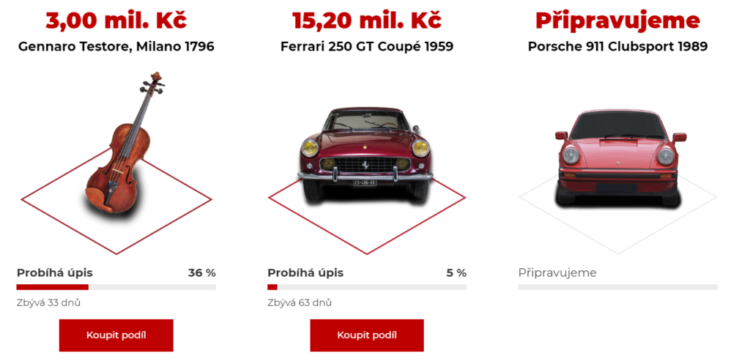

Investování do alternativ, jakými mohou být třeba lihoviny nebo vzácné hračky (v následujícím článku je dokonce věnována pozornost pouze stavebnici LEGO), může být zajímavé, a to především z jednoho důvodu – velmi často se jedná o investorův koníček.

Lze říct, že pokud vás baví auta a nenecháte si ujít žádnou novinku z automobilového průmyslu, veteránská raritní Tatra pro vás bude mít cenu zlata.

Pokud jde o alternativní investice, měli byste mít k věci nějaký sentimentální vztah a měla by vás opravdu zajímat. Proč kupovat 20ti letou whiskey, když jste abstinenti? Alternativní investice by měla být vaše hobby. A neměli byste si ji vypít.

Alternativní investice mimo jiné nabízí i služba Portu Gallery.

Výhody

- Alternativní investice jsou především koníčky nebo vášní.

- Pokud se investice nezhodnotí, alespoň vám přinese radost.

- Při troše štěstí lze narazit na “diamanty”.

Nevýhody

- Ne každý koníček lze zpeněžit.

- Velmi nejisté návratnosti.

- Spíše horší likvidita.

P2P

| Riziko | 9 |

| Potenciální výnos | 5 |

| Likvidita | Střední |

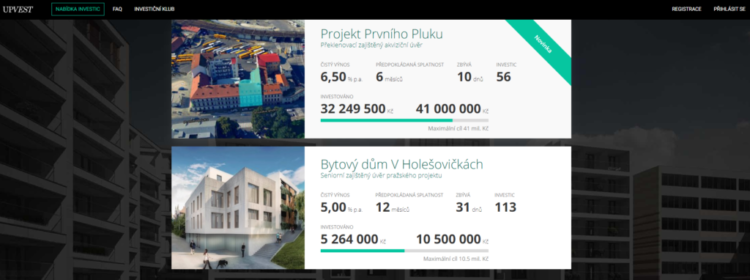

P2P zažilo za posledních několik let obrovský boom a takřka každý investor si alespoň vyzkoušel investování přes platformy jako je Mintos nebo Upvest.

Při P2P investování se zpravidla větší množství investorů skládá na financování projektu či půjčky někoho jiného. P2P investoři tedy suplují roli banky se všemi výhodami i nevýhodami.

Po vypuknutí koronaviru však většina P2P poskytovatelů narazilo do zdi, což jen umocnila válka na Ukrajině a zvyšující se inflace. Dostalo se tak na mé prognózy, kdy jsem už v roce 2019 spekuloval nad tím, co s P2P světem udělá první opravdová krize.

Osobně považuji P2P investice za velmi rizikovou investici a jedinou platformou, kterou i nadále aktivně využívám, je český Upvest. Ten investuje do podílů na úvěrových smlouvách do nemovitostí. A to nejlepší? Za celou svou existenci se nestalo, že by nějaký projekt zkrachoval!

Opět podotýkám, že jde vesměs o velmi rizikové investice.

Výhody

- Obrovské množství možností – lze financovat startupy, nemovitosti, dluh lidí i firem či ekologicky zaměřené projekty.

- Velmi zajímavé (ale rizikové) zhodnocení.

- Jednoduchost, uživatelské prostředí a nízká vstupní bariéra.

Nevýhody

- Etické otázky s ohledem na platformy, kde se kupčí s dluhem lidí.

- Velké množství velmi pochybných platforem.

- Nižší likvidita a problémy se zpětnými odkupy.

- Vysoká míra krachů mezi P2P platformami.

Akcie

| Riziko | 8 |

| Potenciální výnos | 10 |

| Likvidita | Vysoká |

Spousta lidí si investování spojuje s útržky amerických filmů o Wall Street, kde se jednotliví obchodníci navzájem překřikují při obchodování s akciemi.

Ačkoliv tak dnes burza již prakticky nefunguje, akcie firem jsou stále nenahraditelnou součástí většiny investičních portfolií. Ostatně skrze vyzdvihované ETF fondy investujete zpravidla také do akcií.

Pokud držíte akcii firmy, máte právo na podíl ze zisků v podobě dividend (pokud jsou vypláceny) nebo růstu ceny samotné akcie. Také můžete mít vliv na fungování společnosti (pokud váš podíl je dostatečně velký). V podstatě se stáváte částečnými vlastníky firmy.

Jestliže cena akcie dostatečně stoupne, vy podíl můžete se ziskem prodat.

Narozdíl od ETF fondů, které se vydávají cestou průměru, jsou akcie mnohem rozmanitější. Jejich největší appeal spočívá právě ve skutečnosti, že lze občas narazit na společnost, jejíž hodnota za pár let vyroste o tisíce procent. Přesně tak, jak se to stalo s akcií společnosti Nvidia.

Taková situace zní sice super, ale na každou takovou skvělou akcii připadá desítky dalších, které skončí v propadlišti dějin.

Předpovídat vývoj ceny akcie je jako hod mincí – padesát na padesát. Vlastně je to ještě horší, protože podle výzkumu Jeremyho Siegla odpovídá za veškeré výnosy na kapitálových trzích jen malá hrstka akcií. Vybírat si vlastní akcie může být zábava, ale také obrovský stres. Tuto cestu doporučuji jen zkušeným investorům a rozhodně jen s penězi, o které si můžete dovolit přijít. Většina aktivních obchodníků totiž přichází o peníze.

Dalším problémem je, že abyste si vybudovali dostatečně diverzifikované akciové portfolio, měli byste držet okolo 50 akcií. A to něco stojí (akcie některých gigantů se obchodují i za 2 000 $ za kus a více). Moje doporučení pro aktivní obchodníky tedy zní – držte alespoň 85 % portfolia v indexových fondech a se zbytkem obchodujte dle uvážení s vědomím, že se nemusí zadařit.

A jako vždy, nepřeceňujte se. Největším nepřítelem investorů jsou často investoři samotní.

Já mám jasno – vykašlete se na jednotlivé akcie a raději investujte pasivně!

Výhody

- Obchodování s akciemi může být pro někoho velká zábava.

- Teoreticky levnější než investování do fondů (žádné průběžné poplatky).

- Velmi vysoký (ale o to nejistější) potenciál zisků.

- Prostor pro vlastní kreativitu při skládání portfolia.

Nevýhody

- Při krátkodobých spekulacích nervy drásající záležitost pro otrlé.

- Nákladnější dosažení dostatečné diverzifikace.

- Statisticky je extrémně složité dlouhodobě překonávat průměr reprezentován indexy.

- Poplatky a daně spojené s častým obchodováním zpravidla zabíjejí veškeré zisky.

- Dobře provedené analýzy firem nebo technické analýzy grafů negarantují vyšší zisky.

Komodity

| Riziko | 10 |

| Potenciální výnos | 7 |

| Likvidita | Střední |

Chtěli jste někdy koupit barel ropy nebo bušl kukuřice? Na burze samozřejmě můžete. S nákupy komodit jako jsou vzácné kovy nebo zemědělské produkty je to však komplikované. Navíc riziko dle mého názoru nepřeváží potenciální výnos.

Museli byste toho vědět sakra hodně o kukuřici, abyste měli šanci konkurovat „insiderům“ a zasvěceným tvůrcům trhů. Za mě palec dolů.

A to ani nemluvím o tom, co se dělo na trhu se zemním plynem v roce 2022 v důsledku války na Ukrajině…

Na druhou stranu investorská kapacita Ray Dalio doporučuje mít ve svém portfoliu alespoň nějaké zlato. Důvod je jednoduchý – cena zlata většinou roste když se nedaří akciovým trhům. To vám zajistí diverzifikaci a sníží volatilitu portfolia.

Více o zlatu a investicích do komodit si můžete přečíst ze samostatného článku.

Výhody

- Další stupeň diverzifikace vašich portfolií.

Nevýhody

- Obchodování s komoditami je ještě rizikovější než obchodování s akciemi.

- Cenu komodit je prakticky nemožné předpovědět.

- Čistá spekulace.

Kryptoměny

| Riziko | 9 |

| Potenciální výnos | 8 |

| Likvidita | Vysoká |

A dostáváme se k oblíbeným kryptoměnám. Kryptoměny se těší obrovské oblibě a už i já je beru zcela vážně, především po jejich zařazení mezi aktiva, která se v USA zařazují do ETF fondů. Celý článek o kryptoměnových ETF fondech naleznete zde.

Vzhledem k relativní „novotě“ kryptoměn a velkou volatilitou jejich cen je osobně zařazuji do portfolia s menší váhou a držím výhradně bitcoin.

Možná se v kryptoměnách mýlím (historicky jsem byl spíše kritický a jak se zdá) a tento vlak mi ujede. Je to ale riziko, které jsem ochoten podstoupit.

Proto i vám doporučuji investovat do kryptoměn s rozvahou.

Výhody

- S ohledem na kolísání cen lze při spekulaci rychle vydělat (ale i prodělat).

- Zajímavý doplněk portfolia s vysokým případným stropem.

Nevýhody

- Těžko odhadovat adekvátní tržní ohodnocení.

- Nikdo nedovede předpovědět budoucnost kryptoměn.

- Reputace velké spousty kryptoměn je velmi pochybná.

Do čeho investovat v roce 2025?

Do čeho investovat v roce 2025 peníze?

Ve vyváženém portfoliu je místo na všechno – bitcoin, několik gramů zlata i indexový ETF fond.

Je jen na vás, jakou cestu zvolíte na vaší cestě za bohatstvím a finanční nezávislostí.

Nikdy nezapomínejte, že nic jako ideální investiční nástroj pro všechny neexistuje. Každý jsme v jiné životní a investiční situaci a co vyhovuje jednomu, nemusí vyhovovat druhému. Tisíc lidí, tisíc chutí.

Jaký je váš oblíbený investiční produkt? Do čeho byste investovali a do čeho byste naopak nikdy finanční prostředky nevložili? Zapomněl jsem na něco? Tak pište do diskuze pod článkem nebo na [email protected]!

A kdyby někdo chtěl zkrachovat, tak doporučuji nakoupit dluhopisy od finančních šmejdů. 😀 😉 Stačí si vybrat na Rizikovedluhopisy.cz

Ale vážně, i v následujícím roce se prašivých dluhopisů bude vynořovat dost a dost, dávejte si na ně pozor. Hodně štěstí v investicích všem.

Ahoj a dík za komentář! Přiznám se, že o webu Rizikovedluhopisy.cz slyším poprvé, zatím jsem se významněji o dluhopisy nezajímal. A hned děkuji za zdroj, protože následující článek https://www.rizikovedluhopisy.cz/reakce-na-otevreny-dopis-serveru-dluhopisy-cz/ mě dost znepokojil – o web ceskedluhopisy.cz jsem se nějakou dobu zajímal a chtěl ho vyzkoušet.

Co se týče dluhopisů v článku, spíš jsem s tím měl na mysli například globální korporátní dluhopisy, které se dají pořídit i formou ETF fondu, nebo konec konců i státní dluhopisy, viz https://www.sporicidluhopisycr.cz/?app=distrmista&typ=distributor

Určitě se problematice budu ještě věnovat, až někdy budu psát samostatný článek. Ještě jednou díky za inspiraci!

Prasátko Jakub

Ahoj, máš hezký blog,

jen podle čeho stanovuješ riziko? Podle mě třeba u stavebka a nebo spořícího účtu má být riziko skoro nulové do 100 000 EUR

a osobně bych přidal další kriterium min. likviditu viz https://cs.wikipedia.org/wiki/Investi%C4%8Dn%C3%AD_strategie

+ možná poplatky ( ty jsou jediné jisté)

+ podílové a indexové fondy nejsou podle mě vůbec u sebe právě kvůli výši vstupních poplatků a poplatkům za spravování

Ale jinak na to, že to máš jen načtené a plus tvé vlastní zkušenosti, tak máš spousta zajímavých nápadů a jen tak dál 😉

Hodně štěstí

Lukáš

Ahoj Lukáši, předně ti děkuju za feedback a za vřelá slova, vážím si toho! Co se týče poznámek, ta likvidita dává hodně velký smysl, až budu mít chvíli, zahrnu jí tam. Co se týče fondů, tak by nejspíš stálo za to upozornit na jejich odlišnost především s ohledem na poplatky, ale i na dlouhodobou návratnost. Na druhou stranu i indexový fond je z povahy věci jen jakási odnož podílového fondu – vložíš peníze, platíš poplatky a necháváš někoho, kdo ti v něm spravuje aktiva. Poplatky nejspíše vynechám, protože bych řekl, že ty už jsou dost závislé na konkrétním produktu než… Číst vice »

Dobrý den,

také se přidám k poděkování za obsáhlý článek.

Mě momentálně nejvíc zajímá možnost investic pro úplně začátečníky. Pročetl jsem si tohle http://www.zlatakoruna.info/zpravy/ucty/jak-investovat-penize-ve-21-stoleti-srovnani-7-nejlepsich-variant-pro-zacatecniky ale pořád mám tak nějak tendenci směřovat ke konvenční investici v podobě zlata. Podle toho co jsem četl, tak to je i v dnešní době relativně lukaruvní, viz třeba https://www.vimvic.cz/clanek/vyplati-se-v-soucasne-dobe-investovat-do-zlata-a-jak-na-to máte někdo nějaké zkušenosti :)?

Moc díky,

L.

Děkuji za komentář! Pokud mohu doporučit investování pro naprosté začátečníky, tak doporučím otevřít účet u Portu (recenze zde: https://rozbiteprasatko.cz/portu-recenze/) Portu za vás investuje do ETF fondů, což jsou nízkonákladové fondy sledující výkon akcií či dluhopisů. Dle mého názoru jde o nejlepší způsob dlouhodobého investování a tato česká platforma vám ho skvěle zprostředkuje. Pokud jde o investice celkově, založil bych hlavní část svého „portfolia“ na aktivech, které mohou generovat příjem. To mohou být například akcie (ideálně formou ETF) nebo P2P investice. Zlato bych zařadil do portfolia pouze jako okrajovou záležitost, ale jde čistě o můj osobní názor. No a dále bych… Číst vice »

Dobrý den, souhlasím, že pro úplné začátečníky je účet u Portu super. Sama ho mám založený. Můžete začít investovat menší částku měsíčně a postupně se vzdělávat o ETF, sledovat, co máte ve své strategie a časem si třeba založit účet u brokera, kde jsou menší poplatky. Takhle to tedy osobně plánuji já – v budoucnu k Portu přidat Degiro, kde si ETF vyberu sama. Zlato si myslím, že je pro začátečníka také skvělá investice. Přidává vám k finančním investicím dobrou diverzifikaci v hmotné formě, která drží hodnotu a chrání váš majetek v době finanční krize a dlouhodobě i před inflací.… Číst vice »

Díky za tipy, no každopádně investice do těch dluhopisů mě docela zajímá, a je nějaké ručení za tu investici, že se mi peníze vrátí? Jakože jestli je to něčím ručne ty dluhopisy? Kdybych chtěl investovat třeba tady https://eu-fin.cz/dluhopis/ tak jakou bych měl jistotu že o ty peníze nepřijdu

Ahoj Dane, díky za komentář. Při prvním pohledu bych se od firmy, na kterou si sem sdílel odkaz, držel dál. Velmi generický web, minimum informací, vznik společnosti v roce 2020 a první dluhopis hned v celkovém objemu 25 mil. To je pro mě hodně červených vlajek. Dluhopisy pro malé a střední firmy jsou obecně problémem, protože takové firmy často ničím ručit nemohou a i třeba z takových důvodů se obrací na investory a ne na banky. Trochu seriózněji se mi jeví například ceskedluhopisy.cz nebo dluhopisy.cz, ale nemám ani s jedním osobní zkušenost a vůbec bych se nedivil, kdyby spousta projektů… Číst vice »

Děkuji moc za všechny tyto velice zajímavé rady a nápady… Já jsem na váš web narazila prakticky náhodou, ale příjde mi, že tady máte velice zajímavé pohledy a názory, takže vás začínám číst také 🙂 Jinak, přišla jsem k vám z tohoto webu zde https://www.investice.cz , tak jen abyste věděli…

Děkuji moc za pochvalu, jsem opravdu rád, že se Vám obsah libí!

16.3.2023 další regulace ETF 🙁 Každý fond, který nemá dokument klíčových informací (KID) lokalizován do všech (!) jazyků, již nebude ode dneška možno nakupovat, asi nejen na platformě DeGiro: „Pozice lze samozřejmě dál držet nebo prodávat, bude-li komu. Dokud nebudou dokumenty přeloženy. Abyste mohli investovat zodpovědněji.“ Přeloženy z angličtiny, tvl. Pro naše dobro… Je to víc než rok, kdy mi zakázali nakupovat bitcoinový ETF a průměrovat tak náklady, když je cena zlomková. Mohu jen držet nebo prodat se ztrátou. Tam ztrácím pár tisíc korun, ale plošné omezení investic na platformě už je bolestivý zásah. Tohle pro mě již podruhé zvyšuje… Číst vice »

Jop, tohle je hodně na prd. Přiznám se, že zatím nemám odpověď ani řešení. Napsal jsem na podporu otevřený dopis, jakmile se mi dostane odpovědi, zveřejním na sociálních sítítch.

Jen bych si dovolil opravit, že nejde o riziko ETF fondu jako takového, ale platformy, kde investujete. Každý broker k tomu nařízení, jak se zdá, přistupuje jinak.