P

ravidlo 4 % patří k nejčastěji zmiňovaným pojmům ve světě finanční nezávislosti. A není divu – i já osobně se k němu rád vracím a beru ho jako jeden z hlavních orientačních bodů na cestě za finanční svobodou.

Ve zkratce říká, že pokud dokážete dlouhodobě vyžít jen ze 4 % hodnoty svého investičního portfolia, peníze by vám (alespoň teoreticky) nikdy neměly dojít. Zní to skvěle, že?

Jenže kapitálové trhy nejsou předvídatelné. A když do hry vstoupí celoživotní úspory nebo sen o předčasném důchodu, je potřeba být obezřetný. I ta nejlepší pravidla totiž mají svá „ale“.

Co přesně tohle pravidlo znamená? Odkud se vzalo? A má šanci fungovat i v budoucnu?

Přesně na to se podíváme v následujících řádcích.

Pravidlo 4 procent

Článek aktualizován 2. června 2025.

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Jak funguje pravidlo 4 %?

Pravidlo 4 % slouží jako jednoduchý návod pro každého, kdo chce čerpat peníze ze svého investičního portfolia, a zároveň se nechce bát, že mu v důchodu nebo ke konci života prostředky dojdou.

Prostě a jednoduše: pokud se vám podaří každý rok vyžít ze 4% hodnoty vašeho portfolia, peníze by vám teoreticky nikdy neměly dojít. Jinými slovy: vytvoříte si jakési finanční perpetuum mobile.

Kapitálové trhy v minulosti rostly dostatečně rychle na to, aby portfolio zvládlo „dorůst“ i po každoročním výběru. Díky tomu je možné vybírat peníze opakovaně, aniž by vám časem došly.

Praktický příklad pravidla 4 %

Zkuste si představit, kolik peněz měsíčně potřebujete, abyste mohli žít pohodový život. Částka se samozřejmě liší podle životní situace každého z nás. Pro účely výpočtu ale vezměme modelový příklad s měsíčními čistými náklady ve výši 30 000 Kč. Započítejte do nich náklady na bydlení, jídlo, dopravu i nějakou tu zábavu.

Pokud chcete žít z pravidla 4 %, měla by roční částka, kterou čerpáte z portfolia, odpovídat právě těmto výdajům. V našem příkladu je to 360 000 Kč ročně (30 000 × 12).

A protože 360 000 Kč tvoří 4 % z vašeho portfolia, potřebovali byste mít naspořených 9 000 000 Kč, aby to celé fungovalo (360 000 / 0,04).

Těchto devět milionů je tedy váš „magický“ cíl. Takové portfolio by vám umožnilo každý rok vybírat 4 % a pokrýt tím svůj životní styl. A pokud byste utráceli stále stejně, mohli byste teoreticky žít z portfolia až do konce života. V horších letech byste vybírali méně, v lepších možná o trochu víc, ale základní princip zůstává.

Výše potřebného portfolia se tedy odvíjí hlavně od vašeho životního stylu. Kdo umí žít skromně, vystačí si s menším kapitálem. Kdo si rád dopřává, potřebuje o to víc.

Jde samozřejmě o velmi zjednodušený příklad. Nezohledňuje výkyvy trhů, inflaci, daně, poplatky ani další důležité faktory. Právě v té jednoduchosti ale možná spočívá jeho kouzlo. Pravidlo 4 % je snadno pochopitelné, a proto tolik oblíbené.

A právě proto má smysl se podívat, kde se vlastně vzalo a co o něm potřebujete vědět, abyste ho dokázali využít ve svůj prospěch.

Historie pravidla 4 procent

První studie, která se věnovala otázce bezpečné míry výběru z investičního portfolia, vznikla už v roce 1994. Jejím autorem je americký finanční poradce William Bengen a její název zní „Determining Withdrawal Rates Using Historical Data“ – do češtiny bychom ji mohli volně přeložit jako „Stanovení míry výběrů z portfolia pomocí historických dat“.

Jak už název napovídá, o žádném „pravidlu 4 %“ v ní tehdy ještě nepadlo ani slovo.

Než se ale pustíme do samotných závěrů studie, je dobré zmínit několik důležitých faktů. Bengen pracoval s historickými daty z období let 1926 až 1976. Zkoumal pouze americké trhy – konkrétně kombinaci amerických akcií (pravděpodobně reprezentovaných indexem S&P 500) a střednědobých státních dluhopisů.

Portfolia byla složena v poměru 50 na 50 – tedy půlka akcie, půlka dluhopisy. A co z toho vyplývá?

Podle Bengenových výpočtů mohl člověk ve věku kolem 60 let vybírat každý rok 4 % z hodnoty portfolia (vždy upravené o inflaci) a s vysokou pravděpodobností by mu peníze vystačily na 30 let.

Je ale dobré si všimnout jedné věci: studie počítá s třicetiletým horizontem, což může být pro někoho, kdo míří k finanční nezávislosti třeba už ve čtyřiceti, nedostačující. Většina modelových případů nicméně ukazovala, že portfolio vydrželo i déle – jen to autor do závěrů výslovně nezahrnul.

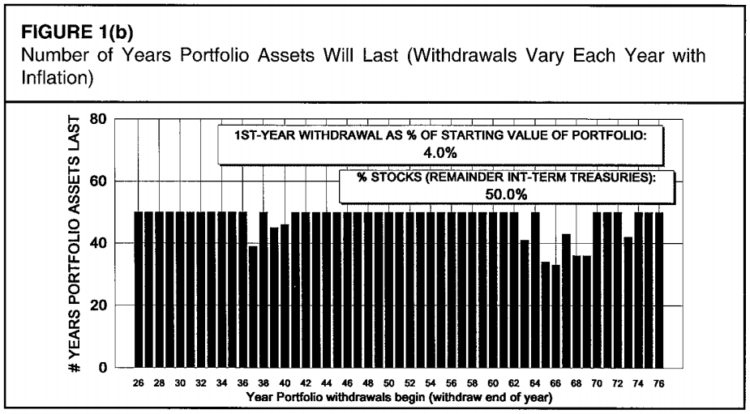

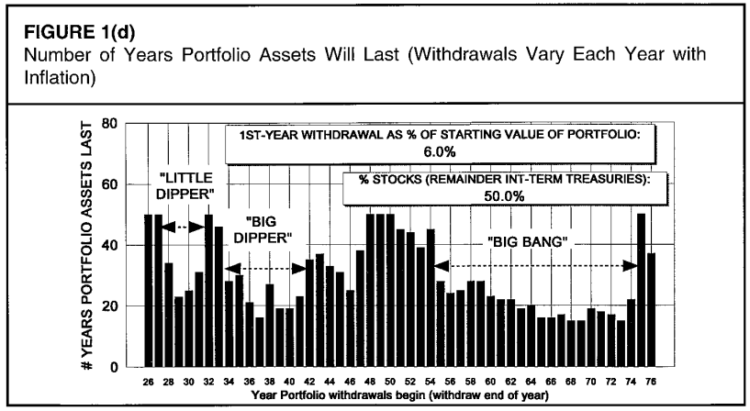

Na vodorovné ose grafu vidíme rok, kdy investor začal z portfolia vybírat peníze. Na svislé ose je pak počet let, po které portfolio dokázalo výběry ustát.

Bengen se v analýze zaměřuje výhradně na to, zda portfolio „přežilo“, nebo ne – tedy jestli se do určitého roku zcela nevyčerpalo. I kdyby na konci zůstala jen minimální částka, považuje se to za úspěšné splnění 4% pravidla.

Z výsledků je vidět, že různé doby a různé tržní podmínky nahrávají odlišným investičním strategiím. Nedá se tedy říct, že existuje jedna „správná“ alokace, která funguje vždy a za všech okolností.

Bengen zároveň varuje před vyššími výběry. Například čerpání 6 % ročně považuje za velmi rizikové – téměř jako sázku do loterie. I konzervativním investorům doporučuje, aby udržovali v portfoliu alespoň 50 až 75 % akciové složky.

Na závěr dodává, že míra výběrů by nikdy neměla zůstat zcela fixní a měla by reflektovat aktuální situaci na trzích.

Kompletní studii si můžete v angličtině přečíst zde.

Ale pochází odtud skutečně slavné pravidlo 4 %? Pojďme se podívat na další studii, která vše posunula o krok dál.

Začněte investovat

Nejrychlejší cesta, jak dosáhnout na finanční nezávislost, je pomocí investování. Nečekejte a začněte investovat ještě dnes!

Trinity studie

Trinity studie je akademická práce tří profesorů z Trinity University v Texasu – Philipa L. Cooleyho, Carla M. Hubbarda a Daniela T. Walze. Nese název „Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable“, což bychom mohli volně přeložit jako „Úspory na důchod: Jak zvolit udržitelnou míru výběrů“.

Celý text studie je dostupný v angličtině zde.

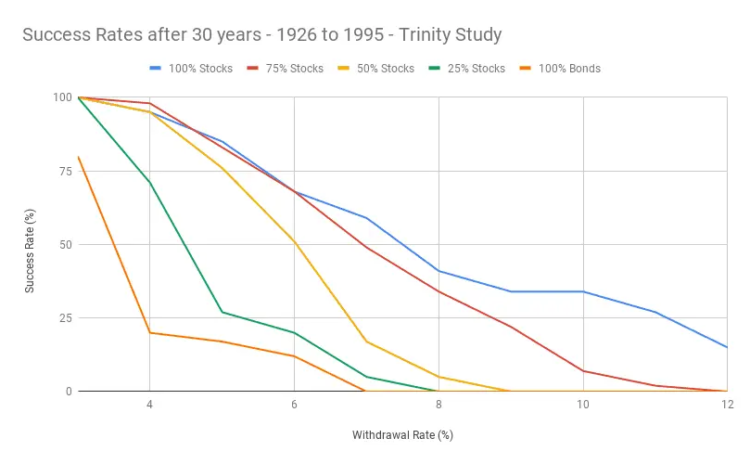

Autoři se zaměřili na různé alokace investičního portfolia, opět na základě historických dat z amerického trhu. Akciovou složku reprezentoval index S&P 500 a dluhopisovou část tentokrát tvořily nikoliv státní, ale dlouhodobé korporátní dluhopisy s vysokým ratingem. Časové rozmezí dat sahalo od roku 1926 do 1995, takže bylo zhruba o 20 let delší než v původní Bengenově studii.

Takové modelové portfolio by dnes šlo poskládat například z ETF fondů jako Vanguard S&P 500 a (s menšími odchylkami) korporátního ETF od iShares.

Ve studii byly testovány různé poměry mezi akciemi a dluhopisy: od čistě dluhopisového portfolia, přes vyvážené 50/50, až po plně akciové složení.

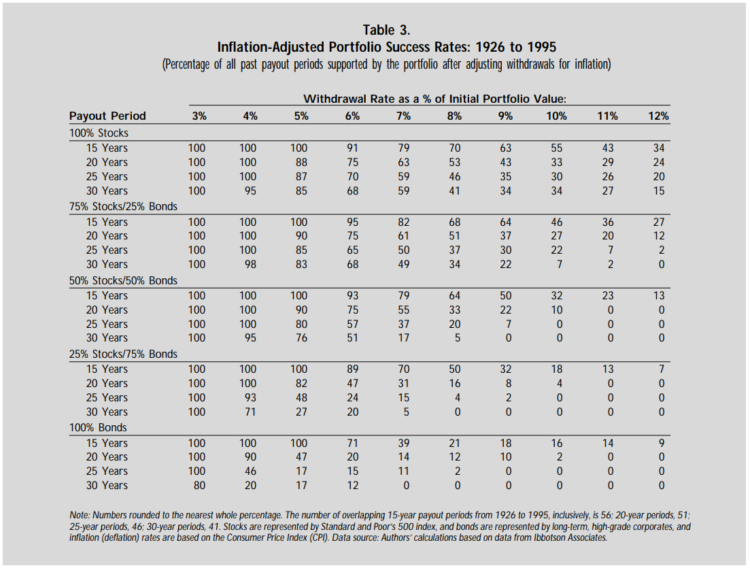

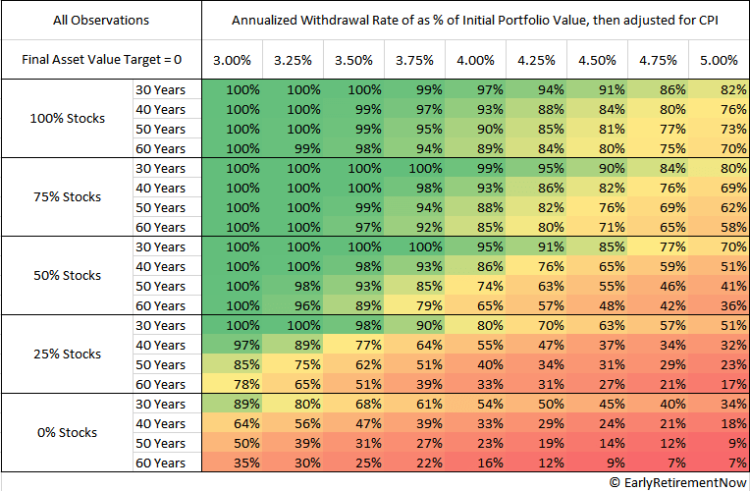

Jedním z výstupů je přehledná tabulka, která ukazuje, jak si jednotlivé alokace vedly při různě dlouhých výběrových obdobích. Výsledky zároveň zohledňují inflaci v USA.

Co nám přehled ukazuje? Například to, že pokud byste každý rok vybírali 3 % z portfolia, přežilo by takové portfolio bez problémů 30 let – stačilo by mít alespoň čtvrtinu investic v akciích.

A co naše oblíbená 4 %? I ta si vedou skvěle. Při alokaci 75 % akcií a 25 % dluhopisů obstála tato strategie ve 98 % případů – tedy i v těch nejhorších historických obdobích.

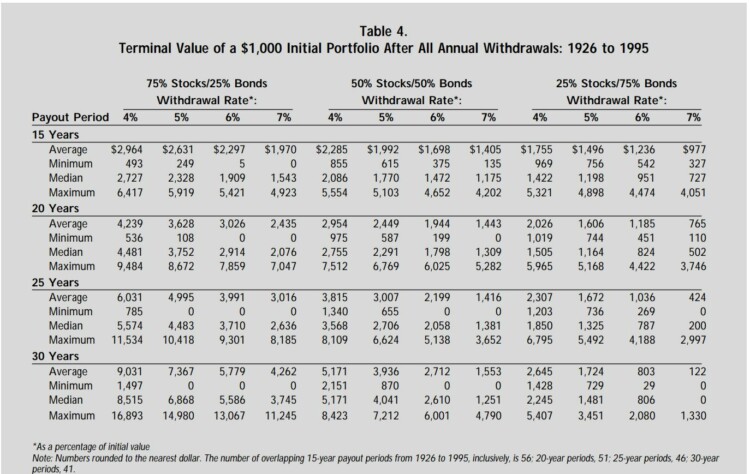

Další tabulka přináší ještě zajímavější pohled. Autoři Trinity studie se totiž pustili i do modelování konkrétních zůstatků.

Na následujícím obrázku tak uvidíte, jak by se vyvíjela částka 1 000 dolarů v různých scénářích, při různých výběrových sazbách a časových horizontech.

Na těchto scénářích je vidět, že i statistika má své mouchy.

Zvolená alokace portfolia hraje zásadní roli v tom, jak se vaše investice budou vyvíjet. Z výsledků Trinity studie je patrné, že dynamické portfolio s 75 % akcií a 25 % dluhopisů má nejen velký růstový potenciál, ale i odolnost vůči pravidelným výběrům.

Přestože každý rok odčerpáváte 4 % z hodnoty portfolia, za 30 let může jeho hodnota v průměru vzrůst až devítinásobně (!). A i v těch nejhorších scénářích vykázalo zhodnocení alespoň o 50 %.

Není proto důležité trefit správný okamžik, ale vydržet na trhu co nejdéle.

Studie zároveň ukazuje, že s delším důchodem je lepší počítat s nižší mírou výběrů. A že mírné zastoupení dluhopisů (25–50 %) výrazně zvyšuje šanci, že vaše portfolio vydrží i v náročných časech.

The Poor Swiss: nová analýza, nové závěry

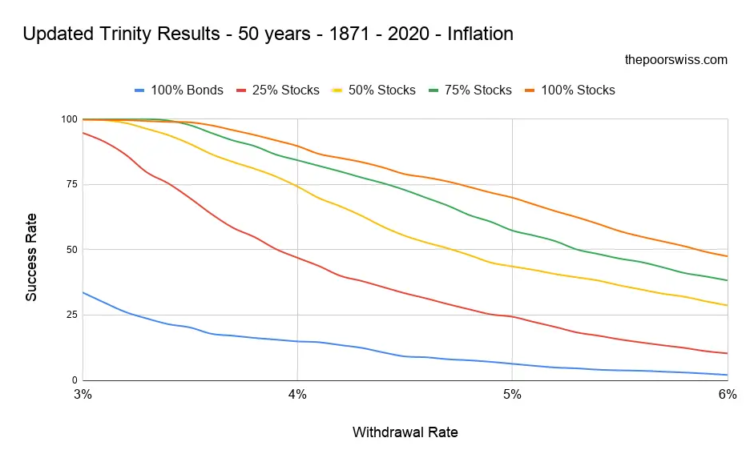

Podrobnou analýzu Trinity studie zveřejnil také bloger The Poor Swiss, který se jí věnoval ve svém článku. Navíc připojil vlastní výpočty s využitím aktuálních dat. Jeho závěry si můžete podrobně prostudovat zde.

Na grafu níže je znázorněna úspěšnost různých portfoliových alokací v závislosti na zvolené míře výběru. Jasně z něj vyplývá, že čím vyšší část portfolia každý rok vybíráte, tím výrazněji klesá pravděpodobnost, že vám investice vydrží po celou požadovanou dobu.

The Poor Swiss potvrzuje akademické závěry:

- Čím delší investiční horizont, tím nižší výběrovou míru je bezpečné zvolit.

- Přítomnost dluhopisů v portfoliu zvyšuje šanci na úspěch, zejména pokud plánujete nižší výběry.

- Vyšší podíl akcií vám naopak umožní čerpat větší částku, ale za cenu vyšší volatility.

V simulaci s horizontem 50 let vyšla portfolia s alokací 100/0 a 75/25 ve prospěch akcií jako mimořádně odolná – při výběrech mezi 3 a 3,5 % měla úspěšnost až 98 %. U pravidla 4 procent už ale pravděpodobnost přežití začíná klesat.

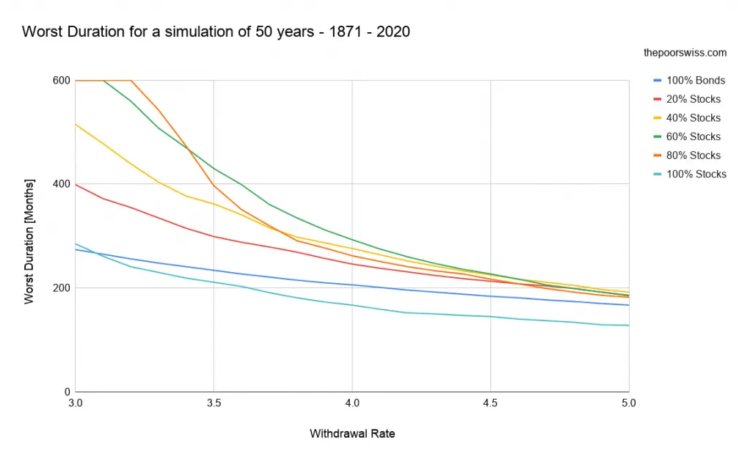

Možná si teď říkáte, že 100% podíl akcií je jasná volba a chcete článek zavřít. Ještě chvilku vydržte! Následující graf ukazuje, jak si různé alokace vedou v nejhorších scénářích.

Na grafu je dobře vidět, že 100% akciové portfolio má nejvyšší pravděpodobnost, že dojde na nejhorší možný scénář. Akcie totiž kolísají víc než dluhopisy, a pokud přijde pokles hned na začátku důchodu, může to mít fatální dopad: portfolio už se nemusí vzpamatovat.

Z toho jasně plyne, že dluhopisy v portfoliu mají smysl. Snižují riziko rychlého vyčerpání peněz a ke konci investiční kariéry dokážou výrazně zlepšit odolnost celého plánu.

Kitces

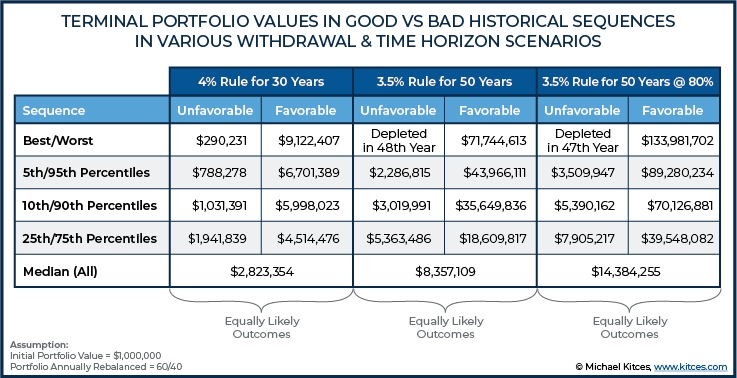

S rozbory ještě nekončíme. Mezi často citované práce o pravidlu 4 procent patří také studie Michaela Kitcese z roku 2008 s názvem „Resolving the Paradox: Is the Safe Withdrawal Rate Sometimes Too Safe?“ – volně přeloženo jako „Řešení paradoxu: Není bezpečná míra výběru až moc bezpečná?“

Kitces v ní rozebírá jednu zásadní otázku: neškodíme si náhodou přílišnou opatrností? Co když vybíráme z portfolia zbytečně málo, jen proto, že máme strach, že nám peníze dojdou?

Ve své analýze zohledňuje také různé fáze trhu (období růstu i poklesu) a zaměřuje se třeba na valuaci akcií, tedy kolik lidé platí za jednu korunu zisku firem.

A jaký je závěr? Pokud byste z portfolia složeného z 60 procent akcií a 40 procent dluhopisů každý rok vybírali 3,5 procenta, pak vám v nejhorším případě peníze vydrží 47 let. A v tom nejlepším? Vaše portfolio může vyrůst až 130násobně.

Autor tak naznačuje, že by míra výběru měla flexibilní, aby reflektovala podmínky na trzích.

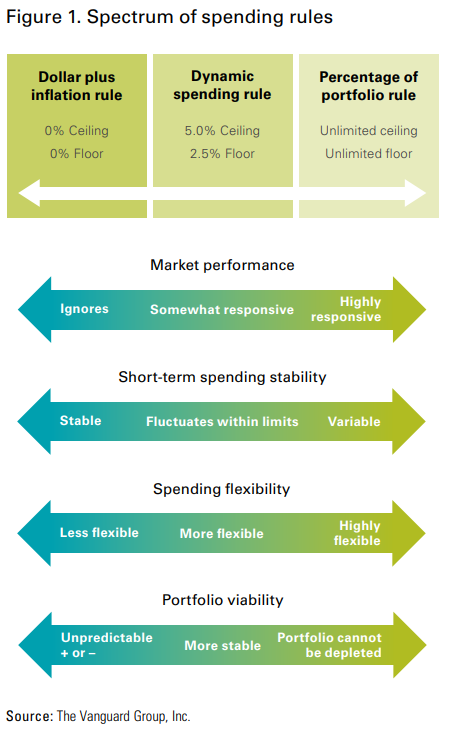

To potvrzuje i Vanguard, který pro své klienty zavádí různé strategie výběrů, přičemž vypichuje především svou dynamickou strategii pro výběry mezi 2,5-5 % v závislosti na podmínkách na trzích.

Podobné úvahy jsou uvažovány i ve studii akademiků z univerzity Stanford, kteří v práci vyčítají pravidlu 4 % především neefektivitu neměnných výběrů v neustále se měnících podmínkách kapitálových trhů.

Funguje pravidlo 4 procent v dnešním světě?

Na základě historických dat z amerických trhů se zdá, že pravidlo 4 % obstálo celkem se ctí. Jenže co na něj říkají novější výzkumy? Platí pravidlo pořád, nebo už má nejlepší roky za sebou?

Early retirement now

Jde se ještě více do hloubky! Nebojte, brzy to skončí!

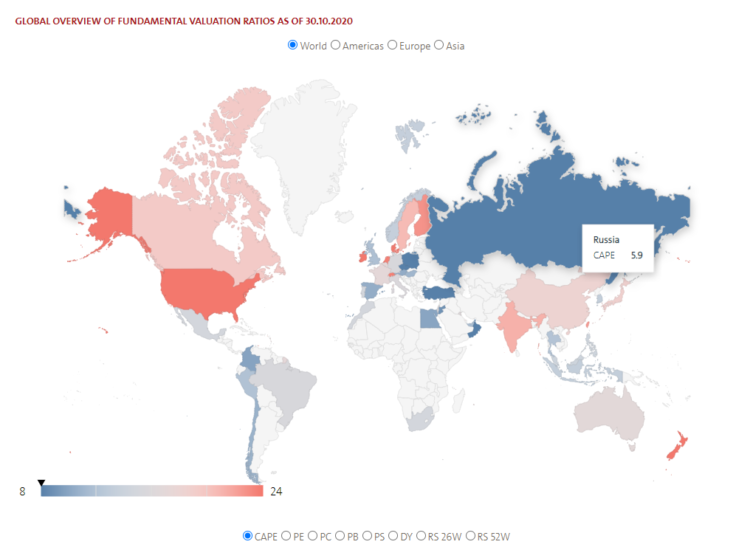

Na blogu Early retirement now přišli autoři s opravdu vyčerpávající studií pravidla 4 procent. Ta se zabývá hned několika tématy:

- Při plánovaném důchodu nad 30 a více let se významně zvyšuje pravděpodobnost portfolia na celkové vyčerpání

- Při 30 a více letech má největší šanci na úspěch portfolio predominantně složeno z akcií, zatímco dluhopisy zvyšují šanci na neúspěch (v kontrastu se studií Bengena, který však kalkuloval pouze s 30 lety)

- Jakákoliv míra výběru nad 4 % při delším důchodu je považována za extrémně rizikovou

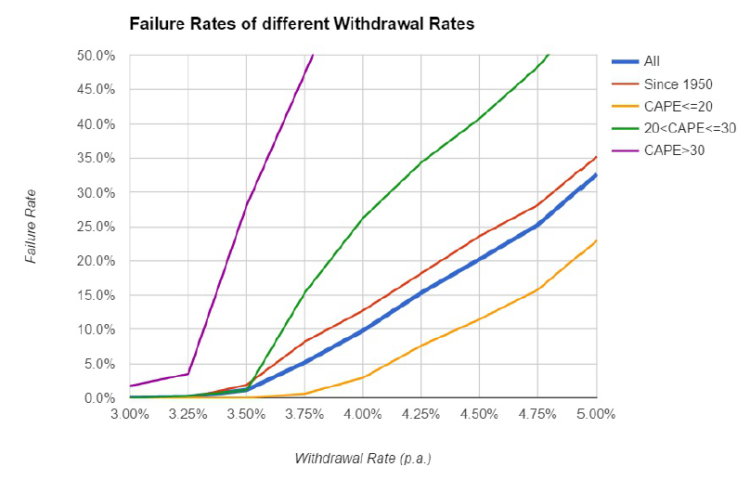

- Aktuální valuace trhů (CAPE) má přímý dopad na míru výběru: čím vyšší valuace na začátku důchodu, tím nižší je pravděpodobnost, že portfolio dlouhodobě výběry ustojí.

- Spoléhat se na klesající výdaje ve stáří se nemusí vyplatit. Lidé v důchodu často neutrácí méně proto, že by chtěli, ale jednoduše proto, že musí.

- Alokace, která fungovala v druhé polovině 20. století (50/50) by s velkou pravděpodobností neobstála začátek 21. století a platí to i opačně.

Ben Felix

Kanadský YouTuber a portfolio manažer Ben Felix si na pravidlo 4 procent posvítil v samostatném videu, z kterého jsem do velké míry čerpal i já.

Ve videu Ben shrnuje všechny historické studie a poté diskutuje především uchopitelnost pravidla 4 procent v současné době na globálních akciových indexech.

A právě tady přichází zásadní pointa. Všechny zmíněné studie totiž pracovaly výhradně s americkými daty. Jenže kdo říká, že se stejný růst zopakuje i v dalších sto letech? Možná už nikdy. A právě proto je důležité podívat se i za hranice USA.

A to ani nemluvím o tom, že například já osobně jsem zastáncem a sám investuji do globálních indexů.

Ben ve videu mimo jiné uvádí jako zdroj knihu „How much can I spend in retirement” od autora Wade Pfaua, který analyzoval míru výběru právě z pohledu světových trhů. Jeho závěr? Pravidlo 4 % by dlouhodobě fungovalo jen v Kanadě. Pro globální investory je mnohem bezpečnější počítat s výběry kolem 3,5 % ročně.

To dává smysl. Globální index MSCI World totiž dlouhodobě zaostává za americkým S&P 500 zhruba o 1–1,5 procentního bodu ročně.

Ben zároveň připomíná i další důležitou věc: aktuální valuace trhů. Ty jsou dnes opravdu vysoké a historicky platí, že čím dráž nakupujete, tím menší výnos můžete v budoucnu čekat. Valuace jsou tak spolehlivý indikátor toho, jak si portfolio povede.

Aktuální hodnoty můžete najít zde.

Ben nakonec na základě aktuálních tržních dat a vlastní Monte Carlo simulace dospěl k tomu, že bezpečná míra výběru z portfolia složeného ze 100 % globálních akcií (například fondy typu Vanguard FTSE) se při horizontu 60 let pohybuje kolem 2,5 %. I tak ale zůstává asi 5% riziko, že portfolio dojde.

Zároveň platí, že nejlepší scénáře investory odmění i desetinásobkem původní částky. Rozptyl výsledků je tedy na takto dlouhém horizontu obrovský – od úplného vyčerpání až po enormní zhodnocení.

Závěry studií

Studie o výběrech z investičního portfolia jsou skvělou zprávou pro každého, kdo uvažuje o finanční nezávislosti nebo předčasném důchodu.

Ačkoliv se jejich závěry trochu liší, shodují se v tom hlavním: pokud po dobu 30 let vybíráte 3 až 4 % ročně, je šance na úspěch velmi vysoká – a často vám ještě zbude víc, než kolik jste na začátku měli.

Debaty se ale vedou hlavně o samotné výši výběrů. Pravidlo 4 % funguje u 30letého důchodu celkem spolehlivě. Pokud ale plánujete rentu čerpat déle, riziko rychlého vyčerpání poroste.

Novější výzkumy upozorňují na další klíčový faktor: kdy do důchodu vstupujete. Pokud začnete vybírat těsně před krizí, může vás propad portfolia na startu vytrestat. A stejně tak dnes platí, že kvůli nízkým výnosům dluhopisů už nemusí tradiční alokace 50/50 fungovat tak jako dřív.

Nikdo nevidí do budoucnosti. A právě proto je důležité zůstat flexibilní a nevázat se dogmaticky na jediné magické číslo 4 %.

Strmá cesta k české finanční nezávislosti

Pojďme si teď posvítit na úskalí pravidla 4 % – a vůbec na předčasný důchod v českém kontextu.

Jedna věc je jasná: všechna pravidla vycházejí z minulosti. A minulost, jak víme, není zárukou budoucnosti. I když je pravděpodobné, že trhy porostou i dál, nikdo nezaručí, že stejným tempem jako dřív. Klidně nás může čekat desetiletí stagnace a vysoké inflace. A v takovém prostředí se může předčasný důchod rychle rozplynout jako pára nad hrncem.

Na načasování odchodu do důchodu zkrátka záleží víc, než si často připouštíme. Jenže jak trefit ten správný okamžik?

Inflace, daně a poplatky

Inflace je další faktor, na který by se při plánování nemělo zapomínat. I když se centrálním bankám daří už více než 25 let držet inflaci na uzdě a v Evropě je v průměru ještě o něco nižší než v USA, pořád je to něco, s čím je třeba počítat.

Pokud si dnes vystačíte s 30 000 Kč měsíčně, za 30 let byste při průměrné inflaci 2 % potřebovali zhruba 54 000 Kč pro dodržení životního standardu. Naštěstí s inflací už seriózní studie při výpočtech pravidla 4 % počítají.

Dalším problémem je, že plánujete stabilní a jediný zdroj příjmu na neurčitou dobu, který ale plyne z volatilních trhů. To je velká spousta neznámých v jedné rovnici.

Možná se důchodu ani nedožijete a většina vašich peněz zůstane nedotčena. Nebo naopak budete žít déle, než kdokoliv čekal, a budete potřebovat mnohem víc, než jste původně plánovali. Takové věci se prostě špatně předvídají.

A ještě jedna důležitá věc: pokud investujete jako já – tedy do globálních indexů, a ne jen do amerických – pak by vás měla znepokojit jedna drobnost. Většina výzkumů a výpočtů se totiž opírá čistě o americká data. A pro globální trhy je míra výběru spíš někde okolo 3 % než 4 %.

A na závěr stojí za to dodat, že ŽÁDNÁ ze studií neuvažuje ve svých výpočtech s poplatky a daněmi. I proto by mělo být snížení těchto položek vždy prioritou, protože narozdíl od návratností je investor dokáže do velké míry ovlivnit.

Konec dobrý, všechno dobré

I když to předchozí řádky možná zněly trochu pesimisticky, není důvod házet flintu do žita – důvody k radosti tu rozhodně jsou.

Všechny studie se pátraly především po bezpečné míře výběrů, při které by vám neměly na zvoleném časovém horizontu dojít peníze. A to je správně: pokud se chcete na svoje portfolio spolehnout jako na hlavní zdroj příjmů, je lepší hrát na jistotu, než doufat v to nejlepší.

A právě proto je skvělá zpráva, že pokud budete výběry držet okolo 3 %, pravděpodobně vás žádný černý scénář nečeká. Naopak – peníze zůstávají zainvestované a s vysokou pravděpodobností se budou dál zhodnocovat. A to znamená, že si v budoucnu možná budete moct dovolit výběry i trochu zvýšit.

Flexibilita je pro plánování důchodu velmi důležitá.

Pravidlo 4 procent není žádné dogma, spíš orientační pomůcka. Míra výběru by měla reagovat na to, co se zrovna ve světě děje. Pokud trhy rostou, klidně si dopřejte o něco víc. Ale když přijde recese, je lepší trochu zpomalit a neutratit všechno bez rozmyslu. Jinak by vás mohlo čekat nepříjemné překvapení.

Vedlejší příjem

Jedna věc se často přehlíží – výpočty většinou vůbec nepočítají s žádným dalším příjmem. A přitom je úplně jedno, jestli jde o pasivní příjem z pronájmu, státní důchod nebo občasný výdělek z vašeho vedlejšáku.

Každá tisícovka navíc vám v důchodu hraje do karet. Chrání vás před rychlým vyčerpáním portfolia a dává vám větší svobodu v tom, jak moc z něj potřebujete čerpat.

Pokud by vám místo 30 tisíc stačilo měsíčně jen 20, tak rázem buď čerpáte jen 2,6 % z devíti milionů – což je míra bezpečná i pro globální akciová portfolia, nebo vám stačí o dva miliony méně a vystačíte si s 3,5 % výběrů.

A ruku na srdce – kdo by chtěl v důchodu jen sedět doma a koukat z okna? Právě naopak. Důchod (a ten předčasný obzvlášť!) je ideální čas na vlastní projekty, které vás baví a klidně vám přinesou i nějakou tu korunu navíc.

A proč čekat až do důchodu? Váš online podnik můžete začít budovat už dnes!

Pravidlo 4 procent? Spíše pravidlo 3 procent!

Musím přiznat, že mě výsledky studií docela zaskočily. Pravidlo 4 procent jsem nikdy moc neřešil a žil v domnění, že je to taková jistota, na kterou se dá spolehnout za každého počasí.

Jenže ono to tak úplně není. Pokud plánujete čerpat peníze z portfolia klidně 30 let nebo víc, spíš než se 4 % byste měli počítat s výběry kolem 2,5 až 3 %. A to není malý rozdíl.

Jestli si chcete v důchodu vyplácet 30 tisíc měsíčně, pak se bavíme o rozdílu 5,4 milionu korun – 9 milionů versus 14,4 milionu. To je rozdíl skoro 7 let investování navíc (při 7% ročním zhodnocení a nulových vkladech).

Plánování důchodu je vážná věc. A když jde o budoucnost, měli bychom se připravit na ten nejhorší scénář.

A pak doufat, že to dopadne mnohem líp.

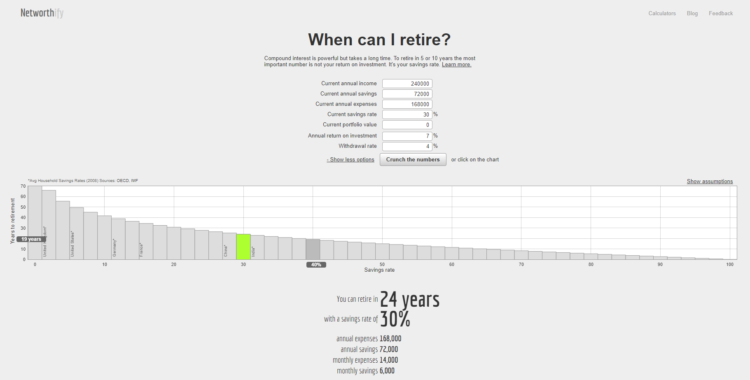

Spočítejte si, kdy můžete odejít do důchodu

Zajímá vás, kdy konečně půjdete do důchodu? Mrkněte na NetWorthify! Tato šikovná kalkulačka vám to spočítá během chvilky.

Jak to funguje? Zadáte svůj roční příjem (např. 240 000 Kč při mzdě 20 000 Kč měsíčně), kolik z něj dokážete ušetřit, očekávané roční zhodnocení investic a kolik chcete v důchodu ročně vybírat.

Například: pokud spoříte 30 % z příjmu 20 000 Kč měsíčně, investujete s průměrným výnosem 7 % ročně a plánujete vybírat 4 %, vychází vám odchod do důchodu za 24 let.

Zkuste si pohrát s různými scénáři – možná zjistíte, že vysněný důchod není až tak daleko, jak se zdá.

A pokud chcete svoje FIRE číslo vypočítat pořádně i s ohledem na aktuální stav portfolia, mrkněte na ultimátní Excel šablonu od Rozbitého prasátka.

Mějte velké sny, ale plánujte s chladnou hlavou

Pravidlo 4 procent je populární, protože poskytuje investorům velmi jednoduchou a přímočarou odpověď na to, kolik by měli mít našetřeno, aby mohli odejít do předčasného důchodu.

Jenže realita není tak růžová. Novější výzkumy ukazují, že čtyři procenta mohou být v dnešním světě až příliš odvážná. Čím dál častěji se mluví spíš o pravidlu tří procent – nebo dokonce dvou a půl.

Ale ruku na srdce – pokud už řešíte, jestli vybírat 3 nebo 3,25 % ročně, jste dál než 99 % lidí. A to je obrovský úspěch! Dostat se do bodu, kdy vás živí jen vaše investice, není žádná hračka. Znamená to roky plánování, disciplíny a trpělivosti.

A přesně o tom finanční nezávislost je. Kdyby to bylo snadné, už by si ji dávno užívali všichni.

Jak jste na tom vy? Počítáte s pravidlem 4 %, nebo raději hrajete na jistotu? A myslíte, že je tahle strategie u nás vůbec dosažitelná?

Napište mi do komentářů nebo na [email protected] – budu moc rád, když se podělíte o svůj pohled!

Pokračujte ve čtení!

Co je to FIRE a jak dosáhnout na finanční nezávislost v Česku?

Sníte o tom, že jednoho dne dosáhnete na finanční nezávislost, dáte sbohem korporátu, odejdete do předčasného důchodu, a budete si moct dělat jen to, co vás baví, bez stresu ohledně peněz? Nejste sami! O to

Známé pravidlo, pro mnohé jistě zajímavá novinka, jen zde napsáno nekonečně dlouze.

Díky za názor!

Článek jsem přečetl a nevím, jestli mi to neuniklo, ale nemluví se tam nikde o dividendách. V mém přemýšlení o 4% rule hrají dividendy velkou roli. Pokud budu mít nějaké vysokodividendové etf, tak by to mohlo daný pasivní příjem velmi naboostovat. To je třeba dalších 2-3% navíc. Pak člověku buď stačí menší portfolio a nebo si za vyšší portfolio bude užívat celkově vyšší příjem.

Dobrý den, díky za poznatek. V článku to není řečeno, ale dlouhodobé návratnosti kapitálových trhů se zpravidla udávají včetně reinvestování dividend (viz například kapitola Methodology in detail v tomto článku). Dividendy u širších indexů bývají dosti nízké a například u S&P 500 mají v současnosti, tedy v srpnu/září 2021 hodnotu asi 1,3 %. Zatím jsem o tom článek nepsal, ale dividendové investování je rozhodně lákavé. Bojím se ale, že je potřeba pro udržitelnou „early retirement“ taktiku vybudovat ještě větší portfolio, než je tomu v případě pravidla 4 % a spíše než ETF fondy by bylo lepší vybírat jednotlivé akciové tituly… Číst vice »

Dodatek k výpočtu dlouhodobé návratnosti s a bez započtení dividend: https://www.thebalance.com/the-importance-of-dividends-416840

Děkuji za ucelený a propracovaný souhrn informací o aplikování pravidla 4%. Vnímavý investor si určitě dokáže převést na vlastní situaci a správně se rozhodnout.

Ahoj Iveto, moc děkuji za komentář!