V investování máte dvě jistoty – daně a poplatky.

S daněmi toho moc nenaděláte, pokud chcete zůstat čestným občanem. Naštěstí ale české daňové prostředí nabízí pro dlouhodobé investory poměrně přívětivé podmínky, zejména díky tzv. časovému testu.

Co však ovlivnit můžete – a rozhodně byste se na to měli zaměřit – jsou poplatky.

Na první pohled to vypadá jako drobnost – třeba jen jedno procento. Tento nepatrný poplatek však může investicím za desetiletí sebrat pořádný kus výnosů.

V tomto článku si projdeme, na jaké poplatky můžete při investování narazit, na co si dát pozor a samozřejmě – jak je u Rozbitého prasátka zvykem – nebude chybět ani spousta konkrétních příkladů a přehledných grafů.

Poplatky a investování

Článek aktualizován 11. května 2025.

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Poplatky a investování

Na internetových fórech a v diskuzích pod články o financích často narazíte na výkřiky typu:

Banky a investiční firmy jsou zloději, držte se od nich dál.

A dost možná to bude doplněno „zaručeným tipem“ na nejnovější kryptoměnu.

Ne všechny názory na finančních fórech dávají smysl, ale kritika poplatků bývá často oprávněná.

Je potřeba si uvědomit, že banky, brokeři, investiční platformy i poradci jsou v jádru běžné firmy, které musí generovat zisk. A ten zpravidla přichází právě z poplatků, které platíte vy jako investor. To samo o sobě není nic špatného – fungujeme v tržní ekonomice, a ani kuře zadarmo nehrabe.

Problém nastává tehdy, když poplatky dosahují nečekaných výšin, aniž by to klientům vůbec došlo.

To se bohužel stává poměrně často, protože investiční produkty bývají záměrně složité, a mnoho lidí nerozumí, za co vlastně platí. Snadno pak podepíšete smlouvu na „bezpečný a výnosný“ fond, který sice slibuje 8 % ročně (což zní skvěle), ale účtuje si každý rok 2,5 % na poplatcích (což už tak skvělé není).

A právě v těchto detailech tkví rozdíl mezi úspěšným investorem a tím, kdo zbytečně tratí.

Začněte investovat

Nejrychlejší cesta, jak dosáhnout na finanční nezávislost, je pomocí investování. Nečekejte a začněte investovat ještě dnes!

Proč se poplatkům raději vyhnout?

Poplatkům byste se měli vyhýbat, protože významným způsobem osekávají vaše potenciální zisky a zásadně snižují návratnost vašich investic.

To může představovat třeba situaci, kdy se vám kvůli vyššímu poplatku sen o předčasném důchodu oddálí o několik let. A místo vysněných 7 milionů na stáří vám nakonec zůstane jen necelých 5.

Zkrátka a dobře: na poplatky je dobré se dívat jako na nepřítele, kterého je potřeba držet od svých peněz co nejdál. Čím jsou nižší, tím lépe pro vás.

Vyšší poplatek neznamená vyšší výnos

Možná vám bude někdy bankéř nebo finanční poradce namlouvat, že vyšší poplatek znamená lepší fond, protože „ten jejich“ přece dosahuje nadprůměrných výnosů.

Blbost!

Návratnost vám nikdo na světě nemůže zaručit.

A pokud ano, měl by to být důvod spíš ke zbystření než k oslavě.

Ano, existují správci fondů, kteří dokážou překonávat trh. Ale je jich naprosté minimum. A co víc – aby si vyšší poplatek obhájili, museli by dlouhodobě porážet průměr o výši svého poplatku – každý rok, znovu a znovu. A to třeba i 30 let v kuse.

Statisticky? Extrémně nepravděpodobné. Ostatně, právě o tom se můžete dočíst v celé řadě studií (anglicky např. zde).

Zkrátka a dobře: stejně jako cena piva nevypovídá o jeho kvalitě (viz Staromák vs. malá hospůdka na Letné), ani výše poplatku neříká nic o kvalitě fondu. A už vůbec ne o tom, jaký bude jeho výnos.

Méně je někdy víc. A v investování to platí dvojnásob.

Poplatky nejsou jen zlo

Buďme spravedliví. Ne všechny poplatky jsou nutně špatné. Díky nim totiž mohou finanční společnosti budovat kvalitní platformy, investovat do bezpečnosti, vývoje a uživatelského komfortu, a zejména poskytovat služby, které by jinak jednoduše neexistovaly.

Poplatky také často pokrývají výdaje, které sice nejsou přímo vidět na výpisu z portfolia, ale pro investora jsou zásadní. Může jít o právní a regulatorní zajištění, pojištění aktiv nebo platy schopných lidí, kteří se starají o správu a chod celé platformy.

Dnes navíc poplatky často fungují i jako konkurenční výhoda – investoři jsou zákazníci jako každý jiný a chtějí co nejvíc muziky za co nejmíň peněz. Není divu, že mnoho z nich míří k nízkonákladovým brokerům, jako je například DEGIRO, i když to může znamenat omezenou podporu nebo občasné technické výpadky.

Smyslem článku rozhodně není navádět čtenáře k tomu, aby se snažili poplatkům za každou cenu vyhnout – což mimochodem často není ani legální, ani bezpečné.

Jde spíš o to, naučit se přemýšlet nad tím, kdy je poplatek ještě přiměřený, a kdy už zbytečně ukusuje z vašich výnosů.

A samozřejmě – vždy je dobré vědět, jaký konkrétní dopad bude mít daný poplatek na vaši dlouhodobou návratnost. Protože i pár desetin procenta ročně může na konci znamenat rozdíl v řádu statisíců.

Typy poplatků

Finanční instituce moc dobře vědí, jak si z vašich investovaných peněz ukrojit svůj díl. A dokládá to i fakt, kolik různých typů poplatků se kolem investování točí.

Některé jsou zřejmé na první pohled, jiné se skrývají v patičkách dokumentů nebo obchodních podmínkách. O to důležitější je vědět, co přesně platíte, komu a za co – abyste si mohli spočítat, jestli vám to za to opravdu stojí.

Roční správcovský poplatek

Alfou a omegou investování do jakýchkoliv fondů – ať už jde o ETF, podílové fondy nebo penzijní spoření – je roční správcovský (manažerský) poplatek. Ten vyjadřuje, kolik si správcovská společnost účtuje za obhospodařování vašich peněz.

Poplatek bývá zpravidla uváděn ročně a počítá se z celkového objemu vaší investice. Čím vyšší investovaná částka, tím vyšší absolutní částka zaplacená na poplatcích – i když procento zůstává stejné.

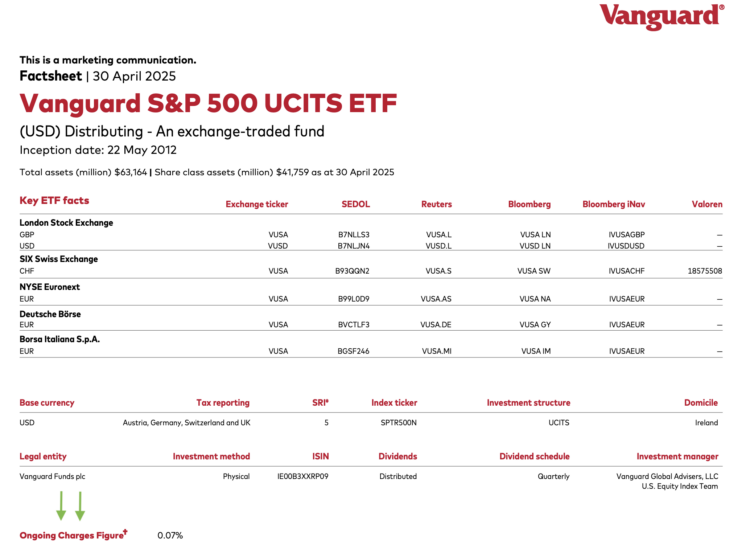

U nízkonákladových ETF fondů se často setkáte s velmi nízkými poplatky označovanými zkratkou TER (Total Expense Ratio) – například 0,07 % u fondu Vanguard S&P 500 UCITS ETF.

Například český fond Vltava Fund, spravovaný investorem Danielem Gladišem, má roční poplatek za správu 1 %, nemovitostní fond Czech Fund účtuje 1,26 % a některé fondy od velkých bank, jako je Česká spořitelna, dosahují i 1,7 % ročně.

Platí, že menší nebo aktivně řízené fondy bývají dražší – často proto, že mají vyšší provozní náklady, nebo investují do náročně spravovaných aktiv jako jsou nemovitosti či rozvíjející se trhy.

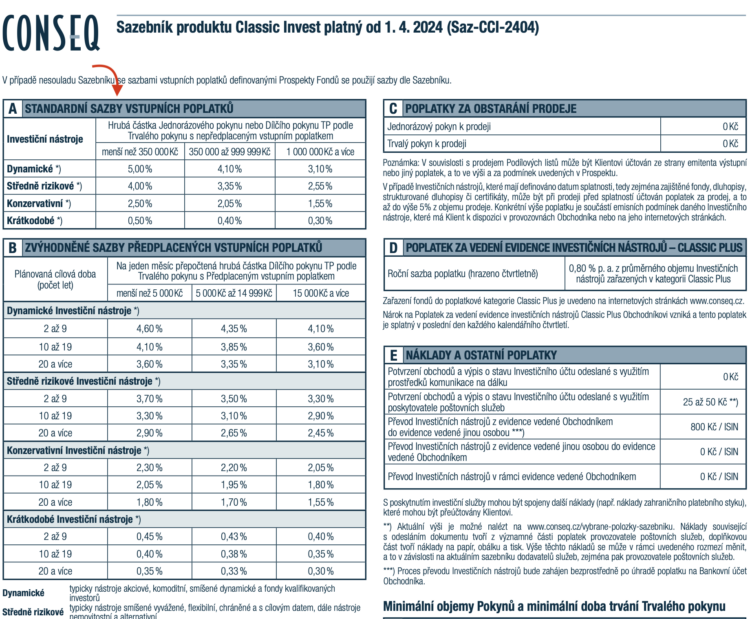

Vstupní poplatky

U celé řady komerčních investičních produktů, zejména těch nabízených českými bankami nebo penzijními společnostmi, se stále setkáte se vstupním poplatkem. Ten vám rovnou ukrojí část z investované částky ještě před tím, než se vůbec dostane na trh.

Pokud investujete 100 000 Kč do fondu, který si účtuje 5% vstupní poplatek, reálně se na trh dostane jen 95 000 Kč. Těch 5 000 Kč zůstane správci za to, že vám investici zprostředkoval.

A co když investujete pravidelně?

Pak se vám při každé měsíční platbě ukrojí poplatek znovu a znovu. V dlouhodobém horizontu to znamená desítky tisíc korun, které místo pro vás pracují pro někoho jiného.

I proto dnes čím dál víc investorů sahá po nízkonákladových řešeních bez vstupních poplatků. Každá stokoruna, kterou ušetříte na začátku, totiž může na konci znamenat tisíce navíc ve vaší kapse.

Výstupní poplatky

Chcete si vybrat peníze a užít si sladké plody vaší trpělivosti? Ne tak rychle! Jestliže na vás číhá výstupní poplatek, s částí peněz se ihned rozloučíte! Ve chvíli, kdy si vyberete peníze, vyplatíte „desátek” investiční společnosti z celé vyplacené částky. A to může být spousta peněz.

Podíl ze zisku

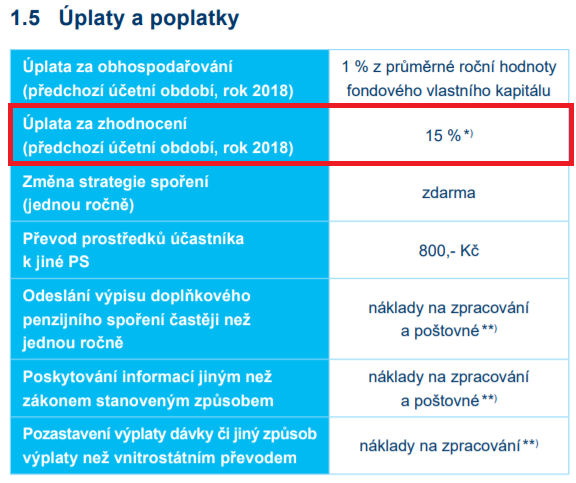

Penzijní fondy v Česku si často účtují poplatky i ze zisku.

Jak to funguje v praxi?

Představte si, že jste měli loni na účtu 100 000 Kč a letos se částka zvýšila na 125 000 Kč. Poplatek se pak počítá z rozdílu, tedy z 25 000 Kč. Fond si z této částky vezme předem stanovené procento jako odměnu za zhodnocení.

Poplatek za transakci

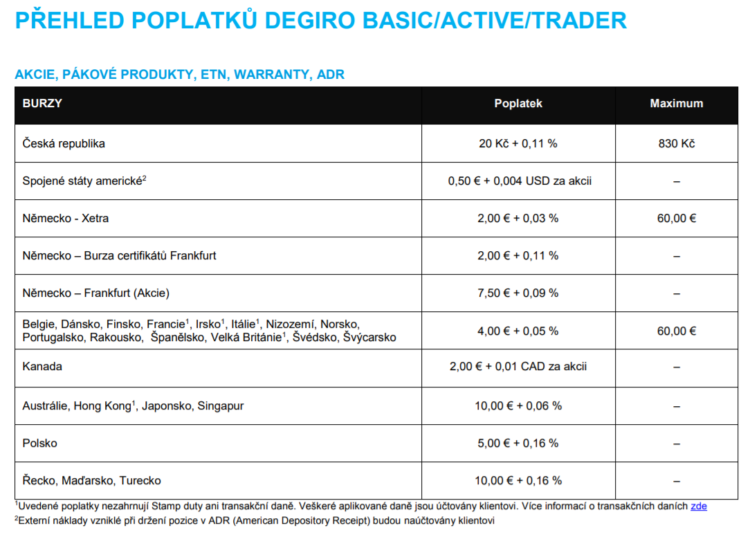

Pokud patříte mezi investory, kteří si nakupují ETF nebo akcie sami přes brokera, určitě víte, že ani to není zadarmo. Každá platforma – ať už nízkonákladové Degiro, nebo tradiční česká Fio banka – má vlastní strukturu poplatků za nákup a prodej cenných papírů.

Než uděláte jakýkoli obchod, vždy si zkontrolujte, kolik vás bude transakce stát. Poplatky se mohou lišit podle typu instrumentu, burzy, měny nebo objemu nákupu – a neexistuje univerzální pravidlo, které by sedělo všem.

To, kolik na poplatcích nakonec zaplatíte, bude záležet především na tom, jak často obchodujete a v jakých částkách. Čím častěji nakupujete a prodáváte, tím více poplatků zaplatíte – a ty vám pak zbytečně ukusují z výnosů.

I proto je dlouhodobé pasivní investování tak efektivní.

Nízké náklady, málo transakcí, a hlavně klid na práci – složené úročení se vám mezitím tiše postará o zbytek.

Administrativní poplatky za správu a vedení účtů

Dalším poplatkem, který se může nenápadně vkrást do vašich investičních výnosů, je administrativní poplatek za správu nebo vedení účtu. Může mít podobu pevné částky nebo být vyjádřen procentem z hodnoty vašeho portfolia.

Jak to funguje v praxi?

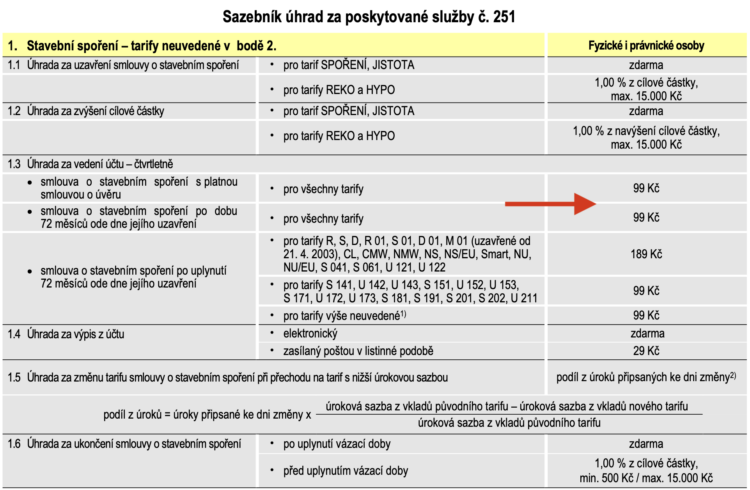

U stavebního spoření zaplatíte 99 Kč každé tři měsíce jen za to, že vůbec nějaký účet existuje – ať už se na něm něco děje, nebo ne.

Podobný poplatek má i moje oblíbená platforma Portu, kde si za správu portfolia účtují 1 % ročně z hodnoty investice.

Je dobré zmínit, že nejde o klasický správcovský poplatek fondů (TER), protože ten už je obsažen uvnitř jednotlivých ETF a stejně se mu nevyhnete. Portu si naopak účtuje tuto částku nad rámec fondových nákladů – za správu celého vašeho portfolia, měnové zajištění, rebalancování a zákaznický servis.

Takže než někam pošlete své peníze, prověřte si i tyto „drobné“ náklady – v dlouhém horizontu totiž nejsou vůbec zanedbatelné.

Provize obchodníkům

Někteří z vás si možná uzavřeli investiční životní pojištění nebo jiné bankovní produkty skrze obchodníka či daňového poradce. V takovém případě je dost možné, že váš poradce při prvním vkladu pravděpodobně obdrží „malou” provizi.

Poplatek za předčasné uzavření účtu

Rozmysleli jste si (stejně jako já) výhodnost stavebního spoření rok po jeho sjednání? Pak se připravte na to, že při vypovězení smlouvy dostanete se vší pravděpodobností méně peněz, než kolik jste do investičního produktu vložili.

Každá spořitelna má trochu jiné podmínky, ale připravte se při předčasném vypovězení smlouvy na pokutu ve výši 1-2 % z celkové cílové částky. Samozřejmě přijdete i o státní příspěvky. Pravidla hry se však poslední měsíce a roky trochu mění.

Rozhodně se dá říct, že v tomhle případě nejde ani tak o obyčejný poplatek, ale spíš o opravdovou pokutu.

Další poplatky

Nerad bych vás zahltil obrovským množstvím různých poplatků, přesto stojí za to pro úplnost vyjmenovat několik dalších:

- Poplatek za připojení na burzu

- Poplatek za roční (papírové) vyúčtování

- Poplatek za zpracování dividendy

- Poplatek za převod měn

- Poplatek za pojištění vkladů

- Poplatek za neaktivitu

- Poplatky za prémiové služby (např. real-time data z burzy)

Seznámit se se strukturou poplatků fondu, brokera nebo banky by mělo být prvním krokem při rozhodování se, zda investiční produkt budete využívat.

Proč? Protože návratnost se příliš ovlivnit nedá. Dá se do jisté míry uvažovat na základě historických dat, nikdy ji ale nelze garantovat.

Na rozdíl od návratnosti se na poplatky můžete spolehnout za každé situace.

Jak spočítat dopad poplatků?

Na internetu velmi často najdete diskuze rozebírající nejvýhodnější brokery nebo investiční služby. Pravdou je, že ideální broker nebo investiční platforma zkrátka neexistuje.

Proč? Protože jedním z hlavních faktorů, který ovlivňuje celkové náklady, které vám při obchodování vzniknou, jste vy a vaše chování.

Pro demonstraci tvrzení si představte následující dva scénáře:

A.) Nákup aktiva v hodnotě 100 000 Kč s jednorázovým poplatkem 2 500 Kč

B.) Jednorázový nákup aktiva v hodnotě 100 000 Kč zdarma a následný 1% správcovský poplatek

Která varianta je výhodnější?

Záleží na tom, jak dlouho plánujete investici držet.

Pokud chcete aktivum vlastnit déle než dva roky, je výhodnější varianta A, i když vypadá na první pohled dražší. Naopak pokud jen spekulujete na krátkodobý růst ceny, vyplatí se spíš varianta B, protože roční poplatek 1 % vás tolik bolet nebude.

A to je přesně ten důvod, proč nestačí sledovat jen jedno číslo. Poplatky mají smysl jen v kontextu vaší investiční strategie, chování a horizontu.

Co si ujasnit před investováním?

Kontext hraje při výpočtu dopadů poplatků klíčovou roli. Než se pustíte do počítání, vždy si položte tyto zásadní otázky:

- Jak dlouhý je váš investiční horizont?

- Jak často budete obchodovat? Budete přikupovat pravidelně každý měsíc, nebo například jen jednou do roka?

- Jste ochotni si připlatit za lepší služby, nebo raději sáhnete po low-cost řešení?

- Chcete se o investice starat sami, nebo je raději přenecháte někomu jinému – byť za cenu vyšších poplatků?

- Kolik peněz plánujete investovat a v jakých objemech běžně obchodujete?

- Plánujete využít všechny služby, které daná platforma nabízí? Odpovídá tomu výše poplatků?

Jaké investiční produkty plánujete nakupovat a s jakými jednorázovými či pravidelnými poplatky musíte počítat?

Pochopení vlastního investičního chování je základem úspěchu.

Ještě než začnete investovat (a nejen tehdy – pravidelná reflexe se hodí i zkušeným investorům), udělejte si jednoduchý výpočet: kolik vás bude stát investice předem stanovené částky při hypotetickém výnosu na delším časovém horizontu?

Započítejte všechny poplatky, i ty zdánlivě malé. Každá koruna navíc se v dlouhodobém horizontu nasčítá a může citelně ubrat z vašich výnosů.

Obchod za 1 euro může na první pohled vypadat skvěle. Ale pokud investujete jen 10 eur, jde o 10 % z celé částky – a to už je znát!

Když víte, jak investujete a co od trhu čekáte, snáz si vyberete platformu, která vám bude vyhovovat a nebude zbytečně drahá. To, co funguje jiným, nemusí fungovat vám.

Poplatky v praxi

A teď to nejdůležitější: jak poplatky ovlivní vaše peníze?

V prvním modelovém příkladu uvidíte, jaký vliv mají roční správcovské poplatky při pravidelném investování do fondů, které kopírují americký index S&P 500 s dlouhodobým průměrným výnosem kolem 8 %.

Druhý příklad pak porovná investování do ETF „na vlastní pěst“ přes brokera s fixním poplatkem za transakci a investování přes oblíbené robo-advisory platformy, které si účtují správcovský poplatek.

Srovnání poplatků investičních fondů

Pro názornost tu máme několik ukázkových fondů s různými ročními poplatky – od 0 do 2 %. Každý měsíc do fondů posíláte 1 000 Kč a počítáte s tím, že na konci každého roku zhodnotí o 8 %.

Jak by vaše investice vypadala po 30 letech?

| Roční poplatek | Hodnota investice po 30 letech v Kč | Zaplaceno na poplatcích v Kč | Ztráta hodnoty celkem |

|---|---|---|---|

| 0 % | 1 468 150 | 0 | 0 % |

| 0,07 % | 1 448 492 | 19 658 | - 1,3 % |

| 0,5 % | 1 333 852 | 134 298 | - 9,1 % |

| 1 % | 1 212 876 | 255 274 | - 17,4 % |

| 1,5 % | 1 103 871 | 364 280 | - 24,8 % |

| 2 % | 1 005 620 | 462 530 | - 31,5 % |

Celkem v průběhu 30 let vložíte 360 000 Kč ze své kapsy. Díky zhodnocení a složenému úročení se vaše investice může bez poplatků vyšplhat až na téměř 1,5 milionu korun.

V posledním sloupci pak uvidíte, kolik vás mohou stát vysoké poplatky. Pokud platíte 2 % ročně, zaplatíte za 30 let skoro půl milionu korun – to je víc než 30 % z toho, co jste mohli mít.

Poplatek ve výši 2 % rozhodně není něco, nad čím byste měli mávnout rukou.

Robo-advisory vs. broker

Pokud váháte, jestli investovat přes brokera jako je XTB, nebo zvolit robo-advisory službu typu Portu, je dobré vědět, že porovnáváte dvě dost odlišné věci.

XTB je broker, tedy nástroj, přes který si investice zajišťujete sami. Vybíráte konkrétní ETF, provádíte nákupy i prodeje a celé portfolio si řídíte podle sebe.

Portu naproti tomu funguje jako služba na klíč: automaticky za vás vybere vhodné investice, postará se o rebalancování, měnové zajištění i daňové výpisy. Vy jen nastavíte cíle a pravidelně posíláte peníze.

Představte si to jako rozdíl mezi supermarketem a restaurací. V restauraci dostanete hotové, dobře připravené jídlo bez námahy, ale zaplatíte za něj víc. V supermarketu si vše vybíráte sami a uvaříte podle sebe. Může to být levnější a přesně podle vaší chuti, ale vyžaduje to čas, znalosti a chuť se do toho pustit.

Když už víte, co děláte, supermarket (tedy broker) vám umožní vytěžit z investování maximum za minimum nákladů.

Ale pokud si nejste jistí, nebo na to prostě nechcete myslet, restaurace (tedy Portu) může být příjemně bezstarostná volba.

A kolik vás rozdíl v přístupu může stát za 30 let? Podívejte se na následující graf.

Stejně jako v předchozím příkladu počítáme s průměrným ročním výnosem 8 %. V první variantě necháte své portfolio spravovat za roční poplatek 1 %. Ve druhé variantě investujete sami – nakupujete každý měsíc produkt s nízkým poplatkem 0,07 %, ale za každou transakci zaplatíte 50 Kč.

Jak ukazuje graf, na začátku se poplatky za jednotlivé nákupy projeví víc a snižují celkovou hodnotu investice. Kolem 10. roku se však situace obrací a od té doby vychází samostatné investování výrazně výhodněji.

Při stejném výnosu a popsaných podmínkách tak můžete za 30 let ušetřit téměř 170 000 Kč.

Detailní výpočet si můžete stáhnout na tomto odkazu.

Na poplatcích záleží

Dejte si na poplatky pozor.

Možná se vám 1 % ročně v bance nebude zdát jako velký problém, ale právě tohle jedno procento vás může v dlouhodobém horizontu připravit o desítky, někdy i stovky tisíc korun.

Složené úročení totiž funguje i opačně. Každá desetinka navíc vám může za 30 let ukrojit z výnosu až dvě procenta. A to už sakra bolí.

Poplatky potichu ukusují z vašich zisků, a proto by vaším cílem mělo být je co nejvíc omezit.

Přeji vám co nejvýhodnější investování s minimem poplatků!

Máte otázku nebo vlastní zkušenost s vysokými poplatky? Napište do diskuze pod článkem nebo na [email protected].

Pokračujte ve čtení!

Smart beta strategie: které faktory táhnou akcie kupředu?

Smart beta strategie (nebo také faktorové investování) a její historie sahá až do roku 1964. Dnes tomu je již více než 60 let, kdy se objevily první modely oceňování aktiv a první faktory vysvětlující výnosy

Zdravím! Hlásím, že v sekci ‚robo advisory vs broker‘ pravděpodobně chybí graf, na který je v textu odkazováno (porovnání poplatků Degiro vs Portu)).

Ahoj, díky za všímavost a upozornění! Graf tam opravdu má být, ale mně se ve všech zařízeních (PC i telefon) zobrazuje správně 🙁 Zkuste obnovit stránku, soukromý mód nebo vyčistit cookies prohlížeče, pak by snad mělo být všechno v pořádku!

Díky za svižnou odpověď! Pomohlo vyčistit cookies: zvláštní, ostatní grafy se zobrazovaly i předtím, proto jsem měl za to, že skutečně chybí.

Ahoj. Akorát mě Kubo oprav, jestli se pletu, ale já jsem pochopil,že správcovský a manažerský poplatek je něco jiného. Ty píšeš že se jedná o to stejné, konkrétně o procentuální zisk společnosti za obhospodařování majetku a je odečítán měsíčně, ročně z celkové hodnoty portfolia. To je správcovský poplatek.

A manažerský poplatek je rozdíl v tom, když fond vydělá 8% ročně s poplatkem 2%…tak tobě přijde jen 6%. Tím pádem se nezapočítává do výkonnosti fondu

Ale opravte mě pokud jste to pochopili jinak

Ahoj Tomáši! Manažerský a správcovský poplatek je dle mého názoru opravdu to samé – manažer neboli správce fondu si průběžně účtuje poplatek za správu. Co jsem zjistil teprve relativně nedávno, je fakt, že vydavatelé fondů mají povinnost výkonnost fondu zveřejňovat již sníženou o tento poplatek. Příklad – sleduji index s výkonností 8 % p.a., ale můj fond má náklady 1 % p.a. To znamená, že udávaná návratnost fondu by musela být již ponížena o 1 % a to na 7 %. Typicky je toto vidět například u indexových ETF fondů, které vždy maličko zaostávají za svými indexy (např. o 0,1… Číst vice »

Pořád v tom nemám jasno teda. Teď popisuješ že manažerský/správcovský poplatek je poplatek odečtený od výkonnosti fondu jednou ročně?

Protože některé fondy udávají…příklad správcovský poplatek 2,65%

Z toho manažerský poplatek 1,5%

Z toho mi vyplývá, že ten rozdíl tam musí být 😃. A sedí to dokonce

TER poplatky jsou manažerské

Portu si třeba účtuje správcovský poplatek což je z celkové hodnoty našich portfolii. To není to stejné

Pořád se neshodneme? 😃

Tak jinak 🙂 Nazvěme poplatek průběžným, nikoli manažerským či správcovským. Průběžný poplatek je něco, co bude snižovat výkonnost investice po celou dobu jejího držení a je jedno, co je tím míněno. Někdo to bude nazývat manažerským poplatkem, někdo řekne, že z průběžného poplatku je část za správu a část za „manažování“, výsledek je ale stejný – jedno číslo reprezentující průběžný poplatek, tedy náklady pro investory. Výpočet poplatku pak bude záviset společnost od společnosti, ale tipuji, že se bude počítat denně či měsíčně (tzn. například 1/12 z 1 % každý měsíc). Co jsem se snažil v předchozím příkladě demonstrovat, je celkový… Číst vice »

Rozumíme no😁….teda možná 😬😃…teď přemýšlím, když počítám v hlavě, jestli to není stejný výsledek ve finále 🤔. Takže máme třeba 100 tisíc zainvestováno s poplatkem 1 % a TER 0,5%….výkonnost fondu bez poplatku je 10% Dle tvého by konečný výnos byl 8,5% což by dělalo 108 500 Kč na konci roku Dle mého by byl výnos 9,5% takže 109 500 a následně odečtu 1 % z celkové hodnoty Portfolia (kdyby se poplatek odečítal jednou ročně)…pak by mi zbylo 108 405 Kč. No a teď přemýšlím kdyby se poplatek odečítal měsíčně 1/12 jak říkáš..jestli to nebude stejný 🤔 A nebo jsem… Číst vice »

Určitě nejsi blb, tohle je naopak skvělá pointa! Na metodice výpočtu obrovsky záleží a je velký rozdíl mezi jednorázovým odečtením 1,5 % a odečtením 0,5 % a pak dalšího 1 % ze zbývající částky. Sám jsem nad tímhle přemýšlel v diskuzi poplatků u penzijního spoření a jejich výkonostního poplatku – počítají ho před nebo po započtením průběžného poplatku? A jakou roli v tom hraje státní podpora? Takže ano, zrovna v případě robo-advisory jako je Portu tomu bude přesně tak, jak píšeš, 0,5 % při samotném zhodnocení na úrovni ETF a poté 1 % po zhodnocení za využívání služeb. Zdánlivě stejná… Číst vice »

Ahoj. Investuju u Degiro do ETF fondu (S&P 500 a Ishares Core MSCI World UCITS) pres nizozemskou burzu (EAM). Oba fondy maji IE ISIN. Prubezne poplatky podle KIDu jsou 0,07 % resp 0,1 %. Nicmene v rocnim vykazu nakladu a poplatku Degira je uvedeno 1,53 % (s odpovidajici vysokou strzenou castkou) jako naklady na financni nastroje pouzite na produkty s KID. Mas u Degira podobne zkusenosti s jinymi udaji v rocnim shrnuti nakladu a poplatku, nez jake jsou uvedeny v KID produktu?

Ahoj, nejjednodušší bude si to vše vytáhnout z výpisu z účtu – zjistit, kdy jsem co kupoval, kolik mě co stálo a následně se pokusil dopočítat k hodnotám, které uvádí DEGIRO. Myslím, že DEGIRO udělá výcuc úplně všech nákladů, které na účtu proběhnou, a pak to vyjádří nějakou číselnou procentuální hodnotou. Já mám za rok 2021 asi 0,16 % náklady na poplatky. Samozřejmě zde hraje roli celkový objem prostředků, naakumulované transakční poplatky atd.