Je jedno, zda vyděláváte 20.000 Kč nebo 200.000 Kč, jestliže vám na konci měsíce nezbyde ani koruna.

Předpokladem dosažení finanční nezávislosti (ale i správného hospodaření s penězi) je žít dlouhodobě a stabilně ve finančním přebytku. Přesně tak, každý měsíc si nějakou tu stovku nebo tisícovku raději ušetřit než utratit.

Jednoduchým a neuvěřitelně univerzálním způsobem, jak si vlastní hospodaření měřit, je spořicí míra.

Proč je spořicí míra důležitá a jak si ji i vy můžete změřit se dozvíte z následujícího čtení!

Vše o spořicí míře:

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Proč si měřit spořicí míru?

S velkou oblibou používám citát, že vše, co lze změřit, to lze také řídit. S penězi tomu kupodivu není jinak.

Jestliže to s hospodařením myslíte vážně, musíte spolknout hořkou pilulku a vyčíst ze svých měsíčních bankovních výpisů, jak si ve skutečnosti se svými penězi stojíte – žádné přikrášlování a odhady, ale holá fakta.

Výsledná čísla vám totiž pomohou nahlédnout pod kapotu vašich finančních návyků. Když si změříte svou spořicí míru, odpovíte si mimo jiné na tyto otázky:

- Žijete v přebytku či na dluh?

- Máte prostor pro zlepšení nebo je váš rozpočet už na hraně možností?

- Zlepšují se vaše osobní finance nebo ne?

- Kolik peněz si při současném tempu našetříte za rok, dva a deset?

- Jak vás současná spořicí míra přiblíží k vašim finančním cílům?

- Kolik let musíte ještě pracovat, abyste dosáhli na finanční nezávislost?

Když víte, kolik měsíčně uspoříte, tak se z vašich dychtivých snů mohou stát poměrně snadno vyčíslitelné cíle.

Potřebujete 250.000 Kč na hypotéku? Chcete si koupit nový automobil v hotovosti za půl milionu korun? Šetříte 150.000 Kč na několika měsíční cestu kolem světa? Rádi byste dosáhli na finanční nezávislost v horizontu 15 let?

Spořicí míra vám vždy poměrně spolehlivě řekne, jak si vedete, a zda máte šanci vytyčeného cíle dosáhnout.

Jak si změřit spořicí míru?

Co ve svých finančních přehledech budete hledat? Zajímat vás bude především celková bilance, tedy součet vašich příjmů a výdajů. Spořicí míra se pak spočítá podle následujícího vzorce:

Spořicí míra (%) = (Příjmy - Výdaje) / Příjmy

Vzorec jednoduchý jako facka a přesto většina lidí nemá tušení, kolik v průměru ušetří.

Jestliže vám z následující rovnice pravidelně vychází záporná čísla, máte na čem pracovat. Snad jde jen o dočasnou situaci a vám se brzy povede upravit kurz vašich plavidel a dostanete se do kladných čísel.

No a těm z vás, kteří se pohybují v kladných číslech, gratuluji, jste na dobré cestě ke splnění vašich finančních cílů!

Pokud nevíte, kde a jak přesně zjistit vaše měsíční příjmy a výdaje, přečtěte si o tom samostatný článek!

Praktický příklad

Představte si, že měsíčně přinesete domů po zdanění 27.000 Kč. Vaše náklady, kam řadíte bydlení, potraviny, zábavu a všechno ostatní, za co během měsíce utrácíte, budou činit 24.000 Kč. To znamená, že vám na konci měsíce zbydou 3.000 Kč. Jaká je vaše spořicí míra?

(27.000 – 24.000) / 27.000 = 11 %

Spořicí míra ve výši 11 % není špatná, ale určitě je na čem pracovat.

Myslím si, že cílem každého by mělo být aspirovat na spořicí míru alespoň ve výši 25 %.

Co patří do příjmů a výdajů?

Spočítat příjmy a výdaje se může pro někoho trochu zkomplikovat v situaci, kdy například podnikáte, vrací se vám přeplatky za daně (nebo je doplácíte), máte vedlejší příjem nebo investujete. Jak se z této zapeklité situace dostat?

Nejlepší je, když si zřídíte jeden běžný účet, kudy musí všechny vaše peníze projít. Díky takovému běžnému účtu pak můžete jednoduše automatizovat vaše peníze. Hlavně z něj ale jednoduše vyčtete veškerý pohyb vašich peněz.

Mzda nebo plat, výdělky z podnikání (kterými se platíte, jako byste brali mzdu), vedlejší příjmy, přeplatky nebo nedoplatky na daních, výdaje alokované na nákupy, bydlení, dopravu a zábavu nebo investice, to vše by takovým účtem mělo projít.

Vše, co takovým účtem za měsíc proteče, klasifikujete pak do kategorií příjmů a výdajů.

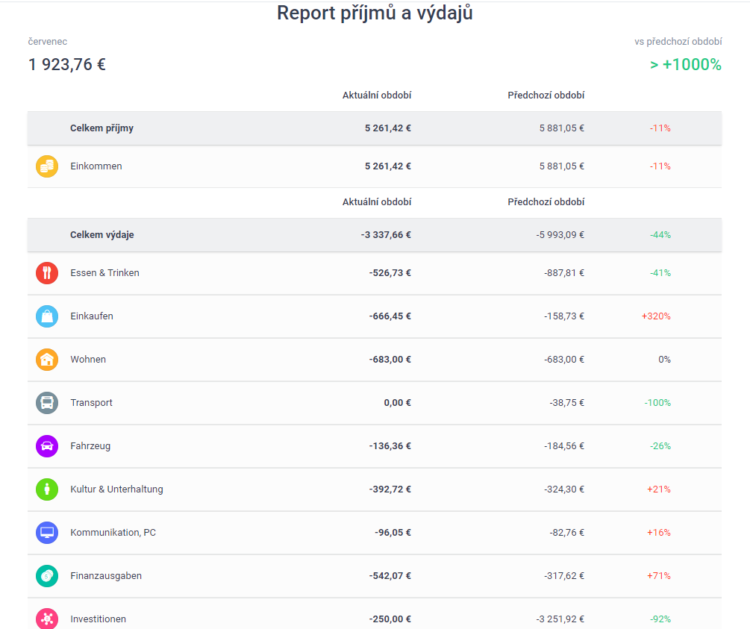

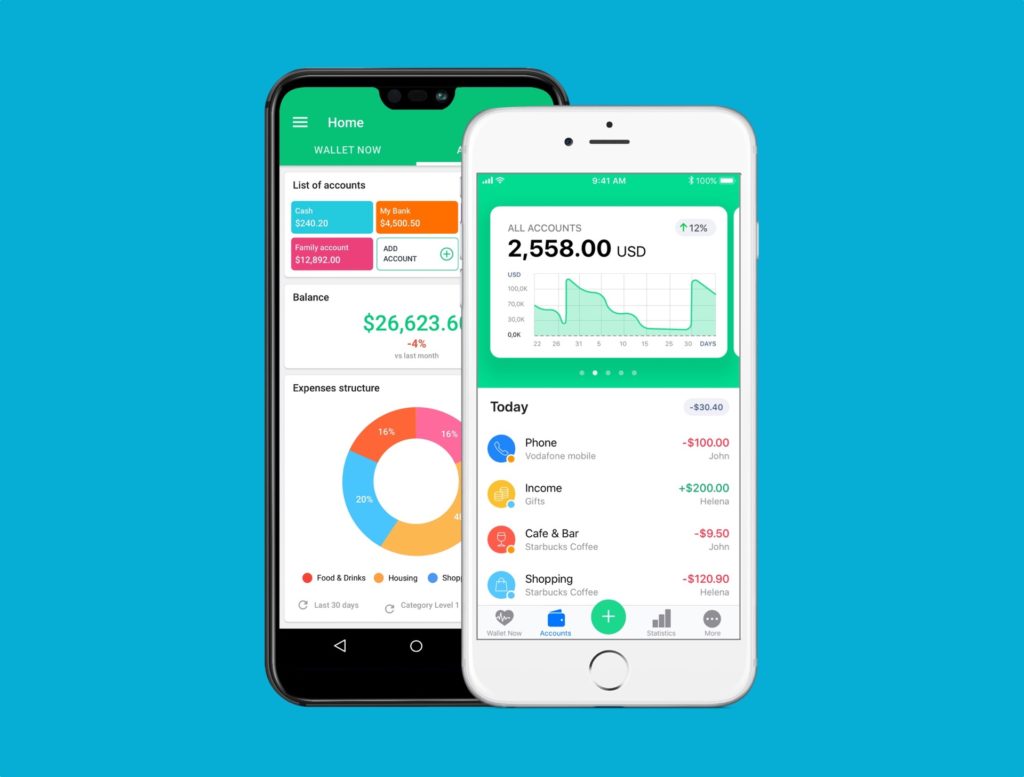

S tím vám může pomoct aplikace Wallet, kde nejen, že si pro vaše příjmy a výdaje můžete vytvořit kategorie, ale přesně z aplikace zjistíte, jaká byla vaše celková měsíční bilance. Recenzi Rozbitého prasátka na tuto aplikaci si můžete přečíst zde.

Takto pak ve Wallet vypadá přehled veškerého pohybu na připojeném bankovním účtu.

Na aplikaci Wallet je skvělé, že se můžete ponořit do každé ze zobrazených položek, můžete si měnit kategorie plateb a vykreslovat si bilanci na všemožných grafech za různá období. Pro datové nadšence (mezi které se řadím) jde o obrovský plus.

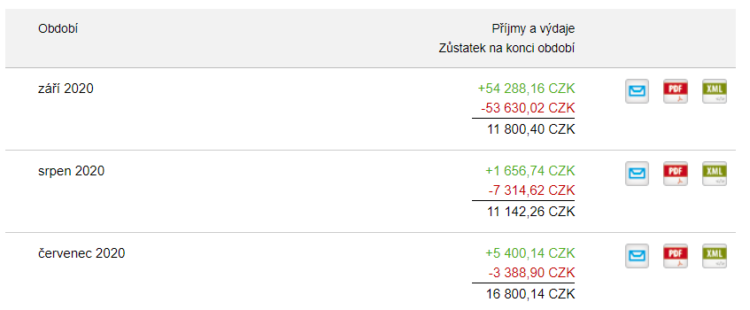

I banky pochopitelně nabízejí přehled příjmů a výdajů, ale ty zpravidla nebývají na takové úrovni a tak podrobné jako v aplikacích třetích stran. Níže je k nahlédnutí přehled z Equa bank.

Kalkulujte s čistým příjmem

Vaše příjmy je důležité vždy počítat očištěné o daně a další odvody státu, protože jinak se budete dopouštět umělého nafukování vaší spořicí míry.

Možná budete namítat, že se vám část z odvodů jednou vrátí v podobě penze. To je sice pravda, ale vzhledem k tomu, že nevíte, kdy ani kolik to bude, tak doporučuji s těmito penězi vůbec nekalkulovat.

Kdo ví, jestli se vůbec mladší ročníky včetně mě nějaké penze dočkají.

Zde se podívejte, jak by vaše spořicí míra vypadala, kdybyste počítali s hrubým platem. Pro předchozí příklad by hrubý plat činil přibližně 36.000 Kč pro bezdětného vydělávajícího jedince.

(36.000 – 24.000) / 27.000 = 44 %

Díky síle matematiky jste právě napálili vaší spořicí míru z 10 % na téměř 45 %, aniž by vám zbylo na konci měsíce o jedinou korunu víc.

Gratuluji, ale takhle raději ne.

Jsou investice výdaje?

Situace se mění ve chvíli, kdy do rovnice zakomponujete investice. Investice nelze vždy označit za bezpečný přístav pro vaše peníze, na druhou stranu kalkulujete-li s nimi v delším časovém horizontu, než je několik málo měsíců, nejde ani úplně o prachobyčejný výdaj.

Osobně investice ve svých výpočtech nakonec odečítám od výdajů, protože předpokládám, že se mi jednou zhodnocené peníze vrátí.

Pokud tedy ze zmíněných 27.000 Kč ušetříte 3.000 Kč na spořicím účtě, dále pošlete 2.000 Kč na stavební spoření a ještě například pošlete 1.000 Kč na svůj investiční účet Portu, pak byste podle mé úvahy kalkulovali tak, že z 27.000 Kč ušetříte 6.000 Kč.

(27.000 – 21.000) / 27.000 = 22 %

V takovém případě by vaše spořicí míra byla výrazně vyšší a rovnala by se 22 %.

A co dělat s dividendami a zisky na obchodních účtech? Záleží na tom, zda si zisky či dividendy vyplácíte a kalkulujete s nimi ve svém rozpočtu.

Jestliže vám akcie vyplatí dividendu 1.000 Kč na investiční účet, kterou následně opět reinvestujete, ve svém rozpočtu ji pak můžete zcela opomenout. Pokud byste si jí ale vyplatili, pak by šlo o standardní příjem.

Hospodařte s penězi

Nikomu na vašich penězích nezáleží tolik jako vám. Naučte se s nimi správně zacházet a přestaňte žít z měsíce na měsíc.

Jak vysoká by měla být vaše spořicí míra?

Na tuto otázku vám bohužel nikdo neodpoví. „Každej je nějakej“ a jestliže něco vyhovuje mně, nemusí to nutně vyhovovat vám.

Přesto si myslím, že by měl každý mířit na spořicí míru alespoň 20-30 % bez ohledu na to, kolik vydělává. Taková spořicí míra by vám měla zajistit poměrně pohodlnou finanční situaci, kdy si v klidu vybudujete dostatečně vysokou finanční rezervu a poté vám nebude nic bránit v zahájení investiční kariéry.

Záporná spořicí míra

Jestliže na vás při výpočtech dlouhodobě křičí červená záporná čísla, něco je špatně. Pravděpodobně žijete na dluh a o plnění finančních cílů si můžete nechat jen zdát.

Nebojte, ještě není vše ztraceno. Mrkněte se, jak se zbavit dluhů!

0 %

Znáte to, je konec měsíce a vy už počítáte dny, kdy by vám měla přijít výplata. Finanční rezervu nemáte, protože už teď vám peníze vychází jen tak tak a vy jste nebyli schopni našetřit nic stranou.

To vše jsou výstražná upozornění, že je ve vašem finančním plánu něco špatně. Udělejte rozhodný krok a zvyšte spořicí míru alespoň na pár stovek měsíčně. Udělejte ze spoření vaši prioritu.

0 - 10 %

Téměř polovina Čechů je schopna ušetřit maximálně 1.000 Kč měsíčně. To při průměrných platech dělá několik jednotek procent. Je to lepší než nic, ale pořád je to proklatě málo.

Cokoliv, co uspoříte, vám pak může spolknout jedna jediná dovolená nebo v horším případě nová lednice.

10 - 20 %

Lidé, kteří ušetří 10-20 %, by si měli být schopni našetřit několik tisíc měsíčně. To je chvályhodné, ale určitě existuje prostor pro zlepšení.

Jsem přesvědčen o tom, že ušetříte-li měsíčně 4.000 Kč, určitě najdete v rozpočtu skulinku a vytáhnete to na částku 4.500 Kč. A pak na 5.000 Kč.

20 - 30 %

Ušetřit alespoň čtvrtinu veškerých příjmů by mělo být cílem každého z nás.

Bez ohledu na to, kolik vyděláváte, bude se vždy jednat o poměrně významné částky, které vás posouvají v cestě za vašimi finančními cíli.

Při spořicí míře 25 % si za 3 roky života našetříte tolik, že byste při zachování dosavadních životních nákladů dokázali žít celý rok jen z úspor. A to vše bez jakékoliv investice.

30 - 50 %

Ti z vás, kteří dosahují na spořicí míru vyšší než 30 %, si mohou pogratulovat, jsou na velmi dobré cestě za finanční nezávislostí a splnění většiny vytyčených finančních cílů.

50 % a více

50 % je v kruzích finanční nezávislosti považováno za magické číslo. Proč? Protože pokud ušetříte 50 % veškerých svých příjmů, teoreticky to znamená, že si vyděláte za jeden takový rok na rok života, kdy žijete jen z úspor.

Představte si, že vyděláte 27.000 Kč měsíčně, což za rok dělá celkem 324.000 Kč. Z toho jste schopni polovinu ušetřit, takže budete po roce mít 162.000 Kč. Budou-li vaše náklady druhý rok totožné s tím předchozím, budete schopni žít po dobu jednoho roku jen a pouze ze svých úspor, protože jste to zvládli i v roce předchozím!

Vyšší spořicí míra je skvělá, ale v žádném případě by její dosažení nemělo být skrze naprosto asketický přístup k životu, kdy si odpíráte veškeré radosti, které by vás byť jen něco málo stály, jelikož toho byste mohli jednou litovat.

#žiješjenomjednou

Jak zvýšit spořicí míru?

Chcete-li vaši spořicí mírů zvýšit, nabízejí se dvě možnosti.

Utahování opasku

Tou méně příjemnou ale snadno uchopitelnou je jednoduché utažení opasku, tedy optimalizace vašich výdajů tak, abyste každý měsíc ušetřili o něco víc než v tom předchozím.

Takové utahování opasku může být poměrně přímočarou záležitostí, kdy si začnete například častěji doma vařit, přestanete kouřit nebo vynecháte ranní návštěvu vaší oblíbené kavárny.

Zde můžete najít seznam 92 rad jak ušetřit v domácnosti!

V horších případech můžete výdaje osekat drastičtějším způsobem. Mezi takové způsoby se řadí například “downgrade” bydlení, tedy že se přestěhujete do menšího a levnějšího (nebo rovnou k rodičům), zkrouhnete veškeré náklady za zábavu a budete doslova přežívat z konzerv a čínských polévek.

Osekávání nákladů na kost nezní jako příliš velká zábava.

Každý bychom se měli snažit o to, abychom zbytečně neutráceli za věci, které pro nás nejsou důležité nebo nám nepřináší žádnou hodnotu. Všeho ale s mírou, občas je důležité si dopřát.

Chutná vám ranní káva ve Starbucksu? Tak si jí vychutnejte a poohlédněte se po úsporách někde jinde!

Honba za penězi

Druhým (a o dost příjemnějším) způsobem, jak si zlepšit procenta v tabulce se spořicí mírou, je zkrátka vydělat víc peněz. To se pochopitelně snadno řekne, ale hůř provádí, ale způsoby existují!

Pokud byste chtěli nějakou inspiraci, zde jsou nápady jak si přivydělat!

Důležité je si zachovat při dosažení vyšších výdělků svou životní úroveň. S jídlem roste chuť, ale přestěhujete-li se při zvýšení platu do většího bytu nebo si koupíte nový, lepší telefon při každém obdrženém a těžce vydřeném bonusu v zaměstnání, běžíte předem prohraný krysí závod.

Odměnit se je důležité, ale uvážlivě a s mírou.

Myslím, že nejlepším způsobem, jak vlastní spořicí míru zvýšit (a celkově držet osobní finance na uzdě), je usilovat o zvýšení příjmů a zároveň si dávat pozor na výdaje.

Směrodatný ukazatel

Ať už jde o hypotéku, automobil nebo finanční nezávislost, spořicí míra vám poslouží jako směrodatný ukazatel toho, zda jste na dobré cestě za dosažením vámi stanoveného cíle.

Vžijte se do situace, že potřebujete 300.000 Kč na vlastní vklad pro pořízení hypotéky. Dále si představte, že na hypotéku šetříte jako pár, první z vás s čistým příjmem 27.000 Kč a partner či partnerka s příjmem 25.000 Kč měsíčně. Celkem vyděláte za rok 624.000 Kč. Na hypotéku chcete našetřit do pěti let. Zde jsou různé scénáře vašeho úsilí.

| Rok | 1 | 2 | 3 | 4 | 5 | Naspořeno? |

|---|---|---|---|---|---|---|

| Spořicí míra 5 % | 31.200 | 62.400 | 93.600 | 124.800 | 156.000 | Ne |

| Spořicí míra 10 % | 62.400 | 124.800 | 187.200 | 249.600 | 312.000 | Ano |

| Spořicí míra 25 % | 156.000 | 312.000 | 468.000 | 624.000 | 780.000 | Ano |

Jak sami vidíte, spořicí míra 5 % na vaše vlastní vysněné bydlení vás k hypotéce sice přiblíží, ale nebude to zdaleka stačit.

Pokud budete schopni ušetřit 10 % všech vašich příjmů, na hypotéku za 5 let dosáhnete tak akorát.

No a ušetříte-li 25 % z vašich příjmů? Pak můžete buď financovat bydlení s vyšším vlastním vkladem nebo můžete přebytek investovat. Rozhodně jde o nejlepší ze tří scénářů.

Měříte-li si vlastní spořicí míru, snadno zjistíte, jestli jste na správné trajektorii v cestě za vašimi cíli, ať už jde o finanční nezávislost nebo vlastní bydlení.

Finanční nezávislost

Spořicí míra poukazuje na dvě věci:

- Kolik si každý měsíc ušetříte

- Z jaké částky jste schopni vyjít

To z ní dělá poměrně spolehlivý ukazatel toho, kdy budete moct odejít do (předčasného) důchodu.

Pokud je vaše spořicí míra 0 %, nebudete si předčasný důchod nikdy moct dovolit, je li vaše spořicí míra 100 % (žijete zadarmo) a jste-li schopni tento standard udržet, můžete s prací praštit okamžitě.

Všechno ostatní spadá do kategorie někam mezi.

A teď to nejlepší – investujete-li vaše úspory například do ETF fondů s očekávanou dlouhodobou návratností asi 7-9 %, dojde k tomu, že postupně vaše peníze začnou dělat peníze!

To je dáno především efektem složeného úročení. Hodnota vašeho portfolia postupně roste a vy se po několika letech dostanete do situace, kdy máte tolik peněz, že po zbytek života při zachování dosavadní životní úrovně a nákladů můžete žít pouze a jen z nich.

A to je velmi povzbudivá myšlenka.

Říká se tomu pravidlo 4 % a velmi brzy se na téma dočkáte samostatného článku! Mezitím se můžete podívat, co o 4 % říká Investiční brambora.

Kdy můžete odejít do důchodu?

Jakmile znáte svou spořicí míru a máte jakýsi velmi hrubý předpoklad toho, jak vaše investice v horizontu několika desítek let porostou, můžete si spočítat, jak dlouho byste museli ještě pracovat, než budete moci odejít do předčasného důchodu. Tato kalkulace navíc zcela opomíjí český důchodový systém, který vám může trochu přilepšit.

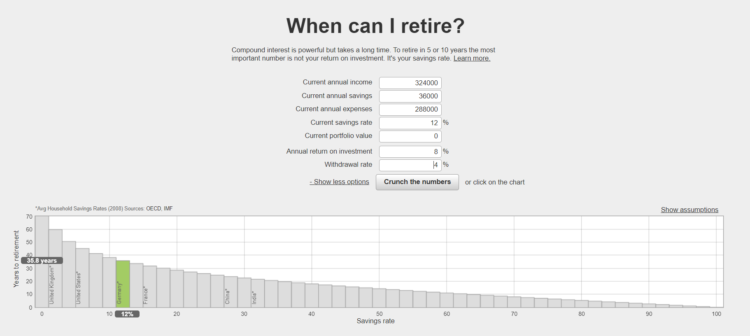

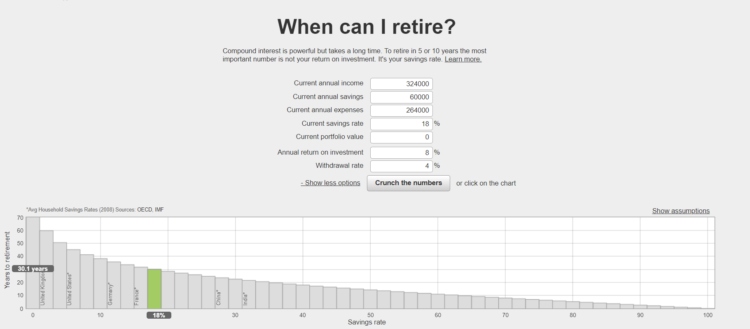

Opět uvažujte, že přinesete domů 27.000 Kč z čehož ušetříte 3.000 Kč měsíčně. Spořicí míra je tedy 12 %, přičemž veškeré ušetřené prostředky investujete například do ETF fondu, s očekávaným výnosem 8 % ročně.

Kdy tedy můžete odejít do důchodu?

Jestliže právě teď začínáte a nemáte ještě nic našetřeno, při spořicí míře budete na svůj předčasný důchod vydělávat téměř 36 let.

To je dlouho. Pro 20letého jedince to ale znamená důchod v 56 místo současných 65 let a to je zatraceně velký rozdíl!

Každopádně nezoufejte, zdá-li se vám 36 let jako příliš. Určitě dokážete ze svého rozpočtu něco ještě vydolovat a místo 3.000 Kč investujete 5.000 Kč. Spořicí míra tak poskočí na necelých 20 % a vy zkrátíte čekání na předčasný důchod o celých 5 let!

Jestli vás výpočty pro vaši specifickou situaci zajímají, můžete si s nimi vyhrát na webu Networthify

Z pochopitelných důvodů je třeba brát čísla s rezervou (návratnost nelze garantovat, kalkuluje se se stejnými životními náklady, dokážete žít ze 4 % vašeho portfolia ročně, nedojde k zásadnímu poklesu těsně před výběrem, nebudete investované peníze potřebovat na jinou významnou životní událost).

V každém případě mohou výsledná čísla posloužit jako rámcová částka vašeho investičního snažení!

A mít konkrétní cíl je jeden ze zásadních předpokladů úspěšné investiční kariéry.

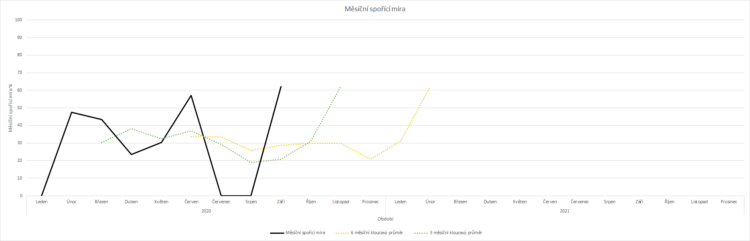

Spořicí míra Rozbitého prasátka

Osobně jsem začal vlastní spořicí míru sledovat až začátkem roku 2020. Mým dlouhodobým cílem bylo a je usilovat o spořicí míru asi 25-30 %.

Velmi povzbudivé je, že se mi to daří, a to poměrně s velkým přehledem. S překvapením jsem zjistil, že od února do konce září roku 2020 jsem dosáhl na spořicí míru kolem 40 % a to i přesto, že jsem byl dva po sobě jdoucí měsíce v malém záporu, tedy že jsem si dvakrát sáhnul do rezerv. Říjen bude asi ještě horší s ohledem na dvoutýdenní výlet do Itálie a několik větších dlouho odkládaných nákupů.

Ach ty dovolené.

Ultimátní ukazatel vašich financí

Spořicí míra je dle mého názoru nejuniverzálnějším ukazatelem osobních financí.

Každý máme jiné příjmy a výdaje, žijeme v různých lokalitách či zemích a nacházíme se v naprosto jedinečné životní situaci. Srovnávat tedy, zda někdo ušetří 1.000 Kč nebo 10.000 Kč mi nepřipadá jako nejšťastnější, jelikož nejde o zcela vypovídající faktor.

Manažerka, které zbyde 10.000 Kč měsíčně při příjmech 200.000 Kč, ušetří v procentech méně (5 %) než matka samoživitelka, které se každý měsíc podaří odložit 1.300 Kč při čistých příjmech 18.000 Kč měsíčně (7 %).

Čím vyšší spořicí míry dosáhnete, tím flexibilnějším se váš život bez pochyby stane.

Podaří se vám vybudovat finanční rezervu, budete schopni vyjít z „mála“, začnete investovat a budete si užívat života s ohledem na to, co si můžete a nemůžete dovolit.

Spořicí míra bude vaše osobní finance držet vždy na uzdě bez ohledu na to, kolik vyděláváte a jak postupujete kariérou. V ideálním případě se vám spořicí míru bude dařit dlouhodobě zvyšovat.

Tak na nic nečekejte a spočítejte si jí ještě dnes!

Co vy, měříte si, kolik se vám povede měsíčně uspořit? Co do výpočtu zahrnujete a co nikoliv? Jak a kde si přehled vedete? Pište do komentářů nebo na [email protected]

Pokračujte ve čtení!

20 největších chyb (nejen) začínajících investorů. Vyhněte se jim!

Abyste se dostali do formy, stačí následovat jednoduchou radu – méně jíst a více se hýbat. Aplikování této myšlenky by pomohlo bez nadsázky 90 % lidem, kteří v literatuře o zdraví a všemožných dietách hledají

Dobrý den, jak prosím do takového dlouhodobého plánování počítat inflaci? Nerozumím tomu, proč se zde počítá se stejnými náklady, jak i zmiňujete v jedné poznámce. (Naopak mzdy bohužel s inflací automaticky nerostou…) Máte na to nějaké tipy? Jinak je to skvělý článek, moc děkuji za informace.

Ahoj Charlesi, Díky za dotaz! Aby sis vypočetl budoucí potřebnou hodnotu, musíš zohlednit očekávanou inflaci. Řekněme, že dnes utratíš 30 000 Kč a chceš vědět, kolik budeš potřebovat peněz za 30 let při průměrné roční inflaci 3 %. Při takové inflaci by ekvivalentem bylo 72 000 Kč. Při výpočtu spořicí míry však absolutní částky nehrají roli. Ať už investuješ 25 % z 30 000 Kč nebo 72 000 Kč, je to ve výpočtech jedno, protože relativně k tvým nákladům a investicím jde stále o stejnou procentuální hodnotu. Se započtením rostoucí mzdy už je to trochu horší, a byť se může… Číst vice »

Upřímně moc děkuju za obsáhlou odpověď, už mi to celé dává trochu víc smysl. 🙂