Abyste se dostali do formy, stačí následovat jednoduchou radu – méně jíst a více se hýbat.

Aplikování této myšlenky by pomohlo bez nadsázky 90 % lidem, kteří v literatuře o zdraví a všemožných dietách hledají tajemství vyváženého a zdravého životního stylu.

V záplavě výrazů jako je keto dieta, lepek, detox těla, kalistenika, veganství nebo TRX si spousta lidí neuvědomuje, že žádná zkratka k dosažení zdravého těla neexistuje. Méně jíst a více se hýbat. Zvládnuto? Přidejte více ovoce a zeleniny. Hotovo? Tak teprve teď je čas podívat se do detailů jednotlivých diet.

Co má zdravý životní styl společného s investováním?

Více, než si myslíte.

90 % lidí si vystačí s jednoduchou investiční strategií – dostat své osobní finance pod kontrolu, vytvořit si dlouhodobý udržitelný plán a investovat do levných široce diverzifikovaných ETF fondů.

Zapomeňte na Bitcoin, zlato, akcie Applu nebo pofidérní start-upy. Nejprve si vybudujte správné návyky a pevné investiční základy.

Vyvarujte se těmto největším chybám začínajících investorů!

20 největších chyb začínajících investorů

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

1. Lepíte dluhy investicemi

Víte, jaký je rozdíl mezi úrokem dluhů a zhodnocením investic?

U investic nikdy nevíte, jak se bude jejich návratnost vyvíjet. Máte nějaký předpoklad na základě historických dat nebo smluvních podmínek, ale nikdy si ziskem nemůžete být jisti.

Na úročení dluhů se naopak můžete spolehnout za každé situace.

Chystáte se dluhy s úrokem 8 % splácet investicí s očekávanou návratností 9 %, protože to na papíře dává smysl?

Takový plán je odsouzen k zániku úplně stejně, jako očekávání, že 10 hamburgerů v McDonaldu večer vyběháte na pásu. Na to byste mimochodem potřebovali asi 4h hodiny běhu ve slušném tempu.

Papír snese leccos. Vaše finance nikoliv.

2. Špatně hospodaříte s penězi

Je jedno, zda vyděláváte 20.000 Kč nebo 200.000 Kč, jestliže vám na konci měsíce nic nezbyde. V takovém případě vás investice nespasí a měli byste se nejprve s penězi naučit zacházet.

Nejprve se s penězi naučte hospodařit tak, abyste žili v přebytku. Teprve pak začněte volné prostředky investovat. Ne obráceně.

3. Nemáte vybudovanou finanční rezervu

Předpokladem úspěšného investování je vědomí, že na vašich investovaných prostředcích nejste životně závislí. Pokud musíte peníze vybírat při prvním maléru, daleko to nedotáhnete, ať už investujete sebelíp.

Vybudujte si nejprve finanční rezervu ve výši 3-6 násobku měsíčních výdajů a teprve pak se pusťte do investování. Vlak vám rozhodně za ten rok či dva neujede!

4. Absence investičního plánu

Přišel Nový rok a s ním (jako vždy) předsevzetí, že se dostanete do formy. Hned 1. ledna vezmete fitness centrum útokem odhodláni, že letos to bude jiné, letos určitě s pravidelným cvičením setrváte. První týden navštívíte posilovnu 5x, druhý týden 4x, třetí týden jen jednou a v únoru už fitko raději míjíte obloukem.

Tak zase za rok!

Jeden z důvodů, proč jste předsevzetí nedodrželi, je, že jste do toho skočili příliš po hlavě a neměli jste žádný plán.

S investováním je to stejné. Je až komicky jednoduché se nadchnout a investovat do ETF fondů nebo P2P investic, když se trhům a ekonomice zrovna daří! Co ale za měsíc nebo za rok? A za 10 let? A co budete dělat, až se nebude dařit?

Investování je během na dlouhou trať a vy byste rozhodně měli mít připravený plán, kterého se budete držet po dlouhou dobu.

V opačném případě je vaše snažení odsouzeno k zániku.

Finanční plán úzce souvisí s vašimi zvyky a neznám lepší knihu, díky které si jakékoliv zvyky osvojíte než Atomové návyky od Jamese Cleara.

Začněte investovat

Nejrychlejší cesta, jak dosáhnout na finanční nezávislost, je pomocí investování. Nečekejte a začněte investovat ještě dnes!

5. Investujete bez jakýchkoliv znalostí

Nejprve mi dovolte říct, že na neznalosti světa investic není nic špatného. Ve škole se o investování nic nedozvíme a investiční rady rodičů, členů rodiny a kamarádů raději nebudu ani komentovat. Na ty si raději vyhradím samostatný bod.

Průměrný Čech vstoupí do života s prakticky nulovým povědomím o investičním světě. Byl to můj případ a se vší pravděpodobností to byl, je nebo bude i váš případ. Čest výjimkám.

To ale neznamená, že byste měli sklapnout uši a přenechat rozhodnutí o vašich penězích drahému finančnímu poradci, jehož hlavní starostí je výše provize za sjednané produkty.

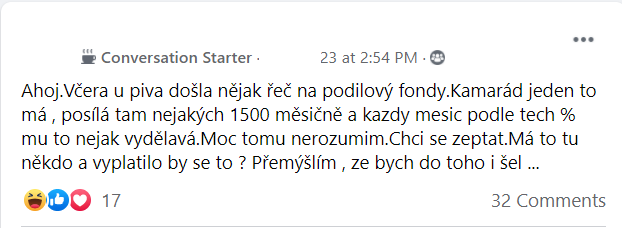

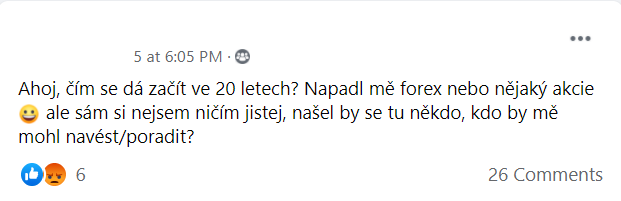

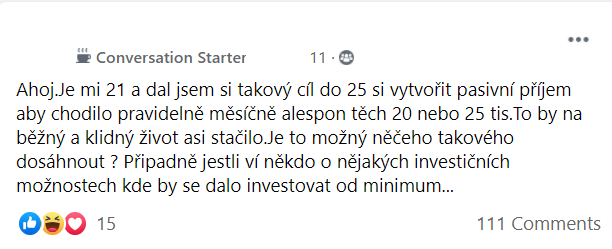

Stejně tak nikdy nezačínejte investiční kariéru na FB skupině:

Členové takových skupin se vám často vysmějou, a dost možná se také dočkáte několika osobních zpráv, kdy vám různá individua nabízí “bezkonkurenční” finanční produkty, kterým nevěří ani oni samotní. Od kohokoliv, kdo vám nabízí investování přes FB chat, se distancujte, o nic nepřicházíte.

Raději si nejprve přečtěte o investování knihu. Několik tipů na začátek (spousta jen v anglickém jazyce, což bohužel vypovídá o dostupnosti kvalitních informací v českém jazyce):

Garantuji vám, že jediná taková kniha vás posune do percentilu nejlepších 10 % investorů.

Až si některou z nich přečtete, budete schopni zformovat mnohem konkrétnější investiční otázku a obecně budete mnohem více informovaní. A to je ideální předpoklad úspěšné investiční kariéry.

6. Přeinformovanost

Máte pocit, že chcete-li být úspěšným investorem, nesmí vám nikdy uniknout žádný čtvrtletní finanční report, dělení akcií, IPO nejžhavějších technologických firem nebo tweet Elona Muska?

Opak je pravdou.

Méně je někdy více a v investičním světě to platí dvojnásob.

Na internetu dohledáte analýzu prakticky na všechno. “Experti” se předhání v tom, kolik úspěšných prognóz na růst či pád té či oné akcie předpoví a s vidinou vysoké návštěvnosti webu a nulové odpovědnosti za své žvásty vám budou předhazovat jeden tip za druhým. O jejich peníze koneckonců nejde.

Titulky článků pak mohou vypadat třeba takto:

- Tesla vyrostla o závratných 1000 % za poslední rok – kdy splaskne bublina?

- Expert, který předpověděl krizi v roce 2008, říká, že se svět opět řítí do záhuby

- Wirecard jako vycházející německá technologická hvězda – 10 důvodů proč mít akcie německého fintechu ve svém portfoliu!

- Kdy předhoní Wirecard v ohodnocení Commerzbank? Nadějný fintech je nejhodnotnější finanční firmou Německa!

- Wirecard krachuje, investoři přišli o miliardy! Zde jsou 3 akcie, které ho vystřídají na výsluní!

- Budoucnost je jedině v Bitcoinu, radí legenda osobních financí Kiyosaki

- Warren Buffet si dal k obědu párek s kečupem – poletí akcie firmy Heinz vzhůru?

Koho to zajímá?

Dejte si detox od investičních webů. Jde o zbytečný šum. Sestavte si investiční plán a vykašlete se na to, co se píše v médiích a co říkají ostatní. Nebuďte ovce, jinak se z toho zblázníte.

Důležité je vědět, že z dlouhodobého hlediska hodnota trhu stoupá.

7. Necháváte za sebe rozhodovat emoce

Na obrovském množství informací je nebezpečný především stav úzkosti, který v investorech vyvolává.

Jestliže profrčíte investiční skupiny na FB nebo všemožné weby zasvěcené investování a výběru akcií, budete mít dojem, že o něco přicházíte nebo že naopak bude hodně zle. To je normální, nikoho podobné zprávy nenechávají zcela klidným.

Proto se jim vyhýbejte obloukem, protože jinak ve vás vyvolají touhu nějaký ten nákup nebo prodej nejžhavější akcie provést. A to je přinejmenším velmi riskantní.

Pasivní investoři často překonají ty aktivní a není divu, když aktivní investoři musí kromě přešlapů neustále platit transakční poplatky a odvádět naakumulované daně.

8. Věříte nedůvěryhodným lidem

Věřili byste s investičními radami těmto lidem?

- Vzdálený strýček, který platí pouze hotovostí, protože Velký bratr se stále dívá

- Babička, která celý život ukládá peníze pod postel

- Kamarád v hospodě, který za všechny úspory nakoupil nejnovějšího nástupce Bitcoinu

- Bývalý spolužák a nyní investiční poradce překypující sebevědomím, který si na vás náhodou vzpomněl, když zjistil, že máte dobře placenou práci

- Závistivý soused, který pořád nemůže rozdýchat, že se vám vede lépe než jemu

Abyste s dotyčnými zachovali dobré vztahy, jejich rady vyslechněte a ujistěte je, že o nich budete přemýšlet.

A pak na ně zapomeňte.

Není nic špatného nechat si od někoho poradit, naopak, vřele to doporučuji. Ale poraďte se s někým, kdo si vaši důvěru opravdu zaslouží a o investicích prokazatelně něco ví, nevnucuje se a do ničeho vás netlačí.

Nezaměňujte důvěru se sympatií.

9. Necháte se zlákat marketingem

Reklamní spot je příliš krátký na to, aby dokázal potenciální investory seznámit s podmínkami, filosofií a riziky spojenými s danou investicí.

Proto se nevyplatí reklamám přikládat jakoukoliv hodnotu.

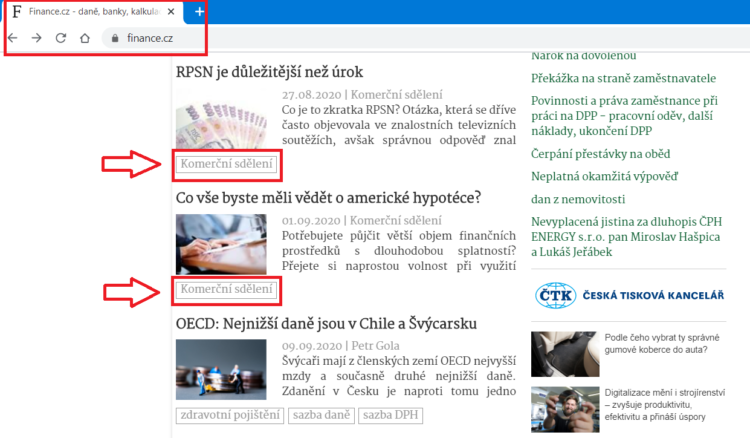

Stejně tak si dávejte pozor na “odborné” komerční články, na které sem tam narazíte na poměrně důvěryhodných informačních portálech jako je Měšec nebo Peníze. Na první pohled se článek jeví jako seriózní studie či názor, dokud nezjistíte, že jde o placenou reklamu bankovního domu či finanční firmy za účelem náboru nových zákazníků.

Placené komerční sdělení jsou asi tak stejně důvěryhodné jako teleshoppingová náplast na hubnutí.

10. Skočíte na špek s vidinou vysokých zisků

Kdokoliv, kdo vám garantuje dlouhodobou roční návratnost vyšší než 15 % ročně, je buďto lhář nebo hlupák.

Lze dosáhnout na návratnost vyšší než 15 %? Ano.

Vtip je v tom, že jde zpravidla o extrémní a neudržitelné výkyvy nebo o relativně riskantní investice. Nebo jde prostě o štěstí. Popravdě, už při slíbené návratnosti přes 10 % ročně byste měli zbystřit.

Nenechte si věšet bulíky na nos a buďte skeptičtí ke všemu, co je vám prezentováno jako extrémně rentabilní produkt.

Nehledě na to, že návratnost nikdy na světě nedokáže předpovědět, natož garantovat. To, že Apple a Google rostou jako z vody, ještě nepředpovídá, že tomu tak bude do nekonečna.

Nejhodnotnější firmy světa se vzájemně neustále předbíhají a dnešní vítězové mohou být zítřejšími poraženými (jakkoliv se to může zdát neuvěřitelné). Schválně se podívejte, kdo všechno se v TOP 10 nejhodnotnějších společností světa objevil od roku 1997.

Merck? Lucent? NTT Docomo? Co to sakra je?

Jestliže chcete riskovat a vybírat si vlastní investiční favority, poslužte si. Buďte si však vědomi rizik a ideálně tak dělejte pouze se zanedbatelnou částí svého portfolia.

11. Rozhodujete se na základě historických dat

Přiznávám, že se této chyby sám opakovaně dopouštím.

Jsem pevně přesvědčen o tom, že investování do diverzifikovaných a nízkonákladových ETF fondů je nejlepším možným způsobem, jak dlouhodobě zhodnocovat své prostředky. Tento názor je založen především na historických datech.

Jak ale píšu, historická výkonnost není nikdy garancí budoucích výnosů. Tak proč v to věřím?

Protože aby investování do globálních kapitálových trhů (například skrze ETF fondy) přestalo být výhodné, muselo by se nějakým zásadním způsobem změnit fungování společnosti. A jestli se tak stane, hodnota portfolií bude naší poslední starostí.

Dokud budou velké firmy generovat zisk, lidská populace růst, produktivita práce se zvyšovat a technologie se vyvíjet, lze s poměrně velkou jistotou tvrdit, že hodnota kapitálových trhů poroste. Možná ne tak rychle jako v minulosti, ale pořád dostatečně na to, aby taková investice dávala smysl.

To už ale hraničí s filosoficko-ekonomickou otázkou a nerad bych se povrchní znalostí těchto témat dotkl některého z čtenářů. Zajímavou úvahu na toto téma najdete zde.

Historická data světových indexů tak mohou být indikátorem, ale rozhodně nejsou zárukou. U jednotlivých akcií pak varování platí dvojnásob.

Jestliže investujete, vždy se musíte smířit s existujícími riziky.

Abych opět využil paralelu se zdravým životním stylem, tak se asi všichni shodnou na tom, že sport a pohyb je pro člověka bytostně důležitý. To ale neznamená, že se při něm nemůžete vážně zranit.

Když investujete, podstupujete riziko, že o část nebo všechny svoje prostředky přijdete. Když ale neinvestujete, o své prostředky (z důvodu inflace) přijdete určitě.

12. Nedostatečně diverzifikujete

Nikdy nedávejte všechna vejce do jednoho košíku. Je jedno, zde jde o akcie Microsoftu, Bitcoin, zlato nebo nemovitost, je vždy extrémně důležité, aby v produktech nikdy nebyly zainvestované všechny vaše prostředky.

Pokud by se s investicí totiž cokoliv stalo, všechny vaše úspory jsou v tahu.

Absence jakékoliv diverzifikace je jednou z největších investičních chyb začínajících investorů.

Chcete naštvat nadšence do kryptoměn? Zeptejte se ho, jaká je jeho diverzifikace portfolia mimo kryptoměny!

13. Nemůžete se rozhoupat

Máte investovat do ETF fondů, P2P, nemovitosti, zlata nebo Bitcoinu? Jak často investovat? Kolik investovat? Kde investovat? Kdy investovat?

Investování vás ze začátku pravděpodobně zahltí možnostmi a vy se spíše, než abyste se s nimi vypořádali, rozhodnete, že to odložíte na jindy.

Zkrátka se vám nabízí tolik alternativ, že se cítíte doslova paralyzováni. Nebojte, nejste jediní.

Připadá vám, že když byly dostupné pouze 4 televizní kanály, tak toho dávali víc než dnes, kdy máte k dispozici tisíce možností? Jevu se říká rozhodovací paralýza a i u investování do této pasti můžete spadnout.

Máte raději běhat, cvičit, plavat nebo jezdit na kole? Popravdě na tom vůbec nezáleží, hlavně, že něco děláte.

Hlavní je začít. Jasně, můžete udělat chybu, ale lepší je začít a škobrtnout než se nikdy nepohnout z místa. Začněte investovat!

14. Soustředíte se na maličkosti

Měli byste raději investovat do indexu S&P 500 nebo do indexu Dow Jones, přičemž jste ještě s investováním nezačali?

Upřímně, moc na tom nezáleží.

Je to stejně absurdní, jako uvažovat nad tím, zda si oholit nohy kvůli hydrodynamice při plavání, když neuplavete v kuse 3 délky bazénu!

Soustřeďte se hlavně na to, abyste začali co nejdříve a aby váš systém měl pevné základy, tedy že investujete pravidelně do dobře diverzifikovaných ETF fondů.

Na řešení detailů bude spousta času později, až se něco naučíte. Potom můžete klidně s menší částkou zaexperimentovat s jednotlivými akciemi, kryptoměnami nebo jinými druhy investic.

A že se bojíte, že uděláte chybu? To se stane každému!

15. Jste příliš chamtiví

Obchodování s akciemi není složité jenom proto, že musíte vědět, kdy pozice nakoupit. Často bývá ještě složitější držené akcie prodat! Kdo by chtěl prodávat, když jeho investice rostou raketovým tempem?

Bohužel po obrovských ziscích zpravidla přicházejí ještě větší propady. Nebuďte chamtivý a prodejte, dokud je ještě čas. Lepší vrabec v hrsti, než holub na střeše!

A jestli se chcete takovým starostem zcela vyhnout, budu se opakovat, ale nevymýšlejte nic složitého – zkrátka jděte cestou průměru pomocí ETF fondů, které budete držet dlouhá desetiletí předtím, než je prodáte.

16. Nakupujete draze a prodáváte levně

Je jednoduché naskočit na rozjetý vlak, když se daří.

Co už tak jednoduché není, je setrvat ve chvílích, kdy se rozjetý vlak zdánlivě řítí dolů z útesu.

Jestliže jste investovali v únoru 2020, tedy při tehdejších maximech většiny globálních trhů a vyskočili jste v půlce dubna, přišli jste o 30 – 50 % investovaných peněz v závislosti na vaší investici. Ti, kteří vyčkali, a ještě nedej bože něco přikoupili, se v srpnu dočkali takřka návratu na původní hodnoty.

Na obrázku se můžete podívat na vývoj indexu S&P 500.

Trhy jsou cyklické a po růstech přichází pády, které jsou následovány dalšími růsty.

V létě po ránu se to chodí běhat, když je venku světlo a teplo. Charakter běžce se však pozná v únoru, ne v červenci. S investováním je to stejné.

17. Příliš si věříte

Představte si, že se řadíte mezi investory, kteří koupili akcie dokola omílané Tesly v září 2019. Cena se tehdy pohybovala okolo 250 eur za pozici. Cena na přelomu srpna a září 2020? Téměř desetinásobek.

Tomu říkám návratnost investice.

Je těžké nenechat si takový úspěch stoupnout do hlavy. Zopakovat něco obdobného je bohužel nesmírně těžké, ba dokonce téměř nemožné.

Šance, že příští akcie, kterou vyberete, bude vítězná, je stejná jako při hodu mincí. Padesát na padesát bez ohledu na vaše předchozí úspěchy a neúspěchy.

Mějte před trhem pokoru.

Předchozí úspěchy nikdy negarantují úspěchy budoucí.

18. Zaměňujete spekulaci s investicemi

Investování je celoživotní cestou.

Vybírání vítězných akcií s vidinou brzkého zisku a následného prodeje by nemělo být zaměňováno s investováním. Jde totiž o pouhou spekulaci na růst či pád ceny.

Proto doporučuji, abyste si nejprve vybudovali pevné základy složené z robustních a diverzifikovaných investičních ETF produktů a spekulaci s akciemi nechte na chvíle, kdy už nemáte co ztratit a ideálně za peníze, o které můžete přijít.

Můžete si sestavit portfolio z akcií sami? Určitě ano, ale je to o něco pracnější a především časově náročnější.

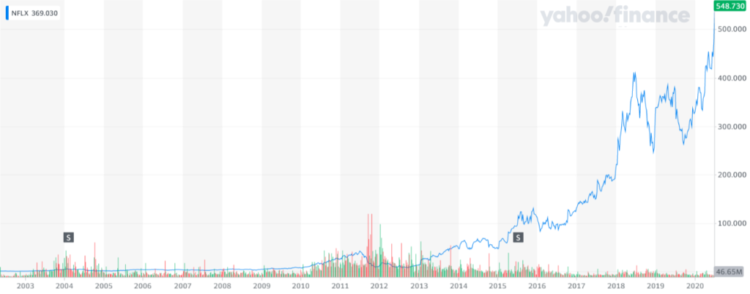

Mimochodem, víte která akcie vyrostla nejvíce od propadu v roce 2008 do konce roku 2019? Apple? Amazon? Tesla? Vedle jak ta jedle. Byl to s přehledem Netflix!

19. Nevíte, jak si vedete

Lidská mysl má tendenci si věci přikrášlovat. Myslíte si, že jste nadprůměrným investorem?

A myslíte si, že jste nadprůměrní řidiči?

Při průzkumu v USA se 90 % dotázaných řidičů označilo za nadprůměrné řidiče. Asi nemá cenu dodávat, že je to matematicky nemožné. Pro úplnost – psychologickému jevu se říká iluze nadprůměrnosti a o tomto jevu i o dalších zajímavých dopadech lidské mysli nejen na investování se dočtete ve skvělé knize Myšlení rychlé a pomalé od držitele Nobelovy ceny Daniela Kahnemana.

Schválně se zeptejte jakéhokoliv investora, jak si vede. Pravděpodobně vám řekne, že nadprůměrně (stejně jako sportovní sázkař, hráč pokeru nebo notorický závislák na automatech).

Abyste mohli říct, jak si s investováním vedete, musíte si pečlivě vést přehled. Zde se dočtete, jak takovou návratnost spočítat při zohledňování pravidelných vkladů.

20. Nevěnujete patřičnou pozornost poplatkům

Výčet chyb nemohu zakončit jinak než vypíchnutím důležitosti poplatků. Jako investor toho moc ovlivnit nemůžete a na první pohled se může stát, že spousta faktorů je v rukách vyšší moci.

Co ovlivnit můžete a měli byste, jsou poplatky.

1 % zaplacené na poplatcích vám za 30 let sežere 20 % z vašich zisků. Taková je síla poplatků.

Investování nemusí být složité

Vyhněte se 20 největším chybám začínajících investorů a úspěch se dostaví. Strategie kup a drž není sexy a ostatní investoři, kteří tráví dlouhé hodiny analýzami jednotlivých akcií, se vám mohou posmívat, ale faktem je, že kdo natropí méně chyb, často vzejde jako vítěz.

Pravidelné investování do pasivních nízkonákladových indexových ETF fondů je výborným způsobem, jak z minima vytěžit maximum. Nekomplikujte si život nesmyslnými investičními strategiemi, které vám nedovede vysvětlit ani poradce, který je nabízí.

V jednoduchosti je krása.

Nastavte si jednoduchý a srozumitelný investiční plán a držte se ho za každou cenu!

Udělali jste některou z 20 největších chyb začínajících investorů při své investiční kariéře i vy? Doplnili byste nějaké další? Pište do diskuze pod článkem nebo na [email protected]

Pokračujte ve čtení!

DEGIRO recenze 2025: Je broker DEGIRO stále nejlepší na trhu?

Ve zkratce: DEGIRO je v Česku velmi populární nizozemsko-německý broker. Firma DEGIRO vznikla již v roce 2013, působí v 18 zemích Evropy a od té doby si u brokera otevřelo účet téměř 3 000 000 uživatelů.

Suprově napsané. Díky za tipy. Lukáš. 🙂

Já děkuji za zpětnou vazbu, jsem moc rád, že se články líbí!

Jakube, píši pro povzbuzení a jako poděkování za Vaši záslužnou činnost. Osvěty není nikdy dost, zvláště, když je jí v naších zeměpisných šířkách pramálo. Dnes jsem objevil Váš web a několik článku jsem si s chuti přečetl. Komentář však uvádím pod tímto jedním článkem. Píšete věcně, jasně, srozumitelně, poutavě, má to hlavu a patu, orientujete se.V článcích je poznat, že píšete, protože chcete a také Vás to zřejmě baví, a ne proto, že „Váš zaměstnavatel“ si vyžádal „další nějaký článek třeba na téma xxxyyy“. Žiju si svůj život celkem spokojeně, ale co se investic týče, rád bych vrátil čas zpátky… Číst vice »

Dobrý den,

mockrát děkuji za opravdu hezký a povzbudivý komentář, moc si toho vážím! Máte naprostou pravdu, z blogu se stala má vášeň, knihy o penězích a seberozvoji hltám po tuctech a jestli se to nakonec odráží v mém obsahu, jsem za to opravdu moc vděčný.

A vy nesmutněnte, lepší začít později, než nezačít nikdy!

I já Vám na Vaší cestě přeji spoustu úspěchů!

Jakub alias Rozbité prasátko

Zaujímavé čítanie jednoduché logické.. Chyb som urobil počas investovania veľa investičná životná poistka, rekonštrukcia bytu frajerke 🙃, zatiaľ najväčšia sa javí že som nekúpil nehnuteľnosť a nešiel pracovať smerom viac na západ.

Ale nikdy nie je neskoro robiť niečo so svojou situáciou. Dik za tipy na knihy.

Hlavní je se z chyb poučit, protože je děláme stejně všichni! Přeji příjemné čtení!

Ahoj Prasátko, díky za článek! Jenom bych upravil tuto pasáž:

„Šance, že příští akcie, kterou vyberete, bude vítězná, je stejná jako při hodu mincí. Padesát na padesát bez ohledu na vaše předchozí úspěchy a neúspěchy.“

Je to spíše šance, že hodím padesátkrát za sebou stejnou stranu mince. Níže posílám relevantní video ohledně výběru jednotlivých akcií:

https://www.youtube.com/watch?v=AecvTErBQY8

Ahoj Martine, díky za komentář! Nemyslím si, že si naše tvrzení zcela rozporují. Já mluvím o výběru jedné jediné akcie při jednorázové události. Podle Felixova videa (jehož obsah je fantastický) by to spíše bylo 70/30 v neprospěch jednotlivého výběru, pokud bychom srovnávali s průměrem trhu, 40/60 ve prospěch jednotlivého výběru, pokud bychom koukali jen na negativní či pozitivní zhodnocení. Mnou zmíněná pravděpodobnost 50/50 je tak extrémně zjednodušená ukázka, která v realitě bude pro jednotlivé akcie asi o něco nižší, jak naznačuje ve svém videu Ben. Já však mluvím o pravděpodobnosti jednoho jevu. To, o čem mluvíš ty, je pravděpodobnost, že… Číst vice »