Jak často přemýšlíte o penězích?

Pokud jste jako já, tak na peníze myslíte každý den. Nebuďte jako já.

Nejlepší je, když nad penězi přemýšlíte pouze z dlouhodobého hlediska.

- Budete mít dostatek peněz na zimní dovolenou?

- Budujete si dostatečně velkou finanční rezervu?

- Maximalizujete svoje investiční vklady?

Jestliže však musíte přemýšlet nad tím, zda jste včas zaplatili veškeré účty nebo jestli jste náhodou nezapomněli na nějakou složenku, něco je špatně.

Takovým z vás vytrhne trn z paty automatizace peněz.

Vybudujte si spolehlivý, robustní systém, díky němuž už nebudete nikdy muset úzkostlivě přemítat nad tím, zda máte všechny své složenky a faktury včas a v plné výši zaplacené.

Automatizujte si své osobní finance!

Automatizace peněz

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Automatizace peněz

Je poměrně vysoká šance, že čím méně nad penězi přemýšlíte, tím méně se kvůli nim musíte stresovat (ponechme stranou bezstarostný YOLO životní styl, kdy žijete z měsíce na měsíc, lepíte dluh dluhem a obecně nepovažujete peníze za něco dostatečně důležitého, abyste jim v hlavě vyhradili jakýkoliv prostor).

Nad penězi můžete přemýšlet dvěma různými způsoby:

- Dlouhodobě – investování, splácení dluhů, budování finanční rezervy

- Krátkodobě – složenky, nákupy, předplatné, poplatky

Je vám příjemnější přemýšlet nad tím, zda jste včas zaplatili za váš mobilní tarif, nebo jestli při pravidelném investování skončíte za několik let s 1,7 mil Kč nebo 1,8 mil Kč?

Abyste mohli přemýšlet nad stavem investic v budoucnosti, je nejprve potřeba vyřešit přítomnost.

S přítomností vám pomůže automatizace peněz pomocí technologií.

Proč je důležité automatizovat peníze?

Představte si, že:

- Peníze vždy putují tam, kam mají

- Všechny vaše faktury jsou každý měsíc zaplaceny včas a v plné výši

- Automaticky šetříte

- Pravidelně investujete, nezabere vám to jedinou vteřinu a přesto si vedete lépe než 80 % investorů

- Něco vám vždy zbyde na zábavu s rodinou či přáteli

Zní to jako sen spíše než realita? Pak pokračujte ve čtení!

Nenechte o penězích rozhodovat emoce

Jsem zastánce teorie “vyčerpání ega”. V zásadě jde o to, že každý den máte limitovanou zásobu vůle a sebekontroly a každé sebemenší rozhodnutí vám z ní trochu odčerpá.

Vám se pak může stát, že když musíte za den udělat několik těžších rozhodnutí, na ta pozdější vám už zkrátka nezbude dostatečná mentální kapacita a vy se buď nerozhodnete správně nebo nebudete volby vůbec schopni.

Ať už v teorii veříte či nikoliv, zeptejte se sami sebe na následující otázy:

- Musíte se každý den rozhodovat o tom, co si dáte k snídani?

- Víte, jak pojedete do práce?

- Kam půjdete na oběd?

- Jaké priority dáte svým pracovním úkolům?

- Kde udeláte nákup?

- Budete uklízet dnes či až o víkendu?

- Na co budete večer koukat v televizi na Netflixu?

- Máte zaplacený telefon, internet a veškeré ostatní faktury?

Pokud u většiny otázek tápete, není vůbec divu, že večer padnete do postele s hrůzou z toho, co se bude dít zítra.

Se snídaní vám bohužel nepomůžu, s penězi ano.

Automatizace peněz vám zaručí, že alespoň jednu proměnou z každodenních starostí budete moci vyjmout.

Rozděl a panuj

Neznám nikoho, kdo by rád otevíral faktury nebo vyúčtování, které mu pravidelně chodí poštou nebo elektronicky.

Většinou je jejich pročítání doprovázeno myšlenkami “stejně to jsou zloději” nebo “zaplatím to později”.

Správou peněz byste neměli měsíčně trávit dlouhé hodiny a tak je lepší, když takové faktury nemusíte ani otevírat.

Ideální je si vytvořit systém, kdy se faktury a složenky zaplatí samy a bez vašeho přičinění. Systém pochopitelně můžete vždy upravit podle aktuální situace, důležité ale je, že nad ním nemusíte dennodenně přemýšlet.

Vy tak ušetříte nejen již zmíněnou vůli, ale zejména čas (a občas i peníze za opožděné platby).

Ušetřený čas pak můžete využít například vymýšlením toho, jak si přivydělat nebo jak vybudovat pasivní příjem. A to je mnohem větší zábava!

Výhody automatizace peněz

- Úspora času

- Úspora energie

- Méně stresu

- Úspora peněz za případné opožděné platby

- Dosažení pravidelného splácení dluhů, vybudování finanční rezervy a investování

Hospodařte s penězi

Nikomu na vašich penězích nezáleží tolik jako vám. Naučte se s nimi správně zacházet a přestaňte žít z měsíce na měsíc.

Nástroje na automatizaci peněz

Abyste si zjednodušili život a veškeré opakující se platby zautomatizovali, nemusíte využívat žádné drahé ani vyšperkované nástroje.

Pro zajištění automatizace peněz vám bohatě postačí standardní bankovní služby.

Trvalé příkazy

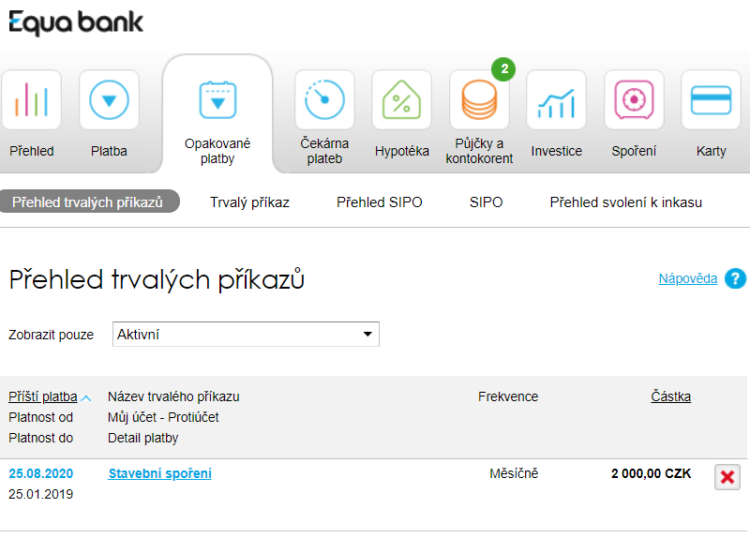

Nejjednodušším způsobem, jak ve svém systému platby zautomatizovat, je využívání trvalých příkazů.

Taková platba je pak uskutečněna podle daného pravidla vždy v předem definovaných časových intervalech. Platby nemusíte nikterak potvrzovat a příkaz také můžete kdykoliv zrušit.

Nevýhodou trvalých příkazů je, že se u nich nedá operativně měnit variabilní symbol, což z nich nedělá optimální nástroj například pro platbu účtů za telefon, kde se znak zpravidla každý měsíc mění.

Osobně využívám trvalé příkazy na uhrazení nájmu, elektřiny, ale také na převody mezi vlastními účty. Dále mám také nastavený trvalý příkaz pro provedení platby na svůj investiční účet Degiro.

Zejména u posledního kroku s investičním účet Degiro bohužel nelze hovořit o dokonalé automatizaci, protože se nevyhnu kroku manuálnímu nákupu investičních produktů. Jestliže investice sami vybírat nechcete, vřele doporučím českou investiční platformu Portu, kde se o úplné automatizaci již hovořit dá.

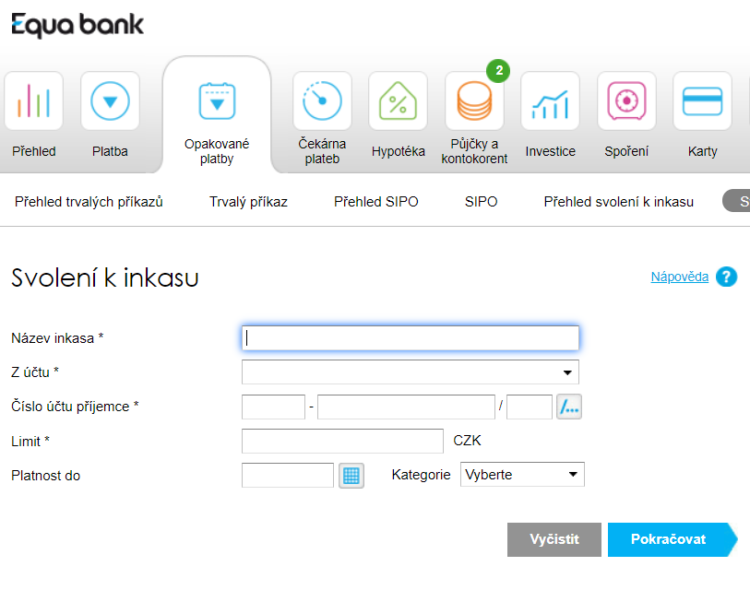

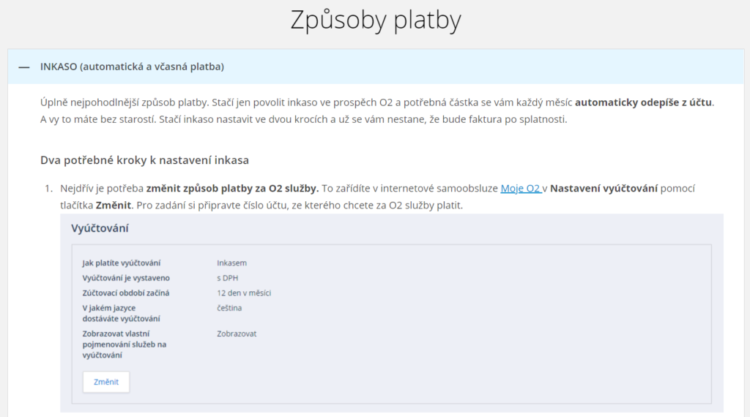

Inkaso

Inkaso je automatické uhrazení splatné pohledávky z vašeho účtu.

Funguje to tak, že si ve svém internetovém bankovnictví nastavíte pravidlo pro určený účet příkazce a na limitní částku. To znamená, že příkazce, tedy někdo, kdo si od vás nárokuje peníze, má oprávnění jednoduše z vašeho účtu strhnout peníze.

To vám obrovsky ulehčí život, protože s opakujícími se platbami stejně nic moc neuděláte. Možnost inkasa nabízí například O2 (a další mobilní operátoři), ale je dost možné, že i poskytovatel internetu nebo dodavatel plynu a elektřiny vám platbu přes inkaso umožní.

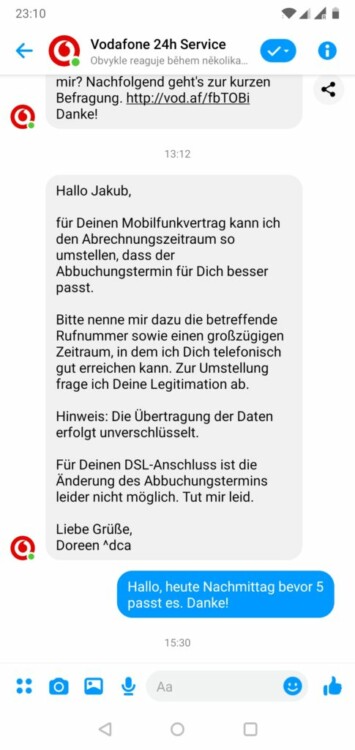

Osobně přes inkaso platby (v sousedním Německu tzv. SEPA Lastschrift) řeším většinu opakujících plateb. Těmi jsou faktury za internet a telefon, pojištění domácnosti, předplatné fitness centra, koncesionářské poplatky nebo dokonce i příspěvky na Světový fond na ochranu přírody (WWF).

Že vám poplatky připadají příliš vysoké? Pak se poohlédněte po konkurenčních nabídkách. K tomu můžete použít například web Porovnej24.

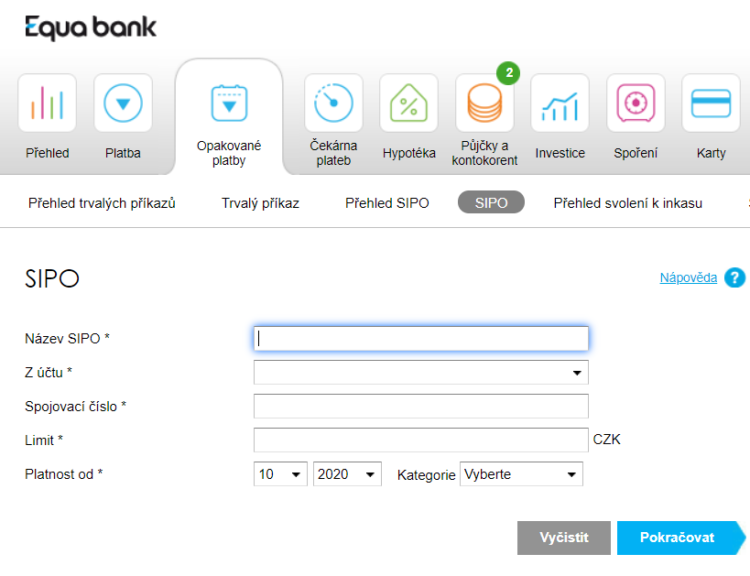

SIPO

Speciálním druhem inkasa je SIPO. Sdružené inkaso plateb obyvatelstva (SIPO) je služba nabízená Českou poštou a jde o jakési sdružení všech inkaso plateb do jedné velké.

Jde rozhodně o zajímavý způsob, jak automatizaci peněz řešit, ale popravdě – kdo chce v dnešní době řešit něco přes poštu a ještě ke všemu přes tu českou?

Karetní transakce

Díky moderním online platebním branám, Apple Pay nebo Google Pay můžete dnes platit automaticky za ledacos.

Ve chvíli, kdy pravidelně platíte předplatné za nějakou aplikaci (ať už to je Spotify, Netflix nebo oblíbená hra), tak se vám pravidelně strhává poplatek z platební karty.

Placení může být v dnešní době až směšně jednoduché.

Zde se však vyplatí obezřetnost – pozor na past opakujícíh se mikroplateb. Jedna se nemusí zdát jako příliš, ale když pravidelně platíte za 15 různých služeb v průměru 100 Kč měsíčně za jednu, za měsíc vás tato sranda vyjde na 1.500 Kč.

Proto doporučuji občas udělat revizi předplacených služeb a jestliže nějakou nevyužíváte, zrušte ji!

Právě zmíněný Netflix a Spotify (a dále ještě Audible) platím pomocí automatizovaných karetních transakcí já osobně.

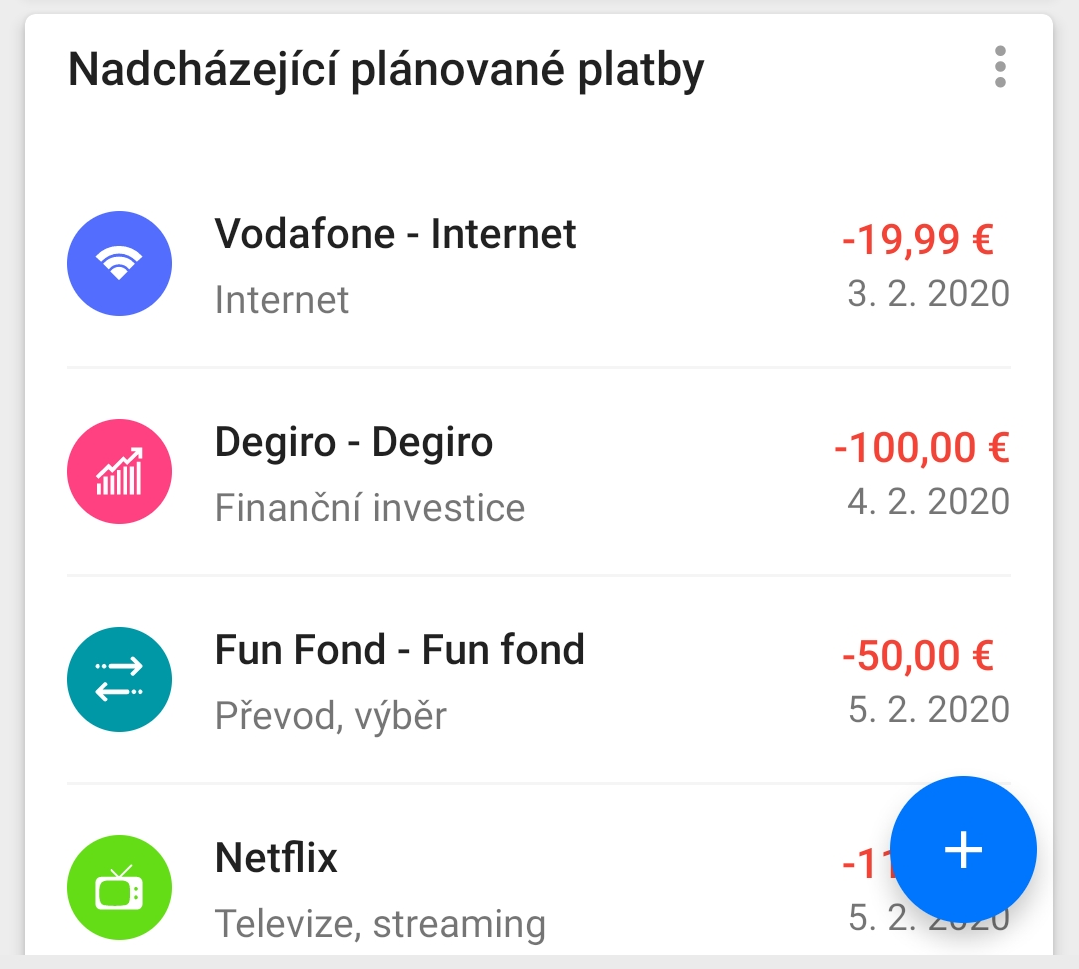

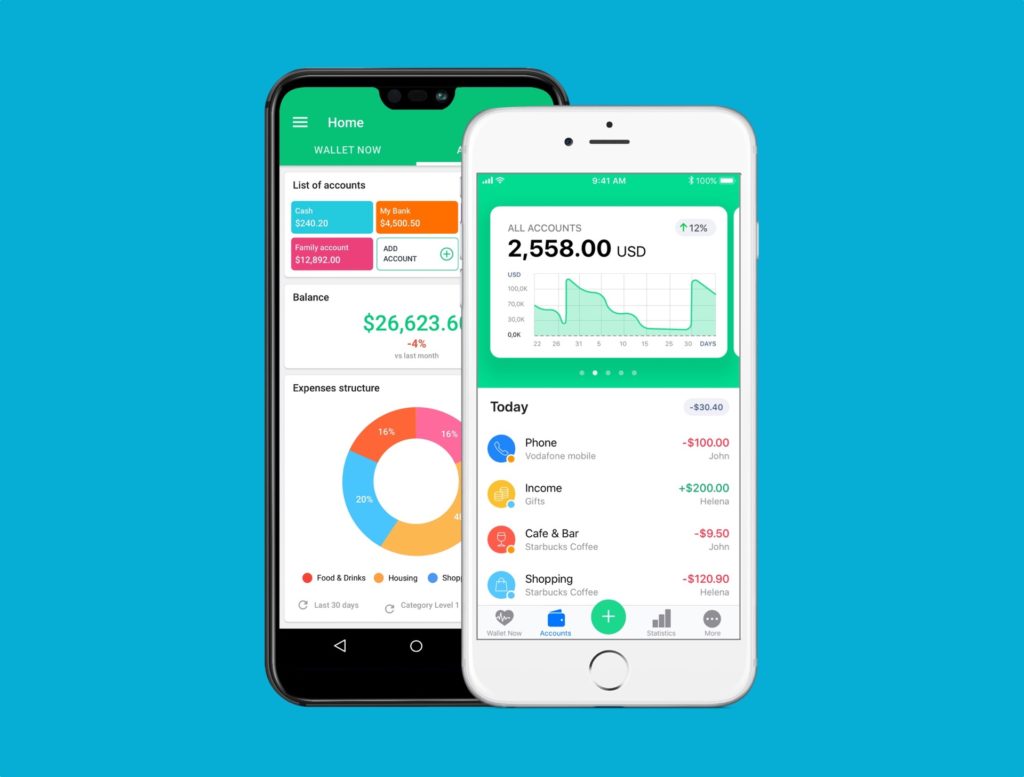

Wallet

Sekce nadcházejících plánovaných plateb vám poslouží jako skvělé místo pro zaznamenání všech opakujících se plateb. Zejména se hodí pro platby, které se neopakují tak často, ale třeba s frekvencí jednou ročně. Na ty se totiž snadno zapomene a platby pak nemile překvapí.

Automatizace peněz v praxi

Jak lze automatizaci peněz reálně provést v praxi? Není to příliš složité, leč se na první pohled může zdát, že je to příliš mnoho práce. Pro nastavení příkazů a inkaso plateb vám však postačí jeden večer.

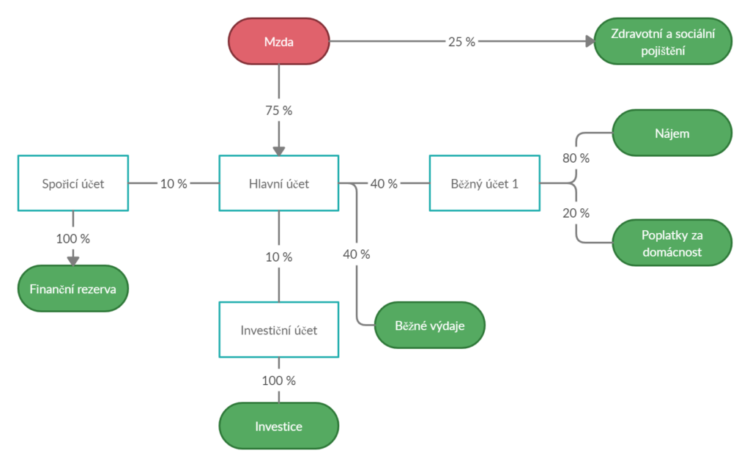

Jak taková automatizace peněz může vypadat, na to se můžete podívat na následujícím diagramu.

Na této zjednodušené ukázce uvidíte, jak to s pravidelnou mzdou může vypadat, aniž byste cokoliv udělali.

Již u zdroje vám “pomůže” stát, když vám strhne nějakou sumu na pokrytí zdravotního a sociálního pojištění.

Zbytek vám pak doputuje na hlavní běžný účet. Každému výplata chodí jindy, lze ale očekávat, že celkem pravidelně. Pokud ne, buď přišel čas na změnu zaměstnavatele (pozdní výplata) nebo automatizace bude o něco složitější (podnikáte a máte nepravidelné příjmy).

Doporučuji si ponechat malou pojistku mezi obvyklým přijetím výplaty a prvním převodem na vaše vedlejší účty. Jestliže vám výplata chodí obvykle 5. den v měsíci, nastavte si trvalé příkazy na 8. den. To pro případ, že se něco zpozdí.

Že vám chodí faktury za internet začátkem měsíce, nájem platíte 15. den v měsíci a elektřinu pak hradíte na konci? Žádný problém!

Jednoduše napište nebo zavolejte na podporu jednotlivých služeb a vyžádejte si přeložení faktur na jiný termín. Většina firem vám vyjde vstříc. Osobně jsem stejný postup zvolil při přeložení vyúčtování za telefon u německého Vodafonu a během jednoho odpoledne bylo vše vyřešeno.

Více účtů

Osobně využívám v Čechách Equa bank, která nabízí běžný a spořicí účet v jednom. To mi automatizaci usnadňuje, ale propojení účtů u jedné firmy není předpokladem k tomu, aby vám automatizace peněz fungovala.

Ba naopak, z různých důvodů si myslím, že je lepší využívat několik různých bank a účtů, každý pro jiné účely. Jde ale čistě o osobní preference a každému bude vyhovovat něco jiného. Proto se nebojte s účty experimentovat.

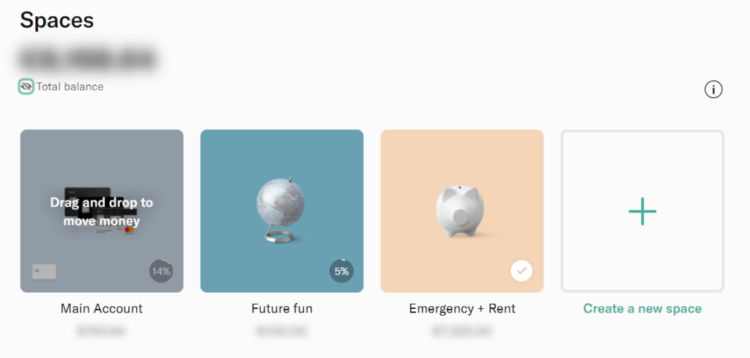

V Německu mám pak účet u evropské online banky N26, která nabízí funkci virtuálních účtů (ve free verzi hlavní účet + 2 virtuální, v placené až 10 virtuálních). Zde mám pak vytvořenou kategorii jako je nájem, finanční rezerva a fun fond, mezi nimiž mám vytvořené trvalé pravidelné převody dle potřeby.

S účty si rozhodně pohrajte. Nikde není psáno, že na všechno musíte využívat jen jeden jediný účet. Běžných a spořicích účtů na českém internetu najdete mraky. Jediným předpokladem musí být, že účty musí být vedeny zdarma a ani za převody mezi nimi byste neměli nic platit.

Aktuální nabídky běžných a spořicích účtů naleznete na Porovnej24.

PS: Při srovnávání se nehoňte za úročenými desetinami navíc, o tom ale jindy.

Každý účet má jinou roli

Ve finále si vybudujete system o několika účtech, kdy každý plní jinou funkci. Jeden používáte k uchování finanční rezervy, jiný zase na veškerá inkasa a trvalé příkazy (nájem, energie, mobilní telefon a internet) a poslední účet pak využíváte jako běžný účet na každodenní útraty.

Mezi nimi pak máte nastavená pravidla tak, aby peníze byly vždy dostupné tam, kde jsou zrovna potřeba.

Systém občas revidujete a upravíte del vašich aktuálních potřeb.

A to je vše. Je to jednoduché jako facka a ušetří vám to spoustu vrásek na čele!

Nepravidelný příjem a podnikání

My zaměstnanci to máme s plánováním automatizace peněz jednoduché. Víceméně víme, kdy nám na účet doputuje mzda či výplata a vše ostatní se pak vyvíjí podle toho.

Co si máte počít, pokud máte nepravidelný příjem nebo podnikáte?

Každý podnikatel dobře ví, že někdy je měsíc dobrý a někdy špatný, od čehož se odvíjí celkový příjem. Rozhodně tedy nemůže kalkulovat s pravidelným příjmem první den v měsíci.

Jak to vyřešit?

Jednoduše! Vytvořte si nejprve finanční rezervu ve výši 3-4 průměrných měsíčních příjmů. Jestliže je váš příjem velmi nepravidelný, klidně vybudujte rezervu vyšší.

Rezerva vám poslouží jako pojistka před „slabšími“ měsíci, přičemž v těch lepších je bytostně důležité ji zase doplnit.

A teď to nejlepší – až dostatečně vysokou rezervu vybudujete, sami se na základě svého životního stylu a výdajů rozhodnete, kolik si z ní budete měsíčně vyplácet. Přesně tak – pravidelný trvalý příkaz z této finanční rezervy bude fungovat jako vaše výplata. To znamená, že poté můžete aplikovat stejné principy, jako zaměstnanci s pravidelnou mzdou.

Rizika

Nebudu lhát, i s automatizací jsou spojena určitá rizika, na které byste si měli dát pozor.

Nedostatečné prostředky

Tím prvním a nejočividnějším je situace, kdy dojde k provedení příkazu či inkasa z účtu, na němž nemáte dostatek prostředků. Jednou se to stalo i mně osobně, při čemž může dojít k několika možným scénářům:

- Platba bude zamítnuta a nic se nestane – ideální situace. Když platíte v supermarketu Albert za nákup z karty, na níž nemáte dostatek prostředků, platba bude zamítnuta a až na trapnou situaci se nic hrozného nestane.

- Platba bude zamítnuta a vy budete pokutování bankou – o něco horší scénář, ale pořád snesitelné. Banka platbu odmítne ale vám udělí malou pokutu za překročení limitu.

- Platba bude zamítnuta a vy budete pokutování příkazcem – některé instituce vám mohou udělit pokutu, jestliže se platby nedomohou.

- Platba bude provedena, na účtu klesnete do záporu – scénáři se říká tzv. kontokorent. Jde o to, že vám banka umožní dostat se do mínusu, ale jedná se pak o půjčku, která je úročena šibeničními úroky. Některé banky mají podmínky stanovené tak, že např. prvních 30 dní se “půjčka” neúročí. To vám dává flexibilitu vzniklý dluh včas vyrovnat. Tuto možnost doporučuji jen takovým z vás, kteří mají své peníze pevně pod kontrolou a vědí, co dělají.

Doporučuji si na účtech vybudovat malý “buffer”, tedy sumu, která vás před podobnými patáliemi uchrání. Zejména ze začátku systém pravidelně monitorujte, než si na automatický pohyb peněz zvyknete.

Poplatky

Poplatky nejsou jen nepřítelem investorů, ale i běžných spotřebitelů. Jestliže platíte za převody mezi různými bankami, rozhodně zvažte, zda má vůbec cenu u takové banky setrvat.

Vedení běžného či spořicího účtu, převody, trvalé příkazy a inkaso platby musí být vždy zdarma!

Za takové služby nikdy neplaťte. Pokud něco, banka by měla platit vám, že u ní vůbec máte peníze (což se většinou koneckonců děje formou úroků).

Důležité si je také uvědomit, že spořicí účty mají o něco menší nabídku funkcí než běžné účty. Často se ze spořicího účtu například nemohou nastavovat trvalé platby atd.

Příliš mnoho příkazů

Poslední pastí je příliš mnoho příkazů a předplatných. Když je něco příliš jednoduché, může dojít k tomu, že zkrátka přestanete platbám dávat jakoukoliv váhu.

Velmi snadno tak může dojít k tomu, že najednou platíte obrovské sumy za služby, které už dlouhé měsíce nepoužíváte.

Alespoň jednou do roka si vyhraďte čas na to, abyste se podobnými útraty prohrabali a osekali nechtěné či již nevyužívané služby.

Využijte technologie ve váš prospěch

Peníze nemusí být každodenním škraloupem na vaší dobré náladě ani rozbuškou pro opakující se hádky v domácnosti!

Skrze promyšlený a udržitelný automatický systém můžete dosáhnout na bezstarostný život, kdy se nemusíte o okamžité a pravidelně se opakující výdaje příliš starat.

- Splátka na umoření dluhu?

- Úspěšné investování bez námahy?

- Včasné platby za energie a internet?

- Pravidelné kapesné dětem?

Vytvořte si systém, ve kterém nad jedinou z uvedených otázek nemusíte přemýšlet ani vteřinu.

Využijte technologie ve svůj prospěch a automatizujte si své peníze!

A co vy, jak máte automatizované vaše osobní finance? Pište do komentářů pod článkem nebo na [email protected]!

Pokračujte ve čtení!

105 praktických rad jak ušetřit v domácnosti

Máte pocit, že vám peníze mizí rychleji, než je stačíte vydělat? Než začnete přemýšlet o zvýšení svých příjmů, zamyslete se nad tím, jak zastavit únik peněz z vaší domácnosti. Přečtěte si 105 užitečných tipů jak

Super článek, díky za něj. Nastavil jsem si sérii 5 účtů: Účet, kam chodí příjem z podnikání a pravidelná mzda Spořící účet na finanční rezervu Účet na pravidelné nezbytné výdaje (nájem, jídlo, internet…) Účet na každodenní výdaje Účet já investice Na všechny účty se posílá pomocí trvalých příkazů stejné částky a jej kdyžtak měním jejich výši. Mám to takto u dvou bank – equaba Airbank. U airbank je tvorba účtu jednoduchá a stojí to jen 10 Kč měsíčně. Původně jsem si myslel, že si vystačím s Airbank a equa bez poplatků, ale narazil jsem na to, že Spořící účet neumí… Číst vice »

Tak to je paráda, to je mnohem robustnější, než můj vlastní systém! Rozumím tomu tak, že u Airbank je možné si vytvářet „virtuální“ podúčty za malý poplatek? S Airbank nemám zkušenost, ale tahle možnost by se mi moc líbila.

A ano, mám stejné problémy s trvalými příkazy, trochu nepochopitelně si u Equa bank lze nastavit trvalý příkaz z běžného účtu na spořicí, ale zpět už to automaticky nejde. Škoda.

Řeším automatizaci u posílání peněz na Mintos v EUR. Trvalý příkaz z české banky na Revolut je v pohodě, ale jde poté udělat automaticky v Revolutu směna z CZK na EUR a následně odeslání na Mintos? Nebaví mě to každý měsíc dělat manuálně. 🙁 Dík za radu

Ahoj Honzo, Revolut používám spíše jen okrajově při cestování, nicméně když vlezeš do appky a půjdeš do sekce „platby“, měly by tam být dvě záložky – „převody“ a „plánováno“. Tam by to mělo být možné naplánovat pravidelně, ale nemám to ozkoušené. Doporučuji vyzkoušet s menší částkou a snad to bude šlapat 😉