ETF fondy jsou skvělou dlouhodobou investicí a sledujete-li blog Rozbitého prasátka pravidelně, jistě víte, že se řadím mezi jejich velké fanoušky. Protože už víte, z jakých nejlepších ETF fondů můžete své portfolio namixovat, jistě brzy vyvstane otázka, jak sestavit ETF portfolio tím nejlepším možným způsobem. Dobrých taktik jsou stovky, těch horších je nespočetněkrát více! Cílem článku je podívat se zblízka na některé investiční strategie a přiblížit, jak sestavit ETF portfolio, které obstojí v časovém testu!

Článek není investičním doporučením, a proto vás vybízím k tomu, abyste se s problematikou detailněji seznámili na vlastní pěst!

Jak sestavit ETF portfolio?

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co to je portfolio?

Investiční portfolio je soubor finančních nástrojů v rukou investora, jejichž hlavním úkolem je generování co nejvyššího zisku při zajištění co nejmenšího rizika.

Do svého investorského portfolia můžete zařadit akcie, dluhopisy, P2P účty, Bitcoin ale i třeba vlastní nemovitost nebo peníze na spořicích účtech!

V článku se nadále bude mluvit pouze o portfoliu složeného z ETF produktů. Pokud náhodou tápete v problematice ETF fondů, velmi rád vás odkážu na tento článek Rozbitého prasátka.

Přesto, že nadále bude diskutováno pouze složení ETF portfolia, je nezbytně nutné vypíchnout důležitost toho, hledět na vaše veškeré investice jako na celek! Přijdou chvíle, kdy nějaká složka vašeho portfolia výrazně zastíní složku jinou, a z těchto důvodů byste návratnost vašich investic měli počítat jako celek.

A teď už k ETF fondům!

Co má vliv na složení ETF portfolia?

Správné investiční portfolio by mělo zohledňovat několik faktorů. Těmi jsou především:

- Věk investora

- Časový horizont

- Tolerance rizika

- Finanční a životní situaci investora

- Znalosti a zkušenosti v oblasti investování

Věk investora

Váš věk je extrémně důležitý ukazatel při sestavování portfolia. Důvod je poměrně jednoduchý – čím starší jste, tím blíže máte k důchodu a tím kratší je velmi pravděpodobně váš produktivní věk.

Představte si, jaký vliv má 40 % propad hodnoty investic (podobný například těm v době korona viru) na investora ve skoro penzijním věku a na čerstvého třicátníka.

Reakce třicátníka bude nejspíš jásot nad tím, že akcie a s nimi i ETF fondy jsou najednou levné a on či ona může přikoupit nové pozice za skvělou cenu.

A skoro-penzista? Ten si posteskne, protože v lepším případě bude muset svůj důchod odložit o pár let, v tom horším se bude muset smířit s výrazně skromnější rentou. Samozřejmě jen za předpokladu, že své portfolio včas náležitě neupravil, čemuž bude věnována pozornost dále v článku.

Časový horizont

Jedna z prvních otázek, na kterou budete odpovídat při vyplňování investiční dotazníků, se bude týkat časového investičního horizontu. To je doba, po kterou s největší pravděpodobností budete investovat, aniž byste prostředky plánovali vybrat.

Tato doba končí u spousty investorů (předčasným) důchodem, ale zdaleka tomu tak nemusí být. Může se také jednat o důležitou životní situaci, jakou je například pořízení hypotéky.

Alokace vašich prostředků by měla reflektovat vaše plány na ukončení investiční aktivity.

Tolerance rizika

Nikdo nemá rád, když se mu z ničeho nic na obrazovkách v kolonkách zisků či ztrát zobrazují červená čísla. Propady však k investování patří stejně jako pětky ve škole a za vaši investiční kariéru se s nejedním setkáte. Je nutné se na ně psychicky připravit.

Některým z vás se v noci bude hodně těžko usínat s vědomím, že vaše pozice umazaly desítky procent během několika málo týdnů. A to je v pořádku.

Vaše portfolio by takovou skutečnost mělo reflektovat a vy byste se za to neměli stydět. Vždy lze investovat do stabilnějších produktů, je však třeba počítat s tím, že nižší riziko se bude rovnat nižším potenciálním ziskům.

Finanční a životní situace investora

Založili jste úspěšný podnik, který vám vydělává miliony korun měsíčně a rozhodli jste se současně nějaký ten milion investovat? Pak vás asi nebude trápit volatilita či to, jak moc dobře si vaše investice krátkodobě povedou, protože vaším hlavním zdrojem příjmů je vaše firma.

Pokud naopak svěříte veškeré svoje úspory do rukou vlkovi z Wall streetu, asi byste oplakali, kdybyste o většinu vašich peněz (i třeba jen teoreticky) dočasně přišli.

Vždy mějte nějakou hotovost v rezervě, která vám pokryje životní náklady při nenadálých životních situacích. Ta vás pak ochrání především před sebou samotnými, kdy byste jinak museli prodávat své pozice v případné ztrátě.

Znalosti a zkušenosti v oblasti investování

A nakonec je na místě objektivně zhodnotit vaše dosavadní zkušenosti s investováním a s produkty, které se chystáte zakoupit.

Proč se pouštět do pákových nástrojů, když s obtížemi dokážete vysvětlit, jak fungují? Na neznalosti není nic špatného. Každý někdy začínal.

Jaké prvky by mělo obsahovat ETF portfolio?

ETF fondy jsou zpravidla tvořeny nějakým košíkem aktiv. V těchto košících lze nalézt akcie, dluhopisy ale také třeba komodity, měnové či realitní fondy. Páteří každého portfolia by měly tvořit především první dvě zmíněné možnosti – akcie a dluhopisy.

Akciové ETF fondy

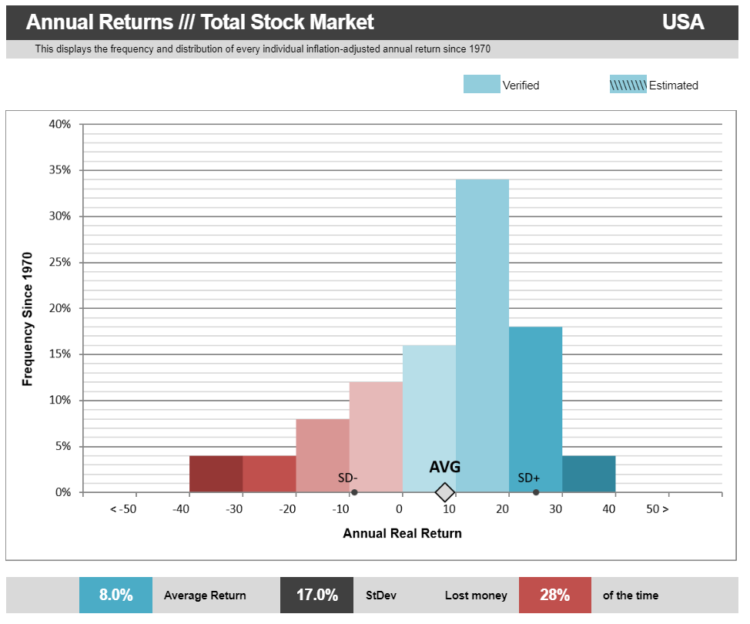

Akcie jsou přes svou volatilitu asi nejlepším investičním nástrojem vůbec. Tak třeba takový americký akciový trh symbolizovaný indexem S&P 500 má průměrnou roční návratnost od roku 1926 přes 10 %!

Pokud byste v roce 1926 investovali 10.000 Kč, k roku 2020 byste z nich měli přes 77 miliónů.

Akciová složka ETF fondů zajistí vašemu portfoliu důležitý růst. Díky akciím ve vašich ETF fondech se vaše investiční ETF portfolio bude postupně zvětšovat, a to především díky efektu složeného úročení.

Na druhou stranu je tento růst vykoupen poměrně vysokou volatilitou, kdy není nemožné, aby se hodnota indexového ETF fondu propadla klidně i o desítky procent během několika týdnů (opět viz doba korona viru či finanční krize v roce 2008).

Další nevýhodou pro někoho mohou být poměrně nízké či neexistující dividendy. Hledáte-li však prostředky vyplácející dividendy, lepším nástrojem pro vás budou dluhopisové či REITs ETF fondy.

Dluhopisové ETF fondy

Když si kupujete dluhopis, kupujete si závazek nějakého subjektu jako je třeba stát nebo korporace vůči vám jakožto investorovi. Vy subjektu půjčíte peníze (koupíte si dluhopis také nazývaný kupón) a ten vám pak splácí v pravidelných intervalech úroky. Na konci uplynulého období vám pak vrátí vypůjčenou částku.

Obdobně fungují i dluhopisové ETF fondy, přičemž ty v sobě obsahují stovky různých dluhopisů od všemožných subjektů. Podkladové dluhopisy pak mají rozdílné doby splatností, výnosy ale i třeba kvalitu (americká vláda vs expandující technologická firma).

Výhodou dluhopisového ETF fondu je to, že neprochází takovými výkyvy, jako akciové ETF. Dokonce velmi často dochází k opačnému jevu – stahují-li investoři své prostředky z akciových trhů, často je pak pumpují do dluhopisů jakožto do prostředku se zaručeným příjmem.

Další velkou výhodou bývá často vyšší vyplácená dividenda, než je tomu v případě u většiny akciových ETF fondů Tato dividenda pak může být využita jako zdroj pravidelného pasivního příjmu nebo ji lze využít na rebalancování portfolia.

A nevýhoda? Jednoznačně potenciál dlouhodobého růstu. Ten se u dluhopisů obecně uvádí okolo 4-5 %. Přesto však není v historii nevídané, aby dluhopisy strčily do kapsy i akcie.

Další ETF fondy

Dalšími fondy, s kterými si můžete vyhrát ve chvíli, když si chcete sestavit ETF portfolio, mohou být komoditní, měnové či REITs fondy. Každé mají své výhody a nevýhody.

Spousta mladých investorů opovrhuje zlatem, ale pokud nás historie něco naučila, tak je to fakt, že nablýskaný kov zatím vždy hrál významnou roli ve světě investic.

Zajímavým prvkem pak mohou tvořit REITs ETF fondy, které sice s cenou akcií mírně korelují, dodávají však portfoliu další prvek vyplácející dividendy a také přidají na diverzifikaci.

Jak správně diverzifikovat?

Kupujete-li ETF fondy, velmi pravděpodobně už dosahujete extrémně dobré diverzifikace. Proč? Protože například All World ETF od iShares v sobě obsahuje akcie firem z desítky vyspělých ekonomik světa. A to napříč téměř všemi sektory.

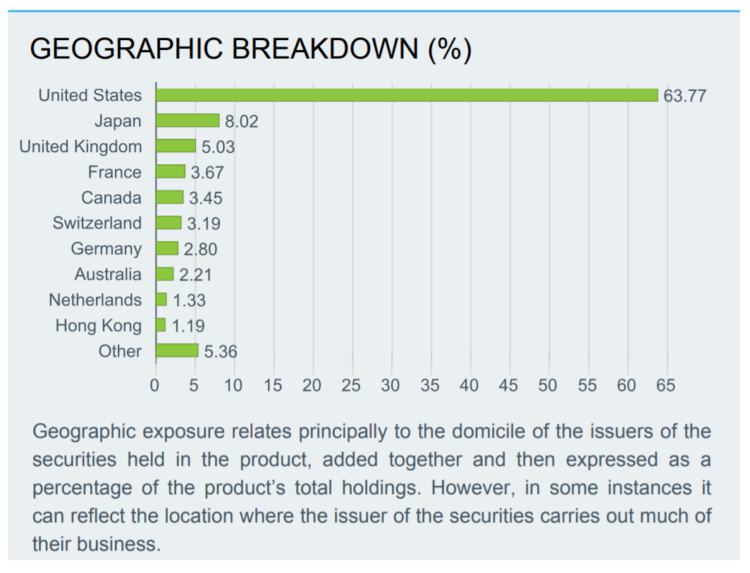

Jak dobře vidíte z factsheetu iShares, největší zastoupení v jejich fondu mají společnosti z USA, následované Japonskem a Spojeným královstvím (k první půlce roku 2020).

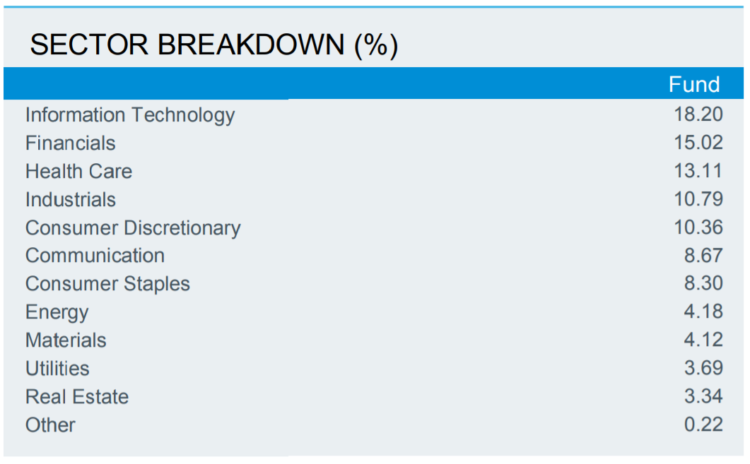

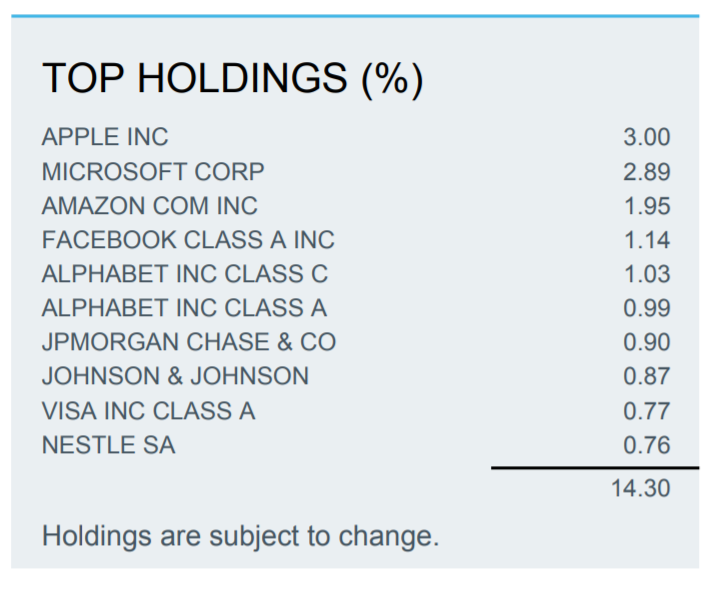

Co se týče sektorů, IT má lví podíl téměř 20 % na váze akcií v indexu. Asi tušíte, že v popředí budou společnosti, jako je Google, Microsoft a Apple. A máte pravdu, tyto tři společnosti mají podíl přibližně 8 % na celkové váze indexu.

Dále zde však najdete finanční sektor, zdravotní nebo zpracovatelský průmysl.

Když diverzifikujete, nemáte zkrátka všechna vejce v jednom košíku. A tak by to mělo být.

Díky ETF fondům je to mnohem snazší, než v případě nákupů jednotlivých akcií či dluhopisů.

ETF vs Akcie

Jedna jediná akcie Amazonu stojí přibližně 2.000 EUR. Představte si, kolik peněz by vás stálo, kdybyste si chtěli složit portfolio, které v sobě obsahuje top 10 akcií z již zmíněného indexu S&P 500. Budu vycházet ze stejného zastoupení, z kterého je složen ETF fond S&P 500 od iShares:

| Akcie | Cena (v EUR) |

|---|---|

| Microsoft | 131 |

| Apple | 227 |

| Amazon | 1.729 |

| Facebook Class A | 142 |

| Berkshire Hathaway | 160 |

| Alphabet Class A | 1.012 |

| Alphabet Class C | 1.072 |

| JP Morgan Chase | 80 |

| Johnson & Johnson | 120 |

| Visa | 140 |

| Celkem | 4.813 |

*Ceny platné k 22.3.2020

Abyste si koupili po jedné jediné akcii top 10 amerických firem, museli byste vynaložit přibližně 130.000 Kč. No a kdo z vás to má?

Mezitím podíl na jedné jediné pozici v uvedeném fondu S&P 500 stojí asi 220 eur, v čemž máte zahrnuto nejen prvních 10 společností, ale i spoustu dalších z těch, které tvoří daný index (nemusí být zahrnuty všechny akcie, pouze dostatek pro to, aby bylo možné s dostatečnou přesností kopírovat výkonnost indexu).

Přidáte-li pak navíc ještě komoditní nebo REITs fondy, jde už o pomyslnou třešničku na dortu, která učiní vaše portfolio ještě robustnější.

Pochopitelně se najdou tací, kteří budou namítat, že pokud si skládají portfolio z akcií sami, vyhnou se zbytečným poplatkům za spravování ETF fondu (pravda) a že dosáhnou lepších než jen průměrných výsledků (ne tak úplně pravda).

Lepších než průměrných výsledků je pochopitelně možné dosáhnout, ale pravděpodobnost takového úspěchu se s každým rokem snižuje. Šance, že budete po celou investiční kariéru 25+ let dosahovat (marginálně) lepších výsledků než index, je velmi, opravdu velmi malá (kolem 10 %). Tak proč se snažit?

Jak pravil zakladatel Vanguardu a otec indexových fondů John Bogle:

Proč hledat jehlu v kupě sena, když můžete koupit celou kopu?

Jak sestavit ETF portfolio?

A teď už k tomu hlavnímu, a tedy k samotnému složení portfolií! Nejzákladnější složení, s kterým je možné se setkat, je portfolio s akciovou složkou a dluhopisovou složkou.

Zkušenější investor si pak může začít hrát s mixováním různých sektorů a zemí a pochopitelně i dalšími typy fondů.

Základem však jsou a vždy budou akciové a dluhopisové ETF fondy.

Akciové + dluhopisové ETF fondy

Těžkou práci za mě naštěstí už odvedli lidé z Vanguardu, a já tak budu data čerpat z jejich studie. V té se kalkuluje s alokací mezi akciemi a dluhopisy, kdy akcie jsou reprezentovány indexem S&P 500 a dluhopisovým indexem Bloomberg Barclays US Aggregate Bond (a jejich historickými předchůdci).

Portfolia jsou následně rozdělena do tří kategorií: výnosové, vyvážené a růstové. Složení reflektuje poměr akcií vůči dluhopisů zastoupeným v portfoliu a potvrzuje růstový potenciál akcií a stabilitu dluhopisů.

A z jakých ETF fondů si můžete sestavit portfolio vy? Chcete-li vycházet ze stejných čísel jako Vanguard, pak můžete využít jejich fond S&P 500 a dluhopisovou složku lze nahradit fondem od iShares US Aggregate Bond.

Jsem zastáncem toho, že evropský investor by se neměl omezovat pouze na americké akcie. Osobně bych prakticky totožné portfolio (orientované celosvětově) sestavil z fondů All world ETF od iShares a Global Aggregate Bond taktéž od iShares a to i za cenu mírně nižší návratnosti (i když tu stejně nikdo nedokáže předpovědět).

Výnosové složení

Pokud byste chtěli portfolio založené především na dluhopisech, asi se budete charakterizovat jako investor opatrný či blížící se penzijnímu věku.

Budete tedy preferovat portfolio generující příjem s minimálním rizikem, což je však za cenu dlouhodobého růstu. Portfolio je vhodné především pro krátkodobý až střednědobý časový horizont investic.

Akcie 0 / Dluhopisy 100

| Průměrná roční návratnost | 5,3 % |

| Nejlepší rok (1982) | 32,6 % |

| Nejhorší rok (1969) | -8,1 % |

| Počet let ve ztrátě | 14/93 |

Akcie 20 / Dluhopisy 80

| Průměrná roční návratnost | 6,6 % |

| Nejlepší rok (1982) | 29,8 % |

| Nejhorší rok (1931) | -10,1 % |

| Počet let ve ztrátě | 13/93 |

Vyvážené složení

Investor, který chce skloubit dva světy – tedy svět akciového růstu a dluhopisového příjmu – by si asi namíchal dluhopisy a akcie v podobných poměrech. Tím se sníží volatilita akcií, ale stále se zajistí významný příjem z dluhopisů. Takové portfolio je vhodné pro střednědobý až dlouhodobý časový horizont při dosahování mírného růstu a mírného kolísání.

Akcie 40 / Dluhopisy 60

| Průměrná roční návratnost | 7,7 % |

| Nejlepší rok (1933) | 27,9 % |

| Nejhorší rok (1931) | -18,4 % |

| Počet let ve ztrátě | 17/93 |

Akcie 50 / Dluhopisy 50

| Průměrná roční návratnost | 8,2 % |

| Nejlepší rok (1933) | 32,3 % |

| Nejhorší rok (1931) | -22,5 % |

| Počet let ve ztrátě | 18/93 |

Akcie 60 / Dluhopisy 40

| Průměrná roční návratnost | 8,6 % |

| Nejlepší rok (1933) | 36,7 % |

| Nejhorší rok (1931) | -26,6 % |

| Počet let ve ztrátě | 22/93 |

Růstové složení

Investor orientovaný na růst se snaží maximalizovat dlouhodobý potenciál růstu svých prostředků neboli jistiny a je ochoten tolerovat potenciálně velké krátkodobé kolísání cen. Takové portfolio je vhodné především pro takové investory, kteří mají dlouhodobý časový horizont a jejichž cílem není dosahování pravidelných příjmů.

Akcie 80 / Dluhopisy 20

| Průměrná roční návratnost | 9,4 % |

| Nejlepší rok (1933) | 45,4 % |

| Nejhorší rok (1931) | -34,9 % |

| Počet let ve ztrátě | 24/93 |

Akcie 100 / Dluhopisy 0

| Průměrná roční návratnost | 10,1 % |

| Nejlepší rok (1933) | 54,2 % |

| Nejhorší rok (1931) | -43,1 % |

| Počet let ve ztrátě | 26/93 |

Alternativy

Hádám, že pokud jste si našli cestu na blog Rozbitého prasátka, peníze vás zajímají a investování je dost možná i vaším koníčkem. Jestliže tomu tak je, možná se nechcete omezovat na pouhopouhé dva fondy a chcete si trochu vyhrát s geografickým složením akcií.

Je možné, že třeba považujete americký akciový trh za nadřazený a chtěli byste tuto skutečnost ve svém ETF portfoliu náležitě reflektovat. Pak nemusíte kupovat fond s akciemi všech vyspělých ekonomik světa, ale můžete si “vyzobat” jen ty, které vám připadají zajímavé.

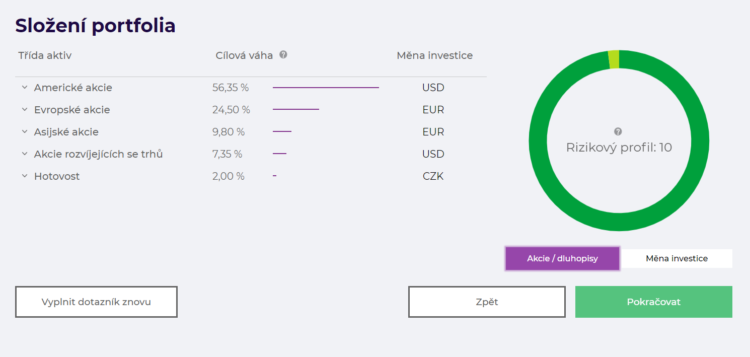

Tak například Investiční strategie 10 od Portu, která je ušitá na míru mladým investorům s dlouhým časovým horizontem, v sobě obsahuje 56 % akcií z USA a dále například 7 % akcií z rozvojových trhů jako je například Čína.

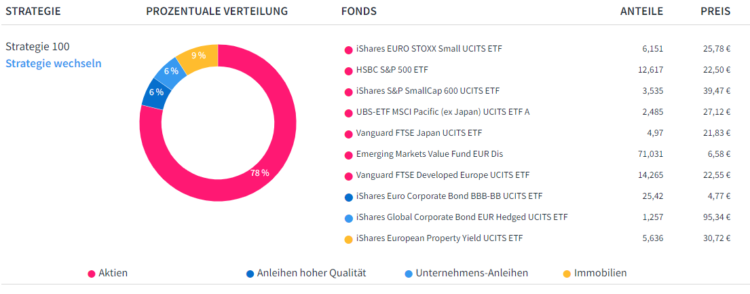

Německá robo-advisory alternativa Moneyfarm do své nejdynamičtější strategie zařazuje dluhopisy, a dále dokonce i REITs fondy.

Závěr

Co z výsledků vyplývá? Že abyste se stali úspěšným investorem či investorkou, teoreticky vám k tomu stačí pouhopouhé dva ETF fondy. Jeden kvalitní akciový ETF fond a jeden ekvivalentní dluhopisový ETF fond.

Pak už pouze upravujete jejich poměr s ohledem na vaší životní situaci a investiční horizont. Tak jednoduché to může být.

Poznatek číslo dvě je takový, že nic jako ideální nebo nejlepší portfolio neexistuje. Vždy se jedná pouze o portfolia s určitými parametry vhodné pro rozdílné typy investorů. Každý investor bude mít jinou představu o ideálním portfoliu, což je vidět i na příkladu dvou zmíněných robo-advisory firem.

Pochopitelně však existují i další možnosti, jak sestavit ETF portfolio.

Total Stock Market Portfolio

Nejjednodušším přístupem je nakupování jediného ETF fondu, který obsahuje pouhopouhé akcie. Tento přístup doporučuje JL Collins ve své knize Simple path to wealth (povinná četba dle Rozbitého prasátka), ačkoliv i on zde připouští, že přesun k dluhopisům dává od určitého věku smysl.

Jako Total Stock Market Portfolio můžete považovat třeba akcie celé Evropy, USA, ale klidně i celého světa. Každá ekonomika pak bude dosahovat pochopitelně trochu jiných výsledků, což je třeba zohlednit.

Alokace:

- 100 % Akciové trhy (Celosvětové/USA)

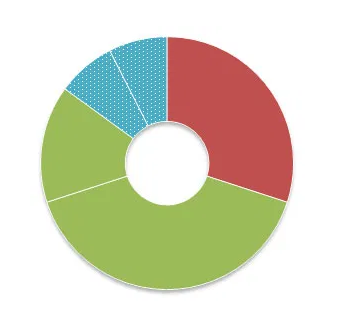

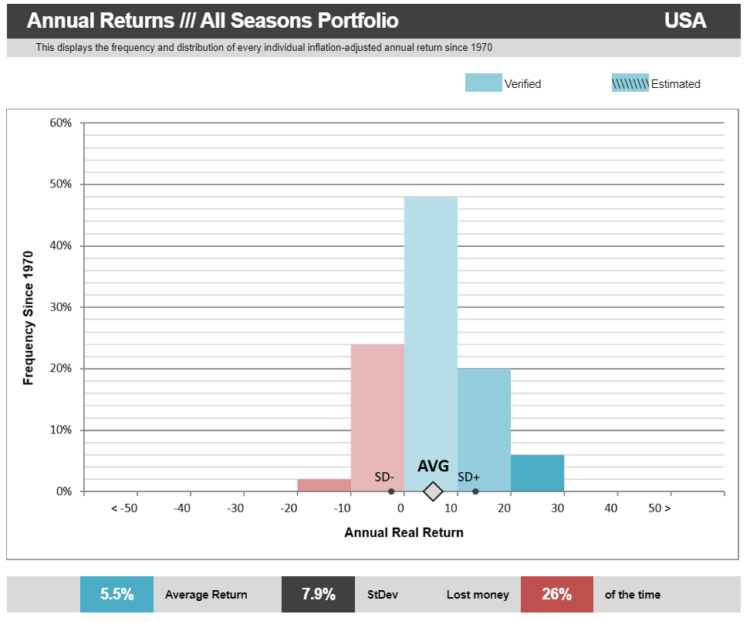

All Season Portfolio

Další portfolio je založeno na zkušenostech manažera a autora bestselleru Principles Raye Dalia (další povinná četba dle Rozbitého prasátka) a říká se mu „Portfolio do každého počasí„.

Alokace:

- 30 % Akciové trhy

- 40 % Dlouhodobé dluhopisy

- 15 % Střednědobé dluhopisy

- 7,5 % Komodity

- 7,5 % Zlato

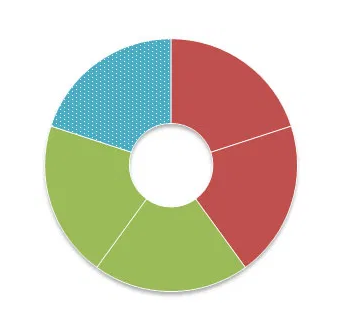

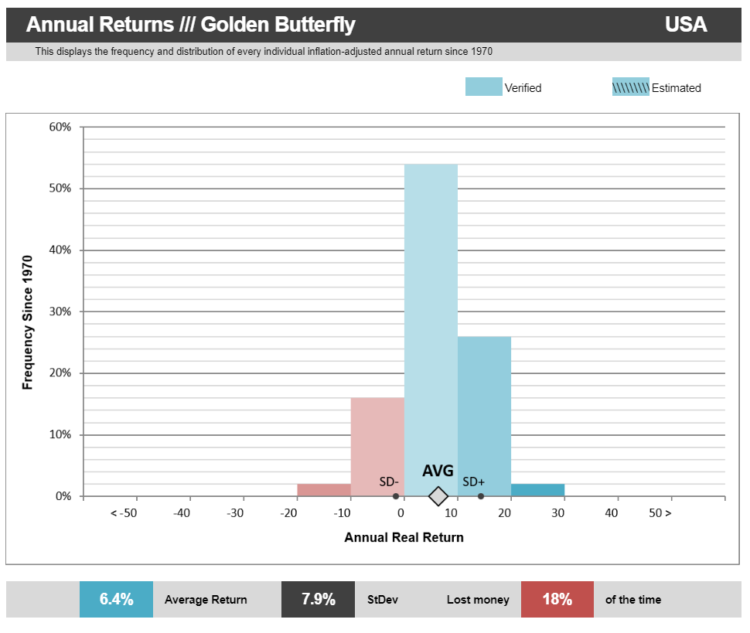

Golden Butterfly Portfolio

Portfolio “Zlatý motýl” je čím dál tím více populárnější portfolio v kruzích komunit finanční nezávislosti. Portfolio se snaží o co nejoptimálnější výkon ve všech možných situacích.

Alokace:

- 20 % Akciové trhy

- 20 % Akcie Small Cap (Malé až středně velké podniky)

- 20 % Dlouhodobé dluhopisy

- 20 % Krátkodobé dluhopisy

- 20 % Zlato

Další příklady známých portfolií najdete na stránce Portfolio Charts.

Zde si můžete portfolia porovnávat a zkoumat na základě několika parametrů, jakými jsou například celková návratnost, citlivost na načasování, maximální možné propady, volatilitu či pravděpodobnost, že vám při 4 % ročních výběrech vkladů někdy dojdou peníze.

Rebalancování

Až se rozhodnete pro nějakou strategii, je třeba se jí držet. To znamená, že v určitých časových intervalech, což může být i tak zřídka jako je jednou za pět let (ale ideálně jednou ročně), budete muset své portfolio rebalancovat.

Rebalancování znamená, že budete muset přikoupit či rozprodat některé pozice tak, abyste se opět dostali do procentuálního zastoupení, jaké jste si stanovili.

Pokud se rozhodnete jít například cestou 50/50, tedy 50 % dluhopisy a 50 % akcie, za 5 let se může stát, že akcie vyskočí o desítky procent, kdežto dluhopisy budou stagnovat. To by znamenalo, že z 50/50 alokace najednou máte třeba 65/35 ve prospěch akcií.

V takové chvíli je buď potřeba přikoupit pozice dluhopisových ETF fondů anebo rozprodat část akciových pozic v takové míře, abyste se opět dostali na hranici 50/50.

Pokud tak neučiníte, vaše portfolio nabývá úplně jiných parametrů, než pro jaké jste se rozhodli v době, kdy jste si plánovali svou finanční budoucnost.

7 kroků na cestě k sestavení portfolia

- Rozhodněte se, které parametry jsou pro vás důležité – růst, volatilita, vyplácení dividend, jednoduchost údržby portfolia atd.

- Vyberte si produkty, které nejlépe splňují vaše preference z kroku 1. Lze vybírat z akciových, dluhopisových, REIT, komoditních či měnových ETF fondů. Podrobný seznam nejlepších ETF fondů naleznete zde. Extrémně důležité je hledět na strukturu poplatků ETF fondu, jelikož jejich minimalizace by měla být prioritou pro každého investora.

- Stanovte si procentuální zastoupení, kterého byste se chtěli držet. To se pochopitelně může s časem měnit s ohledem na životní situaci.

- Vytvořte si plán, jak zvolené strategie budete stabilně dosahovat.

- Vyberte si brokera či robo-advisory investiční společnost, kde nákupy ETF fondů můžete realizovat. Rozbité prasátko má dobré zkušenosti s brokerem Degiro a českou robo-advisory firmou Portu.

- V pravidelných intervalech (ideálně jednou ročně) zhodnoťte svou situaci a rebalancujte své portfolio.

- Pozorujte, jak postupně roste vaše bohatství.

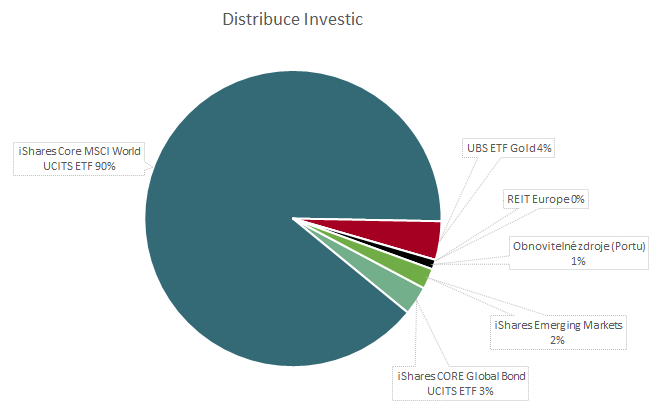

Jaké portfolio volí Rozbité prasátko?

Osobně zatím investuji poměrně krátkou dobu a moje primární strategie byla 100 % akciové trhy v podobě All World ETF od iShares. Postupně jsem přidal ještě ETF akciový fond Emerging markets.

Mým cílem je udržet portfolio co nejjednodušší. Nechci spravovat více, než je 5-6 ETF fondů.

Co se týče alokace, ve střednědobém horizontu aspiruji na následující složení:

- 80 % Akciové ETF fondy (Developed + emerging markets + sociálně odpovědné ETF)

- 10 % Dluhopisové ETF fondy (Celosvětové dluhopisy korporátní + státní)

- 5 % REITs ETF fondy (s ohledem na poplatky a na místo mého života volím evropské REIT)

- 5 % Zlato (opět formou ETF fondu)

Strategii jsem si stanovil poměrně nedávno a zatím se k ní teprve přibližuji.

Tato alokace se týká pouze mého ETF portfolia a nezohledňuje mé další investice jako jsou například P2P půjčky.

Vzhledem k tomu, že můj investiční horizont může být klidně i 40 let, jsem ochoten podstoupit akciovou volatilitu, protože věřím v dlouhodobý akciový růst.

Sto lidí, sto chutí

Budu se opakovat, ale znovu podotýkám, že nic jako ideální portfolio neexistuje. Způsobů, jak sestavit ETF portfolio, je obrovská spousta a každé má své výhody a nevýhody.

Vás by to rozhodně nemělo zadržet v zahájení investiční kariéry! Pokud si na spravování svého vlastního portfolia netroufáte, využijte českou robo-advisory Portu, která veškerou zodpovědnost převezme za vás.

A láká-li vás investování na vlastní triko, otevřete si účet u nějakého brokera, který ETF fondy nabízí, a vrhněte se na to sami! Osobně využívám brokera Degiro a to především pro jeho proklatě nízké poplatky.

A co vy? Jaká je vaše strategie? A jak k investování do ETF fondů přistupujete? Máte nějaké další otázky či připomínky? Tak pište do diskuze pod článkem nebo na [email protected]!

Pokračujte ve čtení!

Kompletní průvodce ETF fondy pro začínající investory

Chtěli byste investovat do světových trhů, ale nevíte, kde a jak začít? Pak věnujte pečlivou pozornost ETF fondům (především pak indexovým). ETF fondy vám přinesou

Ahoj, Diky za super clanky ohledne ETF. Jsem v tomhle ohledu celkem novy a od tebe je to skvele a lidsky vysvetlene. Ted jsem si teda zalozil, tebou doporucene Portu a zkusim co to umi 🙂 Je ted nejlepsi doba investovat.

Ahoj Zdendo, mockrát děkuji za slova chvály a jsem opravdu moc rád, že ti články pomáhají! Přeji ti hodně investičních úspěchů a pokud bys měl zájem, můžeš se připojit do soukromé FB skupiny Finanční nezávislost!

Ahoj,

diky za super clanek. Snazim se sestavit prvni portfolio, mam v tom docela gulas 🙂

Mam otaku k ETF iShares NASDAQ 100.

Jaky je, prosim, (krome meny) rozdil mezi CNDX(usd) a NQSE(eur)?

Co znamena, kdyz je ETF NQSE „hedged“?

Proc je hedged, kdyz fund currency je EUR stejne jako trade currency (xetra).

Je to vyhoda nebo nevyhoda?

https://www.justetf.com/en/etf-profile.html?query=IE00BYVQ9F29&groupField=index&from=search&isin=IE00BYVQ9F29

https://www.justetf.com/en/etf-profile.html?query=NASDAQ++100&groupField=index&from=search&isin=IE00B53SZB19

Diky predem za odpoved.

Dan

Ahoj Dane, zda je to výhoda či nevýhoda vždy ukáže jen čas. Hedged znamená, že fond aktivně chrání před změnou eur a USD kurzu. To něco stojí, dlouhodobě je to spíše nevýhoda. Navíc je eur hedged fond výrazně menší než non-hedged. Zkuste přečíst tento článek, snad v něm naleznete odpovědi: https://rozbiteprasatko.cz/menove-riziko/

Moje doporučení je nekomplikovat si život a hedgeové fondy nekupovat.