Investování rozhodně není bez rizika.

Ale je opravdu tak nebezpečné, jak se nám snaží média namluvit? Jaká rizika investorům hrozí? A hlavně: dá se riziko nějak rozumně minimalizovat?

V tomto článku se na rizika při investování podíváme pěkně zblízka.

Zjistíte, jak se riziko na kapitálových trzích měří, jak správně diverzifikovat portfolio, a také proč má smysl portfolio pravidelně rebalancovat.

Jak minimalizovat riziko při investování?

Článek aktualizován 13. května 2025.

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Jak chápat riziko ve světě investic?

Než se pustíme do detailů, je tu jedna zásadní otázka, kterou je dobré si ujasnit: Co znamená riziko ve světě investic?

Jednoduše řečeno: Investiční riziko je pravděpodobnost, že přijdete o část, nebo dokonce o všechny své vložené peníze. Riziko ale může znamenat i to, že se vám nepodaří dosáhnout svých investičních cílů – třeba naspořit dost prostředků na důchod.

Abychom si riziko mohli pořádně vysvětlit, musíme si rozebrat pár základních pojmů.

Při investování na kapitálových trzích se jako určitý zástupce rizika často používá pojem volatilita.

Riziko ≈ Volatilita

Je důležité si uvědomit, že volatilita a riziko nejsou jedno a to samé!

Volatilita slouží jako náhradní ukazatel, díky kterému si můžeme rizikovost investice alespoň přibližně představit a matematicky vyjádřit. I když má slabá místa, pořád nám dává užitečný obrázek o tom, co od investice čekat.

Riziko ≠ Volatilita

Říct, že je něco rizikové, totiž často nestačí. Proto je důležité riziku přiřadit také kvantifikovatelnou hodnotu.

Volatilita

Volatilita ukazuje, jak moc cena investice v krátkém čase kolísá – tedy jak moc “skáče” nahoru a dolů kolem nějakého dlouhodobého průměru.

Jednoduše si ji můžeme představit jako míru cenové nestability. V praxi se nejčastěji měří pomocí směrodatné odchylky.

Riziko ≈ volatilita ≈ směrodatná odchylka

Směrodatná odchylka

Směrodatná odchylka je statistická veličina, která u investic ukazuje, jak moc se zisky a ztráty odchylují od dlouhodobého průměru.

Teoreticky se počítá jako druhá odmocnina z rozptylu – ale to už se pomalu noříme do vody jménem statistika. A jak víme, statistika nuda je, takže radši než vzorce si ukážeme jednoduchý příklad, který vás neuspí.

Příklad volatility ve výnosech akcií

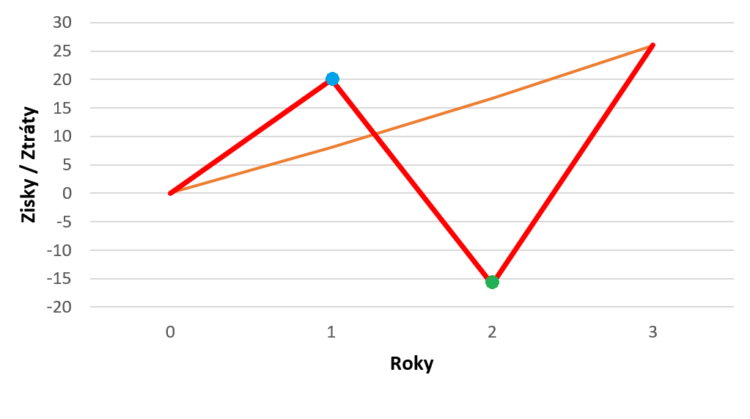

Řekněme, že akciové trhy vydělávají dlouhodobě v průměru 8 % ročně. Jenže zároveň mají určitou – nenulovou – směrodatnou odchylku.

V praxi to znamená, že se trhy nechovají jako švýcarské hodinky. Není to tak, že by každý rok připsaly přesně 8 %. Mnohem běžnější scénář je, že jeden rok akcie vystřelí o 20 %, další spadnou o 30 % a pak třeba vyletí o 50 %.

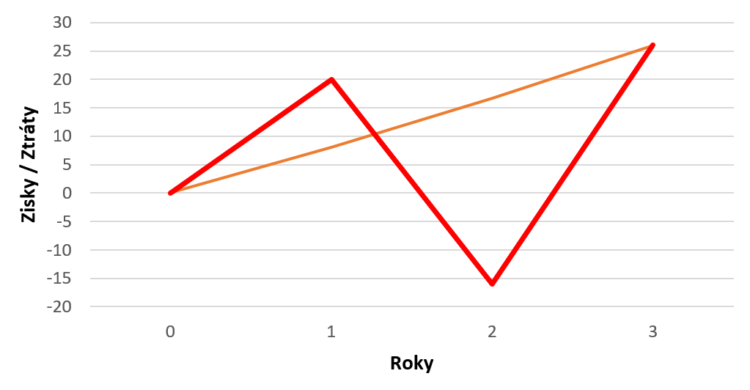

Jak vypadá takový rozdíl mezi ideální přímkou (oranžově) a reálným tržním pohybem (červeně), uvidíte na následujícím grafu:

Obě křivky sice vykazují průměrný roční výnos 8 %, ale zatímco teoretická má nulovou volatilitu, reálná kolísá s volatilitou 33 %. Není potřeba dodávat, že červená křivka mnohem víc odpovídá tomu, co na trzích skutečně zažíváme.

Jeden rok trhy rostou, další panikaří a padají, a pak se zase vše vrací do normálu.

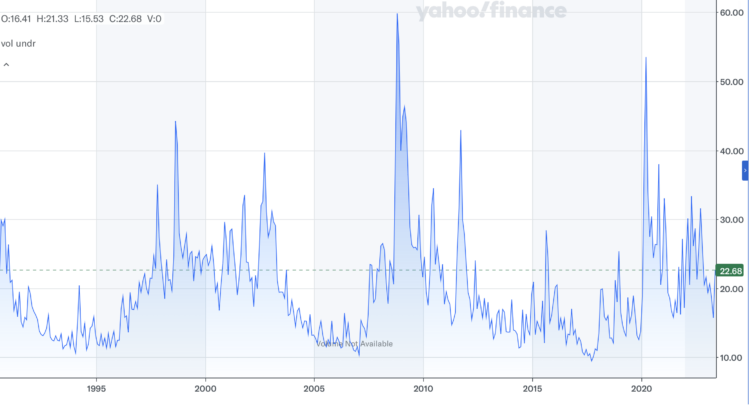

A právě takhle nějak vypadá volatilita v praxi na kapitálových trzích:

Na obrázku je znázorněn index VIX vyjadřující volatilitu kapitálových trhů. Všimněte si, že největší volatilita na trzích panuje ve chvílích velkých propadů (2008, 2020).

Příklad volatility ve výnosech dluhopisů

Dalším příkladem jsou státní dluhopisy – ty sice obvykle nabízejí nižší výnosy, ale zároveň jsou méně rozkolísané. Právě díky nižší volatilitě se na ně často díváme jako na méně rizikovou investici.

Můžeme předpokládat, že dluhopisy vydělají v průměru kolem 2 % ročně. Jenže realita se málokdy drží přesného scénáře.

Klidně se může stát, že jeden rok spadnou o 4,5 %, další vyletí o 16,4 %, a pak zase klesnou o 4,5 %.

Takový vývoj odpovídá průměrnému ročnímu výnosu 2 % s volatilitou 9,8 %.

Je to tedy o poznání klidnější jízda než u „divokých“ akcií, kde hodnoty lítají jak na horské dráze.

Sharpe ratio: ukazatel porovnávající výnos a riziko

Cílem většiny portfolií je jasný: vydělat co nejvíc a přitom riskovat co nejmíň. Je proto užitečné mít k dispozici měřítko, které ukáže, jestli za své riziko dostáváme dostatečný výnos.

A právě tím je Sharpe ratio.

Sharpe ratio porovnává průměrný výnos investice s její volatilitou – tedy s tím, jak moc výnos kolísá kolem průměru. Čím vyšší výnos při stejné volatilitě, tím vyšší Sharpe ratio. A naopak – když je výnos stejný, ale investice víc lítá nahoru a dolů, poměr klesá.

Zjednodušeně: čím vyšší Sharpe ratio, tím „efektivnější“ investice: vydělává víc a investora méně stresuje.

Pro úplnost – v přesnějším výpočtu se od výnosu ještě odečítá takzvaný bezrizikový výnos (například úrok ze státního dluhopisu). Ale pro naše účely to teď necháme stranou.

Sharpe ratio = Výnos / Volatilita

Když se podíváme na předchozí příklad s akciemi, kde je sice výrazně vyšší průměrný výnos než u dluhopisů, ale zároveň i vyšší volatilita, zjistíme, že Sharpe ratio u obou vychází zhruba stejně, kolem 0,22.

| Parametry | Akcie | Dluhopisy |

|---|---|---|

| Výnos | 8 % | 2 % |

| Volatilita | 33 % | 9,8 % |

| Sharpe ratio | 0,24 | 0,20 |

Oba scénáře tak vychází z hlediska poměru výnos vs. riziko víceméně nastejno.

Rizika systematická a nesystematická

V rámci investování je také zcela zásadní pochopit rozdíl mezi riziky systematickými a nesystematickými.

Systematická rizika

Systematická rizika jsou neoddělitelně spojená s daným typem investice – třeba s akciovým trhem jako celkem.

Co to v praxi znamená?

Pokud chcete vydělávat na růstu akcií, musíte zároveň přijmout i rizika, která k akciím neodmyslitelně patří. Tohle riziko nelze úplně obejít ani se před ním schovat.

Systematickým rizikem může být třeba to, že trhy zkrátka kolísají – občas prudce nahoru, jindy bolestivě dolů. Patří sem ekonomické krize, recese, nečekané propady, paniky, pandemie nebo třeba války. To všechno má vliv na výkonnost vašeho portfolia, ať už investujete do čehokoli na akciovém trhu.

Nesystematická rizika

Nesystematická rizika (také specifická nebo sektorová) na rozdíl od těch systematických podstupovat nemusíte.

Týkají se konkrétních firem, odvětví nebo sektorů. Dobrá zpráva je, že zisky akciových trhů nejsou na těchto rizicích závislé – takže se jich můžete zbavit, nebo je alespoň výrazně omezit. Jak? Stačí dostatečně diverzifikovat – tedy nerozložit všechny peníze jen do jedné firmy nebo odvětví.

Typickým příkladem nesystematického rizika je investice do společnosti, která nakonec zkrachuje, nebo do sektoru, který postupně ztratí význam. Toto jsou rizika, kterým se dá při troše snahy a dobré strategie vyhnout.

Proč má smysl diverzifikace

Diverzifikace v podstatě znamená „rozrůznění“ investic. Kdybychom to chtěli vysvětlit jednoduše, mohli bychom říct: nedávejte všechna vajíčka do jednoho košíku.

Jinými slovy – nesázejte všechno na jednu kartu.

Smyslem diverzifikace je rozložit své investice tak, abyste nebyli závislí jen na jednom konkrétním trhu, sektoru nebo firmě. Když se jedné části portfolia nedaří, jiná ji může vyvážit – a vy tím snižujete riziko ztráty.

Diverzifikace v rámci akcií

Diverzifikovat mezi akciemi znamená nevsadit všechno na jednu jedinou firmu. Místo toho je rozumné vlastnit akcie více společností z různých odvětví a částí světa, aby vaše portfolio nestálo jen na jednom pilíři.

A kolik akcií je vlastně „dost“? Jednoznačná odpověď bohužel neexistuje. Hodně záleží na tom, z jakých odvětví a částí světa své portfolio skládáte. Odhady se však často pohybují mezi 20 až 50 různými akciemi, aby diverzifikace začala dávat smysl.

Je však rozdíl, zda vlastníte dvě akcie z každého z deseti různých sektorů, nebo deset akcií z jednoho či dvou odvětví. Čím rozmanitější složení, tím lépe!

Dnes už je navíc diverzifikace mnohem jednodušší než dřív – díky ETF fondům můžete snadno investovat do stovek, nebo dokonce tisíců různých akcií najednou.

Tím snížíte svou závislost na konkrétních firmách a výrazně omezíte nesystematické riziko.

Sektorová diverzifikace

Rozkládat investice mezi různé sektory je stejně důležité jako diverzifikovat mezi jednotlivé firmy. Stejně, jako může neočekávaná událost zasáhnout konkrétní společnost, další může otřást rovnou celým odvětvím!

Příkladem může být cenová válka o ropu, která výrazně dopadla na energetický sektor, nebo pandemie, která ochromila především firmy z oblasti cestovního ruchu.

Diverzifikací napříč sektory se tak chráníte i před tímto typem rizika – když se jednomu odvětví nedaří, jiné ho může vyvážit.

Regionální diverzifikace

Nečekané události můžou zasáhnout také celé regiony. Přírodní katastrofa, válka nebo politický převrat mohou výrazně ovlivnit ekonomiku jednoho konkrétního regionu – a s ní i výkonnost tamních firem.

Právě proto má smysl diverzifikovat i geograficky a nespoléhat se pouze na akcie z jednoho státu nebo kontinentu. Čím širší regionální záběr, tím menší dopad bude mít případná krize v jedné části světa.

Diverzifikace napříč tisíci akciemi, různými sektory i regiony je dnes jednodušší než kdy dřív – stačí jediný indexový ETF fond, jako je například Vanguard FTSE All-World (VWCE). Ten nabízí globální rozložení s ohledem na tržní hodnotu jednotlivých firem a navíc ho lze u brokera DEGIRO pořídit bez transakčního poplatku.

Další tipy na zajímavé ETF fondy najdete v samostatném článku.

Diverzifikace napříč třídami aktiv

Diverzifikace akciového portfolia spočívá především v rozložení investic mezi co nejširší spektrum společností, odvětví a geografických oblastí.

Když se mluví o třídách aktiv, odborníci často zmiňují poměry mezi akciemi a dluhopisy, případně doplnění o zlato, nemovitosti, komodity nebo kryptoměny. Jde o to, jak tyto různé typy investic „namíchat“ do portfolia tak, aby se vzájemně doplňovaly.

Nemusíte vlastnit všechny třídy aktiv. Pro solidní diverzifikaci může stačit i kombinace dvou, pokud se chovají rozdílně. A právě v tom je klíč: vyplatí se vybírat taková aktiva, která mají mezi sebou opačný vztah.

Když například akcie padají, je užitečné mít v portfoliu něco, co naopak roste nebo alespoň zůstává stabilní. Tento vztah se nazývá negativní korelace – a čím víc se hodnoty dvou tříd aktiv pohybují opačným směrem, tím větší ochranu vám taková kombinace poskytne v době tržních výkyvů.

Korelace

Korelace popisuje vztah mezi dvěma proměnnými – v našem případě mezi dvěma třídami aktiv. Říká nám, do jaké míry se jejich chování podobá, nebo naopak liší.

- Korelace 1 znamená, že se obě aktiva pohybují úplně stejně.

- Korelace 0 ukazuje, že mezi nimi není žádná souvislost.

- Korelace –1 značí dokonale opačný pohyb: když jedno roste, druhé klesá.

Pro účely diverzifikace je ideální, když mají aktiva mezi sebou co nejvíce zápornou korelaci. Jinými slovy: když jedno ztrácí, druhé by mělo růst (nebo alespoň neztrácet tolik).

Taková kombinace totiž snižuje celkovou volatilitu portfolia, a tím i pravděpodobnost větších výkyvů.

Například akcie a dluhopisy mají v modelových případech uvedených výše korelaci –0,93, což je téměř dokonalý protiklad. Když akcie rostou, dluhopisy většinou klesají – a naopak.

Právě proto jde o ideální dvojici aktiv pro dosažení kvalitní diverzifikace.

V následující části se podíváme, jak se bude dařit portfoliím s různým poměrem těchto dvou negativně korelovaných aktiv. Všechny vstupy vychází z předchozích příkladů a zůstávají beze změny.

| Parametry | Akcie | Dluhopisy |

|---|---|---|

| Výnos | 8 % | 2 % |

| Volatilita | 33 % | 9,8 % |

| Sharpe ratio | 0,24 | 0,20 |

Příklad portfolia akcií a dluhopisů 50/50

Začněme jednoduchým a velmi oblíbeným rozložením – tzv. equal weighted portfoliem, kde mají obě složky (akcie a dluhopisy) rovnoměrné zastoupení 50/50.

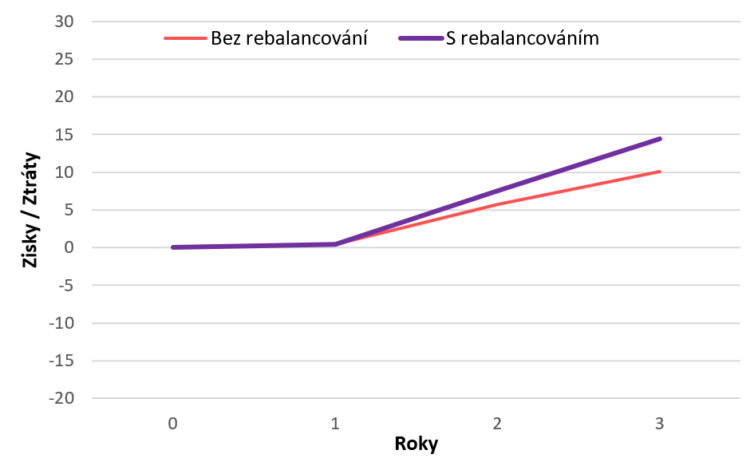

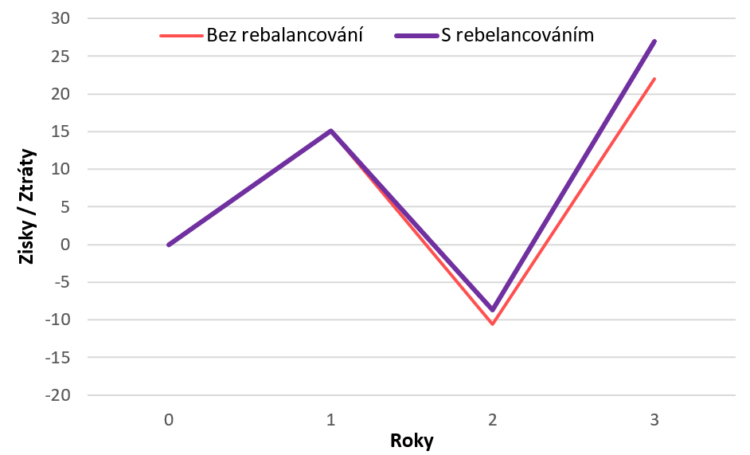

Tento poměr je ideální pro ilustraci toho, proč je rebalancování tak důležité.

V průběhu času se totiž může stát, že jedno z aktiv výrazně vzroste, zatímco druhé ztratí na hodnotě. Váš poměr se tím změní – například na 55/45. A i když může být příjemné sledovat růst jedné složky, portfolio tím začne ztrácet rovnováhu a odchylovat se od původně nastavených parametrů, jako je očekávaná návratnost nebo míra rizika (volatilita).

Rebalancování znamená návrat k původnímu poměru. V praxi to může vypadat tak, že prodáte část výnosnějšího aktiva (např. 5 % akcií) a za získané peníze dokoupíte aktivum, které zaostává (např. dluhopisy). Tím se portfolio opět vrátí do rovnováhy 50/50.

Možná to působí proti intuici – prodáváte to, co zrovna roste, a nakupujete to, co klesá. Ale právě díky tomu udržujete kontrolu nad rizikem a zajišťujete, že vaše investice odpovídá původní strategii.

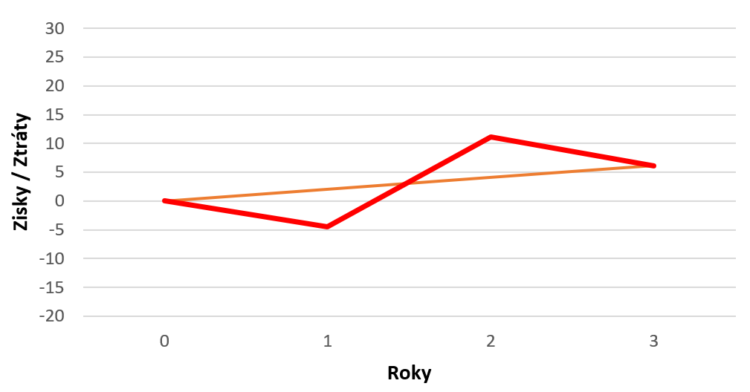

A pro úplnost i číselné vyjádření předchozího grafu. Nejprve příklad portfolia bez rebalancování:

| Rok | Zastoupení dluhopisů | Výnos/ztráta | Zastoupení akcií | Výnos/ztráta | Kumulativní výnos portfolia |

|---|---|---|---|---|---|

| 0 | 50,00 % | 0,00 % | 50,00 % | 0,00 % | 0,00 % |

| 1 | 44,30 % | -4,50 % | 55,70 % | 20,00 % | 7,75 % |

| 2 | 57,00 % | 16,40 % | 43,00 % | -30,00 % | -2,42 % |

| 3 | 45,70 % | -4,50 % | 54,30 % | 50,00 % | 16,08 % |

A teď se podívejme, jak si vedlo portfolio s pravidelným rebalancováním:

| Rok | Zastoupení dluhopisů | Výnos/ztráta | Zastoupení akcií | Výnos/ztráta | Kumulativní výnos portfolia |

|---|---|---|---|---|---|

| 0 | 50,00 % | 0,00 % | 50,00 % | 0,00 % | 0,00 % |

| 1 | 50,00 % | -4,50 % | 50,00 % | 20,00 % | 7,75 % |

| 2 | 50,00 % | 16,40 % | 50,00 % | -30,00 % | 0,42 % |

| 3 | 50,00 % | -4,50 % | 50,00 % | 50,00 % | 23,27 % |

Závěrečné výsledky portfolia by tedy byly následující:

| Zisk bez rebalancování | Volatilita | Zisk s rebalancováním | Sharpe ratio |

|---|---|---|---|

| 5,1 % p.a. | 12 % | 7,2 % | 0,6 |

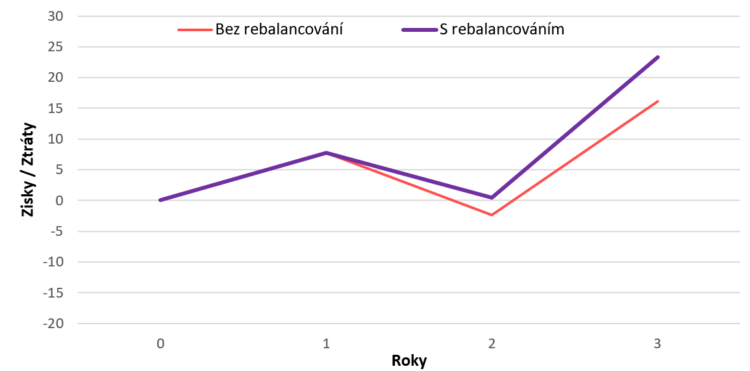

První věc, které si na grafech můžete všimnout, je výrazně vyšší zisk u portfolia s každoročním rebalancováním ve srovnání s tím, které zůstalo bez úprav.

Jevu se říká rebalance premium. Premium obecně značí něco navíc a v tomto případě je to výnos portfolia, kterého dosáhnete navíc díky rebalancování. Tento výnos navíc bude tím větší, čím nižší bude korelační koeficient a vyšší volatilita obou aktiv.

Další, co na jeho velikost má vliv, je poměr obou aktiv. Maximální rebalance premia byste měli dosahovat právě při rozložení portfolia v poměru 50/50.

A ještě jeden zajímavý poznatek: Spojením akcií a dluhopisů v rovnovážném poměru 50/50 a při použití každoročního rebalancování můžete dosáhnout výnosů téměř jako u čistě akciového portfolia, ale s volatilitou blízkou dluhopisům.

Výsledkem je výrazně vyšší Sharpe ratio – zatímco samostatné akcie nebo dluhopisy vykazují hodnoty kolem 0,20–0,24, kombinované portfolio 50/50 s rebalancováním se dostává až na 0,60.

Jinými slovy: výrazně lepší poměr výnosu ku riziku!

Příklad portfolia akcií a dluhopisů 20/80

Další zajímavou možností je tzv. equal volatility weighted portfolio – tedy takové, kde každá složka přispívá ke kolísání (volatilitě) portfolia stejným dílem, ať už jde o akcie nebo dluhopisy.

Tento přístup si oblíbil třeba Ray Dalio, jehož slavné All Weather portfolio na tomto principu částečně stojí.

Pokud bychom chtěli dosáhnout stejného rozložení rizika mezi akcie a dluhopisy, museli bychom portfolio navrhnout zhruba takto: 20 % do akcií a 80 % do dluhopisů. Důvod je jednoduchý – akcie jsou v našem příkladu asi čtyřikrát volatilnější než dluhopisy, takže jejich podíl musí být čtyřikrát menší, aby vyvážily celkové riziko.

| Zisk bez rebalancování | Volatilita | Zisk s rebalancováním | Sharpe ratio |

|---|---|---|---|

| 3,3 % p.a. | 3 % | 4,6 % | 1,53 |

Dle očekávání je v tomto případě rebalance premium nižší než u složení 50/50, ale jeho vliv je pořád docela značný a znamená krásných 1,3 % p.a. navíc.

Možná až překvapivé může být zjištění, že pokud složíte portfolio tak, aby bylo equal volatility weighted, tedy 20/80, tak dostanete dokonce o dost nižší volatilitu než u samotných dluhopisů, ale vaše průměrné roční výnosy budou při použití každoročního rebalancování pořád víc jak dvojnásobné než v případě dluhopisů.

A právě proto dosáhnete mnohonásobně vyššího sharpe ratia než u samotných akcií, dluhopisů nebo jiných modelových portfolií. Dokonce lze říct, že díky equal volatility weighted portfoliu dosáhnete ze všech možných jiných poměrů na to nejlepší sharpe ratio.

Příklad portfolia akcií a dluhopisů 80/20

Jako poslední varianta se nabízí portfolio s výraznou převahou akcií – konkrétně v poměru 80 % akcií ku 20 % dluhopisů. Tento poměr preferují především investoři, kteří sázejí na vyšší výnosy a jsou ochotni přijmout větší kolísavost.

| Zisk bez rebalancování | Volatilita | Zisk s rebalancováním | Sharpe ratio |

|---|---|---|---|

| 6,9 % p.a. | 25 % | 8,3 % | 0,34 |

Nejzajímavější na tomto příkladu je, že kombinace akcií a dluhopisů při pravidelném rebalancování dosahuje dokonce vyššího průměrného ročního výnosu než samotné akcie – a to při nižší volatilitě.

Více tříd aktiv

Portfolio je zkrátka více než jen součet jeho částí, jak správně říká Investiční brambora ve svém videu o třídách aktiv, tedy alespoň pokud portfolio pravidelně rebalancujete.

Je ale důležité si uvědomit, že se jedná o modelové příklady, které realitě nemusí odpovídat. Největším rozdílem oproti skutečnosti je téměř dokonalá negativní korelace mezi akciemi a dluhopisy (-0,93), která se v reálném světě téměř nevyskytuje. Příklady jsou záměrně nastavené tak, aby vynikly určité principy a vlivy, a byly tak lépe pochopitelné.

Ve skutečnosti se vztah mezi akciemi a dluhopisy často mění. Od roku 2000 se korelace většinou držela mezi -0,2 a -0,6, ale například v 90. letech byla dokonce kladná. Přesná čísla za poslední roky najdete třeba tady a tady.

Pro investora to znamená, že efekt rebalancování i snížení volatility nebude v praxi tak výrazný jako v modelu. Základní myšlenka však platí i nadále: diverzifikace napříč co nejvíce různými třídami aktiv (které se navzájem chovají rozdílně) pomáhá snižovat riziko a přináší do portfolia více klidu.

I proto se doporučuje, aby si investor v pozdější fázi kariéry zařadil do portfolia větší podíl dluhopisů. Vhodným rozložením napříč více třídami aktiv totiž nejen snížíte výkyvy, ale zároveň můžete dosáhnout i o něco vyšších výnosů. A pokud navíc portfolio pravidelně rebalancujete – třeba jednou ročně – ještě tím zvýšíte jeho výkonnost.

Více o různých typech portfolií, diverzifikaci a chytrém investování najdete v knize Průvodce pro pasivní investování od Rozbitého prasátka.

Další rizika při investování

Jak už zaznělo, riziko neznamená jen volatilitu. Volatilita se sice často používá jako měřítko rizikovosti, ale hlavně proto, že ji lze snadno kvantifikovat a započítat do výpočtů.

U mnoha dalších typů rizik to tak jednoduché není: nelze je přesně změřit, a přesto mohou mít na vývoj investice zásadní dopad.

Behaviorální riziko

Jedním z nejpodceňovanějších, ale zároveň nejzásadnějších rizik je riziko vyplývající z našeho vlastního chování. Jinými slovy: investor si často sám sobě podrazí nohy. A děje se to bohužel častěji, než bychom si přáli.

Lidský mozek není stavěný na intuitivní pochopení pravděpodobnosti, statistiky nebo exponenciálního růstu. K tomu přidejme emoce jako strach a chamtivost – a máme zaděláno na pořádné investiční přešlapy!

Tuto problematiku skvěle rozebírá nositel Nobelovy ceny Daniel Kahneman ve své slavné knize Myšlení, rychlé a pomalé. Ukazuje, jak nás vlastní mysl klame, zejména pokud jde o čísla, riziko a rozhodování v nejistotě.

A důsledky? Průměrný investor má často nižší výnosy než samotný trh, protože místo aby nakupoval levně a prodával draze, dělá pravý opak.

Jak je možné, že nejvíce lidí investuje právě tehdy, když jsou trhy na vrcholu, a panicky prodává, když ceny padají?

Jednoduše proto, že emoce vítězí nad rozumem.

Tohle je bohužel velmi častý scénář. Lidé se nechají strhnout chamtivostí nebo strachem, že jim něco uteče (tzv. FOMO), a tak začnou investovat do aktiv, která zrovna zažila rychlý růst. Jenže právě v tu chvíli může být většina výnosů už pryč – a co vypadalo jako slibný růst, byla často jen pozitivní volatilita. Ta se ale snadno může obrátit ve svůj opak – a místo pokračování růstu přijde návrat k průměru, nebo dokonce pád hluboko pod něj.

Když pak investor sleduje červená čísla a vidí ztrátu třeba 30 nebo 40 %, nastoupí strach z dalších propadů. Mnoho lidí v panice prodá se ztrátou a s pocitem zklamání uzavře s investováním kapitolu – často navždy. Přesvědčení, že „to celé nefunguje“, je bohužel častým důsledkem impulzivního chování.

Takové jednání ve výsledku zesiluje riziko, které plyne z volatility.

Zatímco pro zkušeného, disciplinovaného investora volatilita nepředstavuje problém, pro běžného člověka je stále reálným rizikem, protože ho může přimět k nevhodným rozhodnutím ve špatný čas.

I proto je pro většinu lidí nejlepší strategií pasivní přístup – tedy investovat pravidelně, dlouhodobě a ideálně bez zbytečného zasahování.

O rozdílech mezi aktivním a pasivním investováním si můžete přečíst v samostatném článku.

Riziko protistrany

Riziko protistrany vzniká ve chvíli, kdy druhá strana dohody nesplní to, co slíbila.

Typickým příkladem je situace, kdy emitent dluhopisu zkrachuje a přestane splácet své závazky. Z kdysi slibného dluhopisu se tak může stát bezcenný kus papíru.

Riziko protistrany se ale netýká jen dluhopisů. Vyskytuje se prakticky v každé části investičního procesu – ať už jde o emitenta akcie, brokera, správce ETF fondu, depozitáře cenných papírů, nebo dokonce vaši vlastní banku.

V krajním případě může nastat krach, zpronevěra, technický kolaps nebo vytunelování, což může znamenat částečnou nebo úplnou ztrátu investovaných peněz.

Dobrou zprávou je, že většina těchto rizik je dnes do značné míry ošetřena zákony a regulačními mechanismy, které mají za cíl chránit investory a zajistit bezpečné fungování trhů. Přesto platí jedno základní pravidlo:

Buďte obezřetní, používejte ověřené služby a vyhýbejte se podezřelým nabídkám nebo slibům „jistého zisku“.

O dalších investičních chybách si můžete přečíst v tomto článku.

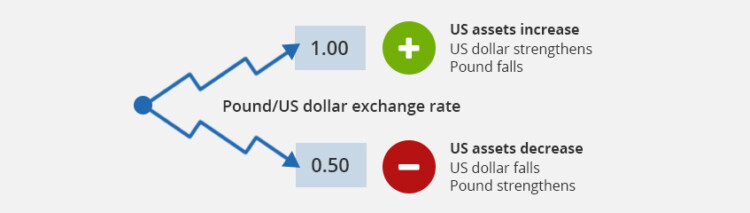

Měnové riziko

Měnové riziko vzniká tehdy, když investujete v jiné měně, než ve které běžně utrácíte nebo spoříte. Kurzy měn se totiž neustále mění – ať už jde o českou korunu vůči euru, nebo třeba americký dolar vůči japonskému jenu.

Představte si, že investujete do ETF fondu v eurech. Směníte si české koruny na eura za kurz 25 Kč/EUR a investici na rok „zaparkujete“.

Za rok je investice v eurech o 10 % vyšší – skvělé, že? Ale co když se během toho roku kurz posune na 20 Kč/EUR?

Při výběru peněz v korunách vás pak čeká měnová ztráta 20 %. A i když vaše investice v eurech narostla, po přepočtu do korun jste ve výsledku 12 % v mínusu.

Počkat…jak to? Nemělo by to být jen 10 % výnos mínus 20 % ztráta = mínus 10 %?

Bohužel ne!

Procenta se v investování nesčítají, ale násobí. Zisk 10 % znamená, že máte 1,1× původní částku. Ztráta 20 % odpovídá 0,8×. A 1,1 × 0,8 = 0,88 → což je celková ztráta 12 %.

Měli byste se měnového rizika bát?

No dobře, ale co to měnové riziko, je to opravdu takový strašák?

Z mého pohledu bych byl opatrný hlavně tehdy, pokud bych investoval jednorázově a měl v plánu vybrat celou částku už za pár let.

Zvýšenou pozornost bych věnoval i P2P půjčkám a dluhopisům, kde se zisky vyplácí průběžně v dané měně – a kurzové výkyvy tak mají mnohem větší vliv na konečný výsledek.

Pokud ale investujete dlouhodobě, po desetiletí, a navíc průběžně přikupujete i postupně prodáváte, pak měnové riziko pravděpodobně nebude hrát tak zásadní roli. A co víc – ochrana před měnovým rizikem (např. přes zajištěné fondy) může být dražší než samotné riziko.

Tohle je ale jen můj názor – ačkoliv ho sdílí i Warren Buffett. Pořád ale platí, že jde o pohled, ne o dogma.

Jak se před měnovým rizikem chránit?

Jednou z možností, jak se proti měnovému riziku bránit, je obchodování na forexovém trhu – tedy sázení na vývoj měnových kurzů.

To ale pro většinu běžných (a začínajících) investorů není právě jednoduchá cesta. Vyžaduje to čas, zkušenosti i neustálé sledování trhů.

Mnohem jednodušší a dostupnější variantou jsou měnově zajištěné ETF fondy. Ty se snaží eliminovat vliv pohybu měnových kurzů a většinou je poznáte podle označení jako „EUR hedged“ nebo „USD hedged“ přímo v názvu fondu.

Pro investory v eurozóně (například pro naše sousedy na Slovensku) je to užitečná funkce. Češi to ale mají o něco složitější – ETF fondů zajištěných do české koruny je totiž naprosté minimum, a v praxi vlastně žádné běžně dostupné.

Pokud vás téma zajímá víc do hloubky, mrkněte na výborný článek o měnově zajištěných fondech na webu justETF.

Pokud jste začínající investor z Česka a měnového rizika se obáváte, může být skvělým řešením investovat přes českou robo-advisory platformu Portu.

Portu nabízí měnové zajištění, které běžně u ETF fondů denominovaných v korunách prakticky neseženete.

Platforma vám na základě vašeho rizikového profilu sestaví diverzifikované portfolio, a to nejen kvantitativně (napříč akciemi), ale i kvalitativně – napříč různými třídami aktiv. K tomu přidává i pravidelné rebalancování a měnové zajištění, takže se o všechno důležité postará za vás.

Velkým plusem je i to, že na Portu investujete přímo v korunách, celé rozhraní je v češtině a celé investování je velmi intuitivní – zvládne ho i naprostý začátečník.

Více o Portu si můžete přečíst v samostatné recenzi.

Jak minimalizovat riziko při investování?

Jak sami vidíte, minimalizace rizika při investování není snadnou záležitostí! Rizik je spoustu a času je málo.

Naštěstí lze dodržovat několik celkem jednoduchých principů, a proti většině rizik se tak ochráníte, aniž byste museli denně rebalancovat svá portfolia či sledovat vývoj kurzu koruny vůči euru.

Jak minimalizovat riziko při investování?

- Diverzifikace v rámci jedné třídy aktiv (třeba akcií) je žádoucí a důležitá, abyste se zbavili nesystematických rizik.

- Rozložení investic napříč různými třídami aktiv může být také žádoucí, a to pro snížení volatility .

- Snížení volatility je vhodné, pokud:

- by se mohlo stát, že dočasný propad psychicky nebo finančně nezvládnete

- je váš investiční horizont kratší (například jen několik let).

- Pokud držíte více tříd aktiv, nezapomeňte portfolio pravidelně rebalancovat, protože tím zvyšujete výnosy a držíte volatilitu tam, kde ji chcete mít.

- Investování nemusí být komplikované a veškerou teorii lze aplikovat relativně snadno pomocí low cost ETF skrze brokera, jako je DEGIRO nebo ještě snadněji a pohodlněji přes robo-advisor platformu Portu.

- Dejte si pohov od nepřetržitého sledování výkonnosti portfolia: jestliže se nechystáte portfolio prodávat příští týden, jeho aktuální hodnota je zcela nepodstatná.

Rada na závěr

A ta nejlepší rada na závěr? Méně je ve světě investic mnohdy více! Investování opravdu nemusí být komplikované!

Jsem přesvědčen, že naprostá většina z nás si vystačí s jedním jediným globálním akciovým ETF fondem (například již zmíněné VWCE) a v pozdější fázi investiční kariéry stačí zařadit globální dluhopisovou složku (například dluhopisové ETF od SPDR).

Všechno ostatní je pak už jen třešničkou na dortu.

Tak dobrou chuť!

A jak diverzifikujete vy? V jakých poměrech máte v portfoliu akcie a dluhopisy? A co jiné třídy aktiv? Nebo na diverzifikaci kašlete? Podělte se o své názory v diskuzi pod článkem nebo napište na [email protected]!

Pokračujte ve čtení!

Co to je pravidlo 4 procent a jaký význam má pro finanční nezávislost?

P ravidlo 4 % patří k nejčastěji zmiňovaným pojmům ve světě finanční nezávislosti. A není divu – i já osobně se k němu rád vracím a beru ho jako jeden z hlavních orientačních bodů na

Co se týče rebalancování, je nějaká studie, nebo pravidlo, že bych měl rebalancovat prodejem? Mne přijde rozumnější rebalancovat nákupem v případě, že investuji a přikupuji pravidelně.

Z hlediska risk managementu i rebalance premia vychází rebalancování nákupem i prodejem úplně stejně. Z hlediska daní a transakčních poplatků vychází lépe rebalancování nákupem, takže máte pravdu. Pokud můžete rebalancovat nákupem, rozhodně je to lepší, jenže né vždy je to možné, a tak jsem psal o tom, jak rebalancovat prodejem, protože to jde vždy.

No a právě zmíněné Portu rebalancuje nákupem aktiv, pokud se nemýlím.

Takže další výhoda, aby člověk řešil daně co nejméně.

A předpokládám, že rebalance platí i pro portfolio 10 v rámci akciových ETF, podle toho jak se jim daří…..nevíte?

Pokud vím tak ano, všechna portu portfolila rebalancují právě i své akciové složky u čehož si ale osobně nejsem jistý jestli to je dobře, nebo ne.

Tak já myslím že maximálně upraví procentuální rozložení a dají větší váhu levnějšímu(podhodnocenému) ETF.

Ale nevím no

Oni podle mně rebalancují i prodejem (pokud je třeba). Což nemusí být u čistě akciového portfólia ideální (platí zbytečně daně). Osobně bych rebalancoval až v případě, že se jednotlivé složky výrazně vychýlí. Jinak stačí rebalancovat příkupy.

Obecně při rebalanci sice přikupuješ levnější část, ale často jdeš proti momentu. Takže nemá smysl to hrotit.

On asi i prodej a celkově nakládání s těmi aktivy bude v případě Portu vypadat o dost komplexněji. Já si to představuju tak, že oni nakupují všechno ve velkém a pak si vedou nějaké vnitřní „účetnictví“, kdy majetek rozdělují mezi zákazníky, což by podle mě vystětlovalo i ty jejich frakce. Když někdo skončí jako zákazník, teoreticky podle mě Portu nemusí nic prodat, jen vyplatí zákazníka a aktiva převede na jiného zákazníka. Pak by se jim i třeba takový FIFO prodávání aplikovalo mnohem lépe a mohli by trochu optimalizovat daně. Na druhou stranu by proti této myšlence šlo celé jejich zúčtování… Číst vice »

Hezký článek, pokud člověk přikupuje pravidelně podobnou částkou, tak sníží na minimum i měnové riziko.

Díky! 🙂

Naprosto souhlasím, že pravidelné nákupy v akumulační fázi a stejně tak pravidelné prodeje ve fázi spotřeby dále snižují měnové riziko.

Máte volné peníze a chcete je zhodnotit? Nevíte, do čeho investovat? Tak se podívejte na web tradeinfo.cz, kde vám se vším ochotně poradí. https://tradeinfo.cz/