Finanční rezerva není jen naprostý základ finanční gramotnosti, ale i zdravého rozumu. Stejně tak jako jízda v automobilu bez bezpečnostních pásů, i život bez finanční rezervy je nevyzpytatelný. Dlouho vám životní styl z výplaty na výplatu může vycházet, ale až peníze jednoho dne budete nutně potřebovat, finanční rezerva vás může zachránit.

Finanční rezerva slouží jako pojistka proti neočekávanému, stejně tak jako je tomu v případě bezpečnostního pásu.

Takže se raději připoutejte!

Vše o finanční rezervě:

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co to je finanční rezerva?

Finanční rezerva představuje odložené finanční prostředky, které použijete pouze v případě, že se stane něco neočekávaného a vy nutně potřebujete peníze, s kterými ve vašem běžném rozpočtu nepočítáte, a tudíž je nemáte nazbyt.

Nejprve je důležité definovat, co finanční rezerva není:

- Finanční rezerva není spoření na větší útratu jako je například hypotéka, auto nebo dovolená

- Nemusí se jednat o extrémně vysokou částku

- Nejde o pevně stanovenou sumu peněz – každý z vás má jinou představu o tom, kolik se hodí držet stranou

Finanční rezerva slouží jako polštář pro případy, kdy vám život hází klacky pod nohy. Můžete z ní čerpat ve chvílích nenadálých nutných výdajů, v případě ztráty zaměstnání nebo jiné neočekávané životní situace.

Finanční rezerva vás nechává v noci v klidu spát, protože víte, že v případě nouze máte kam sáhnout.

Jak vysoká by měla být finanční rezerva?

Výše finančního polštáře bude pro každého nastavena jinak. Obecné poučky osobních financí praví, že finanční rezerva by se měla pohybovat někde v rozmezí 3-6 násobku vašich měsíčních výdajů. Pozor, ne výplaty, ale výdajů.

To je jistě dobrá zpráva pro všechny úspornější mezi vámi.

Pokud nevíte, kolik měsíčně v průměru vydáte, doporučuji vám přečíst si tento článek, kde se dočtete, jak správně hospodařit s penězi a dále jak snadno zjistit, kolik přibližně na svůj život potřebujete.

Co počítat do měsíčních výdajů?

- Bydlení

- Jídlo

- Výdaje za elektřinu, vodu atd.

- Všechna důležitá pojištění a opakující se platby

- Důležité osobní výdaje (např. paušál za telefon)

Co nepočítat do měsíčních výdajů?

- Zábava (kino, Netflix, TV atd.)

- Cestování

- Stravování v restauracích

- Nakupování

- Spoření či investování

Jak vysoká částka je vhodná pro vás?

Na tuto otázku vám bohužel nikdo s přesností neodpoví, a tudíž si budete muset číslo odvodit vy samotní. Faktory, které budou hrát nepochybně při rozhodování roli, se budou točit především kolem vašeho charakteru, rodinného stavu a zaměstnání.

Rodina

Jestliže máte partnera či partnerku a jsou na vás závislé děti, pravděpodobně se vyplatí mít stranou vyšší částku, než když jste na začátku své profesní kariéry a jediný živý organismus, který na vás spoléhá, je váš kaktus.

Zaměstnání

Extrémně důležitý faktor, který bude udávat, jak vysoká by měla být vaše finanční rezerva, je vaše zaměstnání.

Obecně lze tvrdit, že pokud podnikáte, měli byste být o něco opatrnější než zaměstnanci, a mít tedy odloženo stranou víc. Častokrát se stane, že tržba z měsíce na měsíc zakolísá, kdežto jako zaměstnanec můžete velmi pravděpodobně počítat se stálou a pravidelnou mzdou.

Dále si musíte si otevřeně přiznat, jak moc ohroženým druhem ve vašem zaměstnání jste. Pokud jste jen krůček od odložení pro přebytečnost, buďte na takovou skutečnost připraveni a mějte nějaké prostředky odložené stranou.

Charakter

Někdo je klidný pouze pokud má na účtu pár set tisíc, a to i za cenu případných ušlých zisků v případě zainvestování dané částky. Ačkoliv zastávám názor, že mít příliš mnoho peněz stranou a nenechat je “pracovat” je nevyužitý potenciál, mně ani nikomu jinému nepřísluší vám rozmlouvat, jak s vlastními penězi máte nakládat.

Pokud potřebujete mít pro vlastní klid na duši vždy k dispozici vyšší finanční obnos, tak si za tím stůjte.

I málo je více než nic

Říkáte si, že 3-6 měsíčních výdajů je naprosto nereálný cíl? Nezoufejte, nejste sami. Předně je důležité zdůraznit, že každý nějak začínal a vás by to nemělo odradit ve snaze si finanční rezervu vybudovat.

Pokud si myslíte, že 3-6 měsíčních výdajů nejste schopni nikdy našetřit, tak začněte zlehka. Jsem přesvědčen o tom, že v životě tisíců Čechů by 5.000 Kč v podobě finanční rezervy mohlo rozhodovat mezi žádostí o úvěr a bezdlužností.

Netrapte se tím, že nemáte dostatek stranou, ale snažte se soustředit na to, aby se to “málo” postupem času zvětšovalo.

Podívejte se, kolik byste našetřili za dva roky, kdybyste si každý týden odkládali malou sumu peněz.

Nakonec se zeptejte sami sebe – je pro vás lepší splácet každý měsíc za případné vzniklé půjčky, které jsou navíc navýšeny o úroky, nebo se raději překonáte a začnete si finanční rezervu budovat pravidelně s malými částkami?

Chtěli byste spoření peněz urychlit? Tak si nechte inspirovat některým z těchto způsobů, jak si přivydělat!

Kde uchovávat finanční rezervu?

Nejlepším místem pro vaši finanční rezervu je bezesporu spořicí účet. Spořicí účet vám nabízí zpravidla malé zhodnocení, které sice neuchrání vaše peníze před inflací, ale alespoň vám neleží ladem a zároveň vám je zabezpečí, jelikož spořicí účty jsou ze zákona pojištěné.

Další nespornou výhodou spořicího účtu je to, že k takovému účtu většinou nemáte snadný přístup. Ke spořicím účtům se platební karty většinou nevydávají, takže se nemůže stát, že peníze “omylem” utratíte. Se spořicím účtem zkrátka máte peníze mimo dosah.

No a konečná výhoda spořicího účtu je taková, že jeho vedení bývá v dnešní době zdarma.

Osobně používám spořicí účet u Equa bank, odkud si mohu peníze snadno okamžitě převést na běžný účet.

Aktuální nabídku spořicích účtů si můžete prohlédnout například na Porovnej24.

Finanční rezerva není investice

Přestože jsem velký propagátor investování, je třeba mít na paměti, že investice a finanční rezerva jsou dvě rozdílné věci. Proto si myslím, že ETF fondy, P2P půjčky nebo jiné druhy investic by neměly sloužit jako místo, kde ukládat finanční rezervu.

Obvykle totiž dochází k jevu, kdy ve chvílích, kdy potřebujete finanční rezervu ze všeho nejvíce, se nedaří ani v jiných ohledech vašich osobních financí jakými jsou právě investice. Poslední, čeho byste se chtěli dočkat, je zbavování se investic ve chvílích, kdy potřebujete pár tisíc na pokrytí nezbytných životních nákladů.

Proto si myslím, že předtím, než vůbec začnete investovat, byste se měli naučit správným finančním návykům a nějakou (alespoň malou) finanční rezervu si vybudovat.

Věřte mi, až se vaše investice během několika týdnů propadnou o polovinu hodnoty, bude vás hřát, že máte něco stranou.

Co všechno považovat za mimořádnou událost?

Mimořádná událost je něco, na co se lze jen těžko ve vašem finančním plánu připravit. Taková mimořádná událost může být například dopad koronaviru na vaše podnikání, pokud například provozujete restauraci. Ať chcete nebo ne, máte zavřeno a musíte žít z vlastních úspor.

Otázky, na které si před výběrem prostředků z finanční rezervy musíte odpovědět, jsou:

- Jedná se o událost nečekanou?

- Je výběr z finanční rezervy nezbytně nutný?

- Je použití rezervy bezodkladné?

Zní vaše odpověď na všechny tři otázky ano? V takovém případě neváhejte na své peníze sáhnout.

Dalšími příklady mimořádné události mimo koronavirus jsou:

- Ztráta zaměstnání

- Neočekávané zdravotní výdaje

- Oprava automobilu (případně nutnost kompletní výměny) bez kterého jinak nemůžete fungovat

- Neočekávané výdaje v domácnosti (např. oprava rozbitého kotle uprostřed zimy)

- Finanční podpora člena rodiny

Proč si nepůjčovat v připadě potřeby u banky?

Banky a jiné nebankovní instituce, které vám peníze půjčí, na vaše neštěstí velmi často spoléhají. Vaše situace, kdy nutně potřebujete peníze a nemáte kam sáhnout, jim hraje do karet. To pak náležitě reflektuje výše úroků, který může být i vysoko nad 10 %.

Tím nechci z bank dělat viníky vašeho případného neštěstí, ale je potřeba si uvědomit, jak snadno lze takové situace zneužít.

Pokud si berete půjčku na pokrytí nákladů, které byste měli být schopni pokrýt při dodržování základní šetřící morálky, tak platíte za vlastní lehkovážnost.

Snažte se za každou cenu předcházet situacím, kdy si peníze na nenadálé výdaje musíte půjčit.

Jak si vybudovat finanční rezervu?

Jak bylo již řečeno, i přispíváním malých částek můžete za dostatečně dlouhou dobu udělat propastný rozdíl v tom, kolik peněz stranou máte našetřeno.

Zde je pár nápadů na to, jak urychlit budování finanční rezervy:

- Prodejte nepotřebné věci

- Poohlédněte se po přivýdělku nebo brigádě

- Začněte lépe hospodařit s penězi a neutrácejte za zbytečnosti

- Sežeňte si levnějšího poskytovatele služeb jako je elektřina, plyn, telefon atd.

- Nestravujte se v restauracích

- Vynechejte dovolenou anebo místo Alp uskutečněte věčně odkládanou cestu na Moravu

- Pořiďte si prasátko na peníze a každý den do něj přihoďte 10 Kč

Začněte s budováním finanční rezervy ještě dnes!

Pokud žádnou finanční rezervu ještě nemáte, pusťte se do jejího budování. Budete překvapeni, že to není zas tak těžké, budete-li se držet plánu!

Pocit jistoty, který vám pár jednotek až desítek tisíc stranou dodá, je skutečně nepopsatelný.

Jak nakládáte se svou finanční rezervou vy? Pokud jste jako tři ze čtyř českých domácností, nějakou finanční rezervu buď budujete nebo už ji máte. V takovém případě vám gratuluji – nyní je čas začít investovat!

A pokud finanční rezervu nemáte, začněte s jejím budováním ještě dnes!

Líbil se vám článek? A jak vysoká by měla být finanční rezerva podle vás? Už vás někdy finanční polštář zachránil?

Pište do diskuze nebo na [email protected]. A chcete-li se připojit ke komunitě lidí, kterým není jejich finanční budoucnost lhostejná, připojte se k FB skupině Finanční nezávislost ČR!

Pokračujte ve čtení!

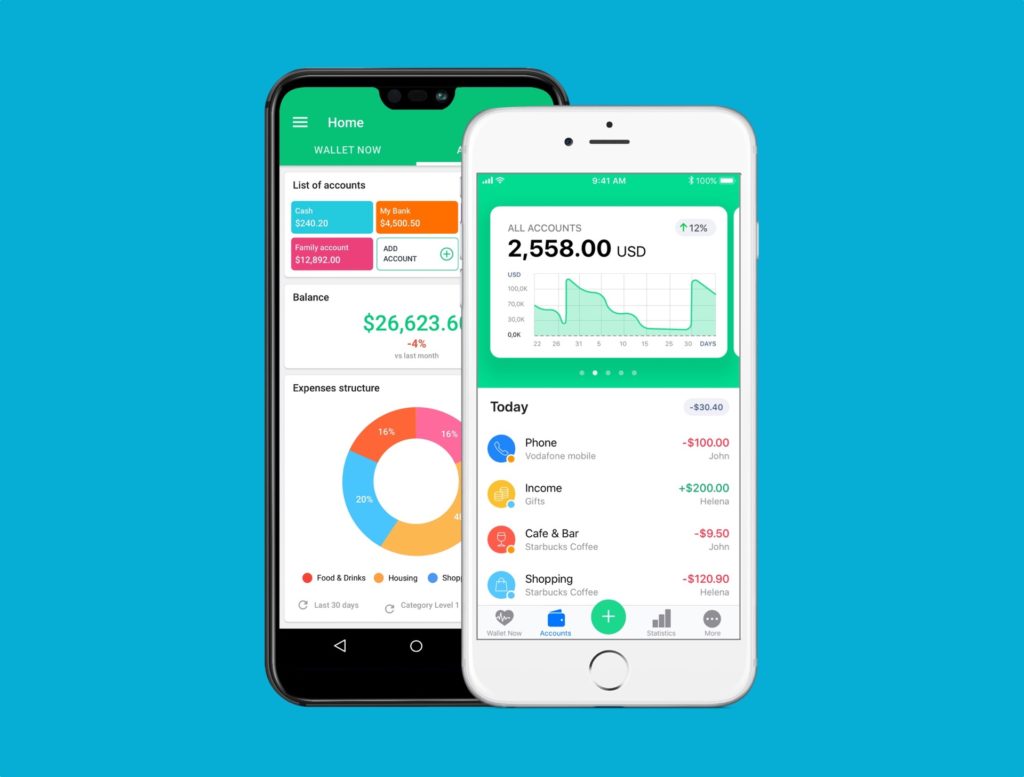

Správa financí vždy na dosah ruky? Zkuste mobilní aplikaci Wallet!

Správa financí může být ubíjející záležitostí. Komu by se chtělo s sebou vždy mít po ruce tužku a sešítek a každou transakci si ručně zaznamenávat!