Každý, kdo se chce vydat na cestu za finanční nezávislostí, se musí nejprve a bezpodmínečně zbavit všech dluhů. Někdy jsou stávající půjčky extrémně nevýhodné a jejich splácení stojí o hodně víc, než je nezbytně nutné. V takové situaci je nejlepší se poohlédnout po refinancování půjček. Díky refinancování půjček vám úvěry nepřerostou přes hlavu, a ke všemu navíc můžete ušetřit spoustu peněz.

Jak na refinancování půjček?

*Všechny údaje uvedené v článku jsou platné k 18.4. 2020.

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Refinancování půjček - první krok na cestě za finanční nezávislostí

Finanční nezávislost zní skvěle, nicméně cesta k ní může být trnitá. Prvním zásadním krokem je zbavit se všech dluhů. Těžko se můžete stát finančně nezávislými, jestliže každý měsíc splácíte nevýhodné půjčky a spotřebitelské úvěry takovými částkami, že se vám z nich motá hlava.

Protože jste si našli cestu na web Rozbitého prasátka, znamená to jediné – vaše dluhy vám nejsou lhostejné a chcete se jich rozhodně a konečně zbavit. A Rozbité prasátko vám s tím rádo pomůže.

Dluh je dluhem a už na něm nic nezměníte. Proto by veškeré vaše úsilí mělo putovat právě do jeho splacení než do lamentováním nad tím, proč jste si nutně museli kupovat novou televizi.

Jedním z nejlepších způsobů, jak se s dluhem chytře vypořádat, je jeho refinancování.

Co to je refinancování půjček?

Refinancování půjček je proces, díky němuž stávající půjčku nahradíte půjčkou novou, která bývá zpravidla výhodnější (nemusí tomu však nutně být).

Novou půjčku vám ve většině případů zprostředkuje jiná společnost. Protože pro novou společnost je často velmi výhodné přebrat konkurenci zákazníky s dobrou platební morálkou, může si dovolit vám nabídnout lepší podmínky nového refinancovaného úvěru, a to s ohledem na dobu splácení, výši měsíčních splátek nebo celkovou výši úrokové sazby.

Některé banky dokonce lákají nové zákazníky na možnost dodatečné půjčky k té již existující, pokud to však s oddlužením myslíte vážně, na podobné nabídky se nenecháte nachytat. Možná by nový úvěr byl výhodnější než starší, ale s ohledem na to, že jste ho navýšili, tak ho budete splácet o to déle.

Ať už se pro refinancování půjčky rozhodnete či nikoliv, stále mějte na paměti, že půjčky jsou jako léky na vysoký krevní tlak – díky půjčkám můžete dočasně zabránit příznakům a projevům vašich problémů, neřeší však jejich příčinu.

Pouze skrze lepší hospodaření s penězi dosáhnete toho, že na půjčky už nikdy nebudete muset ani pomyslet.

Výhody refinancování půjček

- Možnost nastavení lepších úrokových podmínek

- Úspora peněz

- Nižší měsíční splátky

- Přívětivější splátkový kalendář

- Přechod ke vstřícnější úvěrové společnosti

Nevýhody refinancování půjček

- Pořád jde o půjčku

Zbavte se dluhů

Dluhy jsou na prd. Jak se zbavit dluhů? Vytvořte si udržitelný plán a držte se ho za každou cenu!

Jak funguje refinancování půjček?

Refinancování půjček je poměrně přímočarou záležitostí. Dlužník jednoduše zažádá jinou úvěrovou společnost o převedení stávající půjčky, načež je podroben základnímu prověření solventnosti a poté mu je nabídnuta půjčka nová.

Převod půjček mezi různými společnostmi umožňuje zákon o spotřebitelském úvěru.

Zákon doslova praví:

Spotřebitel je oprávněn spotřebitelský úvěr zcela nebo zčásti splatit kdykoliv po dobu trvání spotřebitelského úvěru. V takovém případě má spotřebitel právo na snížení celkových nákladů spotřebitelského úvěru o výši úroku a dalších nákladů, které by byl spotřebitel povinen platit v případě, kdy by nedošlo k předčasnému splacení spotřebitelského úvěru.

V překladu z právnické hantýrky to znamená, že můžete kdykoliv úvěr ukončit za předpokladu, že splatíte celou jeho zbývající částku, do které se neuvažují úroky.

Pokud byste najednou přišli k vyšší finanční částce a správně se rozhodli, že než abyste ji s vidinou vysokých zisků investovali, raději se nejprve zbavíte všech dluhů, tak nabyté peníze můžete využít právě na splacení všech nebo alespoň těch nejméně výhodných zbývajících úvěrů.

Tipy, jak efektivně splácet dluhy, najdete v samostatném článku zde.

Přechod k nové bance

V případě, že si refinancujete starou půjčku, za vás původní závazek vyrovná banka, k níž se s úvěrem stěhujete. Ta vám následně nabídne nové podmínky na zbývající částku, kterou za vás zaplatila.

Pro představu se podívejte na to, kdy půjčku v původní výši 50.000 Kč v polovině splátkového kalendáře (po 25 měsících) a při splacené polovině úvěru (25.000 Kč) refinancujete s lepší úrokovou sazbou.

| Parametry půjčky | Výše úvěru (Kč) | Splaceno (Kč) (bez úroků) | Úrok (%) | Celková doba splácení (měsíce) | Výše splátky (Kč) | Měsíční úspora (Kč) |

|---|---|---|---|---|---|---|

| Stará půjčka | 50.000 | 25.000 | 8,99 | 50 | 1.203 | 0 |

| Nová půjčka | 25.000 | 0 | 6,49 | 25 | 1.072 | 131 |

Jak vidíte, pouhá změna, kdy vám nová banka nabídne nižší úrok, vám ušetří přibližně 150 Kč měsíčně! Nemusí se to zdát jako příliš, ale pochopitelně stovky se postupně nasčítají a za rok s refinancovanou půjčkou ušetříte 2.000 Kč.

Navíc vězte, že s parametry si lze vyhrát (jestliže to banka umožní), čímž je na mysli to, že můžete například upravovat délku splátkového kalendáře nebo se poohlédnou mezi úvěrovými společnostmi po těch s nejnižším nabízeným úrokem.

Jistě vás nepřekvapí, že u drahých úvěrů s vyššími částkami budou rozdíly v úspoře ještě propastnějš než u menších částek.

Pokud si chcete s úvahami dále pohrát, odkážu vás na tuto kalkulačku (zdarma a bez jakýchkoliv závazků, pouze místo dolarů uvažujte Kč).

Jaké typy úvěrů lze refinancovat?

Refinancovat lze téměř jakoukoliv půjčku:

- Spotřební úvěr

- Kreditní karta

- Přečerpání prostředků od jiné banky (kontokorent)

- Konsolidace předchozích půjček

- Online půjčky bez registru

- Krátkodobé půjčky

- Úvěry na automobil

- Hypotéky

Jedinou půjčkou, na kterou se ze zákona vztahují trochu jiné podmínky, je hypotéka. V případě hypotéky jde o to, že musíte stávající úvěr čerpat minimálně po dobu fixace. Fixace je zkrátka doba, kdy musíte svým závazkům dostát u hypoteční banky, s níž jste smlouvu uzavřeli.

Jakmile doba fixace skončí, můžete se poohlédnout po refinancování hypotéky, avšak je dobré si uvědomit, že i u nové (refinancované) hypotéky pravděpodobně nějakou fixaci mít budete.

Takže ano, i hypotéku lze refinancovat (a pro banky je to docela dobrý business), ale musíte si chvíli počkat.

U všech ostatních půjček vám nic nebrání v přechodu ke konkurenci.

Jediný zádrhel, před kterým je nutné se mít na pozoru, je poplatek za ukončení starého úvěru. Ačkoliv máte za zákona právo kdykoliv úvěr při jeho splacení ve zbývající výši vypovědět, banka má možnost si za vypovězení naúčtovat “administrativní poplatek”.

Většina bank sice účtování tohoto poplatku především z marketingových důvodů (jak dobře v reklamě zní věta “bez poplatků při předčasném splacení”) už nepraktikuje, i tak se mějte před skrytou položkou na pozoru a včas se na ní informujte.

Kdy máte nárok na refinancování půjček?

Přestože máte právo na refinancování půjček, nová potenciální banka nebo nebankovní instituce má pochopitelně právo vás za svého klienta nepřijmout.

Než se rozčílíte a zaklejete všechny banky a pojišťovny, zamyslete se nad tím, zda byste půjčili svou sekačku na trávu sousedovi, který už si od vás už půjčil a nevrátil lopatu, tyčový mixér a který má ještě ke všemu plný trávník výmolů a kamenů.

Přesně tak na vás hledí banka, jestliže máte záznam v rejstříku dlužníků nebo pozdě hradíte své stávající splátky.

Cílem banky je především vydělat peníze a přitom co nejvíce minimalizovat riziko toho, že o své prostředky přijde. Z toho důvodu vás nejspíše odmítne v případě, že neprojdete jejím prvotním sítem a nesplníte její kritéria.

Samozřejmě vstupní předpoklady se u každé instituce budou mírně lišit a některé budou méně náročné než ostatní. Obecně lze ale tvrdit, že na refinancování půjčky pravděpodobně nedosáhnete, pokud u vás platí některé z následujících tvrzení:

- Jste v exekuci

- Jste v insolvenci

- Současnou půjčku splácíte nepravidelně nebo opožděně

- Nemáte žádný zdroj příjmu

- Banka vyhodnotí, že splácení úvěru ve stanovené výši je nad vaše finanční možnosti

Jestliže je ve vašem případě některé z předcházejících tvrzení pravdivé a banka vám přesto refinancování umožní, dobře si prostudujte podmínky nové smlouvy. Může se totiž docela snadno přihodit to, že nový úvěr bude méně výhodný než ten stávající.

Co všechno potřebujete, chcete-li refinancovat půjčky?

Než o refinancování zažádáte, připravte si několik důležitých dokumentů.

Primárně se bude jednat o podklady k půjčce stávající. Kopie smlouvy jistě bude stačit. Dále budete potřebovat občanský průkaz a dále ještě druhý doklad totožnosti, kterým může být například řidičský průkaz nebo cestovní pas. Pochopitelně musíte dosáhnout věku 18 let a musíte být způsobilí k právním úkonům.

Nakonec budete muset ještě doložit své příjmy, což je pro banku důležitým ukazatelem toho, zda jste schopni svým závazkům dostát. Příjmy se zpravidla dokládají výpisem z účtu za poslední 3 po sobě jdoucí měsíce.

V případě, že o refinancování žádáte online, tak všechny podklady a dokumenty bance jednoduše zašlete a pak jen čekáte na její vyjádření a nabídku nového úvěru.

Od zažádání po schválení může uplynout jen několik málo minut a peníze často máte na účtě již do druhého dne, někdy i dříve.

O tom, jak celý proces probíhá a jaké dojmy z něj žadatel má, se lze dočíst ze zajímavého článku na stránkách Měšec.cz

Kdy se pro refinancování půjček? rozhodnout?

Než utečete na srovnávače půjček (např. Porovnej24), zjistěte si, zda jste v situaci, kdy pro vás refinancování stávajícího úvěru dává smysl.

První, s kým byste si o refinancování měli promluvit, je vaše současná banka nebo věřitel. Ti vám totiž mohou nabídnout nové, lepší podmínky, protože i pro ně je výhodnější vám vyjít s požadavky vstříc než o vás jako o zákazníka zcela přijít.

Akvizice nových zákazníků je pro každý podnik mnohem náročnější (a dražší), než udržení klientů stávajících. Můžete se proto spolehnout na to, že pokud jste slušný klient, který včas a v plné výši hradí své závazky, banka vám pravděpodobně upraví parametry stávajícího úvěru tak, aby vám vyšla vstříc.

Teprve tehdy, kdy se na vás ve staré bance vykašlou, je na čase porozhlédnout se po nové úvěrové společnosti.

Předtím, než uzavřete smlouvu o refinancování u konkurence, si v každém případě dobře spočítejte, zda se vám nová půjčka opravdu vyplatí. Nová půjčka nemusí být za všech okolností výhodnější, a proto se obezřetnost jistě vyplatí!

Stejně tak si dejte dobrý pozor na případné skryté poplatku ve formě různých administračních poplatků, poplatků za zpracování převodu, výstupních poplatků atd.

Konsolidace půjček

Speciálním druhem refinancování půjček je tzv. konsolidace. Při konsolidaci dochází k tomu, že převedete více půjček, které mají různou dobu splácení a výši úroků, a sloučíte je do jedné.

Velká výhoda konsolidace je především v tom, že všechny půjčky splácíte jako celek. Tím pak minimalizujete šanci na to, že na pravidelnou splátku některé z nich například omylem zapomenete.

Na druhou stranu přicházíte o psychologický prvek, kdy můžete půjčky splácet jednotlivě a postupně si je tak “odškrtávat”. Takový přístup vás povzbudí v cestě za jejich definitivním splacením.

Obecně se na konsolidování půjček vztahují prakticky totožná pravidla jako na refinancování nevýhodných půjček.

Kde si refinancovat půjčky?

A teď k tomu hlavnímu – která je ta správná společnost, u níž byste měli refinancování půjček provést?

První, co jistě všichni uděláte, je, že si do vyhledávače napíšete “refinancování půjček srovnání”. A dobře děláte. Vyhledávač vám nabídne například srovnání na stránkách Porovnej24 nebo Měšec. Z druhého jmenovaného pak dostanete přehled, kde na prvních pozicích s nejvýhodnějšími podmínkami figurují Zonky a Equa bank.

Zonky jsou obecně pokládány za jednu z nejlepších možností, kde o refinancování můžete požádat. Jelikož se Zonky řídí mottem “Od lidí pro lidi”, snaží se svým zákazníkům nabídnout co nejlepší podmínky. Proto zde dosáhnete na tak nízké úroky jako je 3,99 %.

Osobně Zonky využívám k investování. To by znamenalo, že pokud vám Zonky půjčku refinancují, je dost možné, že zrovna já budu na druhé straně, tedy že i já budu přispívat na vaše refinancování půjčky. To je dáno tím, že Zonky jsou tzv. P2P platformou, kde z velké části lidé půjčují lidem přímo.

Se Zonky mám zatím velmi dobré zkušenosti (nutno dodat že jen z investorského hlediska), ale i dojmy ostatních se jeví velmi pozitivně.

Druhou alternativou, která je i na základě srovnávačů v žebříčku velmi vysoko, je refinancování půjčky od Equa bank.

Úroky u Equa bank začínají sice o procentní bod výše, ale i přesto jde o velmi dobrou alternativu. Equa bank mohu doporučit především proto, že jsem zde sám dlouholetým zákazníkem a používám Equa bank pro můj primární český bankovní účet.

Půjčky u Equa bank začínají od 4,8 %.

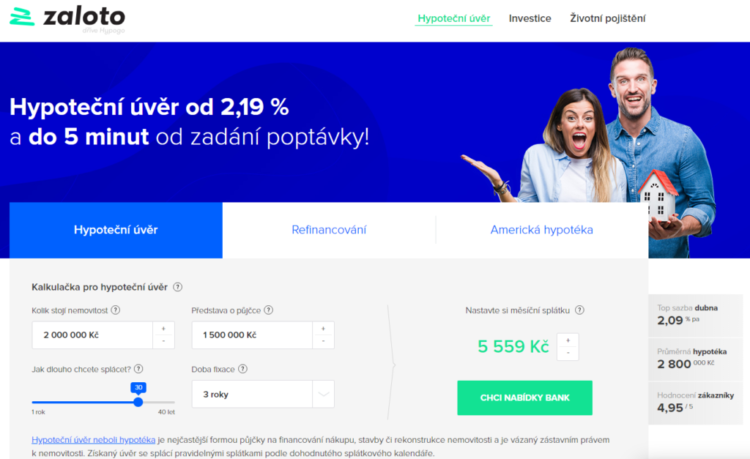

Co se týče refinancování hypoték, odkážu vás na web HypoGo (v roce 2020 přejmenováno na Zaloto), kde si můžete nezávazně nechat novou refinancovanou hypotéku nacenit.

Jak refinancovat půjčky krok za krokem!

- Ověřte si, zda vám vaše stávající banka nenabídne lepší podmínky

- Ujistěte se, že máte všechny potřebné doklady (občanský průkaz, druhý doklad identity, výpis z účtu, stávající smlouva úvěru)

- Přiznejte si, zda jste spolehliví se včasným splácením půjček a nejste v exekuci

- Najděte si toho nejvýhodnějšího poskytovatele, který vám půjčku refinancuje (např. Zonky nebo Equa bank, u hypotéky si zkuste udělat nabídku u HypoGo)

- Sjednejte si přechod k nové úvěrové společnosti

- Co nejdříve dluh splaťte

- Začněte lépe hospodařit s penězi a dostaňte se do situace, kdy už si nikdy žádnou půjčku pořizovat nemusíte

Půjčka jako nutné zlo

Jsem zastáncem toho, že půjčkám by se každý měl za každou cenu vyvarovat. Ve spoustě situací lze půjčkám předcházet něčím tak jednoduchým, jako je vybudování si dostatečné finanční rezervy. Ta vás pak může zachránit v situaci, kdy by úvěr byl vaším jediným alternativním řešením.

Jediné dvě půjčky, které mi připadají jako odůvodnitelné, jsou hypotéka a firemní úvěr.

V případě hypotéky si půjčujete na pořízení vlastního bydlení, a protože vlastní dům nebo byt stojí hodně peněz, je poměrně obtížné si na ní v rozumném časovém horizontu sami našetříte. V takovém případě zcela pochopitelně sáhnete po financování bydlení skrz hypotéku.

Druhým případem je firemní úvěr. Financování vlastního podnikání opět naprosto chápu, protože skrz něj velmi pravděpodobně usilujete o dosažení vyšších zisků. Ne vždy máte na expanzi vlastní prostředky, a proto je na místě buďto bankovní úvěr nebo rovnou vydání vlastních firemních dluhopisů.

Ve všech ostatních situacích doporučuji se od půjček držet dál. Pokud si půjčku z jakéhokoliv důvodu vzít musíte, berte ji jako nutné zlo a snažte se dluhu posléze za každou cenu zbavit.

Dluhy jsou jako železná koule, která vám brání v rozletu vstříc k finanční nezávislosti. Jestliže byste rádi na Finanční nezávislost dosáhli, připojte se do FB skupiny k lidem, kterým není jejich finanční situace lhostejná.

A co vy? Jak se vypořádáváte s dluhy? Už jste si někdy půjčku refinancovali? Jaké jsou vaše zkušenosti a dojmy? Pište do diskuze nebo na [email protected]!

Pokračujte ve čtení!

Jak sestavit rodinný rozpočet? Přehledný návod krok za krokem!

R odinný rozpočet je základním stavebním kamenem osobních financí. Pokud nemáte přehled o tom, kolik vyděláváte a utrácíte, může se stát, že na konci měsíce nebudete mít vůbec nic – a to bez ohledu na