Vyplatí se mít investiční portfolio o jednom ETF fondu? A stačí vůbec držet jen 1 ETF? V jaké situaci nastává čas začít o této otázce vážně přemýšlet? Z článku se dozvíte, jaké jsou výhody a nevýhody portfolia o jednom ETF fondu a jaké jsou alternativy, pokud byste chtěli do portfolií zařadit více než jedno ETF.

Portfolio o jednom ETF - stačí to?

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Portfolio o jednom ETF - stačí to?

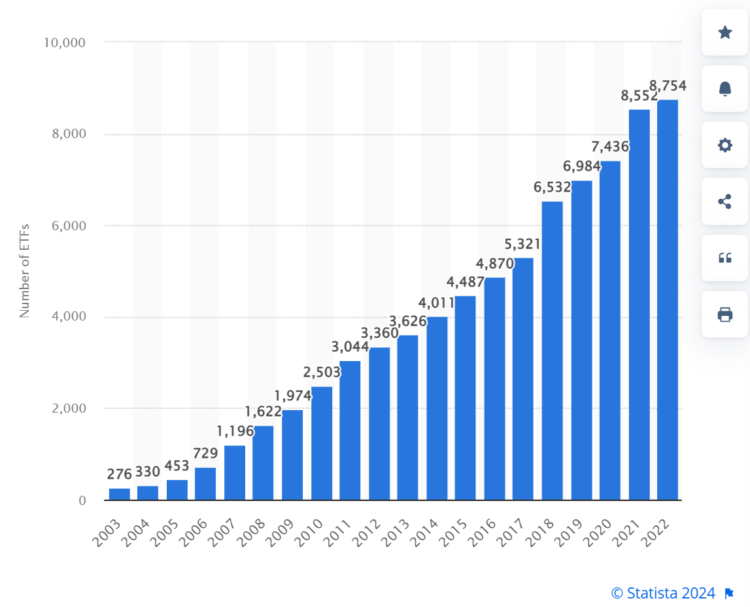

V současnosti existují tisíce různých ETF fondů, mezi nimi i takové, které investují do většiny světových akcií. Jen na evropském webu justETF jich je přes 2 600, podle webu Statista pak koncem roku 2022 existovalo celosvětově už téměř 9 000 ETF fondů. Číslo navíc stále roste.

To je velká spousta možností. Dnes si můžete koupit ETF fondy, které sledují indexy z celého světa, regionální či sektorové ETF fondy, ETF fondy se zaměřením na firmy dle různé tržní kapitalizace, faktorové ETF fondy…

Navíc už dávno neplatí, že každé ETF je indexové a pasivně řízené. Jen v USA je dle databáze ETF.com už přes 1 500 aktivně řízených ETF fondů.

Realita je taková, že běžní investoři si vystačí pouze s hrstkou z těchto ETF fondů. V jednoduchosti je síla. Nabízí se proto otázka: vyplatí se investovat do čehokoliv jiného, když si investicí do jednoho jediného ETF můžete koupit expozici prakticky na všechny akciové trhy světa?

Stačí vám portfolio o jednom ETF?

A má případně smysl kupovat ETF pro každý region (USA, Evropa, Japonsko…) zvlášť?

Pojďme se podívat, jaké se nabízejí možnosti.

Co je to portfolio o jednom ETF fondu

Než se pustíme do hledání odpovědi na otázku „Kolik ETF fondů ve svém portfoliu mít?“, připomeňte si dva základní pojmy, ve kterých je potřeba mít jasno: ETF fondy a portfolio.

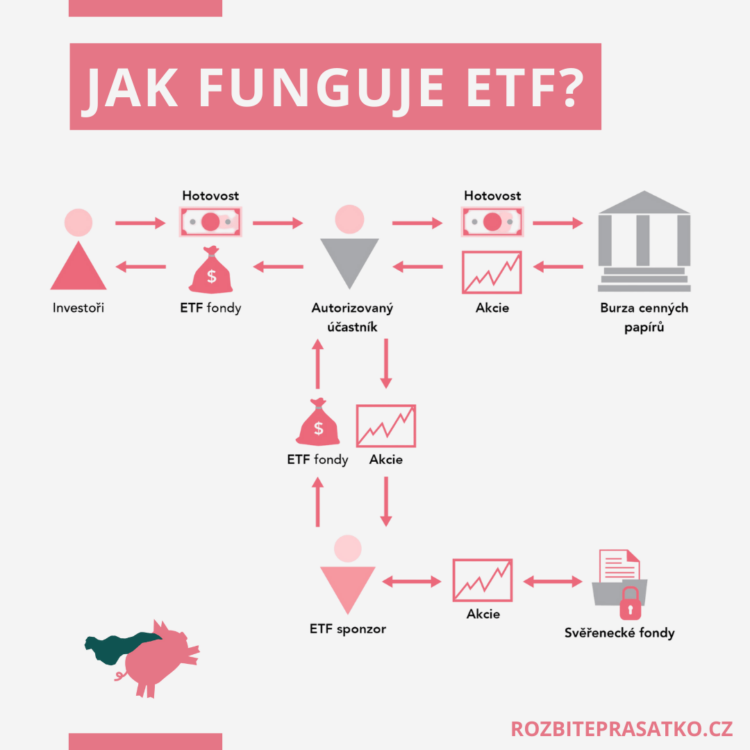

- ETF fondy – jedná se podílové o fondy obchodovatelné na burze (z angl. Exchange Trade Fund), které dle předem definované strategie nakupují specifická podkladová aktiva, například akcie.

- Portfolio – název označuje soubory akcií, dluhopisů nebo jiných cenných papírů, které jako investoři vlastníte.

Pokud se chcete o ETF fondech dozvědět více, přečtěte si tento článek, kupte si knihu Průvodce pro pasivní investování nebo vstupte do investičního kurzu, kde se o problematice dozvíte všechno podstatné.

V souvislosti s portfoliem a jeho správou narazíte ještě na jeden důležitý pojem, a tím je diverzifikace.

Diverzifikace portfolia

Diverzifikace je investiční strategie, která se snaží snižovat rizika tím, že se nespoléhá na jediný produkt, například na jednu akcii.

Představte si, že jste byli jedni z prvních investorů do společnosti Amazon při jejím IPO v roce 1997.

Akcie Amazonu

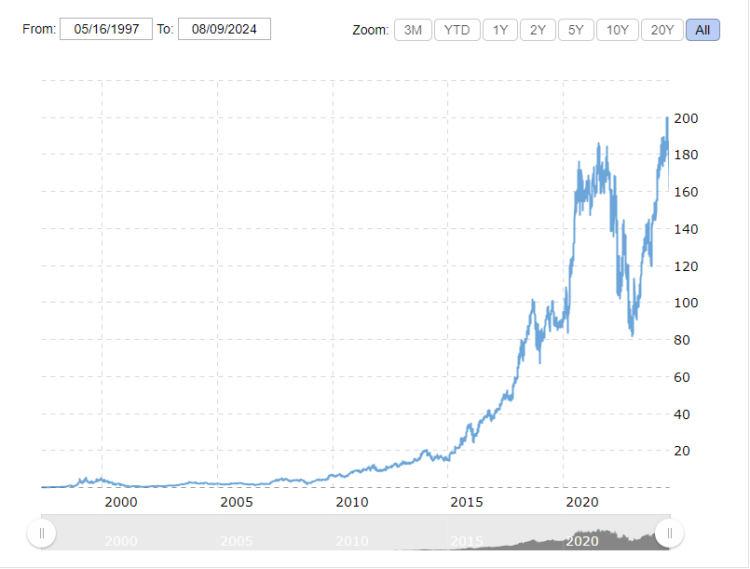

Akcie Amazonu se v současnosti (začátek srpna 2024) obchodují na burze okolo 180 USD za jednu akcii. V květnu 1997, kdy společnost vstoupila na burzu, se její akcie obchodovaly za pouhých 9 centrů (0,09 USD – tato cena zohledňuje několikanásobné štěpení akcií, tzv. stock split).

Kdybyste nakoupili akcie Amazonu v roce 1997 a dodnes je drželi, vydělali byste dost peněz!

To ale jenom za předpokladu, že byste ustáli 95% ztrátu, kterou společnost utrpěla během krachu bubliny dot-com, a další několikanásobné (dvouciferné) propady cen v následujících dvaceti letech.

Kdo si navíc mohl být jistý, že Amazon nakonec uspěje? Spousta dalších investorů byla přesvědčena o úspěchu jiných dot-comů, které tu ale s námi už dávno nejsou.

Na obrázku můžete vidět historický vývoj cen akcií Amazonu z Macrotrends.

Co z toho plyne?

I přes úspěch Amazonu byste neměli sázet všechno na jednu společnost. Riziko neúspěchu jedné akcie je totiž vždy výrazně vyšší než riziko většího počtů akcií.

Ze studie “Which U.S. Stocks Generated the Highest Long-Term Returns?” od Hendrika Bessembindera dokonce plyne, že pouhých několik málo akcií je odpovědných za většinu výnosů celého amerického trhu. Najít takové “vítězné” akcie je úkolem nesnadným.

Kolik akcií je dostatek?

Vlastnit jednu jedinou akcii představuje pro investory velké riziko. Na tom se shodneme asi všichni.

Kolik akcií je ale dostatek? 5? 10? Nebo dokonce 100?

V investiční komunitě koluje pravidlo, které říká, že k dostatečné diverzifikaci stačí držet alespoň 30 náhodně vybraných akcií z S&P 500 nebo jiného širšího indexu. Myšlenka vyplývá z článku z roku 1970 s názvem “Some Studies of Variability of Returns on Investments in Common Stocks”.

Jak ale ukazuje následné studie “The Truth About Diversification by the Numbers”, ani 30 akcií nepředstavuje spolehlivou ochranou portfolia v podobě diverzifikace. 30 akcií ani zdaleka nezahrne všechny sektory, společnosti dle různých tržních velikostí a z různých světových trhů.

Kolik byste tak k dostatečné diverzifikaci dle dat měli vlastnit akcií? Přes 1 000! To je hodně akcií.

Naštěstí existují podílové fondy, které všechny akcie mohou koupit za vás a diverzifikaci vám značně ulehčit.

ETF s tisíci akciemi

Abyste vlastnili tisíce akcií různých firem, budete potřebovat investiční nástroj, který je všechny nakoupí za vás. A přesně tohle umožňují ETF fondy.

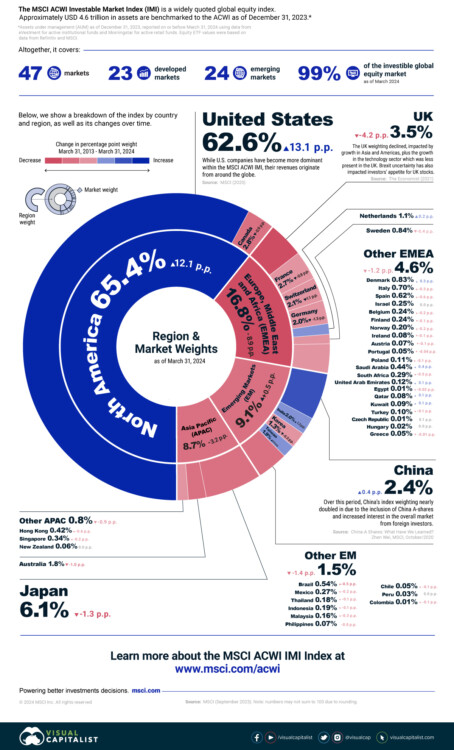

Podíváte-li se na ETF od iShares MSCI ACWI, tak zjistíte, že v něm je zastoupeno přes 2 500 akcií z celého světa seřazených dle aktuální tržní kapitalizace.

Jednoduše řečeno – 1 ETF vám nabídne perfektní diverzifikaci napříč všemi trhy, sektory a akciemi. 1 jediné ETF má schopnost vás ochránit před nesystematickým rizikem (krach společnosti, odvětví či jedné země), čímž dosáhnete takřka perfektní diverzifikace.

Jak řekl John Bogle, vynálezce indexových fondů:

Nehledejte jehlu v kupce sena. Prostě si kupte celou kupku!

V článku nebudu dále diskutovat, zda je lepší vlastnit pouze akcie USA nebo akcie z celého světa či zda je lepší nějaké země či regiony nadvažovat či podvažovat. Budu vycházet z toho, že investice do celosvětových kapitálových trhů jsou optimálním přístupem, který nejvíce souzní s myšlenkou pasivního investování.

Kdybyste přeci jen chtěli vědět, co si o investování do USA myslím, mrkněte na tohle video:

Stačí jedno ETF?

Jestliže si můžete koupit jedno jediné ETF, které vlastní v podstatě všechny obchodovatelné akcie (ačkoliv záleží i na typu replikace a pak samozřejmě na indexu, který zvolíte, viz tento článek), má cenu řešit cokoliv dalšího? Má cenu vlastnit víc než jen jedno ETF?

To je skvělá, do jisté míry až filosofická otázka, která se navíc bude odvíjet i od vašich investičních strategií a investičních horizontů. Otázka má hned několik rovin:

- Kolik vydavatelů ETF fondů byste měli mít?

- Měli byste investovat do více než jedné třídy aktiv?

- Je lepší investovat do celosvětového nebo několika regionálních indexů?

Jak bylo naznačeno na začátku článku, bohužel není ETF jako ETF.

Diverzifikace mezi vydavatele ETF fondů

Někteří investoři se mylně domnívají, že portfolia založené na jediném ETF fondu představují podobné riziko, jako když investujete do akcií jedné jediné firmy.

To samozřejmě není pravda, protože ETF z povahy věci vlastní velké množství akcií (dle UCITS regulace navíc ETF nesmí mít více než 20 %, při extrémních situacích až 35 % prostředků investovaných v jednom aktivu).

Samozřejmě se může stát, že dojde k nějaké tragické události na trhu, do kterého ETF investuje (jako se tomu stalo u iShares MSCI Russia po vypuknutí války na Ukrajině). Jde nicméně o riziko, kterému se dá vyhnout právě skrze diverzifikaci a nákupu globálních ETF fondů. Tím, že se stala bezcenná všechna aktiva, která ETF drželo, tak se pochopitelně stalo bezcenným i samotné ETF.

Tento princip fungování je vysvětlen v samostatném článku “Jak funguje ETF?”

ETF fond se také může zrušit pro malý zájem investorů (což se děje především u menších a mladších ETF fondů). V takovém případě nicméně investoři dostanou své peníze zpět dle aktuální tržní hodnoty ETF fondu. Pravda je, že takové vyrovnání může přijít i v nevhodný okamžik.

Krach vydavatele ETF fondu

Samotné ETF zkrachovat nemůže, a to ani v případě, že by zaniknul vydavatel daného ETF fondu (např. společnost jako Blackrock nebo Vanguard). To je dáno tzv. segregací aktiv, tedy oddělení majetku správce ETF fondu od majetku samotného ETF fondu. Ačkoliv jsou Blackrock nebo Vanguard manažery fondů, nejsou vlastníky podkladových aktiv. Těmi zůstávají investoři.

Kdyby tak Blackrock nebo Vanguard zkrachovali, teoreticky by prostředky přešly pod správu jiného správce nebo byli investoři napřímo odškodněni v procesu tzv. likvidace.

Jak pravděpodobný je takový scénář a co přesně by se v takovou chvíli mělo dít (jen Blackrock spravuje přes 10 bilionů USD celosvětově), na to si všichni musíme odpovědět sami. Osobně si nechci představovat svět, v kterém se do existenciálních problémů dostává Blackrock nebo Vanguard.

Jak taková likvidace vypadá se dozvíte například z článku o likvidaci Lehman brothers, investiční společnosti, která zkrachovala při krizi v roce 2008.

Krach vydavatele ETF fondu se jeví jako extrémně nepravděpodobný. Jsem toho názoru, že diverzifikace mezi vydavatele ETF fondů není zapotřebí, ale mám pochopení pro každého, kdo nesdílí můj optimismus. Naštěstí je diverzifikace mezi vydavatele ETF fondů velmi jednoduchou záležitostí.

Jestliže nevěříte jen jednomu vydavateli ETF fondu, kupte si stejný či podobný index od dvou vydavatelů. Tím si zajistíte diverzifikaci mezi vydavateli. Příkladem může být investice do iShares MSCI ACWI současně s Vanguard FTSE All-World.

Problematiku jsme ostatně řešili s Tomášem Tylem v rozhovoru:

Diverzifikace mezi třídy aktiv

Měli byste investovat do různých tříd aktiv?

To už je mnohem lepší otázka!

Samozřejmě bude záležet na vašich investičních strategiích a investičních horizontech.

Jestliže dojdete k názoru, že chcete mít v portfoliích expozici na dluhopisy, zlato či bitcoinové ETF fondy, samořejmě této diverzifikace nedosáhnete skrze jediný ETF fond. Většina ETF fondů totiž investuje jen do jedné třídy aktiv.

Mezi výjimky patří tzv. “target date funds”, které mění alokaci s ohledem na zkracující se investiční horizont a zpravidla mixují dluhopisy a akcie. Tyto ETF fondy zatím (bohužel) nejsou v Evropě tak populární.

Pokud dojdete k názoru, že chcete do portfolia zařadit další třídu aktiv, nákupu více než jednoho ETF fondu se pravděpodobně nevyhnete.

Diverzifikace mezi regiony a indexy

Poslední pohled na diverzifikaci z pohledu ETF fondů je diverzifikace mezi regiony a indexy.

Přirozené geografické diverzifikace dosáhnete, koupíte-li si mezinárodní index, jako je např. MSCI ACWI, MSCI Emerging markets nebo STOXX 600.

Některé investory zcela přirozeně napadne, proč si kupovat jedno jediné celosvětové ETF, když si mohou koupit samostatně ETF sledující index S&P 500 od SPDR, Nikkei od Xtrackers či STOXX od iShares.

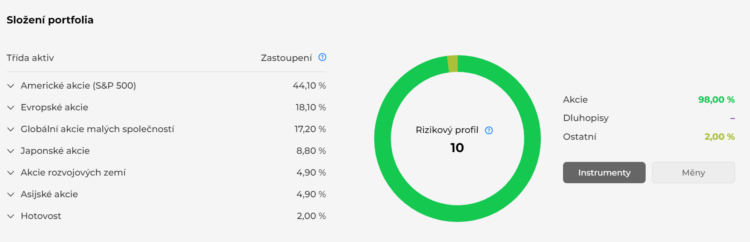

Stejný přístup ostatně volí i robo-advisor platformy jako je Portu. Investujete-li s Portu do jejich Portfolií na míru, všimnete si, že portfolia jsou poskládána z dílčích částí namísto jednoho globálního ETF fondu, o čemž jsem psal v recenzi.

Nákup jednotlivých regionů má hned dvě výhody:

- Snadno dosáhnete diverzifikace mezi vydavatele ETF fondů (v uvedeném příkladu vydavatelé State Street, Blackrock i DWS).

- Získáte o chlup lepší poplatek TER, jelikož menší regionální ETF fondy bývají v průměru o něco levnější než jedno velké celosvětové, které je pochopitelně složitější na správu.

Teoreticky navíc můžete lépe řídit riziko portfolia tím, že se odchylujete od tržně vážených zastoupení jednotlivých regionů v celosvětových indexech. To nicméně může (a pravděpodobně bude) pro spoustu investorů představovat spíše nevýhodu.

Bohužel na každou výhodu připadají i velké nevýhody, které z mého pohledu dělají tento investiční přístup nevhodný pro většinu investorů.

Geograficky rozdělené ETF portfolio

Celosvětová tržní kapitalizace je dynamickou záležitostí. Neustále se mění a zatímco dnes světovým indexům dominují USA, není tomu tak dávno, kdy bylo na vrcholu Japonsko.

Z toho vyplývá i nejzásadnější problém skladby portfolia – spousta práce!

Kdybyste si spravovali celosvětové portfolio poskládané z několika ETF fondů, musíte dbát na:

- vývoj tržní kapitalizace jednotlivých regionů,

- pravidelné rebalancování,

- náklady a daňové dopady spojené s častějším rebalancováním.

Všem třem uvedeným problémům se vyhnete s jedním celosvětovým ETF fondem. Bohužel ani automatické strategie jako je ta u XTB není rezistentní vůči větší náročnosti správy portfolia.

Ačkoliv lze s alokací portfolia poměrně jednoduše hýbat, stále musíte dbát na to, abyste tyto změny pravidelně reflektovali. V opačném případě může dojít k nadvážení nebo podvážení nějakého regionu oproti tržní kapitalizaci, ústící i v možnou podvýkonnost (ale i nadvýkonnost) vůči celosvětovému tržně váženému indexu.

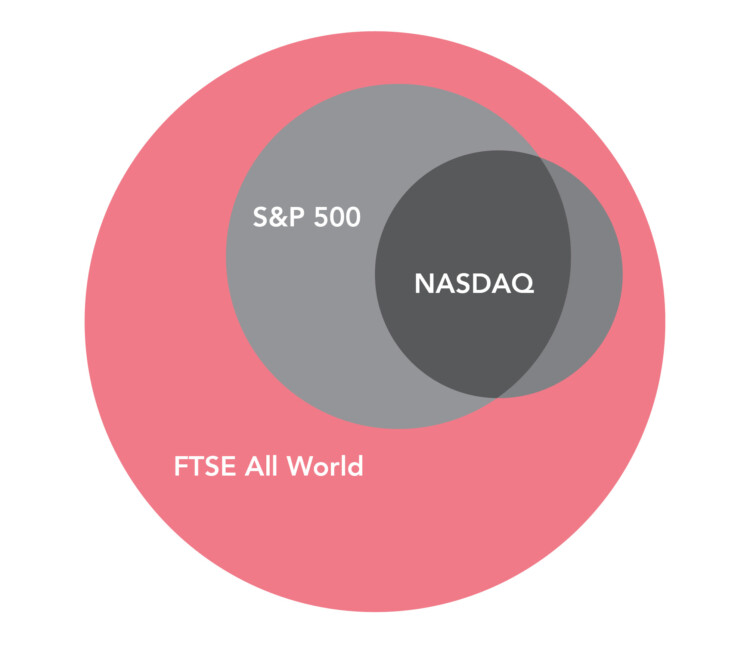

Na co si investoři také musí dát pozor, je “překryv” indexů. Tak např. MSCI USA je index, který v sobě zahrnuje všechny akcie indexů S&P 500 a Nasdaq 100, zatímco S&P 500 má v sobě asi 75 % všech Nasdaq společností.

Při sestrojení portfolií je třeba si těchto nuancí a menších rozdílů mezi indexy být vědom, protože v opačném případě byste mohli nevědomě nadvažovat či podvažovat určitý sektor či region.

Je to skutečně o tolik levnější?

Dbát zvýšené pozornosti poplatkům je chvályhodné a investory k tomu sám často vyzývám. Ostatně to jsou především poplatky, které predikují výkonnost jednotlivých podílových fondů. Stojí za to se honit za úsporou několika setinek na poplatcích? Osobně jsem toho názoru, že nikoliv.

Představte si dvě možnosti:

- Varianta 1: 100 % iShares MSCI ACWI (TER 0,2 %)

- Varianta 2: 65 % SPDR S&P 500 (0,03 %) + 26 % Xtrackers MSCI World ex USA (TER 0,15 %) + 9 % iShares Core MSCI Emerging markets (TER 0,18 %)

Složení S&P 500, vyspělých trhů a rozvíjejících se trhů je velmi orientační dle celkové tržní kapitalizace ratingové agentury MSCI a pochopitelně se bude v čase měnit.

Průběžný poplatek první varianty je 0,2 %.

Celkové průběžné náklady varianty 2 (bez započtení transakčních nákladů) je přibližně 0,075 % (0,65 * 0,03 + 0,26 * 0,15 + 0,09 * 0,18 = 0,0747 %). To je relativně velký rozdíl 0,125 %. Jak velký rozdíl to bude vyjádřeno v korunách?

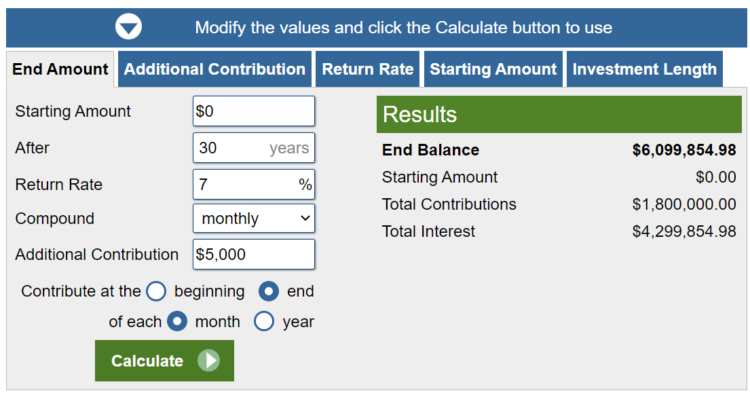

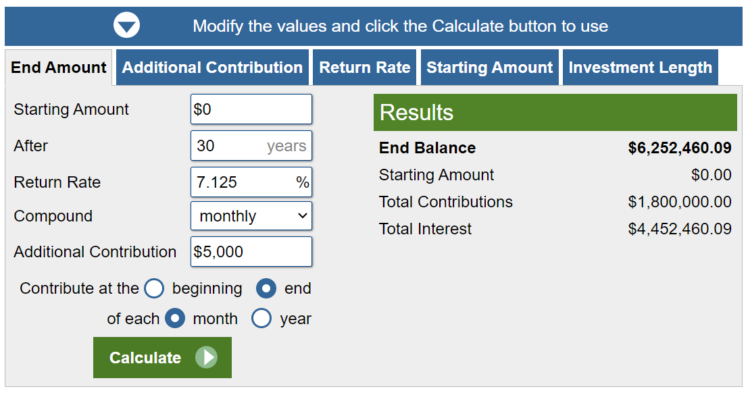

Kdybyste si čísla vložili do jednoduché kalkulačky složeného úročení (nebo použili můj excel), tak zjistíte, že rozdíl při pravidelné investici 5 000 Kč po dobu 30 let s návratností 7 % (varianta 1) a 7,125 % (varianta 2) je 152 606 Kč (6 099 854 Kč – 6 252 460 Kč).

Nejde o zanedbatelnou částku, ale stále je to “jen” 423 Kč měsíčně po dobu 30 let. Výpočet pak pochopitelně zcela ignoruje jakékoliv další náklady, které by zejména u varianty 2 byly vyšší s ohledem na větší počet transakcí, nutnosti rebalancování a ostatně i času, který byste ke sledování a správě portfolia potřebovali.

Musíte si také připustit možnost, že správu nebudete dělat správně, což opět může způsobit odklon od indexu (ten samozřejmě může být i ve váš prospěch).

Osobně jsem ochoten si připlatit za jednoduchost v podobě globálního ETF fondu výměnou za vyšší náklady, ale naprosto chápu, pokud dojdete k jiným závěrům. S vyššími částkami se bude zvyšovat i rozdíl mezi výhodnostmi obou variant.

Výhody portfolio s jedním ETF fondem

Zastávám názor, že ideálním řešením pro drtivou většinu investorů je investice do ETF fondu s globálním pokrytím, tj. ETF, které v sobě zahrnuje akcie z celého světa (trhy 50 zemí světa, v čele s USA, Japonskem a evropskými zeměmi).

Takovými ETF fondy jsou například iShares MSCI ACWI či Vanguard FTSE All-World, a koupit si je můžete u brokerů jako například XTB nebo DEGIRO.

Nic jiného typický investor skutečně nepotřebuje.

Jaké jsou výhody investování do jediného ETF s celosvětovou působností?

- Nejste závislí na jediném kapitálovém trhu – pokud se jednomu trhu zrovna nedaří, jiné trhy mohou převzít iniciativu, čímž vás uchrání před různými negativními scénáři, kdy by byla vaše investice v ohrožení. Jinak řečeno: když se daří v USA, bude se dařit i vám. Když se začne dařit na jiném trhu – znovu se to vyplatí i vám. Jde v podstatě o “hedging” proti situaci, kdy se otočí mince a USA už nebude nejvýkonnějším kapitálovým trhem světa.

- Je to levné, snadné a dostupné řešení – první ETF si koupíte u brokera na pár kliknutí a pak už jen přikupujete. Investování vám tak zabere jen pár minut měsíce. V případě držení několika ETF fondů je naopak důležité rebalancování a správa portfolia bývá náročnější. Navíc musíte mít více znalostí ohledně problematiky, jak takové portfolio řídit.

- Nižší transakční poplatky – investujete pouze do jediného ETF, takže transakční poplatky budou typicky nižší, než když investujete do většího počtu ETF fondů.

- Jde o skvělou dlouhodobou strategii – globální akcie mají solidní návratnost, ale občas se pochopitelně stane, že nějaký trh projde významným otřesem (Rusko v roce 2022, Německo a Japonsko během druhé světové války atd.) Celosvětové portfolio vás před podobnými otřesy do velké míry ochrání, ale na druhou stranu bude vždy zaostávat za nejvýkonnějším trhem.

Nevýhody portfolia s jedním ETF fondem

Držet portfolio o jednom ETF se zdá být dobré na papíře, ale má to i svá úskalí. Mezi nevýhody můžeme zahrnout:

- Pocit nedostatku – každý z nás chce víc. Může se stát, že s přibývajícími zkušenostmi, věkem i kapitálem budete chtít portfolio rozšířit, abyste dosáhli lepších výsledků. Je to zcela přirozené a ani já sám se podobným zásahům nedovedu ubránit.

- Vyšší riziko nepromyšlených změn – někdy je nejtěžší nedělat nic navíc. Někteří investoři se pustí do spekulací se strategiemi, a výsledkem pak je, že začnou za trhem zaostávat.

- Vyšší průběžné poplatky – total expense ratio u těchto ETF bývá o pár setin vyšší. Například S&P 500 seženete i za 0,03 %, ACWI pak od iShares za 0,2 % (skoro 7násobný rozdíl).

Nejtěžší věc, kterou ve svém investorském životě budete muset udělat, je přihlížet investorům, kteří dosahují na lepší výsledky než vy. Obhájit si strategie celosvětové expozice v době, kdy má za sebou S&P 500 bezprecedentní jízdu, to chce odvahu (a trpělivost).

Kdy mít portfolio s více než jedním ETF fondem?

V jakých případech lze o zařazení více než jednoho ETF fondu do portfolia přemýšlet?

- Nahrazení globálního ETF regionální alternativou – jak bylo popsáno výše, geografická diverzifikace pomocí více ETF fondů skutečně může být cestou pro někoho, kdo má znalosti, čas a ambici si portfolio spravovat na vlastní pěst. Jde o legitimní přístup, na kterém nevidím nic špatného, je ale třeba dobře zvážit jeho výhody a nevýhody.

- Chcete přidat další třídu aktiv – nevím o ETF fondu, které by v sobě mělo zlato i akcie, navíc v poměru, který bych požadoval. Investoři, kteří chtějí obsáhnout další třídy aktiv skrz ETF fondy, budou muset nakoupit víc než jeden ETF fond.

- Faktorová expozice – upřednostňujete daty podpořené teorie o tom, jaký typ akcií bude mít lepší výnosy a větší výkonnost v dlouhodobějším horizontu. Příkladem jsou investice např. do value small cap akcií, tj. do hodnotových akcií s nízkou tržní kapitalizací. Toto je přístup, který ve svém portfoliu aplikuji já. Kdyby vás zajímalo, jak vypadá moje portfolio, dozvíte se to v členské sekci na platformě herohero.

- Zastoupení určitého sektoru – pokud se chcete svézt na vlně trendu a chcete přikoupit specifické ETF zaměřené na nákup vybraného segmentu (např. AI), tak budete potřebovat více než jedno ETF. Tento přístup nedoporučuji, protože zpravidla ústí v nákup předraženého segmentu v nevhodnou chvíli.

Stačí mít portfolio o jednom ETF? Stačí!

Ano, jeden jediný ETF fond v portfoliu stačí drtivé většině z nás.

Bohužel všichni míváme tendenci si občas myslet, že naše situace je unikátní, a proto musí existovat i individuální řešení – speciální portfolio poskládané z unikátních ETF fondů. Pravdou je, že si většina z nás vystačí s velmi podobnými portfolii. A tato portfolia mohou být tak jednoduchá jako jedno jediné celosvětové tržně vážené akciové ETF.

Skutečně není potřeba vymýšlet nestandardní investiční přístupy.

Celou problematiku si můžete poslechnout i v podcastu na mém YouTube kanále:

A jak se k problematice jednoho ETF fondu stavíte vy? Kolik ETF fondů máte ve svých portfolií? Jak vypadají vaše portfolia? Dejte mi vědět v komentářích pod článkem nebo na [email protected].

Naleznete mě i na sociálních sítích (X, Instagram či LinkedIn) a svým podporovatelům pravidelně odpovídám na dotazy ve streamech na herohero.

Pokračujte ve čtení!