Zdanění investic a jak na to je každoročně opakujícím se tématem pro všechny investory. Ne nadarmo se říká, že jen dvě věci jsou v životě jisté – smrt a daně.

Jak na zdanění investic? Co se musí uvádět do daňových přiznání a co naopak nikoliv? Jak je to s daněním dividend z akcií? A co ETF fondy, počítá se daň stejně jako u ostatních akcií, nebo zde platí odlišná pravidla? Kdy lze uplatnit časový test na vaše investice? A co zdanění kryptoměn?

V roce 2025 investory čeká ve světě daní spousta novinek.

Protože je zdanění investic jednou z nejpalčivějších otázek, pokusíme se s nejlepším vědomím a svědomím v tomto článku odpovědět na nejčastěji se opakující se dotazy, a to na velmi konkrétních příkladech.

Upozornění Rozbitého prasátka: Nejsme daňoví poradci a za případné nepřesnosti či špatnou interpretaci neneseme žádnou odpovědnost. Článek je čistě informativního charakteru. Abychom vám nicméně zprostředkovali ty nejpřesnější a nejlepší možné informace, prošel článek v roce 2025 zásadní korekcí ve spolupráci s Nikolou Žítkovou z daňově-poradenské společnosti NeoTax.

Zdanění investic za rok 2024:

Článek aktualizován 11. února 2025.

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Zdanění investic a kapitálových příjmů

Znáte to, rok se s rokem sejde a finanční internet se začne hemžit články a diskuzemi na téma zdanění kapitálových příjmů.

Některé novinové zprávy investory pouze upozorňují na povinnost podání daňového přiznání, kdežto některé články jdou do větší hloubky a snaží se investorům zodpovědět, co a jak se musí náležitě zdanit.

Nevím jak vám, ale mně to většinou nestačí, a po přečtení článku odcházím s ještě více otázkami, než s kolika jsem přišel. Proto v tomto článku uvedu detailní příklady zdanění kapitálových příjmů z jednotlivých typů investic i s vysvětlením a odvoláním se na jednotlivé zákony. Na rozdíl od předchozích let navíc článek prošel připomínkovým procesem ve spolupráci s odborníky z NeoTax.

S Nikolou Žítkovou z NeoTax jsme celou problematiku zdanění investic dokonce probrali v rozhovoru! Kdyby vám to nestačilo a měli jste další otázky, tak Nikola v únoru 18. února od 15:30 zavítá i do livestreamu pro předplatitele na herohero kanálu Rozbitého prasátka, kde na dotazy bude odpovídat.

Situace každého investora je jedinečná, a proto nelze na článek ve všech případech spoléhat jako na univerzální pravdu a návod pro každého. Článek tak spíše považujte jako odrazový můstek do problematiky zdanění investic a kapitálových příjmů a vězte, že specifika se mohou u každého z vás mírně lišit.

Na problematiku daní je vždy třeba hledět komplexně a individuálně. Využít pro podání daňových přiznání můžete aplikaci Online přiznání od NeoTax, která vás celým procesem provede velmi uživatelsky přívětivým procesem.

Termíny pro daňové přiznání 2025

Začněme článek s uvedením těch nejdůležitějších termínů pro daňová přiznání v roce 2025, tedy data, do kdy musíte přiznání odevzdat:

- 2. dubna 2025 pro podání v papírové formě (na tiskopisu),

- 2. května 2025 pro podání v elektronické formě (přes datovou schránku nebo jinou elektronickou formou),

- 1. července 2025 pro podání daňovým poradcem (odklad).

Zákony o daních z příjmu

Investice a příjmy z nich se daní dle zákona č. 586/1992 Sb. o daních z příjmů.

To znamená, že stejně jako se podle tohoto zákona daní příjmy plynoucí z vašich zaměstnání či příjmů z podnikání, počítá se i daň z prodeje či dividendové příjmy z cenných papírů.

Co bude zajímat většinu drobných investorů je především část první – Daň z příjmů fyzických osob.

Fyzická a právnická osoba

Fyzická osoba je právní pojem odlišující člověka od jiných právních subjektů, které mají právní subjektivitu.

Fyzická osoba je termín, který označuje jednotlivce – konkrétního člověka. Fyzická osoba je zodpovědná za své činy a může vlastnit majetek, uzavírat smlouvy, uplatňovat svá práva a být zodpovědná za závazky.

Mezi fyzické osoby osoby patří i živnostníci. Používá se pro ně termín osoby samostatně výdělečně činné (OSVČ).

Právnická osoba označuje entitu oddělenou od fyzických osob, které ji zřídily nebo které ji vlastní či spravují. Právnické osoby zahrnují organizace jako firmy, neziskové organizace, úřady a další.

V jednoduchosti – pokud investujete za sebe a na své jméno, jste fyzické osoby.

A zdanění fyzických osob je také věnován tento článek.

Nejdůležitější paragrafy

Investoři se pak musí zaměřit především na tyto paragrafy:

Do kategorie § 8 a § 10 pak patří prakticky všechny finanční a investiční produkty, do kterých můžete investovat své peníze, takže na ty se v tomto článku primárně zaměřím.

§ 9 se zabývá zdaněním nájmů z movitých i nemovitých věcí, což bude zajímat především realitní investory.

Právnické a daňové pojmy

Abyste vyzráli na daně, je důležité se seznámit s právnickým žargonem. Zde jsou nejčastější pojmy, které byste měli znát!

Domicil

Dle Wikipedie se domicilem rozumí obecně bydliště, místo stálého pobytu fyzické osoby nebo sídlo právnické osoby, případně trvalé bydliště osoby v určitém státě.

Z hlediska zdanění investic a daňových povinností je za domicil považován stát, podle jehož daňových zákonů se určuje způsob zdanění příjmů.

Pokud žijete v Česku, bude pro vás domicilem Česká republika. Jestliže máte trvalé bydliště mimo Českou republiku (nebo v cizí zemi pobýváte 183 a více dní v roce), bude vašim daňovým domicilem země, na jejímž území se zdržujete.

Pokud žijete v České republice a splňujete podmínky daňové rezidence podle zákona o daních z příjmů (zákon č. 586/1992 Sb., § 2 odst. 2), jste daňovým rezidentem České republiky. Jestliže máte trvalé bydliště mimo Českou republiku nebo se v zahraničí zdržujete více než 183 dní v kalendářním roce (tzv. test fyzické přítomnosti), může být vaším daňovým domicilem jiný stát, v němž tyto podmínky splňujete.

Pokud tápete, mrkněte na rozcestník na webových stránkách Evropské unie. Váš daňový domicil bude určovat, kde budete vyplňovat daňové přiznání a podle jakých zákonů se budete řídit.

Základ daně

Základem daně je souhrn vašich příjmů snížených o výdaje (náklady) s nimi spojenými (pokud existují). Celkový základ daně z příjmu je tedy součtem jednotlivých dílčích základů daně (např. ze zaměstnání, samostatně výdělečné činnosti, příjem z nájmu, investic atd.). Na tento celkový základ daně se pak patřičné daňové sazby uplatňují.

U investic se do dílčího základu daně zahrnují veškeré příjmy z úplatného převodu (prodeje) cenných papírů ponížené o náklady přímo související s jejich pořízením a držbou.

Proti výnosům z prodeje cenných papírů se proto v daňovém přiznání vždy započítávají výdaje na jejich nákup a veškeré ostatní související výdaje (například poplatky za nákup/prodej).

FIFO a aritmetický průměr

Od příjmů z prodeje cenných papírů je v daňovém přiznání potřeba odečíst výdaje na jejich pořízení a související poplatky.

Pro přiřazení nákladů existují obecně dvě možné metody – FIFO a metoda váženého aritmetického průměru.

Účetní metodu FIFO (first-in, first-out), při které se prodávané kusy párují postupně s nejstaršími nakoupenými kusy a pro každý prodaný cenný papír se stanovuje přesná cena jeho nákupu. Metoda přináší především transparent při posouzení tříletého časového testu pro daňového osvobození.

Alternativní variantou je pak použití metody váženého aritmetického průměru. Při této metodě se průběžně s každým nákupem počítá vážený aritmetický průměr nákupní ceny, kterou se v případě prodeje jednotlivé kusy oceňují.

Srážková daň

Pokud vám nějaká firma vyplácí dividendu, ve většině případů k vám dorazí už zdaněná v zemi, kde má společnost daňový domicil. Tomu se říká srážková daň.

Sazby jednotlivých zemí se mohou lišit (v roce 2025 je např. v Česku srážková daň 15 %, v Německu je to 26,375 %).

Dohoda o zamezení dvojího zdanění

Státy mezi sebou vzájemně uzavírají dohody o zamezení dvojího zdanění. To proto, abyste nebyli diskriminováni a dva státy najednou si neuplatňovaly stejné nároky na zdanění vašich příjmů.

Má to své výhody i pro investory, kteří se tak mnohdy vyhnou několika úrovním zdanění u různých států.

Dohody mezi jednotlivými státy se mohou lišit. Zatímco sousední Německo má s USA uzavřenou smlouvu o zamezení dvojího zdanění u dědické daně (tzv. Estate tax), Česká republika takovou smlouvu s USA uzavřenou nemá.

Zdanitelná událost

Jde o událost, na základě jejíž realizace vám vzniká daňová povinnost. Pokud prodáte cenné papíry, právě tento prodej je zdanitelnou událostí.

Nezáleží na tom, zda peníze vyberete a necháte si je poslat na svůj bankovní účet nebo je reinvestujete a koupíte za ně nové cenné papíry. Zásadní pro daňové přiznání je samotný prodej nebo den vyplacení dividendy.

Obecné principy zdanění příjmů z prodejů cenných papírů

Kapitálové příjmy plynoucí z prodeje cenných papírů k se řeší v § 10 zákona o daních z příjmu č. 586/1992 Sb.

Pro fyzické osoby, které jsou daňovými rezidenty České republiky, jsou příjmy z prodeje cenných papírů zdaňovány podle pravidel stanovených tímto zákonem. Základní sazba daně z příjmů fyzických osob činí 15 %, přičemž od roku 2021 je zavedena progresivní sazba ve výši 23 %.

Vyšší sazbou (23 %) se podobně jako u dividend daní jen základ daně převyšující 36násobek průměrné mzdy (do roku 2023 to byl 48násobek).

Průměrná mzda v roce 2024 činila 43 967 Kč, takže byste museli uplatňovat vyšší sazbu v případě dosažení základu daně ve výši 1 582 812 Kč.

Obecné principy zdanění dividend

Dividenda je rozdělení zisku akciové společnosti mezi vlastníky jejich akcií (akcionáře) podle rozhodnutí valné hromady společnosti. Je vyjádřena pevnou částkou za akcii podle rozhodného dne držení akcie.

Akciová společnost srážkovou daň uplatňuje už při vyplácení. Akcionářům jsou vypláceny tedy dividendy již zdaněné.

Výše srážkové daně je stanovena předpisy země, kde má akciová společnost sídlo (domicil), případně s uplatněním smlouvy o zamezení dvojího zdanění uzavřené se zemí, kde má sídlo akcionář.

O příjmech z kapitálového majetku pojednává § 8 zákona o daních z příjmu č. 586/1992 Sb.

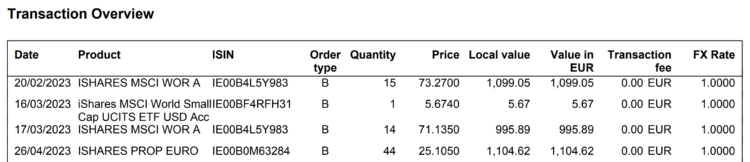

Srážková daň ve vybraných zemích

V České republice se srazí 15% daň pro rezidenty ČR a rezidenty zemí, se kterými je uzavřena smlouva o zamezení dvojího zdanění a akcionář rezidentství prokáže. Jinak se uplatní sazba 35 % (i z toho důvodu zahraniční brokeři jako DEGIRO či XTB narozdíl od českého brokera Fio uplatňují vyšší srážkovou daň na české akcie vyplácející dividendy).

Rezident České republiky příjem z dividend sražených v ČR do daňového přiznání neuvádí.

Dividendy vyplácené akciovými společnostmi, které jsou zahraničními daňovými rezidenty, podléhají dani v ČR ve výši 15 %. Je tedy povinnost akcionáře tento příjem přiznat v daňovém přiznání.

Aby dividenda nebyla zdaněna dvakrát, je možno uplatnit snížení české daně o daň sraženou v zahraničí – tzv. zápočet daně zaplacené v zahraničí, ale jen do výše stanovené ve smlouvě o zamezení dvojího zdanění. Přesný postup naleznete zde.

Z následující tabulky zjistíte, kolik činí srážková daň ve vybraných zemích a jaká procentní daň je zakotvena ve smlouvě o zamezení dvojího zdanění.

| Stát | Srážková daň v dané zemi [%] | Smlouva o zamezení dvojího zdanění [%] | Možnost vrácení nadměrné stržené daně, pokud nebyla zohledněna smlouva [%] |

|---|---|---|---|

| Čína | 10 | 10 | 0 |

| Francie | 25 | 10 | 15 |

| Indie | 20 | 10 | 10 |

| Irsko | 20 | 15 | 5 |

| Japonsko | 15 | 15 | 0 |

| Lucembursko | 15 | 10 | 5 |

| Německo | 26,375 | 15 | 11,375 |

| Nizozemí | 15 | 10 | 5 |

| Rakousko | 27,5 | 10 | 17,5 |

| Švýcarsko | 35 | 15 | 20 |

| Velká Británie | 0 | 0 | 0 |

| USA | 30 | 15 | 15 |

Pokud jste například zaměstnanec s vysokým příjmem ze zaměstnání a zároveň vám byly vyplaceny významné dividendy ze zahraničí, může se na část vašich příjmů vztahovat vyšší daňová sazba 23 %. Sazba zdanění 23 % se aplikuje od roku 2024 v případě, že váš základ daně převyšoval 36násobek průměrné mzdy, což pro zdaňovací období 2024 činí 1 582 812 Kč.

Detailní vysvětlení, jak k takové situaci přistoupit a efektivně vyřešit, najdete v článku na webu NeoTax.

Tip Rozbitého prasátka: Pro zamezení dvojitého zdanění s USA se podepisuje tzv. W-8BEN prohlášení. Pokud formulář W-8BEN podepíšete, vaše dividendy budou zdaněny sazbou ve výši 15 % díky smlouvě o zamezení dvojího zdanění mezi USA a ČR. Pokud formulář W-8BEN nepodepíšete, bude na vaše dividendy uplatněna základní sazba 30 % (bez ohledu na smlouvu o zamezení dvojího zdanění). V takovém případě můžete požádat americký úřad IRS o vrácení přeplatku (tj. rozdílu mezi 30 % a 15 %), ale je to zbytečně administrativně náročné.

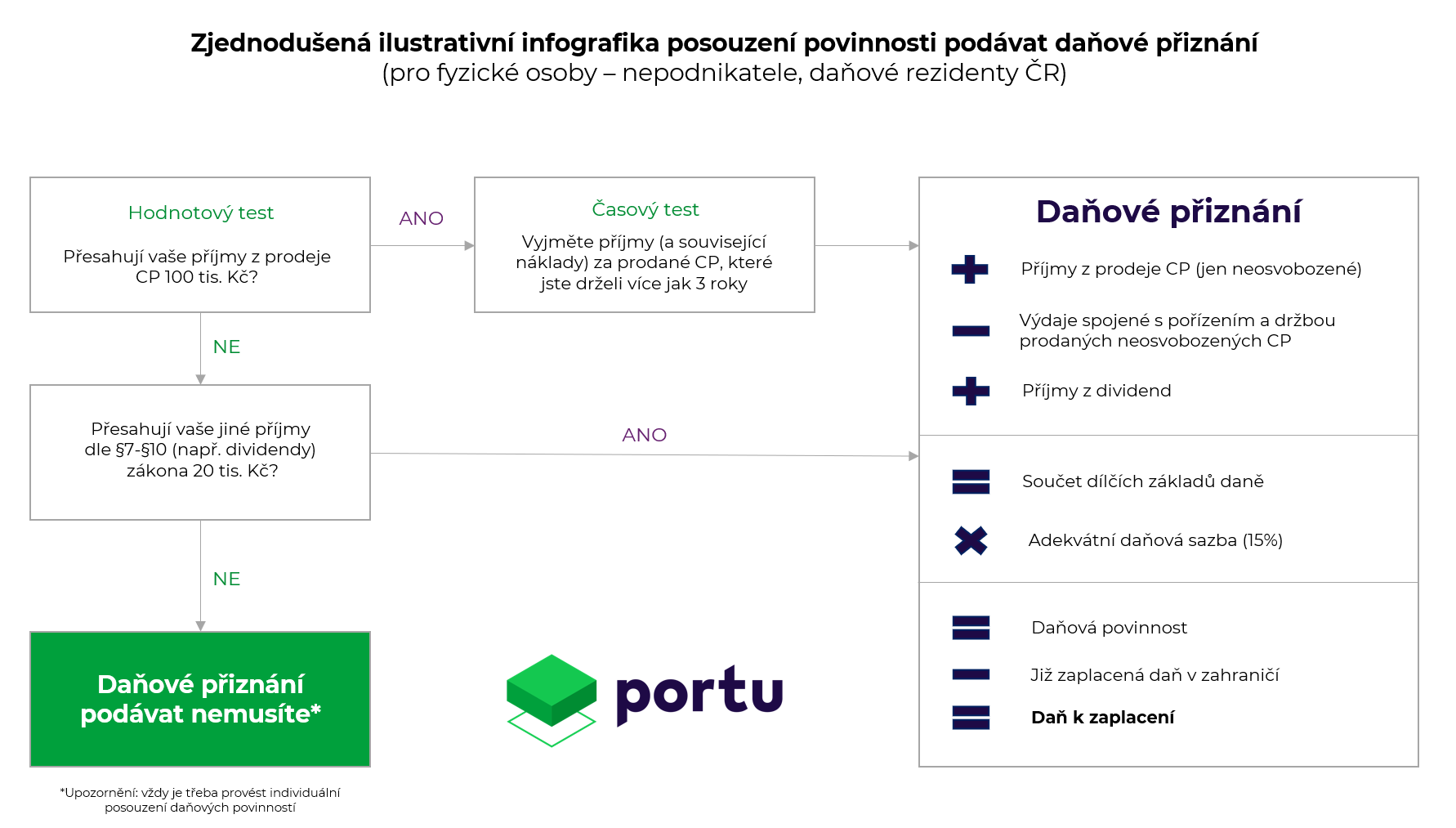

Daňové přiznání za rok 2024 - kdo podává a kdo ne?

Nejprve si pojďme ujasnit, komu vůbec vzniká či nevzniká povinnost podat daňové přiznání za rok 2024.

Kdo musí podat daňové přiznání za rok 2024?

Potřeba podání daňového přiznání za rok 2024 nevzniká pouze příjmy z prodeje cenných papírů. Vždy je třeba na situaci hledět komplexně a individuálně zvážit celkovou situaci. Povinnost podat daňové přiznání je tak podmíněné více faktory než investicemi.

Podání daňového přiznání se řídí dle § 38g zákona č. 586/1992 Sb. o daních z příjmů (dále ZDP). Ten říká, že daňové přiznání musí podat každý poplatník daně, který:

- má za rok 2024 příjem vyšší než 50 000 Kč a nejedná se o příjmy osvobozené od daně, příjmy, které nejsou předmět daně a nebo příjmy, ze kterých je vybírána srážková daň (dle § 36 ZDP),

- má souběh příjmů od více zaměstnavatelů (souběh zaměstnání a dohody o provedení práce, dohody o pracovní činnosti) s výjimkou případů, kdy byl příjem zdaněn srážkovou daní,

- má příjem ze zaměstnání (ze závislé činnosti dle § 6 ZDP) a k tomu jiné příjmy dle § 7 – 10 ZDP(z podnikání, z kapitálového majetku či ostatní příjmy) vyšší než 20 000 Kč,

- vykazuje daňovou ztrátu.

A také při porušení různých podmínek:

- Pokud člověk v minulosti využili daňové úlevy na životní pojištění či penzijní pojištění a připojištění a předčasně ho ukončil, je nutné tyto úlevy dodanit.

- OSVČ v paušálním režimu porušil podmínky paušálního režimu.

Kdo nepodává daňové přiznání za rok 2024?

Samozřejmě existuje i několik výjimek pro lidi, kteří daňové přiznání za rok 2024 podávat nemusí. Jedná se o tyto situace::

- roční zdanitelný příjem je nižší než 50 000 Kč, a zároveň není vykázána daňová ztráta. Do limitu se nepočítají osvobozené příjmy (např. nemocenské, podpora v nezaměstnanosti, rodičovský příspěvek, sociální dávky, příležitostný příjem do 50 000 Kč) nebo příjmy, ze kterých je vybíraná daň srážkou dle § 36 ZDP (např. příjem z dohody o provedení práce do 10 000 Kč nebo z dohody o pracovní činnosti do 4 000 Kč bez podepsání prohlášení poplatníka daně, autorský honorář do 10 000 Kč), či příjmy, které nejsou předmětem daně,

- příjmy ze závislé činnosti dle § 6 plynou od jednoho nebo postupně od více zaměstnavatelů. Podmínkou je podepsání Prohlášení poplatníka u každého z nich a zároveň a ostatní příjmy dle § 7 – 10 (z podnikání, kapitálového majetku, pronájmu a další) jsou nižší než 20 000 Kč,

- poplatník má pouze zahraniční příjem ze závislé činnosti, který je vyjmut ze zdanění na základě smlouvy o zamezení dvojího zdanění, a není povinen podat přiznání ani z jiného důvodu.

Pokud splňujete výše uvedené podmínky, daňové přiznání podávat nemusíte.

Prodej cenných papírů a osvobození od daně z příjmů

Zvláštní kapitolou je poté osvobození od daně z příjmu při prodeji cenných papírů. Daňové přiznání bude muset podat nejspíše většina z vás, kdo tento článek čtete, některé příjmy z prodeje cenných papírů však z tohoto přiznání mohou být osvobozeny a tudíž je do přiznání nemusíte vůbec uvádět.

Osvobozeni od daně z příjmu jsou ti investoři, jejichž:

- Příjmy z prodeje cenných papírů nepřesáhly za zdaňovací období nepřesáhly 100 000 Kč (pozor, jde o příjmy z prodeje, ne zisk) dle § 4 odst. 1 písm. t zákona č. 586/1992 Sb., o dani z příjmů. Podmínka se týká součtu všech vašich obchodních účtů.

- Celkové prodeje cenných papírů za zdaňovací období přesáhly hodnotu 100 000 Kč, ale zároveň prodané cenné papíry při prodeji splnily tzv. časový test (od doby mezi jejich nákupem a prodejem uplynuly více než 3 roky) dle § 4 odst. 1 písm. u zákona č. 586/1992 Sb.

Dividendy a úroky

Zvláštní situace se týká ještě zdanění dividend z cenných papírů. V zákoně totiž existuje podmínka, kdy zaměstnanec nemusí podívat daňové přiznání a to v situaci, kdy jeho příjmy ve zdaňovacím období dle § 7 – 10 jsou nižší než 20 000 Kč (do roku 2022 byl tento limit nastaven na 6 000 Kč).

Platí však, že pokud zaměstnanec podá daňové přiznání kvůli důvodům uvedených v předchozích kapitolách, musí do něj zahrnout všechny svoje příjmy, i kdyby se jednalo jen o dividendu ze zahraničí v hodnotě 100 Kč.

Velmi povedený článek na problematiku zdanění investic naleznete i na webu Portu, odkud pochází i následující rozhodovací diagram:

Příklad Rozbitého prasátka: Povinnosti podání daňového přiznání by se vyhnuli investoři, kteří byli v roce 2024 zaměstnáni u jediného zaměstnavatele, u kterého mají podepsané prohlášení poplatníka a všechny ostatní příjmy (z podnikání, kapitálového majetku, pronájmu a další) jsou nižší než 20 000 Kč.

Pozor! Osvobozený příjem je potřeba nahlásit vždy, kdy tento příjem fyzické osoby přesáhne v jednom roce 5 milionů korun. Formulář pro nahlášení naleznete zde.

Vyhnutí se povinnosti podávat daňové přiznání musí reflektovat vaší celkovou životní situaci.

V následujících kapitolách se podíváme na jednotlivé příklady zdanění kapitálových příjmů.

Zdanění ETF fondů

Pro čtenáře webu Rozbitého prasátka bude pravděpodobně nejdůležitější kategorie zdanění ETF fondů. ETF fondy jsou v českém právním systému považovány za cenné papíry, a tudíž se na ně vztahují stejná pravidla jako na akcie. To výrazně investorům zjednodušuje život.

Příjmy, které budete muset řešit při investicích do ETF fondů,lze rozdělit na dva typy:

- příjmy z držení (dividendy),

- příjmy z prodejů.

Dividendy i daně z prodejů cenných papírů jsou dle českých zákonů zdaněny sazbou 15 %, resp. 23 % (viz kapitola “Obecné principy zdanění dividend” a “Obecné principy zdanění příjmů z prodeje cenných papírů”). Pochopitelně se i na ETF fondy vztahují stejné výjimky ohledně časového testu a celkové výše příjmů z prodejů, chcete-li být zcela ušetřeni od daňových povinností.

Dokud ETF fond neprodáte (nerealizujete zisk), nic se danit nemusí.

Daňové domicily v kontextu ETF fondů

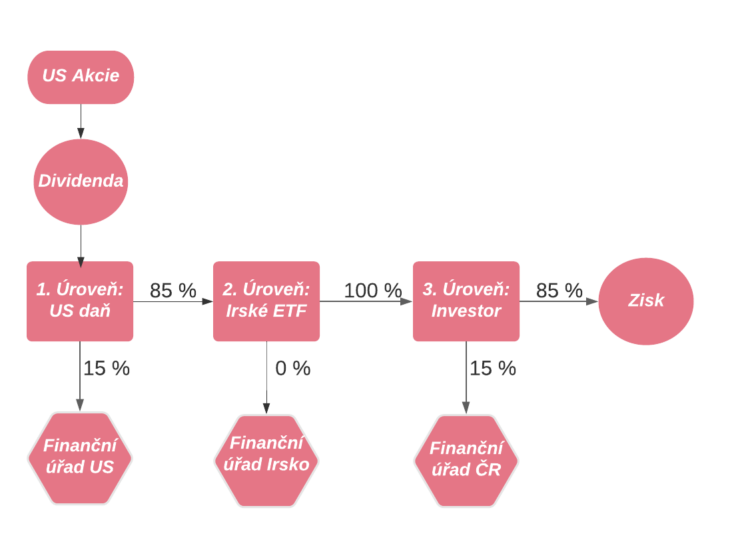

Abyste pochopili to, jak dochází ke zdanění ETF fondů, je potřeba vysvětlit následující 3 úrovně daňových domicilů, s kterými se u ETF fondů setkáte:

1. Domicil podkladových aktiv

Pokud vlastníte ETF kopírující index S&P 500, budete nepřímo vlastnit americké akcie jako jsou třeba Apple nebo Microsoft. Příjmy z kapitálového majetku plynoucí z těchto podkladových aktiv (dividendy) jsou v zdaněny v první řadě u zdroje, tedy u akciové společnosti, která uplatňuje srážkovou daň v USA už při vyplácení. Do ETF fondu jsou proto vypláceny dividendy již zdaněné.

Když tedy firma, jejíž akcii ETF fond drží, vyplatí dividendu, ta se daní podle smluv mezi zemí, kde má akcie domicil (USA) a zemí, kde má domicil ETF fond (například Irsko nebo Lucembursko).

Tím to však nekončí.

2. Domicil ETF fondu

Domicil ETF fondu poznáte podle prvních dvou písmen v ISIN názvu fondu, takže např. iShares MSCI ACWI ETF, který identifikujete podle ISIN kódu IE00B6R52259, má domicil v Irsku (IE).

Další časté domicily evropských ETF fondů jsou Lucembursko (LU), Německo (DE) nebo Francie (FR). Když ETF vyplácí (distribuuje) dividendy svým investorům, jsou zdaněny právě dle zákonů země, kde mají ETF fondy domicil.

To znamená, že když držíte zmíněný ETF fond od iShares s domicilem v Irsku, srážková daň bude uplatněna na základě irských zákonů. A v případě ETF fondů jde například Irsku a Lucembursku o sazbu 0 % (což je ostatně důvod, proč mají ETF fondy domicil právě v těchto zemích).

Domicil ETF fondu je to, co by vás mělo zajímat s ohledem na daňová přiznání ze všeho nejvíce. I z toho důvodu je rozdílná situace u evropských ETF fondů a amerických ETF fondů.

Kdybyste s výběrem správného ETF fondu tápali, pusťte si video nebo si přečtěte tento článek.

3. Váš domicil

Pro drtivou většinu čtenářů Rozbitého bude domicilem Česká republika, ale pokud žijete dlouhodobě v zahraničí, bude pro vás daňovým domicilem země, kde žijete a odvádíte daně.

Podle pravidel vašeho domicilu budete muset danit své celosvětové příjmy, tedy i z prodejů a příjmy z dividend ze zahraničí.

Broker a burza

Asi jste si všimli, že zde není vůbec zmíněný broker nebo burza, na které obchodujete. A tak je to správně. Přestože s brokerem či burzou mohou být spjaté specifické poplatky, domicil burzy či brokera technicky nemá žádný vliv na vaše daňové povinnosti.

To znamená, že když si přes nizozemsko-německého brokera DEGIRO koupíte ETF fond, který investuje do amerických akcie, má domicil v Irsku a obchoduje se na německé burze, německé ani nizozemské daňové implikace vám nevznikají. Bude vás zajímat pouze vztah mezi domicilem ETF fondu (Irsko) a vaším domicilem (ČR).

Jedinou výjimkou, kdy může domicil brokera ovlivnit vaši situaci, je tzv. srážková daň (withholding tax).

Někteří zahraniční brokeři mohou při vyplácení dividend automaticky srážet daň podle pravidel svého domicilního státu, což může způsobit komplikace při uplatnění zápočtu daně zaplacené v zahraničí ve vašem českém daňovém přiznání.

Pokud zahraniční broker nesprávně aplikuje srážkovou daň vyšší, než stanovuje smlouva o zamezení dvojího zdanění mezi ČR a zemí původu příjmu (např. 30 % místo 15 % u amerických dividend), můžete být nuceni žádat o vrácení přeplatku daně přímo v zahraničí (např. u amerického daňového úřadu IRS).

Daně u evropských ETF fondů

ETF fondy jsou veřejně obchodovatelné investiční fondy, který principiálně fungují jako podílové fond, ale fakticky s nimi zachází jako s akciemi. ETF fondy mnohdy investují do podkladových aktiv, které vyplácejí dividendy či úroky z držení (akcie, dluhopisy atd.)

ETF mají dva principy, podle kterých s vyplácenými dividendami zacházejí:

- Akumulační zpracování dividend – jakmile fond obdrží dividendy, zpracuje je uvnitř fondu a okamžitě je znovu reinvestuje.

- Distribuční zpracování dividend – jakmile fond obdrží dividendy, vyplatí je svým investorům.

Dividendy ETF fondů

V případě akumulačních ETF fondů mají čeští investoři snadnou práci s daňovými přiznáními. Protože na investiční účet není připsána žádná dividenda, dle českých zákonů nevzniká žádná daňová povinnost (v některých zemích západní Evropy toto neplatí a daní se i dividendy akumulované uvnitř ETF fondu).

Jinak je tomu v případě distribučních ETF fondů, které dividendu vyplácí. Ta podléhá českému zdanění sazbou 15 %, resp. 23 %.

U akcií bývá pravidlem, že dividendy jsou ve většině případů strhávány už u zdroje tzv. srážkovou daní, což znamená, že se k investorům dostanou již zdaněné dle sazeb dané země.

S ohledem na strukturu daňových domicilů u ETF fondů je situace ohledně zdanění maličko komplikovanější než u akcií. Investoři budou v případě distribuujících dividend podrobeni téměř vždy dvojímu zdanění.

Finanční úřad nezajímá, že dividendy už byly zdaněny při vyplácení dividend do ETF fondů, ale zajímá je pouze vztah vyplácení mezi ETF fondem a investory.

Naštěstí dojde “jen” k dvojímu zdanění, protože u většiny nejznámějších ETF fondů s domicilem v Irsku a Lucembursku (Vanguard a Blackrock) nedochází ke zdanění na úrovni ETF fondu.

Proto jsou Irsko a Lucembursko oblíbenou zemí pro domicily ETF fondů investičních hegemonů Vanguard, Blackrock a State Street! Ani jedna ze dvou zemí neaplikuje u ETF fondů srážkovou daň, což znamená, že cokoliv doputuje od zdroje do fondu (zdaněné), to se v plné výši vyplatí investorům.

Z následujícího diagramu pochopíte, jak dochází ke zdanění dividend v případě ETF s domicilem v Irsku a výplatou v Česku.

Nabízí se otázka, který z ETF fondů je pro českého investora tedy lepším? Na základě předchozí diskuze zdanění dividend na třech různých úrovních vyplývá, že si jednoznačně lépe vedou akumulační ETF fondy, u kterých nedochází ke zdanění 15% sazbou při přijetí dividendy, ale prostředky se ihned reinvestují.

Zatímco u akumulačních ETF fondů dojde pouze k 15% srážkové dani, u distribučních ETF fondů zaplatí český investor celkem 27,75 % (při prvním stržení 15 % u zdroje zbyde z celkové dividendy 85 %, zbývajících 85 % pak podléhá druhé úrovni daňové srážky 15 %, což je celkem 12,75 %).

Kdyby ke zdanění nedocházelo, vyjdou akumulační i distribuční ETF fondy jako stejně výhodné varianty.

Princip zdanění při prodeji ETF fondu je totožný jak pro akumulační tak pro distribuční verzi.

Daně u amerických ETF fondů

Předchozí diskuze byla platná pro investice do evropských ETF fondů, na které se vztahuje PRIIPs a UCITS legislativa. ETF fondy s domicilem v USA si v Evropě u většiny brokerů pořídíte už jen velmi těžko, protože evropští brokeři je prakticky nemohou nabízet (ačkoliv někteří brokeři si našli cestu, jak se předpisům vyhnout).

Nákup amerických ETF fondů nicméně není ničím protiprávním, jen je to technicky o něco obtížnější. Spousta amerických brokerů navíc neumožňuje zřizovat účty lidem, kteří nejsou rezidenti USA.

Dědická daň a další nástrahy

Kromě relativní složitosti nákupu hraje roli ještě daňový systém v USA, zejména jejich tzv. “estate tax” (dědická daň). V případě pozůstalosti po zesnulých nerezidentech (nonresident alien), kteří nejsou občany USA, je daň z pozůstalosti daní z převodu majetku patřící do americké jurisdikce, který může zahrnovat hmotný i nehmotný majetek vlastněný ke dni úmrtí zesnulého.

Jinými slovy – pokud někdo umře a drží majetek s domicilem v USA, bude na tento majetek uvalena dědická daň.

Ačkoliv má Česká republika s USA smlouvu o zamezení dvojího zdanění, mezi zeměmi neexistuje smlouva o zamezení dědické daně.

Sazba dědické daně se v USA pohybuje mezi 26 – 40 % dle výše hodnoty majetku. Osvobození od daně je omezené do 60 000 USD a zdanění tak podléhá majetek nad tuto částku. Dědická daň se uplatňuje na majetek patřící do americké jurisdikce (US situs):

- akcie všech amerických společností (veřejně obchodovaných i soukromých)

- podílové fondy s domicilem v USA (ETF, mutual, hedge),

- nemovitosti na území USA,

- umělecká díla,

- hotovost na účtech amerických brokerů.

Výborný článek na téma dědické daně v USA naleznete na webu Finhacker.

Teoretickou výhodou je větší “manévrovací” prostor při vyplácení dividend, kdy by se do velké míry dalo vyhnout dvojímu zdanění při vyplácení americkým ETF fondem.

Redakce Rozbitého prasátka nicméně doporučuje držet se právě evropských ETF fondů. Nabídka se rok od roku rozšiřuje a přestože bývají americké ETF fondy o chlup levnější (nižší TER), rozdíly se snižují. Právě relativně složité obchodování a daňové povinnosti spojené s ETF fondy v USA dělají z evropských ETF fondů v našich očích preferovanou variantu.

Zdanění dividend ETF fondů - příklady

A nyní už k jednotlivým příkladům!

Příklad 1

ETF: iShares Core MSCI World UCITS ETF USD (Acc)

Domicil podkladových aktiv: USA, Japonsko, Německo, Velká Británie atd.

Domicil ETF fondu: Irsko

Váš domicil: ČR

V prvním příkladu jde o akumulační ETF fond. To znamená, že všechny dividendy jsou zpět reinvestovány do fondu, a tudíž jsou za ně nakupovány další podkladová aktiva. Český investor tedy nemusí do daňového přiznání nic uvádět.

Ke zdanění nicméně dochází na úrovni ETF fondu. Pokud tomuto fondu bude vyplácet dividendu firma z USA, strhne z ní americká vláda celkem 15 %, Irsko si poté nic nenárokuje na základě smluv o zamezení dvojího zdanění mezi USA a Irskem (specifické výjimky pro fondy a korporace). Do ETF fondu se tedy dostane již zdaněná dividenda bez ohledu na to, zda dochází k reinvestování či následnou distribuci investorům.

Akcie z Německa by pak byly zdaněny u zdroje sazbou 15 % (oproti 26,375 % pro běžné investory), Japonsko by si ukouslo 10 % a Velká Británie nic, tedy 0 %. Irsko pro ETF fondy má s různými zeměmi mnohdy speciální daňové úpravy.

Příklad 2

ETF: Vanguard FTSE All-World UCITS ETF Distributing

Domicil podkladových aktiv: USA, Japonsko, Německo, Velká Británie atd.

Domicil ETF fondu: Irsko

Váš domicil: ČR

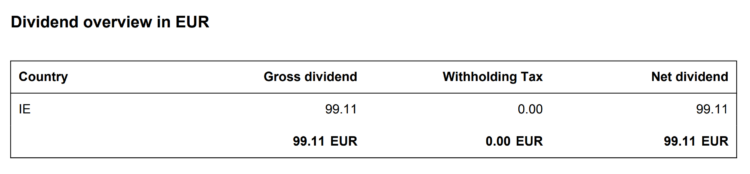

V druhém příkladu je řeč o velmi podobném fondu, nicméně v něm dochází narozdíl u předchozí varianty k distribuci dividend. Stejně jako v předchozím případě, v prvním kroku do ETF fondu přijdou dividendy již snížené o srážkovou daň jednotlivých zemí.

V druhém kroku (narozdíl od příkladu 1) vyplatí ETF fond s domicilem v Irsku dividendu na vaše investiční účty. Jde tak o zdanitelnou událost pro český úřad. Irsko nezadržuje u ETF fondů žádnou daň zahraničním investorům a těm tak přijde dividenda “v plné výši”. Z toho důvodu je dividendu potřeba uvést do daňových přiznání a v zdanit 15 %, respektive 23 %.

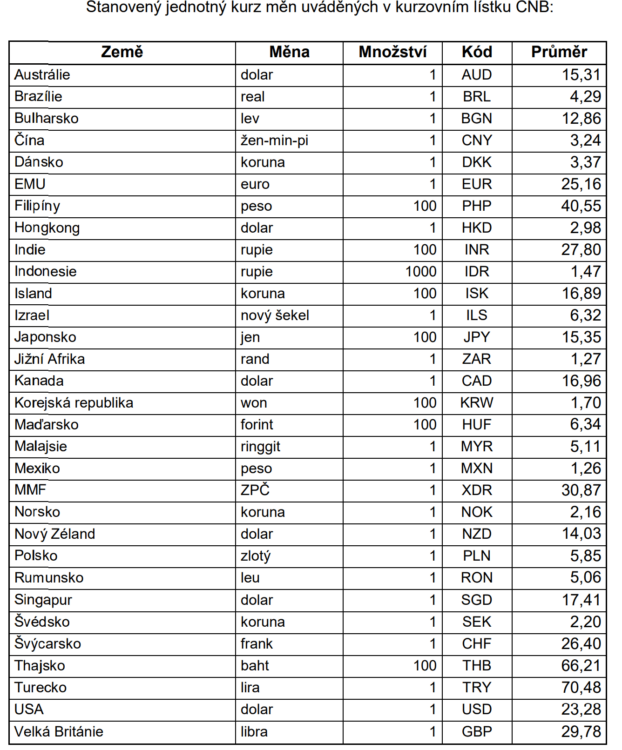

Zde se také hodí říct, že pro české úřady musíte částky převést na české koruny. K tomu můžete buďto použít devizový kurz ČNB k danému dni (mezi měnou dividendy a korunami), lze však použít i jednotný kurz pro daný rok, který každoročně zveřejňuje Ministerstvo financí v pokynu na začátku roku následujícího období (zde pro rok 2024).

V situaci, kdy mi na platformě DEGIRO byla irským ETF fondem vyplacená dividenda ve výši 99,11 EUR, tak musím částku zdanit sazbou 15 %. Pro průměrný kurz zdaňovacího období by se jednalo o 25,16 * 99,11 = 2493,6 Kč).

Zdanění prodejů ETF fondů - příklady

Druhým případem, kdy mimo vyplácení dividend k nějakému zdanění dochází, je chvíle, kdy ETF fond prodáte. Na ETF fondy se vztahují stejná pravidla jako na akcie, což znamená, že příjmy z jejich prodeje podléhají dani z příjmů podle § 10 zákona č. 586/1992 Sb., o daních z příjmů (ostatní příjmy)

Opět je třeba myslet na to, zda vůbec musíte příjmy danit. Pokud příjem nepřesáhne hranici 100 000 Kč za rok, je příjem automaticky osvobozen od daně a nemusíte nic řešit.

V první řadě je třeba se podívat na celkový příjem z prodejů (nikoliv čistý zisk). To znamená, že když jeden den nakoupíte ETF fond za 150 000 Kč a druhý den ho za 151 000 Kč prodáte, musíte příjem zdanit, ačkoliv jste v zisku jen 1 000 Kč. Danit sazbou 15 % (popř. 23 %) se bude jen zisk 1 000 Kč.

Pokud však příjem z prodeje přesáhne tuto hranici, je třeba posoudit, zda splňujete podmínku časového testu. Časový test znamená, že pokud jste ETF fond drželi déle než tři roky, je příjem osvobozen od daně.

Zde je citace z webu české Vlády:

Osvobozeny jsou příjmy z prodeje cenných papírů, jejichž úhrn u vás nepřesáhne ve zdaňovacím období částku 100 000 Kč, nebo pokud je doba mezi nabytím (nákupem) a prodejem cenného papíru delší než 3 roky.

A jak časový test dokázat? Na investičních platformách zpravidla najdete přehledy a výpisy z vašich účtů. To znamená, že vždy dohledáte, kdy ETF nakoupíte nebo prodáte.

Při prodeji tak můžete jednoduše uplatnit princip “FIFO” (first in, first out). Při principu FIFO se prodané kusy párují s nejstaršími nakoupenými kusy a stanovuje se pro každý prodaný cenný papír přesná cena jeho nákupu. Díky této metodě tedy můžete vždy spolehlivě doložit finančnímu úřadu, kdy byly prodané ETF fondy původně nakoupené.

Na všechno ostatní se aplikuje 15% popř. 23% sazba. Daní se vždy jen zisk (rozdíl mezi nákupní a prodejní cenou).

Důležité je také zdůraznit, že narozdíl od dividend u prodejů ETF fondů k žádnému dvojímu zdanění nedochází. Podkladových akcií se prodej nijak nedotkne (stále jsou přiřazeny k ETF fondu, který po prodeji bude vlastnit někdo jiný) a domicil ETF fondu s prodejem také nemá nic společného.

Zajímavé je, že lze při zdanění příjmů teoreticky uplatnit i snížení o výdaje přímo spojené s pořízením a držení cenných papírů dle §10 odst. 4 Zákona o dani z příjmu. Do těchto výdajů by mělo být možné započítat poplatky a ztráty z měnového zajištění, manažerský poplatek (lze obecně uplatnit jako výdaj pro snížení základu daně, pokud byly ve zdaňovacím období prokazatelně vynaloženy na zdanitelné příjmy z prodeje) a podobně lze nahlížet například i na poplatky a provize související s obchody s cennými papíry.

Pokud máte s uplatňováním těchto slev u ETF fondů nějaké zkušenosti, můžete se podělit v komentářích po článkem.

Příklad 3

ETF: iShares Core MSCI World UCITS ETF USD (Acc)

Domicil podkladových aktiv: USA, Japonsko, Německu, Velká Británie atd.

Domicil ETF fondu: Irsko

Váš domicil: ČR

Nákup: 1. 1. 2023, 100 kusů za 5 000 EUR, 1 akcie za 50 EUR

Prodej: 30. 6. 2024, 80 kusů za 6 000 EUR, 1 akcie za 75 EUR

V prvním případě se vás zdanění příjmů z prodeje cenného papíru dotkne, jelikož prodej překročil minimální hranici 100 000 Kč (6 000 EUR je přibližně 150 000 Kč) a současně s tím jste nesplnili časový test. Daňové přiznání budete podávat v roce 2025, kdy budete odvádět daň z příjmů za rok 2024.

Pozor, protože jste v roce 2023 nakoupili 100 kusů ETF fondu a v roce 2021 prodali jen 80 jednotek, musíte si spočítat cenu nákupu 80 jednotek v roce 2023.

To znamená, že váš zisk nebude 1 000 EUR (6 000 – 5 000), ale 2 000 EUR (6 000 – ((5 000/100) * 80)) – toto bude váš zdanitelný příjem sazbou 15 % resp. 23 %. Byla by vám tedy vyměřena daň 300 EUR resp. 460 EUR. Pro daňové účely je nutné příjem i výdaj (nabývací ceny) převést na české koruny.

Příklad 4

ETF: iShares Core MSCI World UCITS ETF USD (Acc)

Domicil podkladových aktiv: USA, Japonsko, Německu, Velká Británie atd.

Domicil ETF fondu: Irsko

Váš domicil: ČR

Nákup: 1.1.2015, 100 kusů za 5 000 EUR

Prodej: 30.6.2024, 80 kusů za 6 000 EUR

Zde se jedná o totožnou verzi předchozího příkladu s jedním malým (ale podstatným) rozdílem – ETF jste drželi déle než 5 let, tudíž jste splnili tzv. časový test.

Díky tomuto osvobození příjem neuvádíte do daňového přiznání.

Zdanění akcií

Dobrou zprávou je, že akcie se budou danit velmi obdobně (dokonce i snáze) než ETF fondy. Hlavním důvodem je fakt, že v porovnání s ETF fondy nemají tak složitou strukturu při vyplácení dividend.

To mě přivádí k první myšlence – ačkoliv jsem velkým fanouškem ETF fondů a zastávám názor, že není lepšího nástroje na jednoduché a bezstarostné budování bohatství, ETF fondy nejsou nejlepším nástrojem pro dividendové investování.

Chcete-li se vydat dividendovou investiční cestou, z daňové perspektivy uděláte lépe, když si akcie vybíráte a kupujete sami.

A máte-li ve svém portfoliu pouze české dividendové tituly, zdanění nemusíte řešit vůbec, jelikož jsou daně z dividend strženy u zdroje dle českých předpisů.

Pokud byste dostali dividendu od německého BMW, na kterou se uplatňuje srážková daň 26,38 %, máte možnost požádat příslušný úřad v Německu o navrácení 11,375 % (26,375 – 15 %), což je váš přeplatek na dani. V případě amerických akcií je tato skutečnost již ošetřena formulářem W-8BEN.

Opět nezáleží na tom, kde se daná akcie obchoduje (země burzy nebo brokera), ale jde o její domicil. Můžete si tak sice přes českého brokera Fio koupit akcii rakouské firmy Erste (EBO) na pražské burze, ale dividenda se bude danit dle rakouských pravidel (27,5 %).

Příklad 5

Akcie: Coca Cola (CCC3)

Domicil akcie: USA

Váš domicil: ČR

Vyplacená dividenda v roce 2024: 1,94 $ za akcii

Počet akcií: 200

Jak se dividenda zdaní v České republice?

Srážková daň v USA:

Pokud máte podepsaný formulář W-8BEN, americká vláda strhne z dividendy srážkovou daň ve výši 15 % ještě předtím, než vám dividenda dorazí na investiční účet. Tato daň je konečná z hlediska USA.

Daň v České republice:

V České republice musíte tento příjem z dividend uvést ve svém daňovém přiznání a zdanit jej sazbou:

- 15 % – pokud váš celkový základ daně (včetně ostatních příjmů) nepřesáhne hranici 1 582 812 Kč (pro rok 2024).

- 23 % – pokud váš základ daně tuto hranici přesáhne.

Nicméně díky smlouvě o zamezení dvojího zdanění můžete započíst daň již zaplacenou v USA (15 %) proti české daňové povinnosti. To znamená, že pokud je daňová povinnost v ČR také 15 %, v praxi již nebudete muset odvádět žádnou další daň.

Protože držíte 200 akcií a celková dividenda vyplacená investorům byla ve výši 1,94 USD, museli byste zdanit 15 % resp. 23 % částku v hodnotě 388 USD.

Příklad 6

Akcie: Apple (APPL)

Domicil akcie: USA

Váš domicil: ČR

Nákup: 1.1.2023 za 5 000 $

Prodej: 30.6.2024 za 7 500 $

Applu se dařilo a vy jste se rozhodli vybrat zisk a akcii jste asi rok a půl po nabytí prodali se ziskem. Překročili jste hranici 100 000 Kč za rok a zároveň nesplnili časový test, takže je třeba zisk zdanit.

Jako v případě ETF, budete muset částku do daňového přiznání uvést v českých korunách. Rozdíl mezi prodejem a nákupem je 2 500 $, nicméně je nutné přepočítat zisk z rozdílu hodnoty nákupu v korunách a prodeje taktéž v korunách.

Pro rok 2024 je kurz dolaru stanoven na 23,28 Kč, takže 7 500 USD se bude rovnat celkem 174 600 Kč, pro rok 2023 jde o kurz 22,14 Kč, takže se bude jednat o sumu 110 700 Kč.

Proto budete danit v přepočtu na české koruny částku 63 900 Kč.

Aplikujete sazbu 15 % popř. 23 % a zjistíte, že finančnímu úřadu dlužíte 9 585 Kč (popř. 14 697 Kč u vyšší sazby). I z toho důvodu buďte opatrní, pokud obchodujete s velkými částkami u zahraničních brokerů. K vyměření a zaplacení daně dochází až zpětně a vám by se tak velmi jednoduše mohlo stát, že budete dlužit více peněz, než kolik máte k dispozici.

Příklad 7

Akcie: Apple (APPL)

Domicil akcie: USA

Váš domicil: ČR

Nákup: 1.1.2023 za 1 000 $

Prodej: 30.6.2024 za 1 500 $

V tomto případě se jedná o identickou situaci s příkladem 6 s tím rozdílem, že se jedná o výrazně nižší sumy. Jde dokonce o tak nízké sumy, že byste se vešli do limitu 100 000 Kč potřebného pro osvobození od daně.

Zdanění P2P investic

A dostáváme se k P2P investicím. Abych řekl pravdu, P2P portály jsou do velké míry zdrojem častých sporů, když přijde na zdanění investic.

Platí princip, že pokud se v případě P2P portálu jedná o prostředníka, zdanění se řídí dle § 10 – Ostatní příjmy, pokud si kupujete participaci na dluhu napřímo, zdanění příjmu se řídí § 8 – Příjmy z kapitálového majetku.

V každém případě budou platit stejné postupy při vyplňování formulářů jako u ETF fondů a akcií. I u P2P půjček budete muset vše převést z cizích měn do českých korun.

Příklad 8

Platforma: Zonky

Daní se dle: § 10 – Ostatní příjmy

Váš domicil: ČR

Investovaná částka: 65 000 Kč

Přijatá částka (jistina): 15 200 Kč

Investování prostřednictvím platformy Zonky je oblíbenou formou P2P investic, kdy investoři půjčují peníze dlužníkům a následně dostávají zpět jak jistinu, tak případné úroky. Pokud vám v daném roce byla vrácena pouze část jistiny, která nepřevyšuje částku původní investice, není tato situace z pohledu daní nijak složitá.

U ostatních příjmů, pod které příjmy z platformy Zonky spadají (dle § 10 zákona o daních z příjmů), totiž platí důležité pravidlo: výdaje lze uplatnit maximálně do výše příjmů. To znamená, že pokud příjmy a výdaje jsou shodné, základ daně bude nulový a nevznikne žádná daňová povinnost.

V tomto roce vám byla vrácena pouze část jistiny z vaší původní investice, a to ve výši 15 200 Kč. Tato částka se považuje za příjem podle § 10 zákona o daních z příjmů. Jelikož však nejde o úrok nebo jiný druh zisku, ale o návrat části původně investovaných prostředků, můžete uplatnit jako výdaj odpovídající část investované jistiny.

- Příjmy:

- Celková částka vrácené jistiny činí 15 200 Kč.

- Výdaje:

- Výdajem je odpovídající část investované částky, tedy rovněž 15 200 Kč.

- Základ daně:

- Základ daně = 15 200 Kč (příjmy) − 15 200 Kč (výdaje) = 0 Kč.

- Daňová povinnost: 0 Kč

Dávám to do přiznání? Ano, i když je daňový základ nulový, příjmy z platformy Zonky musíte uvést do daňového přiznání, protože zákon o daních z příjmů vyžaduje vykázání všech příjmů.

Nutnosti podat daňové přiznání by se nicméně dotyční investoři vyhnul, pokud by se jednalo o jejich jediný příjem dle § 7 – 10 (z podnikání, kapitálového majetku, pronájmu a další), který by tak byl nižší než je limit 20 000 Kč.

Zdanění kryptoměn

Fanoušci kryptoměn netrpělivě vyhlížejí změny, které měly vstoupit v platnost od 1. ledna 2025. To se ale nestihlo, takže aktuálně se vyhlíží začátek února 2025. Novela zákona, která přináší nová pravidla pro zdanění kryptoměn, již prošla Poslaneckou sněmovnou a Senátem a nyní se čeká na podpis prezidenta.

Novela, která by letos měla vstoupit v účinnost, přinese dvě hlavní možnosti osvobození kryptoměn od daně z příjmu – hodnotový limit 100 000 Kč a časový test s tříletou dobou držby.

Osvobození příjmů z kryptoměn podle hodnotového limitu 100 000 Kč za kalendářní rok platí pouze pro kryptoměny a nesčítá se s příjmy z cenných papírů nebo jiných investic. Tento limit je samostatný a vztahuje se výhradně na kryptoaktiva.

Novela přináší dvě možnosti, jak může být příjem z převodu kryptoaktiv osvobozen:

- Hodnotový limit 100 000 Kč – Pokud příjmy z převodů kryptoaktiv za zdaňovací období nepřesáhnou 100 000 Kč, nebudou zdaněny.

- Časový test (držba déle než tři roky) – Pokud poplatník drží kryptoaktiva déle než tři roky, příjmy z jejich převodu budou osvobozeny až do výše 40 milionů Kč ročně, sčítaných s příjmy z cenných papírů a podílů ve firmách.

Tyto podmínky platí pro fyzické osoby, které s kryptoaktivy neobchodují v rámci podnikání, tj. nemají je zahrnutá v obchodním majetku.

Pokud úhrnný příjem z převodu kryptoaktiv za zdaňovací období přesáhne 100 000 Kč a současně nedržíte kryptoměny déle než 3 roky, není příjem osvobozen a celé příjmy z převodů kryptoaktiv budou podléhat zdanění jako ostatní příjem podle § 10 zákona o daních z příjmů. Tento příjem se poté zdaňuje sazbou 15 % nebo 23 % v závislosti na celkové výši základu daně.

Příklad 9

Kryptoměna: Bitcoin

Daní se dle: § 10 – Ostatní příjmy

Váš domicil: ČR

Nákup: 1. 1. 2020 za 25 000 Kč

Prodej: 1. 5. 2025 za 150 000 Kč

Bitcoin prodáváte po 5 letech, a tak splňujete časový test potřebný pro osvobození od daně z příjmu (v případě že dojde ke schválení zákona).

Zdanění nemovitostí

Poslední kategorií zdanění investic jsou v Česku tolik oblíbené nemovitosti. Jako investoři budete řešit daně buďto při prodeji či pronájmu nemovitosti.

Prodej nemovitosti

Prodej nemovitosti podléhá dani z příjmu. Sazba daně z prodeje nemovitosti u fyzických osob je podobně jako u cenných papírů buďto 15 % nebo 23 % a zdaňuje se podle § 10 Zákona o dani z příjmu. Zisk z prodeje nemovitosti se zahrnuje do vašeho celkového příjmu a přiznáváte ho ve svém daňovém přiznání za uplynulý rok.

Základem daně je příjem snížený o výdaje prokazatelně vynaložené na jeho dosažení. Příjmem je proto vámi získaná cena z prodeje a výdajem cena, za kterou jste nemovitost koupili. Mezi další nejčastější výdaje se pak řadí např. právní náklady, posudky, opravy, technické zhodnocení, náklady za realitní kancelář atd.

Pokud prodáte nemovitost v roce 2024, sazba daně se počítá ze 36násobku hrubé mzdy, tedy už několikrát zmíněné sumy 1 582 812 Kč. Celkový zisk do 1 582 812 Kč se daní 15 %, zisk nad 1 582 812 Kč se daní sazbou 23 %.

Nyní tedy předpokládejme, že jste fyzická osoba. Kdy jakožto fyzická osoba nemusíte platit daň z prodeje nemovitosti?

1. V nemovitosti jste bydleli alespoň 2 roky před prodejem.

Pokud jste časový test nesplnili, budete od daně osvobození v případě, že jste v prodané nemovitosti sami bydleli minimálně dva roky bezprostředně před prodejem. Je-li nemovitost ve společném jmění manželů, stačí, když v ní bydlel alespoň jeden z nich.

2. Jste vlastníky nemovitosti 5 nebo 10 let.

V roce 2021 se časový test prodloužil z 5 na 10 let, ale jen pro nemovitosti nabyté po 1. lednu 2021. Platí tedy, že:

- nemovitosti nabyté před 1. 1. 2021 jsou od daně osvobozené po 5 letech od nabytí,

- nemovitosti nabyté po 1. 1. 2021 jsou osvobozené od daně až po 10 letech.

3. Peníze z prodeje využijete na vlastní bydlení.

Pokud jste v prodávaném bytě bydleli méně než 2 roky, můžete být od daně osvobozeni, pokud všechny peníze použijete na vlastní bytovou potřebu viz § 4b odst. 1 ZDP). Prostředky je nutné použít do konce následujícího roku po roce, ve kterém jste příjem získali. Je potřeba také svůj záměr musíte oznámit správci daně do lhůty pro podání daňového přiznání. Pokud prostředky nepoužijete včas, příjem bude zdaněn jako ostatní příjem.

Pronájem nemovitosti

Výpočet daně z pronájmu nemovitosti je také poměrně přímočarou záležitostí. Stačí vědět, kolik jste v minulém roce na pronájmu vydělali. Patří sem čistý příjem z pronájmu, platby za energie a služby se do něj nepočítají.

Od příjmů lze odečíst výdaje, přičemž existují dva způsoby výpočtu:

- sečtete reálné výdaje,

- nebo na výdaje použijete paušál.

Při reálných výdajích spočítáte všechny náklady spojené s pronájmem. Můžete sem zahrnout daň z nemovitosti, poplatek realitní kanceláři, která vám pronájem bytu zprostředkovala, náklady na nábytek, pojištění bytu, nebo rekonstrukci. Od všech výdajů samozřejmě musíte mít doklad. Případná kontrola po vás může chtít účtenky až 3 roky zpětně, při vykázání daňové ztráty (výdaje jsou vyšší než příjmy) dokonce 8 let zpětně. Uplatnit můžete také odpisy z nemovitosti.

Pokud se rozhodnete pro paušální výdaje, je to administrativně podstatně jednodušší. Stačí od všech příjmů odečíst 30 %, maximálně ale 600 000 Kč.

Při odečtení výdajů od příjmů vám zůstane základ daně, ze kterého pak jako fyzická osoba zaplatíte 15%, resp. 23% daň.

Příklad 10

Příjem z pronájmu za rok 2024: 100 000 Kč

Paušální výdaje: 30 % (30 000 Kč)

Základ daně: 70 000 Kč

Váš domicil: ČR

Vyměřená daň: 15 % ze 70 000 Kč = 10 500 Kč

Závěrečné postřehy

Protože se mi kontextem některé pasáže nevešly do předchozích diskuzí různých scénářů a situací, zasvětím jim samostatnou kapitolu.

Daňové podklady

Každá alespoň trochu seriózní online investiční platforma vám v dnešní době vystaví podklady pro daňová přiznání. V těchto podkladech budete zpravidla schopni dohledat výpis z obchodního účtu, svou obchodní aktivitu (nákupy, prodeje a vyplacené dividendy), informace o domicilu jednotlivých titulů atd.

Každá platforma je trochu odlišná a úroveň zpracování podkladů se bude lišit, ale většinou není příliš obtížné podklady dohledat a správně interpretovat.

S kvalitou připravených podkladů jako investoři příliš nezmůžete. Musíte zkrátka spolknout hořkou pilulku a poprat se s tím. Nebo povinnosti přesunout na daňové poradce.

Finanční deriváty

Někteří brokeři (eToro, částečně i XTB atd.) nabízejí svým uživatelům možnost obchodovat s tzv CFD produkty (z angl. contract for difference). Jde o finanční instrumenty, kdy nekupujete a neprodáváte samotnou akcii, ale pouze “smlouvu”, která se na akcii vztahuje. Tato “smlouva” nemá stejné postavení jako klasický cenný papír, a proto se na ní nevztahují výjimky jako jsou hodnotový či časový test.

CFD kontrakty se proto daní dle § 10 – Ostatní příjmy a to sazbou 15 % resp. 23 %.

Podobné principy budou platit na opce, forwardy, swapy atd. Rozhovor s Alešem Vávrou o finančních derivátech (a proč se jim vyhnout) si můžete pustit v tomto rozhovoru.

Daňová optimalizace

Určitě vás už někdy napadlo, že byste koncem roku mohli prodat některé cenné papíry za účelem daňové ztráty a “ušetřit” tak na daních. V USA má tento termín dokonce vlastní pojem – “tax-loss harvesting”.

Daňová ztráta je včasný prodej cenných papírů se ztrátou za účelem kompenzace vypočtené dlužné daně z kapitálových zisků z prodeje ziskových aktiv.

Prodej cenných papírů na konci roku, který vede k vytvoření daňové ztráty, je běžnou praxí. Tato strategie však musí splňovat určité podmínky, čehož si všímá i Nikola Žítková na svém X účtu:

Prodej cenných papírů za účelem daňové ztráty: Co je legální a na co si dát pozor?

— Nikola Žítková (@nikkizitkova) December 27, 2024

Prodej cenných papírů na konci roku, který vede k vytvoření daňové ztráty, je běžnou praxí. Tato strategie však musí splňovat určité podmínky, aby byla považována za legální daňovou optimalizaci,…

Ve zkratce – provádějte optimalizaci uvážlivě!

Frakční akcie

Frakční akcie představují výzvu z hlediska zdanění, protože daňová správa v České republice zatím neposkytla jasný výklad.

Existují různé přístupy daňových poradců k jejich klasifikaci:

- Cenné papíry: Pokud jsou považovány za cenné papíry, příjmy z jejich prodeje mohou být osvobozeny při splnění časového testu (3 roky) nebo limitu 100 000 Kč (§ 4 ZDP). Dividendy podléhají sazbě 15 % nebo 23 % podle § 8 ZDP.

- Deriváty: Příjmy nejsou osvobozeny a zdaňují se jako ostatní příjmy podle § 10 ZDP.

- Pohledávky: Příjmy z prodeje nebo výnosů mohou být zdaněny jako příjmy z pohledávek podle § 10 ZDP.

Pečlivě si prostudujte podmínky vašeho brokera, protože různí brokeři mohou frakční akcie klasifikovat odlišně. Pokud si nejste jisti, konzultujte svůj případ s daňovým poradcem. Jak se k tématu staví nejznámější čeští brokeři naleznete v tomto článku.

Rada na závěr

Uff, to bylo vyčerpávající.

Daně by ale v žádném případě neměly být výmluvou či překážkou, proč jste se ještě neodhodlali zahájit své investiční kariéry. Nikdo si vyplňování daňových formulářů neužívá a jestli si na to sami netroufáte, využijte služeb daňových poradců. Začít můžete třeba u partnerské platformy NeoTax a jejich aplikaci Online přiznání.

Tip Rozbitého prasátka: Průchod aplikací Online přiznání naleznete v bonusovém obsahu na platformě herohero.

Daňový servis je služba a jako taková samozřejmě něco stojí. Někoho může hodinová sazba, která se nezřídka pohybuje v rozmezí 1 500 Kč až 3 000 Kč, odradit, já si však myslím, že jsou to dobře vynaložené peníze.

Daňoví poradci musí být pojištěni před pochybením, a hlavně se v problematice vyznají mnohem lépe než my, obyčejní smrtelníci. A to ani nemluvím o čase, který nám daňový poradce ušetří. Některým stačí zaslat podklady a máte vyhráno, o nic víc se nemusíte starat.

V žádném případě nepodceňujte daně a vaše daňové povinnosti, které při investování dříve či později nevyhnutelně vzniknou.

Osobně jsem velmi opatrný, přijde-li na byrokratické náležitosti, a tak se snažím za každou cenu jakémukoliv pochybení předcházet. Poslední věc, s kterou bych chtěl ztrácet čas, je hádání se s finančním úřadem.

Opět bych rád zdůraznil, že v článku mohou být nepřesnosti za které nebereme žádnou zodpovědnost, jelikož web plní roli pouze informativního charakteru. Snad vám však příspěvek na některé otázky pomůže najít odpověď. Článek vznikl s nejlepším vědomím a svědomím a věřím, že i díky kolaboraci s partnery z NeoTax je jeho kvalita na dostatečně vysoké úrovni.

Přeji pevné nervy při vyplňování “růžových papírů” a kdybyste v článku našli jakoukoliv nepřesnost, pište do diskuze pod článkem nebo na [email protected]!

Na spoustu vašich otázek pak naleznete odpovědi v záznamu livestreamu s Nikolou Žítkovou na herohero.

Hodně štěstí!

Pokračujte ve čtení!

Dobrý den.

Výborný článek díky za info a práci.Pokud jsem to pochopil správně tak pokud dostanu dividendu od ČEZU ve výši 10 000 Kč do daňového přiznání nemusím nic uvádět ,protože se jedná o tuzemskou firmu a boker už strhnul daň ve výši 15 procent.Nevadí ani ,když jsem přesáhl hranici 6000 Kč.Tak jsem to pochopil.Snad je to správně.

S pozdravem

Já tomu rozumím stejně – jde o českou dividendu, do daňového přiznání se uvádět nemusí. Tak snad máme pravdu 🙂

Nemusíte, do přiznání se neuvádí a nedaní příjem zdaněn srážkovou daní (důležitá poznámka: srážkovou daní v ČR, u zahraničních příjmů zdaněných srážkovou daní v jiném státě to neplatí).

Příklad 5 „Zde se jedná o totožnou verzi předchozího příkladu s jedním malým (ale podstatným) rozdílem – ETF jste drželi déle než 5 let, tudíž jste splnili časový test. Zde maličko tápu, ale pokud všemu rozumím správně, tak daňové přiznání podávat opět musíte, ale tento konkrétní prodej by byl od zdanění osvobozen a nemusel se tudíž ani do přiznání vyplňovat. Jak byste postupovali, kdyby by tento prodej byl jediným zdanitelným příjmem a zda byste tedy odevzdávali “prázdné” přiznání, nevím.“ Ted nemám po ruce nějaký článek, kde je to popsané, ale pamatuji si, že první vyhodnocuji pravidlo prodeje do 100 000 Kč… Číst vice »

Super, díky za upřesnění, také jsem si to myslel, ale nebyl jsem si jistý. Sekci v článku upravím!

ahoj, tohle tedy znamená, že jak bylo psáno původně, daňové přiznání podám (protože příjem přesáhl 100k), ale v kolonce příjmů z prodeje bude prázdné, protože je splněn časový test?

Já si to tak původně vykládal, ale poté jsem byl poučen, že se psát nemusí. Asi mi to i dává smysl, protože proč podávat přiznání, z kterého se nic nezdaní? I tak v případě jakýchokoliv pochybností doporučuji konzultaci s odborníkem na daně, kterým já rozhodně nejsem.

Na tohle jsem se trošku doptával, konkrétně příbuzného z FÚ. Obecná rada je poměrně jednoduchá, pokud jde o příjem osvobozený od daně, neuvádíte ho do daňového přiznání a ani vám nezakládá povinnost podat daňové přiznání. To je důležité například pro OSVČ kteří daní paušální daní, protože pokud vám vznikne povinnost podat daňové přiznání už nemůžete danit paušální daní. Tedy pokud u máte zato že váš příjem z Kapitálu nepodléhá zdanění prostě neuděláte daňové přiznání. FÚ pak má asi 10let na to aby přišel a vyvedl vás z omylu. Pokud tomu rozumím tak vám doměří daň a penále, případně vás vyzve… Číst vice »

U paušální daně to je složitější a článek bohužel neuvádí příklady. Bohužel, kombinace paušální daň a investic jsou komplikované. Pokud uplatňujete paušální daň OSVČ a za rok přesáhnete ostatní příjmy (paragraf 8 – 10) souhrnně nad 50 000 Kč, MUSÍTE podat daňové přiznání a tam zdanit úplně vše – včetně podnikání – klasickou daní. Musíte také podat přehledy zdravotní pojišťovně a ČSSZ a doplatit rozdíl mezi paušální daní a skutečnou daní / odvody. Do tohoto limitu 100 000 Kč se ale NEPOČÍTAJÍ příjmy zdaněné srážkovou daní (pouze české dividendy, úroky z českých bankovních účtů), ani příjmy osvobozené od daně (prodej… Číst vice »

Dobrý den,

nemyslel jste místo

„Do tohoto limitu 100 000 Kč se ale NEPOČÍTAJÍ příjmy zdaněné srážkovou daní“

spíše

„Do tohoto limitu 50 000 Kč se ale NEPOČÍTAJÍ příjmy zdaněné srážkovou daní“

?

snažím se to lépe pochopit, ale úplně mi to nejde 🙂

A k otázce – osvobozený příjem nebo příjem zdaněn srážkovou daní v ČR již nikdy do DP neuvádíte, ani vám nezakládá povinnost podat DP. Podávat prázdné DP nedává smysl.

Ahoj,

moc děkuji za článek. Sice investuju hlavně do akumulačního ETF a jsem zde v akumulační fázi, takže jsem odtam nevybíral, ale letos jsem prodal podíly v podílovém fondu, do kterého jsem investoval více než 8 let. Do podíláku jsem posílal určitou částku každý měsíc. Chápu to tedy tak, že zdanění se bude týkat pouze podílů koupených do tří let od prodeje, který se konal ? (teď si ještě uvědomuju, že prodej proběhl až teď v únoru, takže jej budu přiznávat až příští rok, nicméně chci být na to připravený 🙂 )

Díky.

Jirka

Ahoj Jiří, do podílových fondů jsem moc nezabrousil, to je pravda. Zkus mrknout na tento článek, připadá mi, že to tam mají vysvětleno celkem dobře!

https://portal.pohoda.cz/dane-ucetnictvi-mzdy/dan-z-prijmu/osvobozeni-prijmu-z-prodeje-podilovych-listu/

Dobry den

pokud to dobre chapu tak kdyz budu investovat do akumulacniho ETF npr. MSCI WORLD.. tak do DP nebudu muset nic vyplnovat a vubec dan nebudu muset resit ?(Tim ze nebudu dostavat dividendy) A kdyz bych toto ETF prodal treba po 10ti letech se ziskem 6mil (priklad) splnil bych tedy casovy test.. tak bych porad do DP nemusel nic vyplnovat ? I pres to ze bych vybral 6mil ?

PS. Vyborny clanek dekuji

Osobně tomu takto rozumím. Žádná vyplacená dividenda = žádné daňové přiznání. A stejně tak s prodejem po 10 letech, ačkoliv zde záleží i na sumě a zde maličko tápu. Prodal jste cenné papíry za více než 100.000 Kč a méně než 5.000.000 Kč, ale splnil jste časový test. Teoreticky byste neměl mít povinnost přiznání podávat, nicméně osobně bych ho raději pro vlastní jistotu za dané období podal, ale danitelná suma by z tohoto prodeje byla 0 Kč. Pokud prodáte za více než 5.000.000, daňové přiznání podat určitě musíte (je to podmínka), ale danitelná suma by opět měla být 0 Kč.

Daňové přiznání nepodáváte ani u příjmů nad 5 milionů Kč. Ale u osvobozených příjmů nad 5 mil. Kč musíte podat oznámení ve stejné lhůtě jako DP. Viz https://financnisprava.gov.cz/cs/financni-sprava/novinky/novinky-2023/prijem-fyzicke-osoby-vyssi-nez-5-mil-kc

Super Jakube, dobra prace jako vzdy…Hodne detailni a naucny clanek, clovek si to zase po roce rad osvezi. Mozna bych mel jen vsuvku/komentar na daneni P2P a rozdilu u paragrafu, ze u toho 10, je vyhoda ze si clovek muze odecist poplatky a pripadne defaulty. Trrba takovy Varks/CapitalService/… tam za tento rok jeste davat nebudu, protoze je to stale zive a neco se deje. Ale treba takovy Eurocent je totalne mrtvy a dam.Si to mile rad do nakladu a kdybych nahodou za rok neco dostal, tak to zase zpetne muzu dodanit. A jeste k daneni div. Hodne lidi ma taky… Číst vice »

Díky za příspěvek Vojto! Poznámka k anglickým dluhopisům doplněna, díky za tip 😉

Ať se daří!

Co jsem danění P2P studovala, tak mi z toho vyšla zcela „jednoduchá“ poučka. Participace se daní dle par. 10. Participací se ale myslí investice s tzv. nepřímou strukturou. To má prý plně Zonky. Bondster to má kombinované – přímá a nepřímá, a ve svém ročním výpisu to umí i pěkně rozdělit, takže investor ví, co může danit v par. 10 a co v par. 8. Mintos má také investice v přímé a nepřímé struktuře, ale bohužel ve výpisu to nijak nezohledňuje a dle mého je zcela nemyslitelné, aby tohle si dokázal evidovat sám investor. Z toho plyne, že na Mintosu… Číst vice »

Zdravím,

mám dotaz k tomu Degiro MMF. Asi jediná možnost, jak se k nějakým hodnotám dostat, je jak uvádíte. To je tedy dost otrava. A pokud jsem z MMF v minusu, nešlo by to uplatnit vůči jiným ziskům z prodeje? Na druhou stranu Degiro ztráty z MMF kompenzuje, takze si tu ztrátu (kdyz mi ji vykompenzují) asi uvádet nemám 🙂 Ale kompenzace na výpise uvedená není, ztráty ano.

Michala

Dobrý den, dle mého názoru by to možné být mělo. I tak ale nejspíš půjde o naprosto marginální částky v jednotkách EUR, nicméně to se samozřejmě bude odvíjet od částek, které na účtu protočíte. Než samotný fakt, že transakce u peněžních fondů na DEGIRO podléhají zdanění, je horší, že vlastně „způsobí“ investorům daňové povinnosti, i když teoreticky nic neprodáváte, jen používáte broker platformu. Snad i v ČR DEGIRO přejde v budoucnosti na eurový německý účet, bylo by to jednodušší.

Docela opruz teda, dodnes jsem.myslel, ze se dani zisk. Cili to, co si prevedu na ucet v bance a mohu s tim disponovat. Nikoliv to, ze nakupuji a drzim. Treba pet let.

Ahoj, na zacatek bych chtel pochvalit praci na rozbitem prasatku (degiro + tip na vhodne etf mi hodne pomohli par mesicu zpet :)) A ted k memu dotazu – jsem zamestnanec na hpp a vzhledem k vedlejsimu prijmu z pronajmu jsem nucen podavat danove priznani. U prodeje cennych papiru chapu, ze pokud splnim podminky (Casovy test, < 100k) tak to nemusim vubec v danovem priznani zminovat, ale co dividenda? Obdrzel jsem letos prvnich par dolaru na Revolutu a nejsem moudry z toho, jestli by to melo byt soucastni danove priznani, i kdyz to splnuje podminku mene nez 6k. (To, ze… Číst vice »

Ahoj Marku, abych řekl pravdu, u téhle otázky také trochu tápu a mám úplně stejnou nejasnost jako ty. Byl jsem v jednom z předešlých komentářů poučen, že by se to do daňového přiznání psát nemělo – byla splněna podmínka na 6k v případě dividend nebo časový test a/nebo 100k při prodeji => psát se to nemusí. I tak bych byl s tímto tvrzením opatrný a raději to zkonzultoval s odborníkem. Jak sám píšeš, při nehorším to do přiznání dáš a daň bude 0.

Zdravím. Letos poprvé podávám daňové přiznání sám, protože mám zisk právě z obchodování na burze. Pročet jsem na internetu spoustu materiálů. Hlavu jsem měl jak pátrací balon, ale nakonec se v tom už víceméně vyznám. Nicméně nějaké nejasnosti zůstávají. Vím, že každý instrument se musí danit zvlášť. Zvlášť akcie, zvlášť krypto, zvlášť CFD. Ale jak je to s ETF? Lze ho „přilepit“ k akciím nebo musí být též zvlášť? Podle mě to je stejný druh cenného papíru tudíž například ztráty z ETF bych mohl spojit s výnosy s Akciemi a mít to v jednom řádku. Ale nejsem si úplně jistý.… Číst vice »

Dobrý den, s hlavou jak pátrací balon se s Vámi plně ztotožňuji, také mi dalo poměrně dost práce se v daňovém prostředí zorientovat. Také musím zdůraznit, že moje „znalost“ je čistě teoretického rázu, osobně jsem formulář nikdy sám nevyplňoval a využívám služeb daňového poradce. Pokud jde o ETF fondy, udělal bych to tak, jak sám píšete – přilepil je k akciím. Vše se daní prakticky stejně, tak nevidím přiliš mnoho důvodů, proč je jinak od sebe dělit. Možná se to v budoucnu změní a ETF fondy budou mít samostatnou kategorii, zatím tomu tak ale není. V sousedním Německu se například… Číst vice »

Zdravím, super článek dost mi toho objasnil. Letos v lednu jsem s investováním začal u brokera Degiro a bohužel mi tady po přečtení došla jedna nemilá věc.Jelikož jsem zainvestoval > 100 000,- tak i přes to, že se jedná o dlouhodobou investici, tak budu muset podávat daňové přiznání. A to každý rok, který přes tohoto brokera budu investovat víc než těch 100 000,-. Je mi jasné, že neznalost neomlouvá, ale v podstatě pokud bych to vzal jako laik, tak posílám peníze na účet brokera a ty investuji a ani nevím o tom, že je broker drží v FPT. Původní plán… Číst vice »

Dobrý den, díky za komentář! Prakticky s Vámi souhlasím, je pravda, že pokud budete muset podávat daňové přiznání kvůli něčemu, co vlastně ani není Váš záměr, je to trochu na prd. I z toho se snažím neustále zdůrazňovat důležitost nad problematikou přemýšlet a zvážit všechny aspekty. Popravdě jsem si zainvestování do fondů peněžního trhu ve svých investičních začátcích také nebyl vědom a bylo to pro mě nemilé překvapení. V podstatě se Vám nabízí tyto možnosti: 1.) Přejdete k jiném brokerovi. Ač mám DEGIRO rád a jsem s ním velmi spokojen, není jediným kvalitním brokerem na trhu. 2.) Přejdete k irské… Číst vice »

Díky za shrnutí možnosti, souhlasím že je to na prd a spousta začínajících investorů si to neuvědomí a bude stejně jako já nemilé překvapená. Určitě mě to neodradí a zůstanu u Degiro a hold se s daněmi poperu. Pořád to budou menší náklady než nechat peníze na běžném nebo spořícím účtu, kde je sežere inflace.

Ano bohuzel. Bohuzel u vsech firem co reklamuji pasivni investice – nikdo nema na druhem radku napsano, platit dane statu budete kazdy rok, pokud prekrocite urcitou vysi investice. Coz muze byt klidne kazdy rok.

Mám s tím stejný problém. Předpokládal jsrm, že vytvořením pětileté investice u portu nebudu muset řešit daně do realizace zisku. Takhle se mi muze stat, ze statu budu odvadet dan, portu poplatek a nakonec budu komoletne v minusu, orotoze bude pet let krize. Takze ackoliv nebudu mit zisk, poplatek portu (to snesu) a statu odvest musim (to nepochopim). Danit by se melo, jak je zvykem, v dobe realizace zisku. Cili kdyz mam v portu pasivni investici na 20 let, az po tech 20 letech, kdy to vyberu.

Ahoj 🙂 Díky za parádní články! Mám v plánu začít investovat (především ETF + dividendové akcie) a aktuálně mi přijde nejvhodnější právě Degiro, jenže mě dost znepokojil již zmiňovaný fond, přes který prochází vklady (pokud bych teda nebyl nějak dostatečně rychlý s nákupem). Jestli to chápu správně, tak i kdybych měl objem za rok 100k+ a nic neprodal, tak bych měl podávat daňové přiznání? Nekomunikoval jsi náhodou s podporou, kdy by mělo dojít pro českou verzi ke zrušení? Zase bych kvůli tomu nechtěl čekat moc dlouho, ale zároveň se mi tenhle koncept úplně nepozdává. Ty sám máš Irskou variantu Degira… Číst vice »

Ahoj Ondro, souhlasím, že to je pro českého investora koncept na prd a je to tak, jak píšeš – nekoupíš za 100k+ a vznikne ti daňová povinnost. Zda se to pro české Degiro bude v budoucnu měnit, to netuším. Osobně používám irskou lokalizaci, kde mám přiděleny německý eurový účet, kam peníze posílám. Myslel jsem si, že je nutné posílat peníze už v eurech, ale nemělo by tomu tak být. Pokud člověk pošle peníze v jiné měně, Degiro je díky fx směnárně vymění na eura, alespoň to tak píšou v FAQ. Jak přesně to funguje, to bohužel odzkoušené nemám, ale asi… Číst vice »

Vďaka za info, Jakube. Ešte by som doplnil informáciu, ktorá môže byť užitočná pre OSVČ v režime paušálnej dane. Ak tomu správne rozumiem, tieto nemajú povinnosť podávať daňové priznanie a platia len daň vo výske paušálnej dane (teda z mesačných záloh) za splnenia istých podmienok, o.i., ak ich príjem zo samostatnej činnosti v zdaňovacom období nepresiahne 1 mil. Kč a iné príjmy (vrátane príjmov z kapitálového majetku, tj. z úrokov a dividend) 15,000 Kč. Nikde sa už ohľadom paušálnej dane nepíše o samostatnom limite 6,000 Kč pre dividendy. Vyberám zo zákona 586/1992: „Daň poplatníka, který je na konci zdaňovacího období… Číst vice »

Pro paušální daň OSVČ neplatí ani limit 15 000, ani 6000 Kč. Nesmí mít ostatní příjmy vyšší než 50 000 Kč ročně (od roku 2024 tuším, předtím to bylo 30 000 Kč). Do toho se nepočítají příjmy osvobozené (hodnotový/časový test u prodeje akcií), ani zdaněné srážkovou daní (dividendy z české burzy).

To znamená, že OSVC má celkově limit 150 tisic pro prodej akcii? 100 tisic v rámci hodnotového testu a dalších 50 tisíc v rámci toho, že jede paušální daň?

Dle mého názoru by se mělo hlavně hodně začít investovat do firem jako je třeba https://www.jablotron.cloud. Protože až se pořádně rozjede IoT, do toho se přidá strojové učení, kryptoměny a další podobné vynálezy lidstva, tak se teprve ten internet rozjede. Podle mě stojíme pořád na začátku a nedokážeme si představit tu potenciální sílu sítě.

Dobrý den,

Řekněme, že mám nakoupené akcie v USA. Přijdou dividendy, v USA jsou zdaněny 15procenty. Reálně tak v Čechách nemusím žádnou daň odvádět.

Co mi hrozí, když dividendy opomenu uvést v daňovém přiznání při případné kontrole?

Dobrý den, s tím Vám bohužel nepomůžu, protože to je za hranice mých daňových znalostí 🙁

Může Vám být daň doměřena z celé té dividendy, protože jste neprokázal její zaplacení v zahraničí. Navíc případné penále a pokuty. Jestli se to děje v praxi, navíc u ne zásadních částek, to netuším.

Dobrý den, zajímalo by mě nakoupím ETF např. 12.4 2021 uplynou 4 roky a já budu pravidelně investovat měsíčně např. 3000 a splním pouze časový test. Musím danit či nikoliv. Děkuji za odpověď

Dobrý den, myslím, že Vaše otázka není kompletní. Po 4 letech prodáte vše? Nebo jen část? Jaké byly vaše další investiční aktivity tento rok? Pokud prodáte vše najednou, časový test splní jen část portfolia a to ta, kterou jste držel první rok, zbytek s ohledem na další přikupování časovému testu nepodléhá. Pokud by tedy byl proveden najednou, časový test uplatnit nemůžete, jelikož nejde na část prodeje uplatnit jedno pravidlo a na druhou část zbytek. Řešit by to teoreticky mohly dva prodeje – jeden prodej části ETF fondů, které jste držel 3 roky a více, a druhý prodej zbytku, který by… Číst vice »

Daníte někdo emisní ážio od O2?

Uplne jste mne teda ale uplne zmatl. Uvadite zde Portu s investovani s nimi. Ja to beru Portu jako pasivni investovani na 5 let s prvotni fixni castkou 5000 a pravidelnou mesicni 1000. Predpokladal jsem, ze vubec nemusim resit dane, dokud neprevedu investici na svuj ucet v bance. Za prve netusim do ceho Portu investuje, to dela Portu za mne, za druhe nerealizuji zadny zisk – nemam ty penize k dispozici a nebudu je mit pet let. Jsem myslel, ze danit budu az za tech pet let, kdy si vezmu, co jsem prevedl na svuj ucet a od toho odectu… Číst vice »

Omlouvám se za zmatení! V první řadě je potřeba chápat, co Portu dělá – kupuje za vás fondy dle určité strategie s čímž jsou spjaty poplatky a v určitých scénářích i daně. Seznámit se s alespoň základními principy fungování této služby je v nejvyšším zájmu investora. FÚ neznalost bohužel nezajímá. Velmi bude záležet na samotné investiční metodice Portu, to znamená, jak často k obchodům bude docházet. Myslím, že je i v zájmu Portu, aby obchody drželi na minimu a nedocházelo tak ke zbytečnému odlivu peněz v podobě daní. To znamená, že například budou aplikovat metodu FIFO a při rebalancování vždy… Číst vice »

To se nemusite omlouvat, vy za to nemuzete. Mne spise zarazi, nebo vlastne v ceskem radobypodnikatelskem prostredi nezarazi (neinformovat nebo okradat lidi rovnou he rys ceske postsocialisticke spolecnosti), ze tak zasadni informace, ze z investice, ktere do Portu chci vkladat (jedina z mych tri) ktera se udrzela v plusu za posledni rok, budu muset resit dane, nikdo nikde nezminil, je dost zarazejici. Jeste ze jsem narazil na vas skvely clanek. Patrim mezi obycejne lidi, kterych jsou v CR desetitisice. Portu, I digo, fondee zkousim. Vlozil jsem mensi castky a cekam rok, jak se vyvinou, zda to za to stoji. Abych… Číst vice »

Ale,jak už jse tady řešilo založím jsi u portu jejich portfolio spravované jimi vložím např. 30 tisíc a budu pravidelně spořit 1000 měsíčně a třeba to pak prodám za 7 let a do té doby než to prodám,tak přece nenusím podávat žádné přiznání jenom to držím a ten případný zisk je nerealizovaný,tak daně bych celou dobu nemusel řešit než to prodám.

To nemusí být ale vždy pravda – obrovsky záleží na to, co se ve Vašem portfoliu děje a jak s ním Portu nakládá. Dojde k prodání nějakých fondů a nahrazení novými? Je v portfoliu nějaký fond, který vyplácí dividendy? O jak velké objemy se jedná? Portu je služba, která za Vás spravuje investiční portfolio, všechno ostatní je na Vás. Jen proto, že se s portfoliem na první pohled nic neděje, ještě neznamená, že k žádným daňově přiznatelným pohybům nedošlo. Proto doporučuji nebrat toto na lehkou váhu a vždy si daňový výpis prostudovat či zkonzultovat s expertem.

Není pravda, že daně řešíte, až máte peníze na bankovním účtu. V portfoliu Portu může docházet k prodejům (pokud máte zapnuté rebalancování a/nebo měnové zajištění, tak k nim 100% dochází). Každý rok vám Portu vystaví potvrzení, kde to je vyčísleno. Podle toho buď musíte nebo nemusíte podávat DP na základě Vaší situace a limitů, které se na Vás vztahují (podle toho, zda jste zaměstnanec, bez příjmu, OSVČ s/bez paušální daně, daňový rezident ČR, atd.).

Dobrý den,

Chtěl bych se zeptat: pákové ETF (leveraged ETF) se daní stejně jako obyčejné ETF?

Dobrý den, nikde jsem nenašel jedinou speciální úpravu jakéhokoliv danění ETF fondů bez ohledu na to, co je ve fondu drženo. Alespoň v současnosti si tak jsou dle mého názory všechny ETF fondy z daňové perspektivy před sebou rovny a daní se podle stejného klíče.

Dobrý den, je toto pravda? Při nákupu ETF s pákou uzavírám rozdílovou smlouvu. Rozdílová smlouva (CFD) je forma finančního derivátu. A finanční derivát se daní bez ohledu na časový test!

Dobrý den, jsem přesvědčený o tom, že ano. Odlišil bych zde nicméně dvě rozdílné věci. Pákové ETF, které používá páku uvnitř samotného fondu (např. LQQ, XS2D) a ETF, které si investor koupí za využití pákového obchodování.

Dobrý den, https://rozbiteprasatko.cz/degiro-tipy-triky/ jsem se dočetl, že od září 2021 postupně Degiro prevádí peníze do té doby držené na fondech peněžních trhů na německé běžné účty. Prosím o update tohoto článku, kde je ještě stará informace ze začátku roku. Otázku mám ale ohledně danění. Tím, že jsou teď peníze drženy na běžných účtech nedochází nadále k automatickému nákupu/prodeji podílu ve fondu peněžního trhu (který nastával před nákupem jakékoliv akcie / ETF) a tudíž mi tak nevzniká daňová povinnost, protože nemám žádný příjem z onoho prodeje podílu. Znamená to tedy, že pokud pouze investuji a nic nevybírám nic se mi nadále… Číst vice »

Díky za připomínku, během nejbližší doby opravím a článek aktualizuji!

A k Vaší otázce – je to přesně tak, jak píšete. Nyní už se Vás při nákupu limit 100.000 Kč týkat nebude, protože peníze nejsou „zainvestovány“ do fondů peněžního trhu. Nicméně pozor, že tento rok bude ještě „přechodným“ a až do současnosti se právě přes fondy peněžního trhu obchodovalo, takže letos to bude taková hybridní situace. Od příštího roku se bude limit 100.000 Kč počítat opravdu jen při prodeji investičních produktů.

Dobrý den, jak je to s temi prijmy do 6000 Kč? Pocitaji se tam jen hrubé dividendy (mam nejake zahranicni div 3000 Kc/rok) nebo i ty jiz zdaněné (mám české div v hodnotě 10 000 Kc/rok). Jde tedy o celkovy soucet vsech divident u vsech brokeru, nebo staci secist jen vsechny div vyplaceny v hrubé visi? Dekuji.

Dobrý den, moje interpretace je taková, že české dividendy, které už byly při zpracování zdaněné, se do daňového přiznání uvádět už nemusí. Zahraniční ano, nicméně zde je zase možnost zažádat o zamezení dvojího zdanění. Poměrně pěkně to mají vysvětlené zde: https://www.fio.cz/zpravodajstvi/odborne-clanky/212752-dividendovy-expres-jak-mi-bude-dividenda-vyplacena-a-zdanena

Řešil jsem podobnou situaci (jen zahraniční dividendy bylo pár dolarů), v podcastu https://podcasty.seznam.cz/podcast/ve-vate/jak-na-zdaneni-investic-kdy-nemusite-platit-nic-danovy-pruvodce-pro-drobne-investory-192848 tohle téma rozebírali v čase 23:08

Dobrý den,

Mám na Portu založené portfolio, do kterého vkládám pravidelně peníze. Jedná se o reinvestiční ETF, tudíž se zde nevyplácí pravidelné dividendy.

Můj dotaz zní – daní se tyto peníze až po výběru z portfolia na bankovní účet nebo se tyto peníze daní i když zůstávají v portfoliu?

S pozdravem

Dobrý den, na tuto otázku najdete odpověď pouze skrze roční výpis v daňových podkladech. Portu sice investuje převážně do akumulačních ETF, a tudíž minimalizuje daňovou zátěž plynoucí z vyplácených dividend, ale portfolio je „živé“ a k nějakým aktivitám v něm bude docházet. Portu ve svých strategiích pravidelně portfolio rebalancuje (což je prakticky nákup a prodej) a ne všechna ETF jsou akumulační. Přesto, že nemáte nad investiční aktivitou žádnou moc a jen posíláte peníze na investiční účet, zatímco Portu obchoduje za Vás, určitě na konci roku musíte nahlédnou do daňových podkladů a zjistit, zda vám nějaká povinnost za kalendářní rok nevznikla.… Číst vice »

Dobrý den,

děkuji za krásný podrobný článek. Měl bych prosím dva malé dotazy.

1. Pokud nechci při zdanění zahraničních dividend uplatňovat zápočet, stačí, když uvedu hrubou výši všech zahraničních dividend na řádku 38. a nechám si tyto dividendy zdanit 15 %?

2. Pokud nevyužiji zápočet, je potřeba finančnímu úřadu dokládat výpis od brokera?

Předem děkuji za odpověď.

Dobrý den, bohužel do takového detailu Vám neporadím, protože na Vaše otázky neznám odpověď 🙁

Ano, pokud vám nevadí dvojí zdanění, pak to prostě zdaníte podruhé. Výpis od brokera bych pro jistotu přiložil též (hlavně, pokud jde o vyšší částky), ale můžete případně předložit až na vyzvání.

Zdravím, musím říct, že po čtení článků zde na Rozbitém prasátku a dalších webech mám (jako většina zde) hlavu jako balón.. Dnes jsem zaslal peníze (CZK) na Degiro a překvapilo mě (nebo asi jsem to pochopil někde špatně), že se peníze nacházejí na Fondu peněžního trhu, osobně jsem žil v domnění, že peníze mají přijít na účet u flatexBank. Nejsem si teď úplně přesně jist, jestli se na mě bude také vztahovat daňová povinnost či ne..? Drobný dodatek – při aktivaci účtu (zasílání 1 Kč) jsem si všiml, že se stalo to samé, peníze šly nejdřív do Fondu peněžního trhu… Číst vice »

Dobrý den, pokud dobře vím (ve FB skupině se to řešilo už mnohokrát), tak Degiro je teď už jen trochu nekonzistentní s tím, jak nazývá věci. Pro české uživatele by už měl být dostupný jen klasický bankovní účet. V den vkladu je vše na českém, v noci z jednoho dne na druhý se peníze převedou a pak jsou na německém účtu. Za normálních okolností by tedy nemělo jít o zdanitelnou událost. Určitě se zkuste podívat do výpisu transakcí, z kterého byste přávě tuto skutečnost měl vyčíst. Kdyby se peníze investovali do „fondu“, zde to najdete. Jinak mi to ale dle… Číst vice »

Ahoj, skvělý článek … marně hledám v Degiro roční výpisy za 2021 (zatím je ta sekce v mém účtu prázdná) … je možné, že ještě nejsou? Nebo o ně musím nějak požádat? Díky

Ahoj, žádat se nemusí, výpis se tam zobrazí automaticky. Zatím ho tam za rok 2021 také nemám 🙂

Ahoj, děkuji za super článek. Mám otázku. Pokud tento rok zainvestuju do jednoho brokera(degiro) 100tisíc do akumulačního ETF a mám v plánu splnit časový test, a u druhého brokera (etoro) budu mít 50tis. v akciích, a prodám je ještě ten rok za 53tis. musím toto uvést v daňovém přiznání? a zisk musím také danit?

eToro není klasický broker, ale CFD broker, tudíž nejde o klasické obchodování s akciemi a aplikují se zde jiná pravidla. Jde o obchodování s tzv. „kontrakty“ neboli deriváty. Osobně si to vykládám tak, že deriváty se do přiznání uvést musí a daní se sazbou 15 %. Osobně při jakékoliv nejistotě doporučuji konzultaci s daňovým poradcem.

Ahoj, díky moc za super článek! Chtěl bych se zeptat, jestli při danění dividend a prodeje cenných papírů je třeba k daňovému přiznání přikládat podklady od brokera (dokládající za kolik jsem nakoupil a prodal, případně výši obdržených dividend atd.)? Nebo je pouze třeba je mít připravené pro případné dotazy/kontrolu od finančního úřadu? Dále mě ještě napadá – pokud jsem ok s dvojím zdaněním zahraničních dividend, nestačilo by vyplnit pouze řádek 38 v 2. Oddílu a potom již nevyplňovat přílohu č. 3 a SEZNAM, když tedy nijak nechci uplatňovat daně zaplacené v zahraničí? Díky a zdravím, Jarda