P

enzijko, penzijní připojištění (PP), transformované fondy, doplňkové penzijní spoření (DPS), účastnické fondy, dlouhodobý investiční produkt (DIP).

Pojmů je hodně a na první pohled působí, jako by šlo o totéž. Jenže právě v tom je háček: nejde o synonyma, ale o různé produkty, které stát podporuje příspěvky nebo daňovými výhodami.

V tomhle článku si vysvětlíme, jak penzijní spoření funguje, jaké změny přináší rok 2026 a jak z něj vytěžit maximum.

Penzijní spoření 2026

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Recenze aktualizována 25. ledna 2026.

Penzijní spoření 2026: Velký přehled

Penzijní spoření v Česku stojí na jednom obrovském nedorozumění.

Slovo „spoření“ je totiž zavádějící.

Proč?

Protože státem podporované penzijní produkty nejsou spořicí účty. Neexistuje žádný garantovaný úrok a vaše peníze tu (v různé míře) pracují na finančních trzích. Jinými slovy: jde o investování.

U doplňkového penzijního spoření (DPS) a dlouhodobého investičního produktu (DIP) to platí beze zbytku. V obou případech se typicky investuje do akcií a dluhopisů a výsledek závisí mimo jiné i na tom, jaké portfolio zvolíte (konzervativní, vyvážené, dynamické).

Proto si pojďme říct jednu důležitou věc nahlas:

Na penzi se nespoří. Na penzi se investuje.

Pojem „penzijní spoření“ je ale v Česku natolik zažitý, že se ho budeme držet i v tomto článku.

V následujících kapitolách si vysvětlíme, jak funguje důchodový systém v ČR, jaké státem podporované produkty máte k dispozici, jaké jsou mezi nimi rozdíly a kdy (ne)dává smysl je využít při budování majetku na důchod.

Autorem článku je Mario Ulivelli.

Základní pilíře českého důchodového systému

Než se pustíme do srovnání jednotlivých produktů, pojďme si nejdřív ujasnit, jak vypadá český důchodový systém a z čeho se skládá.

Původně se mluvilo o třech pilířích:

- I. pilíř – důchodové pojištění (povinný)

- II. pilíř – důchodové spoření (zrušen ke konci roku 2015)

- III. pilíř – penzijní spoření a připojištění (dobrovolný)

Po mnoha změnách a experimentech, kterým důchodový systém prošel, zůstávají k dnešnímu dni v platnosti pouze dva pilíře.

První pilíř, jenž je povinný, a třetí pilíř, který je dobrovolný. Pro úplnost v článku uvádím detaily ohledně všech tří pilířů, abyste získali lepší obrázek o tom, kam důchodový systém směřoval, kam směřuje a kam může směřovat do budoucna.

Spoření na důchod je totiž stále aktuální a téměř nikdy nekončící téma. Udržitelnost důchodového systému, míra závislosti občanů na státních důchodech a jejich motivace k tomu, aby více spořili, je něčím, s čím se můžeme setkat dnes a denně v tisku, televizi, ale i v běžném rozhovoru mezi přáteli, kamarády a známými.

Důchody a příprava na ně jsou zásadní témata, která v budoucnu ovlivní život každého z nás.

I. pilíř - důchodové pojištění

První pilíř je povinný pro každého, kdo pracuje a vydělává. Jde o státní důchodový systém financovaný přes sociální pojištění.

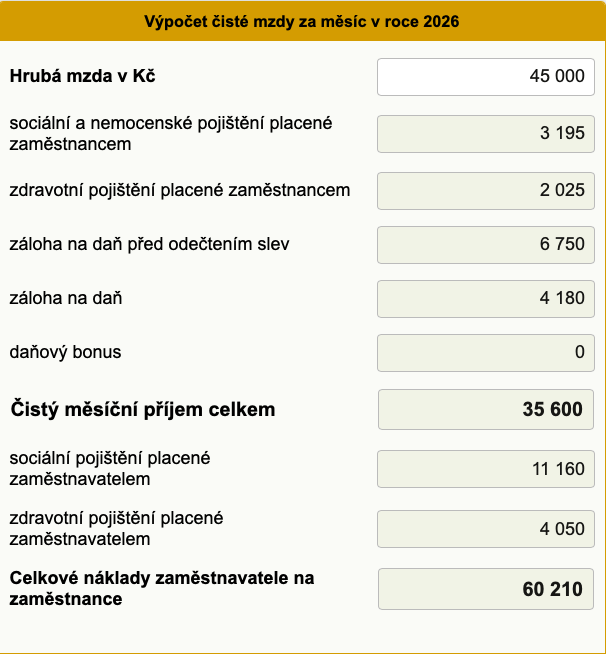

U zaměstnanců se důchodové pojištění odvádí z hrubé mzdy takto:

• 6,5 % platí zaměstnanec

• 21,5 % platí zaměstnavatel

Dohromady tedy na důchodové pojištění odchází 28 % z vyměřovacího základu.

(Pokud vás zajímají detailní sazby sociálního pojištění i změny v čase, najdete je přehledně na webu Ministerstva práce a sociálních věcí)

U OSVČ je to jednodušší v tom, že platí vše sama – pojistné stát vypočítává z vyměřovacího základu.

Na základě odvodů na důchodové pojištění by se měla v budoucnu odvíjet výše vašeho státem vypláceného důchodu. Má to však svá ale!

V prvním pilíři platí princip zásluhovosti a solidarity. Když odvádíte víc na důchodové pojištění, váš budoucí důchod obvykle roste. Zároveň ale platí, že čím vyšší máte příjem, tím pomaleji se vám důchod zvyšuje.

Český důchodový systém je průběžný. V praxi to znamená, že peníze, které stát vybere dnes (přes Českou správu sociálního zabezpečení), se hned používají na výplatu dnešních důchodů. Nevytváří se vám žádný osobní důchodový účet, na který by se vaše odvody ukládaly „na později“.

Není to tedy tak, že peníze, které nyní odvedete státu, jsou ukládány na váš penzijní účet pro pozdější výplatu vašeho důchodu.

Detailní vysvětlení fungování průběžného penzijního systému, jeho udržitelnosti a dalších možnostech spoření si poslechněte z rozhovoru s Petrem Janským.

Pokud by vás zajímal aktuální odhad výše vašeho starobního důchodu, můžete k tomu využít Informativní důchodovou aplikaci, kterou poskytuje ČSSZ.

Přihlášení je jednoduché a bezpečné – stačí využít Identitu občana nebo datovou schránku.

Kromě aktuálního odhadu výše starobního důchodu si v aplikaci můžete zjistit také datum odchodu do důchodu. Zároveň si můžete zkontrolovat započtené doby důchodového pojištění a případně je pro účely výpočtu upravit nebo doplnit.

Aplikace navíc pracuje se skutečnými daty z evidence ČSSZ, takže vám výsledky ukáže poměrně přesně.

II. pilíř - důchodové spoření

Druhý důchodový pilíř vznikl v roce 2013 a byl dobrovolný. Jeho princip byl jednoduchý: část peněz, které by jinak odešly do státního systému, se posílala na individuální účet u penzijní společnosti a investovala se.

Po vstupu do II. pilíře se zaměstnanci snížily odvody na důchodové pojištění z jeho mzdy ze 6,5 % na 3,5 %. Zároveň si účastník musel posílat dalších 5 % hrubé mzdy do vybraného důchodového fondu. V praxi tak šlo o kombinaci „přesměrování“ části odvodů a vlastního příspěvku, ze kterého se následně investovalo.

Druhý pilíř se ale rychle stal politickým tématem a terčem kritiky. Nejčastěji se řešilo například to, že z pilíře nebylo možné dobrovolně vystoupit, a také otázka, jak by fungovalo vyplácení úspor nebo předčasný výběr.

Zájem veřejnosti navíc nebyl velký, a proto byl II. pilíř nakonec zrušen. Od ledna 2016 se ukončilo placení pojistného do II. pilíře a systém se postupně vypořádal a zanikl.

III. pilíř - státem podporované a dotované spoření

Třetí důchodový pilíř je pro každého občana ČR dobrovolný. Jde o způsob, jak si na důchod vytvářet vlastní finanční rezervu a zároveň využít podporu od státu.

V rámci třetího pilíře si můžete vybrat z několika produktů, které stát podporuje různými způsoby. Typicky jde o státní příspěvek, daňové úlevy nebo možnost, aby vám na spoření přispíval zaměstnavatel.

Do třetího pilíře patří zejména:

- Penzijní připojištění (PP, neboli také tzv. transformované fondy)

- Doplňkové penzijní spoření (DPS)

- Dlouhodobý investiční produkt (DIP)

- Investiční životní pojištění (IŽP)

Jaké mají jednotlivé produkty výhody a nevýhody a který může dávat smysl právě vám, si ukážeme v následujících kapitolách.

III. pilíř v číslech

Podle dat Asociace penzijních společností ČR mělo ke dni 30. 9. 2025 penzijní produkty ve třetím pilíři celkem 3 902 756 účastníků. Z toho už 2 131 090 lidí využívalo doplňkové penzijní spoření (DPS) a 1 771 666 lidí zůstávalo ve starém penzijním připojištění, tedy v transformovaných fondech.

Penzijní společnosti zároveň spravovaly prostředky ve výši 644,18 miliardy korun. V transformovaných fondech přitom stále leželo více peněz (355,69 mld. Kč) než v DPS (288,49 mld. Kč), i když z hlediska počtu účastníků už dnes vede nové penzijko.

Vývoj posledních let ukazuje jasný trend: počet lidí v transformovaných fondech postupně klesá, zatímco DPS naopak roste.

Výhody penzijních produktů v rámci III. pilíře

Zajistit se na penzi a mít v důchodu dostatek peněz chce asi každý. Otázka ale zní: mají státem podporované produkty vůbec smysl, nebo jde jen o marketingově zabalené spoření s nízkým výnosem?

V rámci třetího pilíře můžete využít několik výhod, které dokážou výsledné zhodnocení výrazně zlepšit. Nejčastěji se setkáte se třemi typy benefitů: státním příspěvkem, příspěvkem zaměstnavatele a daňovým zvýhodněním.

Státní příspěvek

Prostřednictvím státních příspěvků se stát snaží motivovat občany, aby si na důchod vytvářeli vlastní finanční rezervu. Státní příspěvek lze získat pouze u penzijního připojištění (PP), tedy transformovaných fondů, a u doplňkového penzijního spoření (DPS). Na dlouhodobý investiční produkt (DIP) ani na investiční životní pojištění (IŽP) stát nepřispívá.

Výše státního příspěvku se odvíjí od toho, kolik si posíláte měsíčně. Od 1. 7. 2024 se maximální státní příspěvek zvýšil na 340 Kč měsíčně (dříve 230 Kč). Aby na něj účastník dosáhl, musí si posílat alespoň 1 700 Kč měsíčně. Ročně tak lze získat až 4 080 Kč. Stát přitom přispívá ve výši 20 % z měsíčního vkladu účastníka, a to až do zmíněné hranice 1 700 Kč. Státní příspěvek se počítá pouze z vlastních vkladů účastníka, nikoli z příspěvku zaměstnavatele.

| Státní příspěvek u Pezijního připojištění (PP) a Doplňkového penzijního spoření (DPS) | ||||

|---|---|---|---|---|

| Měsíční příspěvek účastníka v Kč | Státní příspěvek (původní) v Kč | Státní příspěvek (původní) poměrově k příspěvku účastníka v % | Státní příspěvek (nový) v Kč | Státní příspěvek (nový) poměrově k příspěvku účastníka v % |

| 100 | 0 | 0,0 | 0 | 0,0 |

| 200 | 0 | 0,0 | 0 | 0,0 |

| 300 | 90 | 30,0 | 0 | 0,0 |

| 400 | 110 | 27,5 | 0 | 0,0 |

| 500 | 130 | 26,0 | 100 | 20,0 |

| 600 | 150 | 25,0 | 120 | 20,0 |

| 700 | 170 | 24,3 | 140 | 20,0 |

| 800 | 190 | 23,8 | 160 | 20,0 |

| 900 | 210 | 23,3 | 180 | 20,0 |

| 1 000 | 230 | 23,0 | 200 | 20,0 |

| 1 100 | 230 | 20,9 | 220 | 20,0 |

| 1 200 | 230 | 19,2 | 240 | 20,0 |

| 1 300 | 230 | 17,7 | 260 | 20,0 |

| 1 400 | 230 | 16,4 | 280 | 20,0 |

| 1 500 | 230 | 15,3 | 300 | 20,0 |

| 1 600 | 230 | 14,4 | 320 | 20,0 |

| 1 700 | 230 | 13,5 | 340 | 20,0 |

| 1 700 a více | 230 | 340 | ||

Poznámka: původní nastavení státního příspěvku platilo do 30. 6. 2024.

Zdroj: MFČR – Změny státního příspěvku ve III. penzijním pilíři

Abyste státní příspěvek získali, musíte splnit několik podmínek:

Pro nárok na státní příspěvek musí účastník přispívat alespoň 500 Kč měsíčně (do 1. 7. 2024 stačilo 300 Kč). Pod tuto částku stát nepřispívá.

Státní příspěvek se počítá pouze z vlastních vkladů účastníka. Příspěvky zaměstnavatele se nezohledňují.

Vklad musí být na účet připsán v daném měsíci. Nelze tedy poslat jednorázově vyšší částku na konci roku a získat podporu zpětně za předchozí měsíce.

Od 1. 7. 2024 stát nevyplácí státní příspěvek účastníkům, kterým už byl přiznán starobní důchod.

Příspěvek zaměstnavatele

Zaměstnavatel vám může přispívat na produkty třetího pilíře, typicky na DPS, PP, případně i na DIP nebo vybrané formy životního pojištění. Pro řadu lidí je právě příspěvek zaměstnavatele největší výhodou celého systému.

Velký bonus je, že příspěvky zaměstnavatele se až do limitu 50 000 Kč ročně (v součtu za všechny daňově podporované produkty na stáří) nepočítají do zdanitelného příjmu zaměstnance a zároveň z nich neplatíte sociální ani zdravotní pojištění.

Výše příspěvku zaměstnavatele není nijak pevně stanovena. Pokud ale zaměstnavatel pošle více než 50 000 Kč ročně, část nad limit už se bere jako běžný příjem zaměstnance a podléhá zdanění (a obvykle i odvodům).

Pro zaměstnavatele jsou tyto příspěvky navíc daňově uznatelným nákladem. V praxi proto často vychází lépe dát zaměstnanci benefit formou příspěvku na penzijko, než mu o stejnou částku zvýšit mzdu.

Pro zaměstnance je rozdíl jednoduchý: příspěvek na penzi dostanete v plné výši, zatímco z navýšení mzdy by část „spolkly“ odvody a daň. Přesné číslo se může lišit podle konkrétní situace, ale princip je vždy stejný: příspěvek na penzi je daňově efektivnější než stejná částka ve mzdě.

Máte příspěvek zaměstnavatele?

Přispívá vám zaměstnavatel na některý z penzijních produktů? Pokud ne, zkuste si o tom se zaměstnavatelem promluvit a zeptejte se, jestli by bylo možné to změnit.

Pokud mu rozumně vysvětlíte, jaké výhody z toho mohou plynout i pro něj, může to být příležitost, jak zvýšit svůj příjem!

A co víc, příspěvek na spoření na stáří můžete dostávat i od více zaměstnavatelů (například pokud pracujete pro více firem nebo kombinujete zaměstnání a DPP/DPČ).

Jen je dobré vědět, že osvobození od daně a odvodů platí do souhrnného limitu 50 000 Kč ročně na zaměstnance, tedy ze všech zaměstnavatelů dohromady.

Daňové odpočty a zvýhodnění

U všech produktů v rámci III. pilíře si můžete každý rok uplatnit daňový odpočet od základu daně až do výše 48 000 Kč.

Důležité ale je, že tento limit platí pro všechny produkty dohromady. Navíc se do něj počítá i pojištění dlouhodobé péče. Pokud tedy máte sjednáno například PP/DPS, DIP i IŽP, můžete si odpočet rozdělit mezi jednotlivé produkty jakkoliv, ale celkově maximálně do 48 000 Kč za rok.

Zároveň musíme zdůraznit, že nejde o slevu na dani ve výši 48 000 Kč. Jedná se pouze o odčitatelnou položku od základu daně, takže reálná úspora na dani bude nižší.

| Daňová úspora | Produkt | Daňový dopad | Měsíční příspěvek (Kč) | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 500 | 1000 | 1500 | 1700 | 2000 | 2500 | 3000 | 3 500 | 4 000 | 4 500 | 5 000 | 5 500 | 5700 | 6000 | 6000 a více | |||

| Do 30.06.2024 | PP a DPS | Odpočet | 0 | 0 | 6000 | 8400 | 12000 | 18000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 |

| Úspora (sazba 15 %) | 0 | 0 | 900 | 1260 | 1800 | 2700 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | ||

| Úspora (sazba 23 %) | 0 | 0 | 1380 | 1932 | 2760 | 4140 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | ||

| DIP a IŽP | Odpočet | 6000 | 12000 | 18000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | 24000 | |

| Úspora (sazba 15 %) | 900 | 1800 | 2700 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | 3600 | ||

| Úspora (sazba 23 %) | 1380 | 2760 | 4140 | 4692 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | 5520 | ||

| Od 01.07.2024 | PP a DPS | Odpočet | 0 | 0 | 0 | 0 | 3600 | 9600 | 15600 | 21600 | 27600 | 33600 | 39600 | 45600 | 48000 | 48000 | 48000 |

| Úspora (sazba 15 %) | 0 | 0 | 0 | 0 | 540 | 1140 | 23450 | 3240 | 4140 | 5040 | 5940 | 6840 | 7200 | 7200 | 7200 | ||

| Úspora (sazba 23 %) | 0 | 0 | 0 | 0 | 828 | 2208 | 3588 | 4968 | 6348 | 7728 | 9108 | 10488 | 11040 | 11040 | 11040 | ||

| DIP a IŽP | Odpočet | 6000 | 12000 | 18000 | 20400 | 24000 | 30000 | 36000 | 48000 | 48000 | 48000 | 48000 | 48000 | 48000 | 48000 | 48000 | |

| Úspora (sazba 15 %) | 900 | 1800 | 2700 | 3060 | 3600 | 4500 | 5400 | 6300 | 7200 | 7200 | 7200 | 7200 | 7200 | 7200 | 7200 | ||

| Úspora (sazba 23 %) | 1380 | 2760 | 4140 | 4692 | 5520 | 6900 | 8280 | 9660 | 11040 | 11040 | 11040 | 11040 | 11040 | 11040 | 11040 |

Maximální daňová úspora při využití plného odpočtu 48 000 Kč ročně vychází u běžného poplatníka, který zdaňuje příjmy sazbou 15 %, na 7 200 Kč. Pokud ale část vašeho základu daně spadá do vyššího daňového pásma (tj. nad 36násobek průměrné mzdy) a daní se sazbou 23 %, může být úspora až 11 040 Kč.

U penzijního připojištění (PP) a doplňkového penzijního spoření (DPS) se jako odčitatelná položka započítává pouze část vlastních vkladů nad 1 700 Kč měsíčně. Abyste tak využili daňový odpočet naplno, museli byste posílat přibližně 5 700 Kč měsíčně.

U dlouhodobého investičního produktu (DIP) a investičního životního pojištění (IŽP) je situace jednodušší: odečíst lze celou částku vlastních vkladů už od první koruny, a to až do ročního limitu 48 000 Kč. Pro maximální využití odpočtu tedy stačí vkládat 4 000 Kč měsíčně.

Zároveň platí, že do daňového odpočtu se počítají pouze vlastní vklady účastníka. Příspěvek zaměstnavatele se do odpočtu nezahrnuje.

Nevýhody penzijních produktů v rámci III. pilíře

Výhody státem podporovaných produktů už známe. Jenže jak už to bývá, žádný bonus není zadarmo. A penzijní produkty nejsou výjimkou. Jaké nevýhody a háčky se s nimi pojí?

Poplatky

Jedním z největších problémů třetího pilíře jsou dlouhodobě poplatky, hlavně ty průběžné. I když stát produkty podporuje státním příspěvkem a daňovými výhodami, vysoké poplatky dokážou část těchto benefitů postupně „sežrat“ a u některých variant i výrazně snížit výsledné zhodnocení.

U penzijních produktů se nejčastěji setkáte se dvěma typy poplatků: průběžným poplatkem za správu (ten si fond strhává pravidelně) a poplatkem za zhodnocení, který se účtuje jako podíl z dosaženého výnosu.

Průběžný poplatek

Průběžný poplatek se účtuje jako procento z celkové částky, kterou máte ve fondu naspořenou. Jinými slovy: čím víc peněz ve fondu máte, tím vyšší poplatek zaplatíte. U penzijních produktů se tento poplatek obvykle pohybuje zhruba mezi 0,4 % až 1 % ročně, podle typu fondu a konkrétního produktu.

Poplatek za zhodnocení

Druhým typem poplatku je úplata za zhodnocení, často označovaná jako poplatek ze zisku. Tento poplatek se počítá jako podíl z výnosu fondu, typicky ve výši 10 % až 15 % z dosaženého zhodnocení za dané období (podle typu fondu a konkrétního produktu).

V ceníku penzijních společností bývá výpočet popsaný poměrně složitě a člověk z něj snadno nabude, že jde o nějakou vyšší matematiku. Ve skutečnosti je princip jednoduchý: poplatek se platí jen tehdy, když fond vydělá a zároveň se dostane na nové maximum.

Jinými slovy: poplatek se počítá z rozdílu mezi starým „nejvyšším dosaženým stavem“ a novou, vyšší hodnotou portfolia. Tento mechanismus je podobný tzv. high-water mark, se kterým se můžete setkat i u některých placených poradců nebo investičních strategií.

Pokud hodnota portfolia nejdřív klesne a pak zase vyroste, ale nepřekoná předchozí maximum, poplatek za zhodnocení se neúčtuje. Díky tomu klient neplatí poplatek za stejný výnos opakovaně.

Dlouhodobý úvazek a problematické čerpání prostředků

U většiny státem podporovaných produktů na stáří narazíte na jednu zásadní nevýhodu: k penězům se standardně dostanete až po dosažení věku 60 let (a často také až po splnění minimální doby spoření).

Kromě toho, že do penze lze odejít i mnohem dříve než v 60 letech (mimochodem o tom je hnutí FIRE), nikdy nevíte, co se ve vašem životě může stát. I přes fakt, že byste měli mít dostatečnou rezervu odloženou stranou na mimořádné výdaje, se může stát, že část prostředků uzamčených v těchto produktech budete potřebovat vybrat. A co teď?

Možnosti dřívějšího výběru sice existují, ale obvykle jsou spojené s nevýhodami. Typicky přijdete o část podpory a nevyhnete se daním nebo sankcím.

A tím to nekončí. I když splníte podmínky a vyberete peníze až v řádném termínu, u některých produktů může být jednorázový výběr méně výhodný než postupná výplata. V určitých případech pak může znamenat i vyšší daňové zatížení.

Legislativa a změny v systému

Protože jde o státem podporované produkty na důchod, stát nastavuje jejich pravidla a do určité míry řídí celý systém. A zároveň platí, že tato pravidla může kdykoliv změnit. To může ovlivnit výsledky vašeho dlouhodobého spoření pozitivně, ale i negativně.

To, co platí dnes, nemusí platit za pár let. Proto může být problematické stavět svůj plán jen na současných pravidlech a spoléhat se na to, že systém bude fungovat stejně i za desítky let. Dobrým příkladem je zavedení a rychlé zrušení druhého pilíře nebo nedávná změna výše státního příspěvku. Do budoucna navíc nelze vyloučit ani další úpravy, například omezení, zvýšení nebo zrušení státních příspěvků či daňových výhod.

Velkých změn v neprospěch investorů už se dočkali lidé v Polsku nebo Maďarsku. Ačkoliv bychom si přáli podobné scénáře v Česku neprožít, nikdy nejsou vyloučené.

Aktivní správa, nestálá investiční strategie a velmi nízké zhodnocení

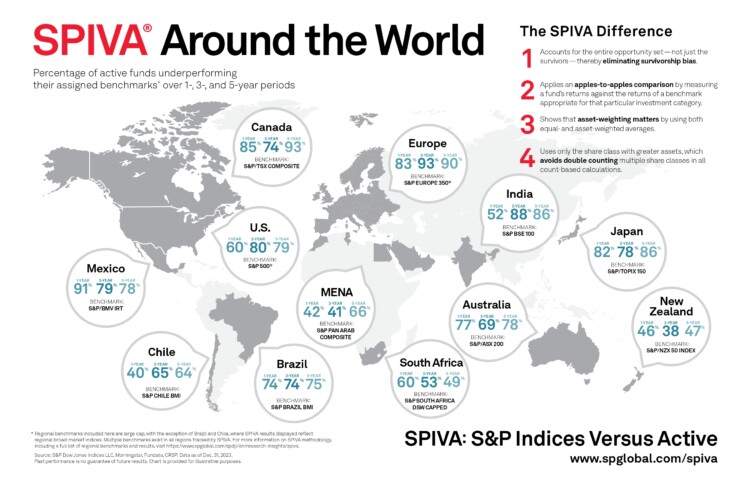

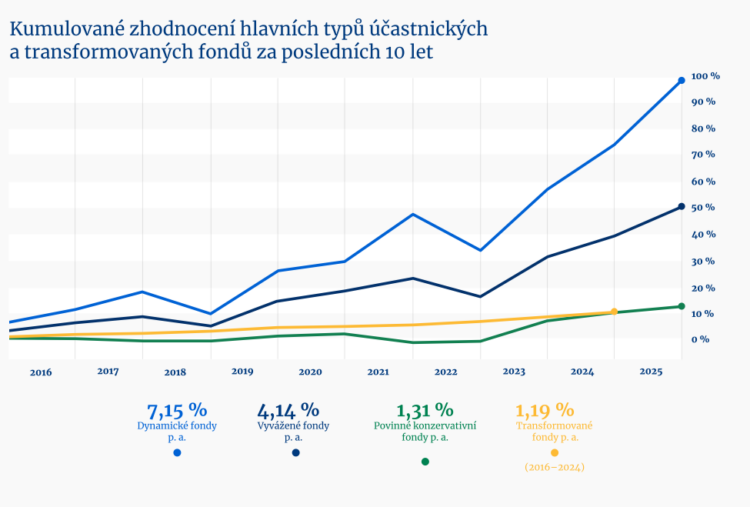

Penzijní fondy, které penzijní společnosti v rámci třetího pilíře nabízejí, jsou ve většině případů aktivně řízené. To znamená, že portfolio spravují manažeři fondu, kteří se snaží aktivním výběrem investic překonat trh.

Jenže právě aktivní správa je dlouhodobě jedním z hlavních problémů těchto produktů. V praxi totiž často platí, že na delším časovém horizontu aktivně řízené fondy ve většině případů zaostávají za pasivními alternativami, například indexovými fondy nebo ETF. A čím delší je investiční horizont, tím víc se rozdíl obvykle projeví.

V případě spoření na důchod jde navíc téměř vždy o dlouhý investiční horizont. U většiny lidí minimálně 15 let, často i výrazně déle.

S aktivní správou se ale pojí i další riziko: fond je závislý na tom, jakou strategii zvolí portfolio manažer. Není výjimkou, že se fond snaží časovat trh a průběžně mění poměr aktiv podle toho, jaká je zrovna situace nebo nálada na trzích.

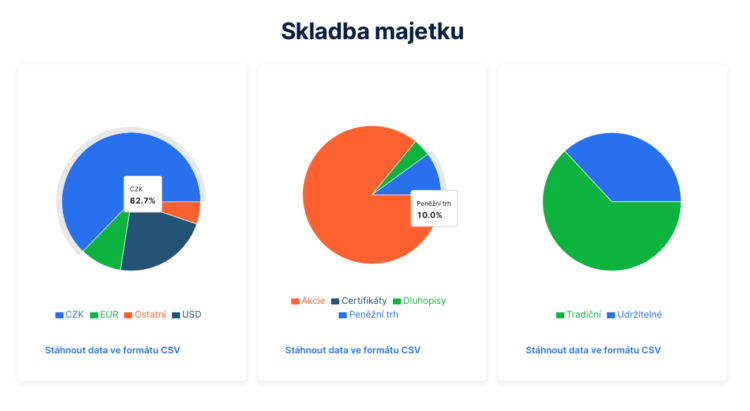

Specifický problém představují i fondy, které jsou označované jako dynamické. Člověk by čekal, že půjde převážně o akciové portfolio. Když ale nahlédnete do skutečného složení, často zjistíte, že akcie tvoří třeba jen kolem poloviny fondu a zbytek je výrazně konzervativnější, například dluhopisy nebo nástroje peněžního trhu.

Jako příklad lze uvést Dynamický účastnický fond České spořitelny. Aktuální složení portfolia se může v čase měnit, ale dlouhodobě platí, že ani dynamický fond nebývá tvořen čistě akciemi. Část majetku bývá alokována i do konzervativnějších složek, například do peněžního trhu a dluhopisů.

Tohle všechno často vede k tomu, že výsledné zhodnocení bývá nižší, než jakého byste mohli dosáhnout při jasně zvolené dlouhodobé strategii v rámci pasivního fondu. A v některých případech navíc pasivní strategie nabídne i přijatelnější průběh výnosů.

Kdyby vás zajímalo, jak mezi sebou porovnávat portfolia, poslechněte si tuto epizodu podcastu Rozbitého prasátka.

Možnosti čerpání prostředků z penzijních produktů

Samotný výběr peněz, ať už jde o řádné čerpání renty nebo mimořádný výběr, může být poměrně komplikovaný. Proto je dobré si dopředu ujasnit, jaké máte možnosti a jaké důsledky s sebou jednotlivé varianty nesou.

Pokud zvolíte nevhodný způsob čerpání, můžete narazit na nečekané poplatky, zdanění nebo krácení naspořených prostředků. A právě to je problém: spousta lidí si při uzavření smlouvy vůbec neuvědomuje, jak přísné podmínky pro výběr peněz některé produkty mají.

Starobní penze

Základní možností, jak čerpat prostředky z penzijních produktů, je starobní penze. Pokud je vám alespoň 60 let a spoříte minimálně 10 let (u smluv uzavřených po 1. 1. 2024, u starších smluv typicky stačí 5 let), můžete požádat o výplatu naspořených prostředků.

Formu výplaty si můžete zvolit buď jednorázově, nebo postupně. U postupné výplaty si buď určíte konkrétní měsíční částku, nebo dobu, po kterou vám mají být peníze vypláceny. Pokud nechcete, aby byly výnosy zdaněny, musí být starobní penze vyplácena alespoň 10 let.

Během postupného vyplácení přitom zůstávají peníze dál zainvestované, takže jejich hodnota může kolísat. Může se tedy stát, že se prostředky vyčerpají dřív (ale i později), než jste původně očekávali.

Konkrétní mechanismus výplaty se navíc může lišit podle penzijní společnosti i typu produktu. Někde dochází například k automatickému převodu prostředků do konzervativnějšího fondu, jinde zůstávají prostředky v původním fondu nebo se postup řeší individuálně s klientem.

Pokud si naopak zvolíte jednorázový výběr, je potřeba počítat s tím, že se obvykle platí 15% daň z výnosů a z příspěvků zaměstnavatele.

Tato pravidla výplaty se týkají PP, DPS a IŽP. U DIP je výplata prostředků flexibilnější a stát ji nijak nenařizuje. U DIP je klíčové splnit pouze podmínku věku a délky spoření.

Výsluhová penze

Výsluhová penze je specialitou starého penzijního připojištění (PP), tedy transformovaných fondů. U ostatních produktů třetího pilíře tuto možnost využít nelze.

Po 15 letech spoření vám vzniká nárok na výběr až poloviny naspořených prostředků, a to včetně státních příspěvků i příspěvků zaměstnavatele.

Aby bylo možné o výsluhovou penzi požádat, musí být ale tato možnost ve smlouvě výslovně sjednaná. Není automatická a řada lidí ji ve své smlouvě vůbec nastavenou nemá.

Výběr může proběhnout buď jednorázově, nebo formou pravidelné výplaty. Podmínky jsou podobné jako u starobní penze. Pokud chcete, aby se výnosy nedanily, musí být výsluhová penze vyplácena alespoň 10 let. Při jednorázové výplatě je naopak potřeba počítat s 15% daní z výnosů a z příspěvků zaměstnavatele.

Invalidní penze

Invalidní penze se vyplácí po doložení přiznání invalidního důchodu podle podmínek dané penzijní smlouvy. Nejčastěji je potřeba mít přiznaný invalidní důchod 3. stupně a spořit alespoň 3 roky.

Do výplaty se započítávají všechny naspořené prostředky včetně zhodnocení a také veškeré státní příspěvky. Způsob čerpání si můžete zvolit buď jednorázově, nebo postupně.

Pokud zvolíte postupné vyplácení, musí invalidní penze trvat alespoň 3 roky a výplata nepodléhá zdanění.

V případě jednorázové výplaty je naopak potřeba počítat s 15% daní z výnosů a z příspěvků zaměstnavatele.

Předčasné ukončení

Předčasné ukončení smlouvy (často označované jako odbytné) je možné u všech produktů spoření na stáří. Prakticky to znamená, že smlouvu zrušíte a necháte si vyplatit naspořené peníze dřív, než splníte podmínky pro řádný výběr.

U penzijního připojištění (PP) lze smlouvu předčasně ukončit nejdříve po 1 roce, u doplňkového penzijního spoření (DPS) typicky až po 2 letech trvání smlouvy. U dlouhodobého investičního produktu (DIP) podobný časový limit obvykle neexistuje a prostředky lze vybrat kdykoliv, jen tím přijdete o daňové výhody.

U PP a DPS sice dostanete vyplacené vlastní vklady a zhodnocení, ale bez státních příspěvků, které penzijní společnost vrací státu.

Zároveň je potřeba počítat s tím, že při předčasném výběru se obvykle platí 15% daň z výnosů a také 15% daň z příspěvků zaměstnavatele. A pokud jste si v minulosti uplatňovali daňové odpočty, musíte je při porušení podmínek dodanit (a to až 10 let zpětně).

Tip Rozbitého prasátka: U DIPu nemusíte vždy automaticky platit 15% daň z výnosu. DIP má totiž svá specifika. Pokud v DIPu držíte cenné papíry dostatečně dlouho, můžete uplatnit buď časový test, nebo hodnotový test, stejně jako u běžných investic. Díky tomu může být výběr z DIPu v některých případech daňově výhodnější.

Pozůstalostní penze

Tento způsob výplaty se uplatní v případě úmrtí klienta. U penzijního připojištění (PP) i doplňkového penzijního spoření (DPS) si můžete ve smlouvě určit tzv. obmyšlenou osobu. Nejčastěji jde o manžela nebo manželku, partnera nebo partnerku, případně někoho z rodiny.

Pokud klient zemře, prostředky se vyplácí obmyšlené osobě přímo, tedy mimo dědické řízení. Pokud obmyšlená osoba ve smlouvě uvedena není, stávají se prostředky součástí dědictví a řeší se až v rámci dědického řízení.

Tahle možnost je velmi užitečná hlavně v případě nenadálé události. V takové situaci totiž chcete mít jistotu, že se vaši blízcí dostanou k penězům co nejdříve a nebudou několik měsíců čekat na ukončení dědictví.

To, jak přesně výplata probíhá a v jaké výši se prostředky vyplácí, se může lišit podle podmínek konkrétní smlouvy.

Předdůchod

Poslední možností, jak čerpat prostředky, je tzv. předdůchod. Pozor, ať si ho nespletete s předčasným důchodem. Jsou to dvě úplně odlišné věci.

Co je to předčasný důchod?

Předčasný důchod znamená, že odejdete do starobního důchodu dřív, než dosáhnete řádného důchodového věku stanoveného zákonem. Jinými slovy začnete pobírat důchodové dávky dříve, než byste mohli při běžném odchodu do důchodu.

S předčasným důchodem jsou ale spojené i nevýhody. Tou největší je, že důchod je trvale nižší, protože se jeho výše krátí za každý měsíc, o který odejdete dříve. Toto krácení je nevratné a platí i poté, co dosáhnete řádného důchodového věku.

Abyste na předčasný důchod vůbec dosáhli, musíte také splnit zákonné podmínky, například minimální dobu důchodového pojištění. Zároveň platí, že do předčasného důchodu nelze odejít kdykoliv. Odchod je možný jen v určitém předstihu před řádným důchodem, který je omezený zákonem.

Předčasný důchod tak může dávat smysl například lidem, kteří už ze zdravotních nebo pracovních důvodů nezvládnou pracovat až do řádného důchodového věku. Je ale potřeba počítat s tím, že se nižší důchod projeví dlouhodobě.

Obecně platí, že do předčasného důchodu lze odejít nejdříve tři roky před dosažením řádného důchodového věku, pokud je váš důchodový věk nižší než 63 let. Pokud je váš řádný důchodový věk 63 let a více, můžete odejít do předčasného důchodu až pět let před dosažením důchodového věku.

Co je to předdůchod?

Předdůchod je možnost, jak odejít do důchodu až pět let před dosažením státem stanoveného věku odchodu do důchodu, aniž by se vám změnil výpočet státního důchodu.

Bohužel benefit předdůchodu je nabízen pouze u produktu Doplňkového penzijního spoření (DPS).

Předdůchod je pravidelná penze, kterou stát měsíčně vyplácí z vašich naspořených prostředků po celou dobu předdůchodu. Minimální doba čerpání předdůchodu jsou 2 roky.

V rámci předdůchodu za vás stát v tomto období hradí zdravotní pojištění. Od platby sociálního pojištění je předdůchodce osvobozen. Důležité je vyzdvihnout fakt, že čerpání předdůchodu nesnižuje vyměřovací základ pro výpočet řádného starobního důchodu.

Bohužel pobyt v předdůchodu nespadá do pojištěné ani náhradní doby pojištění, takže jeho čerpání se tak nezapočítává do lhůty potřebné ke vzniku na nároku na řádný starobní důchod.

Podmínky předdůchodu

Předdůchod je možnost, jak odejít z práce až o pět let dříve, než dosáhnete řádného důchodového věku, aniž by vám to trvale snížilo výpočet státního důchodu (jako je tomu u předčasného důchodu).

Tahle výhoda je ale dostupná pouze u doplňkového penzijního spoření (DPS).

Předdůchod funguje jako pravidelná penze vyplácená měsíčně z vašich vlastních naspořených prostředků, a to po celou dobu jeho čerpání. Minimální doba čerpání předdůchodu jsou 2 roky.

Během předdůchodu za vás stát hradí zdravotní pojištění. Sociální pojištění se v tomto období neplatí. Zároveň je důležité, že čerpání předdůchodu nesnižuje vyměřovací základ pro výpočet řádného starobního důchodu.

Na druhou stranu je potřeba vědět, že doba čerpání předdůchodu se nepočítá jako doba pojištění ani jako náhradní doba pojištění. Jinými slovy: předdůchod vám nepomůže splnit potřebný počet let pojištění pro nárok na řádný starobní důchod.

Příklad výpočtu minimální výše předdůchodu pro rok 2026

Minimální výše předdůchodu (měsíční platby) musí odpovídat alespoň 30 % vyhlášené průměrné hrubé mzdy za 1. až 3. kvartál pro rok předcházející datu přijetí žádosti.

Výši průměrné hrubé mzdy vyhlašuje Ministerstvo práce a sociálních věcí a údaj za 1. až 3. čtvrtletí 2025 (pro výpočty předdůchodu v roce 2026) činí 48 171 Kč.

V případě, kdy si chcete v roce 2026 vyplácet předdůchod po minimální dobu 2 roky, musíte mít naspořeno alespoň 346 831,20 Kč.

Pokud byste chtěli využít maximální délku předdůchodu (5 let), pak musíte mít naspořeno alespoň 867 078,00 Kč.

V případě, že to vaše celková naspořená částka umožňuje, můžete si samozřejmě zažádat i o vyšší měsíční výplatu.

Zajímavost Rozbitého prasátka: Předdůchod z doplňkového penzijního spoření využívá jen zlomek lidí. Podle dat Asociace penzijních společností ČR ho ke konci června 2025 pobíralo celkem 6 641 osob a průměrná měsíční výplata činila 16 059 Kč

Přehled penzijních produktů v rámci III. pilíře

Probrali jsme hlavní výhody i nevýhody státem podporovaných produktů na stáří. Neplatí ale, že každý produkt musí automaticky obsahovat všechny benefity a zároveň všechny háčky.

Který produkt nabídne nejvíc výhod? A který naopak na spoření na důchod příliš vhodný není, i když ho stát podporuje?

Odpovědi najdete v následující kapitole, kde se podíváme detailněji na jednotlivé produkty třetího pilíře.

Penzijní připojištění (PP)

Penzijní připojištění je jeden ze státem podporovaných produktů třetího pilíře, jehož cílem bylo motivovat lidi k dlouhodobému zajištění na důchod. Tento produkt vznikl v roce 1994 jako regulovaný a relativně bezpečný způsob ukládání a zhodnocování peněz.

Penzijní připojištění se státním příspěvkem bylo možné sjednat do konce roku 2012. Od roku 2013 už se nové smlouvy uzavírat nedají. Všichni původní klienti zůstali v tzv. transformovaných fondech a do těchto fondů od 1. ledna 2013 nemůže vstoupit žádný nový účastník.

Transformované fondy si zachovaly jednu zásadní vlastnost původního penzijního připojištění: garanci nezáporného zhodnocení. To znamená, že penzijní společnost musí zajistit, aby byl účastníkovi na roční bázi připsán nejhůře nulový výsledek, tedy aby formálně „neprodělal“.

Na první pohled je to příjemná jistota. Ve skutečnosti je ale právě tato garance důvodem, proč se z transformovaných fondů stal extrémně konzervativní produkt, který dlouhodobě obvykle nedokáže pokrýt ani inflaci. Penzijní společnosti totiž kvůli garanci nemohou investovat příliš dynamicky a drží většinu portfolia ve velmi bezpečných aktivech, typicky ve státních dluhopisech. V období nízkých (a někdy téměř nulových) úrokových sazeb to pak znamenalo i velmi nízké výnosy.

Výsledek je jednoduchý: zhodnocení transformovaných fondů bývá dlouhodobě nízké, zatímco inflace mezitím ukrajuje z kupní síly úspor. Účastník tak sice nominálně nepřijde o vložené peníze, ale v reálném vyjádření často chudne.

Penzijní připojištění v číslech

Penzijní připojištění dnes funguje už jen formou tzv. transformovaných fondů a počet lidí v tomto systému dál postupně klesá. Podle dat Ministerstva financí ČR bylo ke dni 30. 9. 2025 evidováno v penzijním připojištění (PP) ještě 1 808 757 účastníků, zatímco v doplňkovém penzijním spoření (DPS) už bylo 2 115 720 účastníků. Přesun ze starého „penzijka“ do nového DPS tak dál pokračuje.

Poplatky

Poplatky u penzijního spoření jsou regulované zákonem. U penzijního připojištění (transformovaných fondů) si penzijní společnosti mohou účtovat maximálně 0,8 % ročně z objemu spravovaných prostředků a zároveň až 10 % ze zisku fondu.

Přehled výhod a nevýhod

| Výhody a nevýhody Penzijního připojištění (PP) | ||

|---|---|---|

| Státní příspěvek | ANO | |

| Daňové odpočty a zvýhodnění | ANO | |

| Příspěvek zaměstnavatele | ANO | |

| Poplatky u fondu | 0,8 % p.a. z majetku a 10 % ze zisku | |

| Očekávaný nominální výnos | průměrně 1,0 až 1,5 % p.a. | |

| Vlastní volba investiční strategie | NE | |

| Možnosti čerpání prostředků | Starobní penze | ANO |

| Výsluhová penze | ANO (*) | |

| Invalidní penze | ANO | |

| Předčasné ukončení | ANO | |

| Pozůstalostní penze | ANO | |

| Předdůchod | NE | |

| (*) Pokud byla sjednána ve smlouvě | ||

Využít Penzijní připojištění nebo ne?

Pokud máte aktivní penzijní připojištění a do 60 let vám zbývá už jen pár let, může dávat smysl smlouvu ponechat a po dosažení věku 60 let začít čerpat naspořené prostředky formou starobní penze.

Jiná situace nastává, pokud máte penzijní připojištění stále aktivní, ale do důchodu vám zbývá ještě dlouhá doba (například 10 a více let). V takovém případě už stojí za zvážení, zda nebude výhodnější produkt ukončit a prostředky převést do doplňkového penzijního spoření (DPS).

Přechod do DPS je možné provést kdykoliv a obvykle bez poplatku. Převodem nepřijdete o žádné naspořené peníze, nečeká vás žádná sankce a zároveň se vám zpravidla zachová i doba spoření z původního penzijního připojištění.

Hlavní důvod je jednoduchý: penzijní připojištění je kvůli garanci nezáporného zhodnocení velmi konzervativní produkt. Výnosy bývají nízké a na dlouhém horizontu často nepokryjí ani inflaci.

Od roku 2024 navíc platí, že si můžete sjednat DPS, aniž byste museli penzijní připojištění rušit. Nově tak můžete mít oba produkty vedené souběžně.

Doplňkové penzijní spoření (DPS)

Doplňkové penzijní spoření vzniklo na začátku roku 2013 jako nástupce penzijního připojištění. Funguje prostřednictvím tzv. účastnických fondů, ve kterých jsou peníze klientů investovány.

Na rozdíl od penzijního připojištění si u DPS můžete zvolit investiční strategii, tedy typ fondu, ve kterém chcete své prostředky zhodnocovat. Jednotlivé fondy se liší hlavně tím, do jakých aktiv investují a v jakém poměru. Od toho se pak odvíjí očekávaný výnos, ale i míra rizika.

U většiny penzijních společností narazíte na tři základní strategie:

- Konzervativní: Každá penzijní společnost musí povinně nabízet alespoň jeden konzervativní účastnický fond se zákonem stanovenými limity. Tyto fondy obvykle investují zejména do státních dluhopisů a nástrojů peněžního trhu. Riziko je nízké, ale zároveň bývá nízký i očekávaný výnos.

- Vyvážený: Vyvážená strategie bývá kombinací konzervativní a dynamické složky. Fond typicky drží akcie i dluhopisy v přibližně podobném poměru a snaží se nabídnout rozumný kompromis mezi výnosem a kolísáním hodnoty.

- Dynamický: U dynamické strategie převažují akcie nad dluhopisy a peněžním trhem. Očekávaný výnos je vyšší, ale je potřeba počítat s vyšší volatilitou, tedy s tím, že hodnota investice může v čase výrazněji kolísat.

Rozhodování v rukách manažerů

Od 1. 7. 2024 mohou penzijní společnosti nově nabízet také tzv. alternativní účastnický fond. Jde o nový typ fondu v rámci doplňkového penzijního spoření, který má fungovat jako doplněk ke stávajícím konzervativním, vyváženým a dynamickým fondům. Oproti nim umožňuje volnější investiční strategii a širší výběr investičních nástrojů.

Díky tomu se otevírá prostor i pro investice, které byly v rámci DPS dříve prakticky nedostupné. Nově tak mohou alternativní fondy investovat například do private equity, start-upů, nemovitostí, sběratelských předmětů a dalších typů aktiv. Teoreticky tedy mohou nabídnout vyšší potenciál výnosu než běžné dynamické fondy, samozřejmě za cenu vyššího rizika.

U samotných účastnických fondů je ale dobré zdůraznit ještě jednu důležitou věc. U vyvážených a dynamických fondů totiž není vždy pevně dané, jaký přesně musí být podíl jednotlivých aktiv. Regulace a limity samozřejmě existují, ale konkrétní složení fondu je často do velké míry v rukou penzijní společnosti a portfolio manažera.

V praxi se tak může stát, že i fond označený jako dynamický má jen malý podíl akcií a zbytek drží v dluhopisech nebo nástrojích peněžního trhu. A stejně tak se může stát i opačný extrém. Navíc se složení portfolia může v čase měnit.

Proto je dobré fond průběžně sledovat a ověřovat, jestli stále odpovídá strategii, kvůli které jste si ho původně vybrali.

Poplatky

Co se týče poplatků, u účastnických fondů jsou si jednotlivé penzijní společnosti většinou velmi podobné. Rozdíly bývají spíš v rámci konkrétní strategie než mezi samotnými poskytovateli.

U povinných konzervativních účastnických fondů jsou poplatky regulované zákonem. Maximálně lze účtovat 0,4 % ročně z objemu spravovaného majetku a zároveň až 10 % ze zisku.

U ostatních účastnických fondů (typicky vyvážených a dynamických) jsou limity nastavené výše. Poplatek může činit maximálně 1 % ročně z objemu majetku a k tomu až 15 % ze zisku.

V praxi přitom platí, že řada penzijních společností využívá právě tyto maximální sazby. Některé fondy sice nabízejí menší slevy na poplatcích, ale ve většině případů jde jen o drobné rozdíly, které na dlouhém investičním horizontu obvykle nezmění celkový výsledek zásadním způsobem.

Jsem hodně naivní, kdybych očekával, že se zvyšujícím se kapitálem pod správou budou státem dotované produkty penzijního spoření poplatky postupně snižovat?

— Rozbité prasátko (@rozbiteprasatko) September 19, 2023

Náklady na správu se přeci také nezvyšují úměrně s výší prostředků.

Doplňkové penzijní spoření v číslech

Doplňkové penzijní spoření (DPS) je dnes hlavní produkt třetího pilíře a počet účastníků v něm dlouhodobě roste. Ke konci 3. čtvrtletí 2025 investovalo v účastnických fondech DPS celkem 2 131 090 účastníků a penzijní společnosti jim spravovaly majetek ve výši 288,489 miliardy Kč. Celkově tak nové penzijko postupně dohání staré transformované fondy, které lidé přirozeně opouštějí.

Přehled výhod a nevýhod

| Výhody a nevýhody Doplňkového penzijního spoření (DPS) | ||

|---|---|---|

| Státní příspěvek | ANO | |

| Daňové odpočty a zvýhodnění | ANO | |

| Příspěvek zaměstnavatele | ANO | |

| Poplatky u fondu | konzervativní | 0,4 % p.a. z majetku a 10 % ze zisku |

| ostatní | 1 % p.a. z majetku a 15 % ze zisku (*) | |

| Očekávaný nominální výnos | dle typu fondu průměrně od 1 % p.a. až 6 % p.a. | |

| Vlastní volba investiční strategie | ANO (limitovaná) | |

| Možnosti čerpání prostředků | Starobní penze | ANO |

| Výsluhová penze | NE | |

| Invalidní penze | ANO | |

| Předčasné ukončení | ANO | |

| Pozůstalostní penze | ANO | |

| Předdůchod | ANO | |

| (*) Některé penzijní společnosti u některých fondů poskytují částečnou slevu na poplatcích | ||

Využít Doplňkové penzijní spoření, nebo ne?

Když porovnáme doplňkové penzijní spoření (DPS) se starým penzijním připojištěním (PP), je potřeba uznat, že DPS bylo jednoznačným posunem vpřed.

Myšlenka dobrovolného zajištění na stáří dává smysl a stát se tímto způsobem snaží motivovat lidi, aby se na důchod připravovali i vlastní cestou.

Oproti původnímu penzijnímu připojištění přináší DPS větší flexibilitu, protože si můžete vybrat investiční strategii. V praxi to znamená, že na penzi prostředky nejen „spoříte“, ale skutečně investujete, a máte tak šanci na vyšší výnos.

Zajímavou výhodou je také možnost čerpání tzv. předdůchodu, díky kterému lze odejít z práce až o několik let dříve, aniž by se vám trvale krátil státní důchod. Předdůchod je ale potřeba řešit individuálně a vždy si ho dobře propočítat. Ne každému se totiž musí vyplatit.

Tady ale výčet hlavních pozitiv často končí. DPS zůstává produkt s relativně vysokými poplatky, dlouhým investičním horizontem a sankcemi při předčasném ukončení. Z těchto důvodů se nejedná o nejefektivnější cestu, jak dlouhodobě budovat majetek na stáří.

Redakce Rozbitého prasátka proto dlouhodobě preferuje daty podložené pasivní investování, typicky prostřednictvím nízkonákladových ETF.

Dlouhodobý investiční produkt

Od začátku roku 2024 mají lidé v Česku k dispozici nový nástroj pro zajištění na stáří: dlouhodobý investiční produkt (DIP). Oproti penzijnímu připojištění i doplňkovému penzijnímu spoření nabízí DIP výrazně volnější ruku v tom, do čeho lze na důchod investovat.

DIP ale není „produkt“ v klasickém smyslu slova. Nejde o jeden konkrétní fond nebo smlouvu s pevnými pravidly. DIP funguje spíš jako investiční obálka (nebo režim), do které si ukládáte běžné investiční nástroje. Poskytovatel pak typicky řeší administrativu a daňovou evidenci a zároveň nastavuje pravidla, jak lze s penězi v rámci DIP nakládat.

Hlavní myšlenka DIPu je jednoduchá: podpořit soukromé investování na stáří a zpřístupnit státní podporu a daňové zvýhodnění i lidem, kteří si chtějí na důchod budovat majetek mimo klasické penzijní fondy. Vše samozřejmě za předpokladu, že dodržíte zákonem dané podmínky.

Inspirace ze zahraničí je přitom zřejmá. Podobné principy fungují ve světě už dlouhé roky, například americký systém Individual Retirement Account (IRA).

Do čeho lze v rámci DIP investovat?

I když vám DIP dává poměrně velkou svobodu, stát přece jen jasně určil, do jakých investičních nástrojů lze v rámci DIPu investovat. Smyslem této regulace je hlavně ochrana investorů a možnost dohledu nad tím, jaké produkty se v DIPu používají.

V rámci DIPu lze investovat například do:

bankovních vkladů a nástrojů peněžního trhu, typicky spořicích účtů, termínovaných vkladů nebo repo fondů,

dluhopisů a akcií vydaných členskými státy EU, jejich centrálními bankami nebo komerčními bankami se sídlem v EU,

fondů kolektivního investování, tedy klasických podílových fondů a ETF,

zajišťovacích derivátů, například forwardů, futures kontraktů, opcí nebo swapů.

Poznámka: Zajišťovací derivát je finanční nástroj, který slouží k ochraně proti riziku, že se cena nějakého aktiva pohne nepříznivým směrem. Typicky se používá jako „pojistka“ proti výkyvům úrokových sazeb, měnových kurzů nebo cen akcií či komodit. Cílem zajišťovacích derivátů tedy není spekulace, ale snaha omezit možné ztráty při nepříznivém vývoji trhu.

V rámci DIPu naopak nelze investovat do většiny firemních dluhopisů, které nejsou obchodované na regulovaném trhu. Stejně tak není možné využít přímé investice do kryptoměn, nemovitostí, komodit, uměleckých děl ani do dalších alternativních investic.

Jak už ale bylo zmíněno, některé z těchto tříd aktiv se do DIPu mohou „dostat“ nepřímo, například prostřednictvím fondu, který do nich investuje. V takovém případě pak investujete do fondu, nikoliv přímo do daného aktiva.

Dlouhodobý investiční produk schválen! Co od DIPu čekat?

— Rozbité prasátko (@rozbiteprasatko) November 29, 2023

Shrnutí těch nejpodstatnějších informací 1/N 👇

Pravidla DIP a jeho poskytovatelé

Podobně jako u PP a DPS platí, že prostředky vložené do DIP jsou určené na dlouhodobé spoření. Aby bylo možné využít daňové výhody, musí být DIP veden minimálně 10 let a zároveň až do věku 60 let.

DIP je možné ukončit i předčasně. V takovém případě je ale potřeba počítat s tím, že budete muset zpětně vrátit poskytnuté daňové výhody. Pokud jste si uplatňovali daňové odpočty, bude nutné je dodanit až 10 let zpětně. Zároveň se zpětně daní i příspěvky od zaměstnavatele, obvykle 15% sazbou, opět až za posledních 10 let. K tomu je potřeba zdanit příjem z prodeje investic podle běžných daňových pravidel.

S posledním bodem se ale pojí i jedna z velkých výhod DIPu. U investic v DIPu lze při splnění podmínek využít časový nebo hodnotový test pro osvobození zisku z prodeje cenných papírů. Při správném nastavení tak může být předčasné ukončení DIPu v některých případech daňově výhodnější než u PP nebo DPS, protože nemusíte automaticky platit daň ze zisku.

V případě úmrtí bohužel u DIPu nelze určit obmyšlenou osobu. Majetek v DIP pak vstupuje do standardního dědického řízení.

Naopak při řádném čerpání (po splnění podmínek věku a doby trvání) není výběr prostředků nijak limitovaný. Peníze lze vybrat jednorázově nebo postupně a bez sankcí.

DIP lze bez problémů kombinovat s doplňkovým penzijním spořením i s penzijním připojištěním. Zároveň není omezeno, kolik DIPů můžete mít sjednaných. Pokud to poskytovatel umožňuje, můžete do DIP režimu převést i své stávající investiční portfolio.

DIP je možné převádět i mezi jednotlivými poskytovateli. V praxi ale může být tento přesun složitý, protože každý poskytovatel nabízí jiný rozsah investičních produktů. Aby byl převod bez sankcí, je potřeba převést celé portfolio.

Je také dobré vědět, že doba spoření se při převodu DIP mezi poskytovateli nepřenáší. Jinými slovy: u nového poskytovatele začíná běžet znovu.

Poplatky v rámci DIP nejsou na rozdíl od penzijních fondů regulované. Každý poskytovatel si je může nastavit individuálně. Právě tím vzniká konkurenční prostředí a tlak na to, aby byl DIP co nejlevnější.

Na jednotlivé poskytovatele DIP a jejich poplatky se podíváme v samostatném článku. Jedním z poskytovatelů DIPu je i partner webu Rozbitého prasátka, Portu.

Přehled výhod a nevýhod

| Výhody a nevýhody Dlouhodobého investičního produktu (DIP) | ||

|---|---|---|

| Státní příspěvek | NE | |

| Daňové odpočty a zvýhodnění | ANO | |

| Příspěvek zaměstnavatele | ANO | |

| Poplatky u fondu | individuální (dle poskytovatele) | |

| Očekávaný nominální výnos | individuální (dle zvolených produktů) | |

| Vlastní volba investiční strategie | ANO | |

| Možnosti čerpání prostředků | Starobní penze | ANO |

| Výsluhová penze | NE | |

| Invalidní penze | NE | |

| Předčasné ukončení | ANO | |

| Pozůstalostní penze | NE | |

| Předdůchod | NE | |

Shrnutí a závěr

Penzijní připojištění (PP), doplňkové penzijní spoření (DPS) a dlouhodobý investiční produkt (DIP) jsou tři různé způsoby, jak se v Česku zajistit na důchod. Ačkoliv všechny spadají do oblasti spoření na stáří a počítají s dlouhodobým horizontem, každý z těchto produktů funguje trochu jinak a hodí se pro jiný typ investora.

Přehledné srovnání

| Výhody a nevýhody penzijních produktů v rámci III. pilíře | (PP) | (DPS) | (DIP) | |

|---|---|---|---|---|

| Státní příspěvek | ANO | ANO | NE | |

| Daňové odpočty a zvýhodnění | ANO | ANO | ANO | |

| Příspěvek zaměstnavatele | ANO | ANO | ANO | |

| Poplatky u fondu | konzervativní | --- | 0,4 % p.a. z majetku a 10 % ze zisku | --- |

| ostatní | 0,8 % p.a. z majetku a 10 % ze zisku | 1 % p.a. z majetku a 15 % ze zisku (**) | individuální (dle poskytovatele) | |

| Očekávaný nominální výnos | průměrně 1,0 až 1,5 % p.a. | dle typu fondu průměrně od 1 % p.a. až 6 % p.a. | individuální (dle zvolených produktů) | |

| Vlastní volba investiční strategie | NE | ANO (limitovaná) | ANO | |

| Možnosti čerpání prostředků | Starobní penze | ANO | ANO | ANO |

| Výsluhová penze | ANO (*) | NE | NE | |

| Invalidní penze | ANO | ANO | NE | |

| Předčasné ukončení | ANO | ANO | ANO | |

| Pozůstalostní penze | ANO | ANO | NE | |

| Předdůchod | NE | ANO | NE | |

| (*) Pokud byla sjednána ve smlouvě | ||||

| (**) Některé penzijní společnosti u některých fondů poskytují částečnou slevu na poplatcích | ||||

Penzijní připojištění (PP)

PP dnes dává smysl hlavně pro ty, kteří už mají do důchodu relativně blízko (typicky řádově několik málo let). Díky garanci nezáporného zhodnocení jde o velmi konzervativní produkt s nízkým kolísáním, ale také s velmi nízkým výnosem. Výhodou zůstává státní příspěvek a daňové zvýhodnění, nevýhodou je dlouhodobě slabá výkonnost, která často nepokryje ani inflaci.

Doplňkové penzijní spoření (DPS)

DPS je oproti penzijnímu připojištění jednoznačně krok vpřed. Umožňuje totiž vybrat si investiční strategii (konzervativní, vyváženou nebo dynamickou), a díky tomu nabízí i vyšší potenciál zhodnocení. Zajímavým bonusem je také možnost čerpat předdůchod. Na druhou stranu je potřeba počítat s tím, že fondy jsou aktivně řízené a poplatky bývají poměrně vysoké. V praxi tak DPS často není nejefektivnější způsob, jak dlouhodobě budovat majetek na důchod, i když státní podpora na první pohled působí velmi atraktivně.

Dlouhodobý investiční produkt (DIP)

DIP je z celé trojice nejflexibilnější. Hodí se jak pro konzervativnější a začínající investory, tak i pro zkušenější investory, kteří si chtějí portfolio poskládat po svém. Oproti DPS nabízí mnohem větší volnost ve výběru investičních nástrojů a u vhodně zvoleného poskytovatele může vyjít i výrazně levněji. Dobře nastavený DIP vám tak může nabídnout podobné daňové výhody jako DPS, ale s menšími omezeními a často i s nižšími poplatky.

Veľmi dobre spracovaný článok. Dobrá práca.

Díky!

Vzhledem k současné vládě je lepší spořit do strožoku. Však to d důchody nějak dopadne. A když ne, tak vezme vidle a nebo lopaty ….. možná i sekery.

Ahoj Jakube, super článek. Trochu mi v tomto přehledu chybí to životní pojištění, o kterém se v rámci 3. pilíře umiňuješ.

Díky, na to životko si budeme muset posvítit někdy příště 🙂

Mám DPS (relativně chvíli) cca 7 let a do důchodového věku mám ještě cca 30 let. Přemýšlím, zda zachovat DPS i DIP a nebo tyto finance z DPS (i na úkor poplatku za výběr/zrušení – tj. 15% z příspěvku zaměstnavatele a 15% z výnosu) převést do DIP/ETF fondů. Dávalo by to i tobě smysl převést, pokud ještě budu posílat 30 let? Nebo ta ztráta na poplatku za výběr DPS je nevýhodná a DIP/ETF už to nedožene? Nebo je lepší nechat oboje, když už mám DPS i DIP?

Snad pomůže k rozhodování nový článek 🙂

https://rozbiteprasatko.cz/dlouhodoby-investicni-produkt-vs-doplnkove-penzijni-sporeni-dip-vs-dps-co-je-lepsi/

Ještě bych doplnil, že v rámci převodu z TRF na DPS je takový benefit, že se nemusí danit právě těch zmiňovaných 15% z příspěvků zaměstnavatele při jednorázovým výběru. Takže mě z toho vychází, že převod na DPS bych dělal i v 60 letech. Pak mě ještě napadlo, jelikož jsem to tu nikde neviděl. Výplata pozůstalostní penze u TRF a DPS může být jiná a často to tak je. TRF většinou nevyplácí jednorázovou ale například ve 2 letech. Což tady nastává ještě jeden háček a to když obmyšlena osoba v průběhu výplaty zemře tak peníze propadnou penzijní společnosti. Pokud by klient… Číst vice »