V tomto článku vám podrobně vysvětlím, jak funguje ETF fond. Dozvíte se, jakou roli v tomto systému hrají jednotliví účastníci, jako jsou market makeři a autorizovaní účastníci, jaké povinnosti mají firmy jako Vanguard či Blackrock a proč jsou ETF fondy díky principu vytvoření a vykoupení (creation and redemption) považovány za bezpečnou záležitost.

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Jak funguje ETF?

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co je to ETF fond?

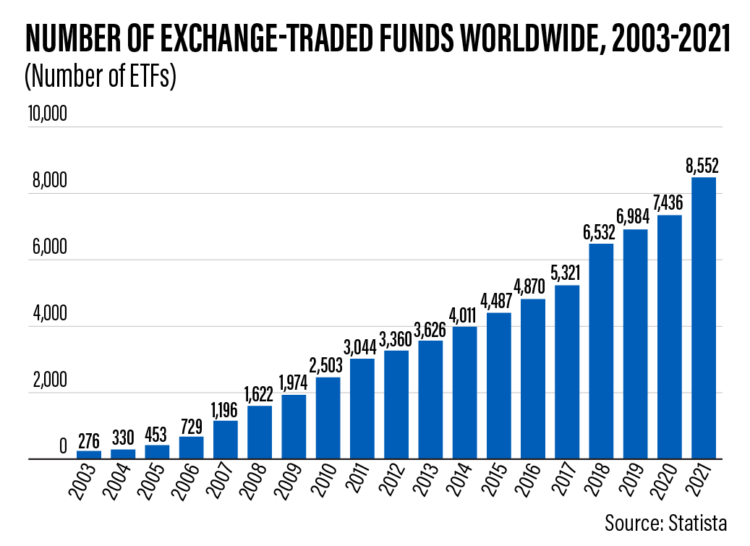

Na konci roku 2022 bylo po celém světě aktivních přibližně 9 000 ETF fondů, které spravovaly majetek v celkové hodnotě 11 bilionů USD. To je obrovský celosvětový trh s ETF fondy a fungování ETF fondů, je proto nesmírně důležité pro celý finanční svět.

ETF fond, nebo také „Exchange Traded Fund“, je investiční nástroj, který kombinuje vlastnosti akcií a podílových fondů. Detailní článek o ETF fondech naleznete zde.

ETF fondy se podobají akciím v tom, že je můžete koupit a prodat na burze cenných papírů během obchodních hodin, stejně jako třeba akcie Applu či Microsoftu. Mají vysokou likviditu a obchodování s nimi je velmi jednoduché.

ETF fondy mají s podílovými fondy společné především své fungování. Podobně jako u podílových fondů, i ETF fondy spravuje manažer. ETF fond je složen ze stovek či tisíců různých akcií a často je sestaven tak, aby sledoval určitý index.

Kdybyste si například koupili podílový indexový fond od společnosti Vanguard, komunikujete přímo s touto společností. U ETF od Vanguardu však obchodujete na burze a zpravidla si ETF kupujete od jiných investorů.

ETF vs. akcie

Hlavní rozdíl mezi ETF fondem a akcií je v tom, že na rozdíl od akcií se počet jednotlivých ETF jednotek v oběhu v čase mění.

Počet akcií je omezený a jejich cena se řídí nabídkou a poptávkou na trhu. Například akcie společnosti Apple jsou v omezeném množství, pokud samozřejmě nedojde k ředění (tzv. stock split).

Počet jednotek ETF je flexibilní a může se měnit v závislosti na poptávce a nabídce. Autorizovaný účastník, kterému se budeme věnovat později, může podle potřeby vytvářet nebo rušit ETF, což pomáhá udržovat cenu ETF blízko hodnoty jeho podkladových aktiv.

ETF vs. podílové indexové fondy

Mezi ETF fondy a klasickými podílovými indexovými fondy jsou 3 zásadní rozdíly:

- Likvidita: Podílové fondy jsou oceňovány a obchodovány pouze na konci obchodního dne, zatímco ETF můžete obchodovat kdykoli během tržních hodin, což umožňuje větší flexibilitu a rychlost při nákupech a prodejích.

- Náklady při obchodování: Jakmile investoři vloží nové peníze do podílových fondů, manažer musí za tyto prostředky nakoupit na trhu cenné papíry. Při tomto procesu se platí spread a provize, což může snížit výnos fondu. Totéž platí, když investoři vybírají z fondu peníze.

- Cena: Podílové fondy často mívají výši minimální investice, zpravidla ve výši několika tisíc amerických dolarů. ETF fondy se obchodují na burze klidně i za několik málo eur, tudíž je vstupní bariéra mnohem nižší než u podílových indexových fondů.

Jak nejlépe vysvětlit fungování ETF fondů? Na příkladu s ovocem!

Pokud vás při čtení výrazů jako market maker či autorizovaný účastník už teď bolí hlava, mám pro vás dobrou zprávu.

Fungování ETF fondů lze vysvětlit i poměrně snadno na příkladu s ovocem.

Jak jednoduše vysvětlit princip fungování ETF fondů? Na příkladu s ovocem! 🍎🍐🍌🥝

— Rozbité prasátko (@rozbiteprasatko) May 22, 2024

Jablka, hrušky, pomeranče nebo kiwi (akcie) si můžete koupit úplně běžně v obchodě (burza). Jste ale nároční zákazníci a proto si chcete koupit speciálně poskládanou bedýnku s ovocem (ETF).

A že…

Naceňování aktiv v košících samozřejmě není tak jednoduché, ale pro vysvětlení základních principů je plně dostačující.

Ovoce v tomto případě nahradilo akcie. Ty samozřejmě oproti ovoci nepodléhají expiraci. Supermarket je burzou cenných papírů. Sklad plní funkci market makera. Dodavatel je autorizovaný účastník a z ovocnáře se stal ETF sponzor.

Pojďme jednotlivé subjekty vysvětlit do detailu, nikoliv jen na příkladu s ovocem.

Subjekty zajišťující fungování ETF fondů

Systém fungování ETF fondů vyžaduje pro své efektivní fungování hned několik subjektů:

- autorizovaný účastník,

- tvůrce trhu,

- ETF sponzor,

- index provider.

Každý z těchto účastníků plní odlišnou roli, avšak všichni mají společný finanční zájem na tom, aby systém ETF fondů fungoval bez větších problémů.

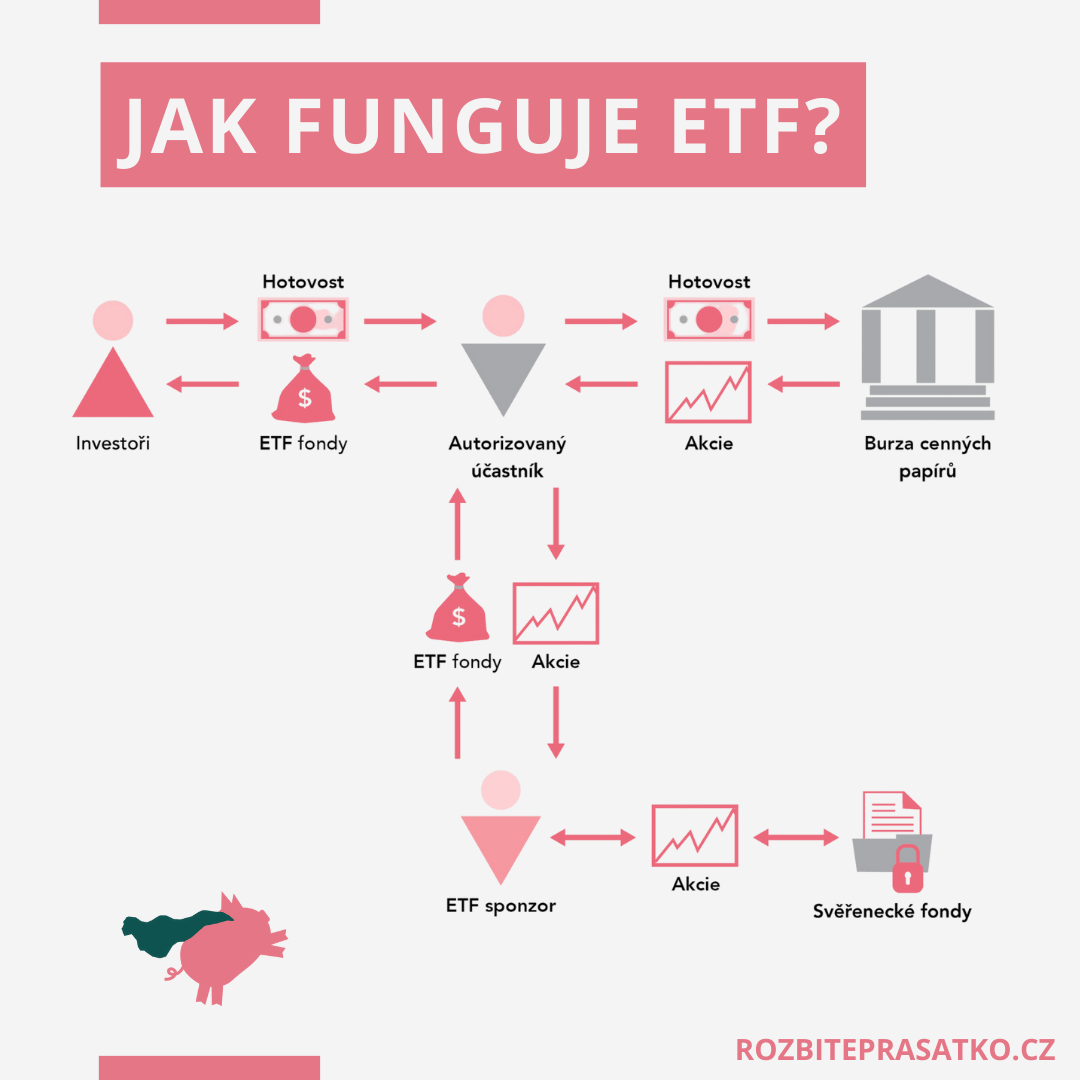

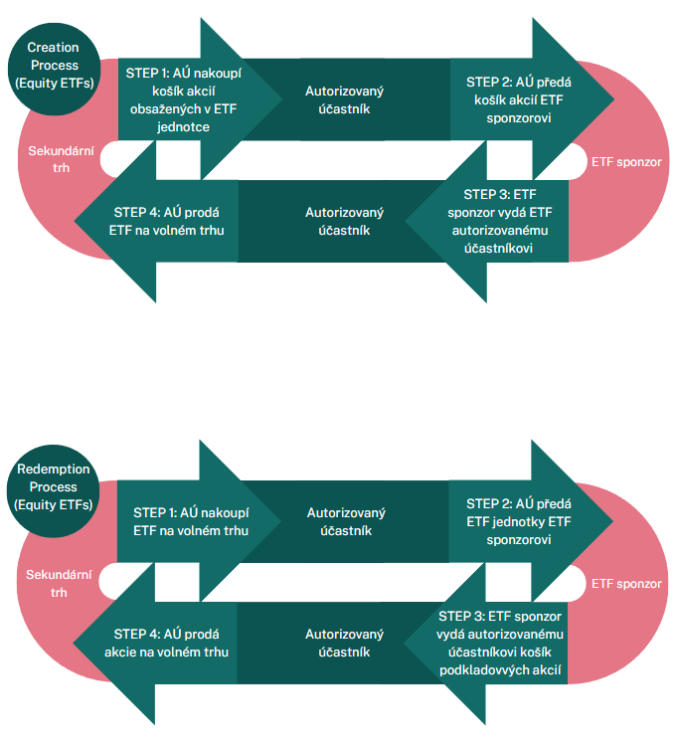

Fungování ETF fondu je znázorněno na následujícím diagramu:

Diagram pochází z mé knihy „Průvodce pro pasivní investování„, kde také vysvětluji celý systém fungování ETF fondů.

V následujících odstavcích se dozvíte podrobnosti o rolích jednotlivých účastníků

Autorizovaný účastník

Autorizovaný účastník, nebo také autorizovaný participant (AP), je klíčovým hráčem v systému ETF fondů. Jedná se o velké finanční instituce, jako jsou banky a investiční společnosti, které mají smlouvy s vydavateli ETF fondů. Tyto smlouvy jim umožňují vytvářet ETF a zpětně odkupovat podkladová aktiva.

Autorizovaný účastník hraje roli prostředníka mezi tvůrci trhu a emitenty ETF fondů. Jde o společnosti, které jsou schopné získat velké množství podkladových akcií či jiných aktiv, které jsou nezbytné pro vytvoření ETF fondu.

Mezi známé autorizované účastníky patří instituce jako Merrill Lynch, J.P. Morgan nebo Citigroup. V Evropě působí například Société Générale, která je mateřskou institucí Komerční banky.

Když je potřeba vytvořit nové ETF, autorizovaný účastník nakoupí podkladová aktiva (například akcie jednotlivých společností) a vymění je s ETF sponzorem za nově vytvořené ETF fondy.

Proč je autorizovaný účastník důležitý při vytvoření ETF?

Autorizovaní účastníci jsou nezbytní pro udržování likvidity a stability ETF trhu. ETF fondy by bez nich nefungovaly.

Autorizovaní účastníci vydělávají na arbitráži, což znamená, že využívají cenových rozdílů mezi podkladovými aktivy a ETF fondy. Když se cena ETF odchyluje od hodnoty podkladových aktiv, autorizovaný účastník vstoupí do hry:

- buďto vytvoří nové jednotky ETF fondů, pokud je cena ETF vyšší než hodnota podkladových aktiv,

- nebo odkoupí a rozloží ETF na jednotlivé, pokud je cena nižší.

Tento mechanismus vytvoření a vykoupení bude vysvětlen v další kapitole. Mechanismus zaručuje, že cena ETF fondu na trhu se v čase blíží a neodchyluje se od čisté hodnotě podkladových aktiv (NAV – net asset value), což chrání investory před cenovými výkyvy.

Autorizovaní účastníci hrají klíčovou roli v zajištění efektivity ETF fondů. Když vznikne nový ETF fond, autorizovaný účastník zajišťuje jeho uvedení na trh, samozřejmě ve spolupráci s tvůrcem trhu.

| Úkolem autorizovaného účastníka je | Úkolem autorizovaného účastníka není |

|---|---|

| Vytváření a vykupování ETF akcií ve velkých blocích. | Poskytování kontinuální likvidity na sekundárním trhu. |

| Zajišťování, aby se cena ETF akcií blížila NAV (čisté hodnotě aktiv). | Správa investic ETF. |

| Arbitráž. | Určování podkladového indexu. |

| Předkládání příkazů na vytvoření a vykoupení akcií. | Přímé řízení vztahů s investory. |

Tvůrce trhu

Tvůrce trhu neboli market maker je dalším důležitým článkem ekosystému ETF fondů. Jedná se o finanční společnosti a brokery, kteří mají pod palcem likviditu trhu. Jejich hlavním úkolem je zajištění nepřetržité možnosti nákupu a prodeje ETF fondů na burze cenných papírů.

Market makeři tak musí monitorovat situaci na burze a zajistit dostatek ETF fondů pro koncové investory.

Pokud poptávka převyšuje nabídku, mohou investoři kontaktovat autorizovaného účastníka, který vytvoří nové ETF a dodá je na trh. Tvůrce trhu pak tyto nově vzniklé ETF fondy uvede na trh.

V období zvýšené poptávky po ETF fondech si tak může investor kupovat ETF přímo od tvůrce trhu, místo aby je získával od jiného investora, který ETF prodává.

Mezi známé market makery patří například JP Morgan, BNP Paribas, Susquehanna, Jane Street a Nine Mile Financial. V České republice mezi ně patří BH Securities, Česká spořitelna, Patria Finance a WOOD & Company Financial Services.

Tvůrce trhu může ale nemusí být totožný subjekt jako je autorizovaným účastník.

Proč je tvůrce trhu důležitý při vytvoření trhu

Tvůrce trhu zajišťuje konstantní likviditu ETF fondů. Kdyby likvidita zmizela, hrozilo by, že by se cena ETF fondů vyšplhala nepřiměřeně vysoko ve srovnání s podkladovými aktivy.

Stejně jako u autorizovaného účastníka z toho tvůrce trhu finančně profituje.

Market makeři vydělávají na spreadu, což je rozdíl mezi nákupní a prodejní cenou ETF. Čím větší je ETF, tím menší bývá spread (několik centů za transakci), zásadní je tak pro ně objem prodejů.

Spread = Nákupní cena − Prodejní cena

| Úkolem tvůrce trhu je | Úkolem tvůrce trhu není |

|---|---|

| Poskytování likvidity nákupem a prodejem ETF akcií. | Přímé vytváření nebo vykupování ETF akcií u sponzora ETF. |

| Udržování spreadů mezi nabídkovou a poptávkovou cenou. | Správa portfolia ETF fondu. |

| Usnadnění efektivního obchodování na sekundárním trhu. | Určování složení podkladového indexu. |

| Zajišťování svých pozic pro minimalizaci rizika. | Marketing a distribuce ETF. |

ETF sponzor

ETF sponzor, nebo také ETF emitent či ETF vydavatel, je společnost, která zajišťuje správu ETF fondu, ale nestará se o jeho distribuci.

Mezi nejznámější emitenty patří společnosti Vanguard, Blackrock, Amundi a SPDR. Tito ETF sponzoři zajišťují samotné fungování fondů, od dodání know how, přes jejich vytvoření až po každodenní správu.

Proč je ETF sponzor důležitý při vytvoření ETF?

Když si koupíte ETF, o správu vašich aktiv se stará ETF sponzor. Je odpovědný za veškerou administrativu, rebalancování portfolia a zajišťuje, že ETF fond co nejpřesněji sleduje svůj referenční index.

Díky svému know-how jsou fondy spravovány efektivně a s minimálními odchylkami od cílového indexu.

ETF sponzoři vydělávají na správě prostředků. Tato poplatková struktura se často označuje jako Total Expense Ratio (TER), o které jsem už psal zde.

Čím více peněz mají sponzoři pod správou, tím více vydělávají. Proto je jejich cílem nejen efektivní správa fondů, ale také přilákání a udržení co největšího množství investorů.

| Úkolem ETF sponzora je | Úkolem ETF sponzora není |

|---|---|

| Spravovat peníze a podkladová aktiva, rebalancování portfolia a zajištění administrativy pro řízení fondu. | Distribuovat ETF fondy na trh. |

| Marketing a distribuce ETF fondů. | Přímé vytváření a vykupování ETF akcií. |

| Dodat know-how pro správu portfolia. | Arbitráž ETF fondů. |

| Navrhnout a zajistit chod ETF fondu. | Určování složení indexu. |

Index provider

Index provideři, jako je Standard & Poor’s (S&P) a Morgan Stanley (MSCI), vytváří a spravují metodiku pro výpočet indexů jako je S&P 500 nebo MSCI All-country world index, jsou zodpovědní za jejich přesnost a spolehlivost.

Zajišťují, že fondy mohou přesně sledovat stanovené referenční hodnoty, což je základní kámen pro mnoho ETF fondů a dalších investičních produktů.

Proč je index provider důležitý při vytvoření ETF?

Pokud byste chtěli vytvořit fond, který bude sledovat například index S&P 500, museli byste v prvé řadě kontaktovat společnost S&P. Za použití jejich indexu byste složili vstupní poplatek, který se může pohybovat v řádu stovek tisíc dolarů.

Dále je třeba počítat s průběžnými náklady, které obvykle činí kolem 0,03 % ročně. U fondu s majetkem ve výši 1 miliardy USD to znamená roční poplatek 300 000 USD.

Některé ETF používají vlastní, tzv. „in-house“ indexy, což jim umožňuje vyhnout se těmto poplatkům a zároveň mít větší kontrolu nad svým indexem.

Jaká je role index providerů?

| Úkolem index providera | Úkolem index providera není |

|---|---|

| Vytváření a údržba podkladového indexu. | Předpovídat vývoj trhu. |

| Zajišťování transparentnosti a konzistence metodiky indexu. | Poskytovat investiční poradenství či likviditu na trzích. |

| Přizpůsobování indexu změnám na trhu. | Správa portfolia ETF fondů. |

| Licencovat indexy ETF sponzorům. | Prodej a marketing investičních produktů. |

Arbitráž ETF fondů

Protože se ETF fondy i akcie mohou volně obchodovat na trzích, může dojít k situaci, kdy o akcie či ETF fondy bude větší nebo menší zájem.

To může způsobit opačné pohyby cen jednotlivých instrumentů a nežádoucí situaci, kdy jednotlivé akcie mají odlišnou hodnotu než ETF, jehož hlavním cílem je co nejpřesněji odrážet jejich hodnotu.

Přesně tuhle situaci řeší autorizovaný účastník, který dodává ETF na trh, pomocí tzv. arbitráže. Ten zajišťuje, aby se cena ETF v čase nelišila od podkladových akcií, a to využitím různých cen na trzích.

Systém, na kterém stojí arbitráž ETF fondů, se v angličtině nazývá creation a redemption mechanismus, volně přeloženo do češtiny jako vytvoření a vykoupení.

Mechanismus jsem vysvětlil také v následujícím videu, který se právě tím, jak funguje ETF fond, zabývá.

Pojďme si arbitráž, respektive vytvoření a vykoupení ETF fondu ukázat na zjednodušeném příkladu.

Vytvoření a vykoupení ETF fondu

Představme si ETF, jehož jediným cílem je sledovat výkonnost akcie Applu.

V Evropě by to nebylo z legislativních důvodů možné, protože žádné podkladové aktivum nesmí mít více než 20% podíl v ETF fondu. Fond musí být diverzifikovaný, ale pro náš zjednodušený model je to funkční příklad.

Mohou nastat 2 scénáře arbitráže:

- Zvýší se cena ETF oproti ceně akcie Applu: O akcie Applu je menší zájem a klesne jejich cena, ale o ETF, které akcie Applu drží, je zájem velký, takže jeho cena poroste.

Co s tím?

V tento okamžik přijde na scénu autorizovaný účastník, který spustí creation mechanismus. Využije tak rozdílu cen dvou fakticky stejných aktiv.

Nakoupí z trhu nezbytné množství akcií Applu, čímž zvýší cenu tohoto podkladového aktiva, a vymění je se sponzorem ETF fondu za daná ETF. Právě získaná ETF (která může nabídnout trhu) sníží svou cenu, protože jich bude více, než je momentální poptávka.

2. Akcie Applu jsou dražší než ETF: Je to v podstatě to samé, ale naopak. O akcie Applu je větší zájem a tudíž jejich cena vzroste. O ETF fond, které akcie Applu drží, investoři příliš nestojí a jeho cena klesá nebo zůstává neměnná.

V tento okamžik autorizovaný účastník spouští redemption mechanismus. Nakupuje zpět z trhu ETF fondy (čímž zvedá jejich cenu), ty následně rozpouští, čímž mu zbydou pouze akcie Apple. Ty následně může za vyšší cenu prodat na trhu a snížit jejich cenu.

Tímto procesem se vyrovná cena podkladového aktiva i ETF, na čemž profitují všechny strany.

Creation a redemption mechanismus je znázorněn na následujícím obrázku:

Co je potřeba k vytvoření ETF fondu?

Abyste vytvořili ETF fond, musíte mít buďto všechny akcie či jiné cenné papíry, které ETF košík tvoří (například všech 500 akcií indexu S&P 500) nebo ekvivalentní hotovost.

To nás přivádí k tomu, jak vznikají ETF fondy na základě in-kind a in-cash principů.

In-kind mechanismus

Při tomto scénáři autorizovaný účastník přichází s podkladovými akciemi, které ETF sponzor požaduje, a vymění je za nově vytvořené ETF. Většina ETF je založena právě na tomto systému, protože je daňově výhodný a nevyžaduje žádné hotovostní transakce.

In-cash mechanismus

Autorizovaný účastník namísto podkladových akcií poskytuje hotovost v hodnotě těchto akcií, často s menším příplatkem za to, že si musí ETF sponzor následně akcie na trhu sám koupit. Tento systém je jednodušší pro autorizované účastníky, protože nemusí mít přesné cenné papíry k dispozici, a nabízí jim tak větší flexibilitu.

Hybridní model

V praxi většina ETF využívá hybridní model, což je kombinace in-kind a in-cash mechanismu. Tento přístup umožňuje efektivnější tvorbu a správu ETF fondů.

V dokumentaci ACWI se dočtete:

„Fond zpravidla prodává a odkupuje své akcie přímo prostřednictvím nepeněžitých transakcí a/nebo za hotovost, přičemž termín pro uskutečnění transakcí souvisejících s hotovostí je nejpozději do uzavření primárních trhů s portfoliovými cennými papíry Fondu. Fond však přijal určitá opatření (např. zavedení transakčních poplatků za nákupy a odkupy podílových listů a vyhrazení si práva odmítnout nákupy podílových listů za určitých okolností), aby minimalizoval potenciální důsledky častých nákupů a odkupů v hotovosti ze strany autorizovaných účastníků, jako je zvýšená chyba sledování, narušení správy portfolia, rozmělnění Fondu a/nebo zvýšené transakční náklady.“

Znamená to tedy, že velké ETF fondy mají mechanismy, které umožňují autorizovaným účastníkům poskytovat místo akcií ekvivalentní hotovost, za kterou si ETF sponzor nakoupí potřebné akcie, ale jen v takové výši, aby udržel požadovaný poměr aktiv, který slibuje investorům.

Jaká je hodnota ETF fondu?

Při výměně (např. in-kind/in-cash mechanismus) předá autorizovaný účastník sponzorovi ETF fondu akcie, nebo hotovost. Sponzor ETF si přesně stanoví, jak má tento košík akcií, nebo hotovosti, vypadat.

Výměnou pak vrátí autorizovanému účastníkovi nové ETF fondy. Tento košík akcií obvykle reprezentuje 50 000 jednotek ETF. Těmto ETF fondům se říká creation unit.

Pokud byste vlastnili 50 000 jednotek ETF fondů a požadovali po ETF sponzorovi výměnu „kusu za kus“, mohli byste je (teoreticky) vyměnit za podkladová aktiva, která reprezentují tuto hodnotu.

Když si koupíte ETF, není možné dosahovat přesného podílu 1:1 u všech akcií zastoupených třeba v indexu S&P 500. Je to pouze procentuální zastoupení toho, co daný košík reprezentuje. Pokud by měl košík hodnotu 1 milion dolarů a reprezentoval 50 000 ETF jednotek, jedna jednotka ETF by měla hodnotu 20 dolarů.

Nedokonalosti ETF systému - flash crash

Ačkoliv je ETF systém sofistikovaný a nabízí mnoho výhod, rozhodně není bezchybný. Pokud jste vlastníkem iShares Core MSCI World UCITS ETF (EUNL), druhého největšího obchodovatelného ETF fondu v Evropě s majetkem přes 72 miliard USD, mohli jste být svědky jeho náhlého poklesu.

5. dubna 2024 ve 14:30 došlo k bleskovému propadu tohoto ETF o 5 % během jedné vteřiny. Tento incident nastal po zveřejnění údajů o pracovních místech v USA, které vyvolaly okamžité prodejní příkazy ETF fondů v době, kdy byla aktivita market makerů nízká.

Tato situace spustila řetězec stop-loss příkazů (který si investor může nastavit v případě poklesu např. o 1%), což následně vedlo k dalšímu poklesu ceny ETF. Spirála jak se patří!

Pokles nebyl dostatečně velký na to, aby aktivoval ochranné mechanismy Deutsche Boerse, která by zastavila obchodování při poklesu o 1,5 %. Obchodování tak bylo přerušeno až v momentu, kdy cena ETF klesla o 5 % oproti původní úrovni.

Kvůli množství stop-loss příkazů se cena ETF začala rychle propadat. Market makeři, kteří dodávají likviditu, museli na chvíli pozastavit obchodování ETF, aby systém stabilizovali.

Celému problému se věnuje toto vlákno na Redditu. V USA dokonce existuje apel na Kongres, aby se nedostatky systému ETF fondů věnoval.

Známým problémům ETF fondů jsem se věnoval společně s Tomášem Tylem v tomto videu:

Ponaučení, jak nakupovat ETF

Z tohoto incidentu plyne jedno důležité ponaučení:

Pokud obchodujete s ETF přes brokera, neměli byste nikdy zadávat tržní příkazy (market orders), ale používat limitní příkazy, kde si sami stanovíte nejnižší cenu, přes kterou nikdy nepůjdete.

Velmi dobře jsou rozdíly vysvětleny na webu DEGIRO na tomto odkazu.

V situacích, jako byla ta z 5. dubna 2024, by tržní příkaz mohl vést k nechtěným (a zbytečně velkým) ztrátám.

Tento incident ukazuje, že i přes všechny výhody ETF existují rizika, která mohou vést k náhlým a neočekávaným problémům. Případ EUNL je jasným důkazem toho, jak může řetězová reakce stop-loss příkazů způsobit výrazné kolísání ceny a zdůrazňuje potřebu opatrnosti a dobře informovaných investičních rozhodnutí.

Shrnutí fungování ETF fondů a co to znamená pro investory

Tento článek podrobně vysvětlil fungování ETF fondů a role klíčových hráčů, jako jsou market makeři a autorizovaní účastníci. Investování do ETF je skvělé, hlavně, investujete-li do pasivních indexových ETF fondů, ale vždy je důležité si uvědomovat potenciální rizika a činit informovaná rozhodnutí.

Máte k ETF fondům nějaký dotaz? Napište do komentářů nebo na [email protected]! Svým předplatitelům na platformě herohero pak na dotazy odpovídám během pravidelných livestreamů!

Pokračujte ve čtení!