Každý investor by měl být schopen spočítat si vlastní návratnost investice. Absolutní částka je často nic neříkající a slibovaným návratnostem z reklam či propagačních materiálů se nedá věřit. Jak tedy spočítat návratnost investice? Není to tak těžké, stačí vám k tomu excel a pár vzorců.

Pokud vás výpočty budou zajímat, na konci článku naleznete odkaz na stažení vzorového excelovského sešitu od Rozbitého prasátka! A to vše zdarma a bez závazků!

Obsah článku

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co to je návratnost investice?

Návratnost investice je směrodatný ukazatel, který investorovi říká, jak si daná investice vede. Návratnost investice vyjadřuje čistý zisk nebo ztrátu vůči počáteční investici a udává se v procentech.

Vhodné je vždy výslednou návratnost dále přepočítat na nějaké časové období, ideální je pochopitelně zvolit roční návratnost.

Drtivá většina uváděných návratností, úroků nebo RPSN, je úváděna právě v procentech za rok.

Zkratka roční návratnosti bude pak vypadat třeba takhle:

10 % p.a.

p.a. znamená „per annum“ a z latiny se to přeloží jako “za rok” či “ročně”.

Další význam, který je třeba znát, je ROI. ROI je pro změnu z angličtiny a znamená Return of investment. Jde tedy o doslovný anglický překlad návratnosti investice. Až budete pročítat anglické materiály investičních produktů, na výraz pravděpodobně narazíte.

Proč je návratnost investice důležitým faktorem?

Ukazatel návratnosti investice je extrémně důležitým faktorem, který je třeba po dobu životnosti investice pečlivě monitorovat. Důvodů je hned několik.

Spočítáte si návratnost vůči benchmarku

Nejdůležitějším důvodem je, že potřebujete vědět, jak si vaše daná investice vede a to zejména v porovnání s trhem, tedy s tzv. benchmarkům.

Benchmark neboli ukazatel je číslo, které vyjadřuje průměrnou návratnost daného sektoru či trhu.

Pro jednoduchost si představte, že vlastníte investiční produkt, který reprezentuje celý globální trh. To znamená, že vlastníte všechny akcie USA, Evropy ale i třeba Číny. Takový produkt dostanete například ve formě ETF All World od iShares.

Podíváte-li se na návratnost produktu za rok 2019, zjistíte, že návratnost produktu dosáhla na těžko uvěřitelných 26,7 %. Přesně tak, 2019 byl skvělým rokem, kdy investovat do akcií.

Kdybyste si však koupili třeba takovou akcii automobilky Ford, za stejné časové období byste zhodnotili svoji investici o 21,6 %! To zní sice super, ale za celým trhem zaostáváte o 5 procentních bodů. To už tak super není.

Na kontextu záleží vždy až v první řadě.

Znáte celkovou návratnost vašeho portfolia

Druhým důvodem je to, že byste měli v pravidelných intervalech (například jednou za rok) reflektovat, jak si vaše investice vedou.

Vyrostla vaše akciová složka portfolia o 50 %? To je sice super, ale když se vaše celé portfolio skládá ze 70 % z Bitcoinu, jehož hodnota klesla za stejný rok o 70 %, asi na zisku akcií moc nesejde.

Na vaše investice musíte hledět jako na celek.

Jen tak budete mít své portfolio pod kontrolou a budete moc kalkulovat například s tím, kdy dosáhnete na vytouženou finanční nezávislost.

Vyvarujete se šmejdům

Posledním důvodem, proč je třeba mít o návratnostech investic povědomí, je ten, že tak můžete snadno oddělit zrno od plev.

Přistála vám v mailu nabídka na skvělé zhodnocení investice v podobě investice do zlata? Slibují vám v ní návratnost 20 % p.a.?

Selský rozum praví, že něco takového máte okamžitě označit za spam. Nikdo na světě nedokáže spolehlivě a konstantně předpovídat vývoj trhu. Pokud tvrdí opak, tak lže nebo neví, že nic neví.

Pokud tak neučiníte a nabídka vás upoutá, první “fact check”, který můžete udělat, je, že si zjistíte historický vývoj, v tomto případě vývoj ceny zlata. Pak můžete velmi snadno srovnat, zda je vůbec proklamované zhodnocení možné.

V případě zlata zjistíte, že kupodivu hned pětkrát mezi roky 2002 a 2018 zlato opravdu posílilo o 20 %. V těch zbylých byste asi byli hodně zklamaní. Nehledě na to, historický vývoj NIKDY nevypovídá o vývoji budoucím.

Pointa je v tom, že byste si neměli nechat nic nakecat. Když vám někdo nabídne spořicí účet s roční návratností 8 %, měli byste hned tušit, že je v tom nějaký háček.

Výpočet návratnosti investice

Jestliže mezi vámi jsou studenti ekonomie či matematiky, možná se budete tahat za vlasy, až budete pročítat následující řádky. Za to se předem omlouvám. Jsem sice vystudovaný technik, ale vzorcům jsem nikdy na chuť nepřišel.

Proto se pokusím problematiku vysvětlit co nejjednodušeji a pomocí názorných příkladů.

Ideální nástroj, kde si návratnost investice můžete spočítat, je v jednoduchých případech obyčejná kalkulačka, v příkladě opakovaných vkladů nebo výběrů budete už potřebovat Excel.

Přesně takový Excel jsem pro vás vytvořil a blok najdete ke stažení zdarma na konci článku!

Jak spočítat jednoduchou návratnost investice?

Nejzákladnějším výpočtem návratnost investice. Tu získáte jednoduchým výpočtem z počátečního vkladu a toho, co se vám na konci vrátí – výsledná částka.

Vzorec vypadá následovně:

((VČ - PČ) / PČ) * 100 = Celková návratnost (%)

PV – Počáteční vklad

VČ – Výsledná částka

Představte si tedy, že vložíte do nějakého investičního produktu 100.000 Kč. Na investici zapomenete a za 5 let vám přijde výpis, že se vaše investice zhodnotila na 120.000 Kč.

((120.000 – 100.000) / 100.000) * 100 = 20 %

20 % zní jako moc hezké číslo. Kolik to ale dělá průměrně ročně? Bohužel vás zklamu, tak snadné, jako vydělit číslo 5 (tedy roky, jak dlouho jste investici měli), to není. To proto, že při investování pracuje tzv. složené úročení a růst hodnoty investic není lineární.

Pozor, návratnost pochopitelně může spadnout i do záporných čísel!

Jak spočítat váženou roční návratnost investice?

Abyste přišli se správným číslem, musíte brát v potaz dobu investice.

Celé roky

Pokud byste si rádi zjistili, jak si vaše investice vedla při průměrování na roky (což by vás zajímat rozhodně mělo), tak se budete muset řídit následujícím vzorcem:

((PV + (VČ - PV)) / PV) ^ (1 / ROK) - 1 = Vážená roční návratnost (%)

PV – Počáteční vklad

VČ – Výsledná částka

ROK – Počet let, kolik byla částka investovaná

Vzorec už bohužel nevypadá tak snadno, jako ten předchozí. Pokud jste jako já, budete dost možná chvíli na kalkulačce pátrat po funkci na umocnění.

Pokud je tomu tak, využijte k tomu excel. Rozbité prasátko vám zdarma poskytlo vzorový excel soubor a naleznete ho na konci článku!

Když do rovnice naházíte předchozí čísla, vyplivne vám toto:

((100.000 + (120.000 – 100.000)) / 100.000) ^ (1 / 5) – 1 = 3,71 %

Tak to máte, ne 5 % ale necelá 4 % ročně.

Necelé roky

Ne vždy budete mít tu možnost spočítat investici po celých letech. Co když jste peníze se stejnou výslednou částkou vybrali už po 4,5 letech? V takovém případě mírně upravíte předchozí rovnici:

((PV + (VČ - PV)) / PV) ^ (365 / DEN) - 1 = Vážená roční návratnost (%)

PV – Počáteční vklad

VČ – Výsledná částka

DEN – Počet dnů, kolik byla částka investovaná

Pokud jste měli investici “aktivní” jen 4,5 roku, tak to dělá přibližně 1643 dnů (365 * 4,5). Využijete-li předchozí výpočet, pak dostanete následující čísla:

((100.000 + (120.000 – 100.000)) / 100.000) ^ (365 / 1643) – 1 = 4,13 %

Takže pokud dosáhnete stejné výsledné částky za kratší dobu, dosáhnete na lepší návratnost.

To dává smysl, ne?

Jak spočítat návratnost investice při pravidelných vkladech?

A teď ta největší lahůdka. Návratnost investice při pravidelných vkladech je důvodem, proč celý článek vznikl. Rád bych si spočítal, jak si vede moje portfolio při pravidelných měsíčních vkladech.

Oficiální termín pro tento výpočet je časově vážený výnos.

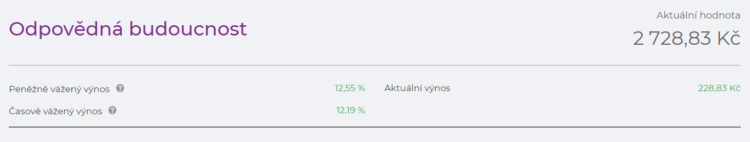

Tato varianta vám bude zobrazena i v případě, že investujete s českou robo-advisory firmou Portu. Dokonce si o návratnostech investic můžete přečíst samostatný článek na jejich blogu.

Představte si, že investujete po celý rok. Na začátku investičního období máte 100.000 Kč a na konci máte 140.000 Kč. Na první pohled se může zdát, že jste právě vydělali krásných 40 %, že?

Není tomu tak.

Jestliže jste průběžně přispívali různé částky nebo z investice naopak vybírali, tak tyto transakce budete ve své kalkulaci také muset zohlednit.

Vliv průběžných vkladů

Abyste mohli spočítat návratnost investice, kde dochází k průběžným vkladům a výběrům, tedy časově vážený výnos, je třeba vždy znát hodnotu investice ve chvíli, kdy dochází k transakci nebo alespoň na konci období, kdy k transakci došlo (např. na konci měsíce). Tato období se nesmí však překrývat.

Dále také nesmí docházet k vynechání žádného období.

A jak na to? Je to velmi podobné jednoduché návratnosti. Vždy začnete tak, že počítáte jednotlivá období zvlášť.

Pro představu – v lednu se rozhodnete, že začnete investovat s naspořenými 100.000 Kč. Investicím se daří a na začátku března vám vklad vyrostl na 104.000 Kč.

Vás to povzbudí k dalšímu investování a 1. března na účtu přistane další vklad ve výši 2.500 Kč. To je okamžik, kdy dochází k utnutí jednoho intervalu a zahájení dalšího.

| Datum | Počáteční částka | Transakce | Částka po zohlednění vkladu/výběru |

|---|---|---|---|

| 01.01.2020 | 100 000 Kč | 0 Kč | 100 000 Kč |

| 01.03.2020 | 104 000 Kč | 2 500 Kč | 106 500 Kč |

| 05.05.2020 | 107 000 Kč | 7 500 Kč | 114 500 Kč |

| 27.06.2020 | 115 000 Kč | -3 000 Kč | 112 000 Kč |

| 17.09.2020 | 114 000 Kč | 5 000 Kč | 119 000 Kč |

| 01.11.2020 | 123 000 Kč | 5 000 Kč | 128 000 Kč |

| 31.12.2020 | 140 000 Kč | 0 Kč | 140 000 Kč |

Za první období vaše návratnost bude 4 % dle předchozího vzorce:

((104.000 – 100.000) / 100.000) * 100 = 4 %

To další se bude počítat úplně stejně, akorát změníte počáteční a výslednou částku tak (která by byla čistě hypoteticky 107.000 Kč), aby reflektovala váš vklad. To znamená, že vzorec vypadá takto:

((107.000 – 106.500) / 106.500) * 100 = 0,47 %

Takto pokračujete pro každé období. Vždy zohledňujete počáteční částku (po připsání vkladu či výběru) a závěrečnou částku – to je výše investice před dalším nadcházejícím vkladem či výběrem.

Podrobně to shrnuje závěrečná tabulka:

| Datum | Počáteční částka | Transakce | Částka po zohlednění vkladu/výběru | Návratnost (%) |

|---|---|---|---|---|

| 01.01.2020 | 100 000 Kč | 0 Kč | 100 000 Kč | - |

| 01.03.2020 | 104 000 Kč | 2 500 Kč | 106 500 Kč | 4,00 |

| 05.05.2020 | 107 000 Kč | 7 500 Kč | 114 500 Kč | 0,47 |

| 27.06.2020 | 115 000 Kč | -3 000 Kč | 112 000 Kč | 0,44 |

| 17.09.2020 | 114 000 Kč | 5 000 Kč | 119 000 Kč | 1,79 |

| 01.11.2020 | 123 000 Kč | 5 000 Kč | 128 000 Kč | 3,36 |

| 31.12.2020 | 140 000 Kč | 0 Kč | 140 000 Kč | 9,38 |

| Celková návratnost (%) | 20,76 |

Přepočet na roční návratnost

Protože jste se již propočítali k návratnostem za období, budete to chtít nějak zesumarizovat a přijít s číslem konečným číslem.

Toho docílíte pomocí následujícího vzorce:

(1 + O1 %)*(1 + O2 %)*(1 + O3 %)*...*(1 + O n %) - 1 = Celková návratnost za dané období (%)

O – Návratnost v % za dané období

Zde pouze dávejte pozor, zda kalkulujete s procenty nebo s obyčejnými čísly. Excel totiž automaticky převádí procenta na čísla tak, že je vydělí 100. Excel Rozbitého prasátka to pochopitelně zohledňuje.

Každopádně, přepočet procent na závěrečnou hodnotu by v případě, který je uveden v tabulce, vypadal následovně:

(1 + 4 %)*(1 + 0,47 %)*(1 + 0,44 %)*(1 + 1,79 %)*(1 + 3,36 %)*(1 + 9,38 %) – 1 = 20,76 %

Tak to vidíte, co se zdálo jako evidentní 40% zisk je nakonec “pouhých” 21 %.

Pokud je těchto 21 % ziskem za jeden rok, máte hned roční návratnost. Pokud ne a daný zisk je rozprostřen třeba na dva roky, (tedy že nekončíte v roce 2020 ale až 2021), využijete k následný přepočet pro dosažení ročního zhodnocení:

(1 + 20,76 %) ^ (1 / 2) – 1 = 10.22 %

Více vkladů v jednom období

Existuje ještě jedna výjimka, která může při vašich zběsilých propočtech nastat. S přepočtem se musíte zaobírat ve chvíli, kdy váš pravidelný vklad učiníte například 15. a 25. den v měsíci, ale k dispozici máte pouze hodnotu vaší investice v 1. a 30. den.

Nezoufejte, i na to existuje vzorec!

Pokud se do takové šlamastiky dostanete, použijte tento vážený výpočet, který zohledňuje právě 15. (1.000 Kč) a 25. den (2.000 Kč) v měsíci:

(1000 * 15 / 30) + (2000 * 5 / 30) = 833 Kč

15 a 5 jsou čísla která říkají, jak dlouho byly prostředky v portfoliu, tedy jaký vážený podíl budou mít na jeho konečné návratnosti.

| Den | Hodnota | |

|---|---|---|

| Počáteční částka | 1.4.2020 | 10 000 Kč |

| Vklad 1 | 15.4.2020 | 1 000 Kč |

| Vklad 2 | 25.4.2020 | 2 000 Kč |

| Konečná částka | 1.5.2020 | 14 500 Kč |

| Vážená hodnota vkladu | 833 Kč | |

| Celková návratnost | 33,85 % |

Vážený podíl pak dáte do vzorce pro výpočet hodnoty portfolia (nepřidáváte tedy 3000 Kč, ale jen 833 Kč). Rovnice bude vypadat takto:

(Počáteční částka v květnu) / (Počáteční částka v dubnu + vážený průměr vkladů za duben) – 1 = Průměrná návratnost za měsíc duben %

V tomto konkrétním případě byste dosáhli na návratnost přibližně 34 %.

Výpočtu se říká Dietzova metoda. Není to hezké čtení, ale pokud vás to zajímá, zde máte doporučenou českou literaturu.

Závěrečné shrnutí

Uf, a máte to za sebou. Velmi by mě zajímalo, zda vysvětlení někomu ulehčí život, nebo tomu bude spíš naopak.

A protože jsem vám slíbil, že vám poskytnu materiály, s kterými jsem kalkuloval já, zde to máte! Sešit pro výpočet návratností od Rozbitého prasátka!

Jelikož jde o faktický článek a nikoliv o vykřičený příspěvek ve stylu “30 nápadů na pasivní příjem”, je třeba, aby byla kvalita co nejvyšší. Pokud narazíte na nějakou chybu či nepřesnost, neváhejte mě prosím kontaktovat nebo přidat připomínku do diskuze pod článkem! Děkuji!

Pokud se vám článek líbil, nezapomeňte ho okomentovat, sdílet na sociálních sítích nebo rovnou napsat Rozbitému prasátko na [email protected]

Přeji všem úspěšné investování!

Pokračujte ve čtení!

Do čeho investovat peníze v roce 2026

Máte dostupné finanční prostředky a jste skálopevně odhodláni, že je chcete investovat. Jenomže kde začít? Do čeho investovat v roce 2026 peníze? Ztotožňujete se s

Velmi mi to pomohlo. Děkuji

Tak to mě moc těší!

(PV + (VČ – PV)) = VČ

Máte to zbytečně rozepsané a nejdříve PV přičítáte a pak odečítáte. Fakticky na tom nic není, jen to působí zbytečně komplikovaně a je to nesmyslný krok.

„Představte si tedy, že vložíte do nějakého investičního produktu 100.000 Kč. Na investici zapomenete a za 5 let vám přijde výpis, že se vaše investice zhodnotila na 120.000 Kč. “

…výpočet… (výsledek = roční návratnost = 3,71 %)

resumé:

„Tak to máte, ne 5 % ale necelá 4 % ročně.“

IMHO hodně lidí by zjednodušeně počítalo (bez zohlednění složeného úroku): 20 % / 5 let = roční návratnost 4 % (ne 5 %)