Vyšší výnosy by chtěl asi každý, jenže jak na to? Jak dosáhnout na vyšší výnosy při pasivním indexovém investování?

V dřívějším článku jste se mohli dozvědět, proč je pro většinu lidí nejlepší spokojit se s průměrným výnosem trhu.

Co ale dělat, když vám z nějakého důvodu výnosy trhu nestačí a chcete víc a to třeba i za cenu vyšší složitosti portfolia a zvýšeného rizika? Co to je faktorové investování? A co stojí za dlouhodobě nadprůměrnými výnosy slavného investora Warrena Buffetta?

Na tyto otázky naleznete odpovědi v následujícím čtení!

Jak dosáhnout na vyšší výnosy?

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co si odnést z aktivního investování?

První, co asi většinu lidí napadne, když chtějí překonat průměrnou návratnost trhu, je zkusit investovat aktivně a vybrat několik „vítězných“ akcií.

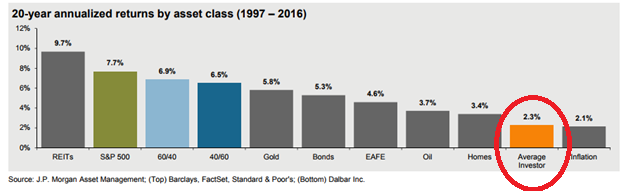

Aktivní investování bohužel mimo jiné představuje prostor pro podlehnutí vlastním kognitivním zkreslením, klamům a dalším problémům, které vedou k tomu, že výnosy aktivních investorů jsou v průměru o dost nižší než průměrné výnosy trhů samotných.

Jedním z příkladů takového problému může být třeba „Good Company is a Good Investment“ Fallacy, tedy volným překladem tzv. “klam úspěšné společnosti”. Mnoho lidí si totiž myslí, že akcie solidní společnosti jsou automaticky i zaručeně dobrou investicí. Tak jednoduché to bohužel není.

Když se nějaká společnost jeví jako zaručeně úspěšná, tak do ní bude investovat mnoho lidí, což bude znamenat, že její cena bude vysoká. No a pokud bude aktuální cena akcie příliš vysoká, může se celkem snadno stát, že nákup dobré společnosti bude docela špatnou investicí.

Budoucí zisk = Budoucí úspěšnost / Aktuální cena

Z toho důvodu mají úspěšné tzv. růstové akcie (growth – akcie, které rostou více než ostatní) jako celek z opravdu dlouhodobého hlediska několika desítek let vždy výnosy nižší, než je průměr trhu jako celku.

Dále výběr „vítězů“ vede k tvorbě koncentrovaného portfolia. To způsobuje:

- snížení diverzifikace

- zvýšení systémového rizika

- zvýšení variability a nahodilosti investičních výsledků

- snížení spolehlivosti investičních výsledků.

Jednoduše řečeno – koncentrované portfolio znamená nižší průměrný výnos za cenu vyššího rizika, což osobně nevnímám jako dobrý obchod (tedy pokud vaším cílem není vzrušení, ale maximalizace zisků za cenu co možná nejmenšího přidaného rizika).

Jasně, větší nahodilost výsledků může znamenat i výsledky výrazně nadprůměrné, nicméně to je primárně otázkou štěstí.

Začněte investovat

Nejrychlejší cesta, jak dosáhnout na finanční nezávislost, je pomocí investování. Nečekejte a začněte investovat ještě dnes!

Vztah rizika a výnosu

Spoléhat na koncentrované portfolio a štěstí se nezdá jako dobré řešení, ale myšlenka podstoupení většího rizika za účelem dosažení vyšších výnosů není úplně zcestná. Klíčové je, jaký druh rizika jako investoři podstupujete.

Je zásadní rozdíl, zda na sebe berete nesystematické riziko, způsobené nedostatečnou diverzifikací (jako v případě koncentrovaného portfolia), které není kompenzované vyšším očekávaným výnosem nebo systematické riziko, které kompenzované je. O rizicích se můžete dozvědět více ze samostatného článku zde.

Očekávaného výnos ≈ Kompenzované riziko

Identifikovanému riziku, které je vynahrazené vyšším očekávaným výnosem, se říká risk faktor, zkráceně jen faktor.

Faktor si můžete představit jako různé parametry automobilu, které ovlivňují jeho rychlost. Sílu motoru lze za takový faktor považovat. U osobních automobilů lze tvrdit, že čím silnější máte motor, tím rychlejší bude jízda. Ale rozhodně to neplatí univerzálně, jelikož silný motor také může značit jiný účel automobilu.

Síla motoru tak není jediným faktorem, který ovlivňuje rychlost automobilu. Na rychlost budou mít vliv mimo jiné i hmotnost či aerodynamika automobilu.

U investování je to podobné.

Otázka zní – kde nalézt takové riziko, které by bylo kompenzované vyšším očekávaným výnosem?

Tržní riziko (Beta)

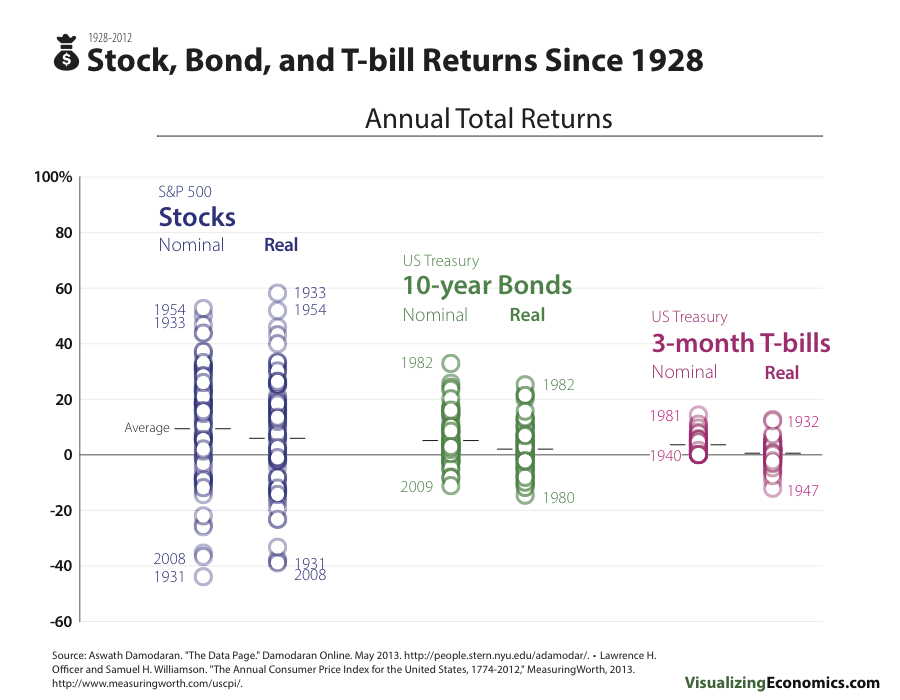

Prvním identifikovaným faktorem je riziko akciových trhů jako takových. Ty jsou v porovnání na příklad se státními dluhopisy rizikovější a pokud se riziko investování do akciových trhů rozhodnete podstoupit, děláte to proto, že je toto riziko kompenzované vyšším očekávaným výnosem než v případě teoreticky bezrizikových státních dluhopisů.

Na předchozím obrázku můžete vidět srovnání průměrných nominálních a reálných (očištěných o inflaci) krátkodobých státních (US) pokladničních poukázek, střednědobých státních (US) dluhopisů a akcií reprezentovaných indexem S&P 500.

Zároveň vidíte jejich distribuci, tedy rozložení jednotlivých výnosů/ztrát během konkrétních let. Širší distribuce u akcií jasně nasvědčuje vyšší rizikovosti, ovšem je také patrné, že je tato vyšší rizikovost kompenzována vyšším průměrným výnosem.

CAPM – Vztah mezi tržním rizikem a výnosem

Vztah mezi tržním rizikem a očekávaným výnosem popisuje CAPM (Capital asset pricing model – model oceňování kapitálových aktiv), který lze vyjádřit pomocí následujícího vzorce:

Výnos = Bezrizikový výnos + Tržní riziko * Premium za podstoupení tržního rizika

Za (teoreticky) bezrizikový výnos se často dosazuje výnos krátkodobých státních dluhopisů.

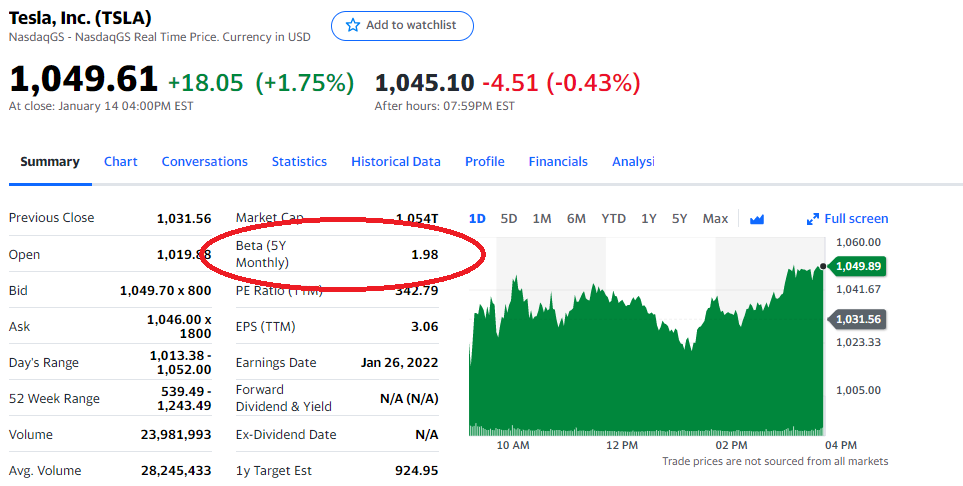

Tržní riziko se často označuje jako Beta a měří se pomocí poměru volatility trhu jako celku a volatility zvolené akcie.

Pokud je nějaká akcie dvakrát volatilnější než trh, pak má betu 2. Když má nějaká akcie naopak volatilitu dvakrát menší než trh, pak má betu 0,5. Příkladem takové akcie s betou okolo 2 může být v současnosti Tesla nebo AMD a příkladem akcie s betou okolo 0,5 může být například AT&T.

Anomálie v CAPM

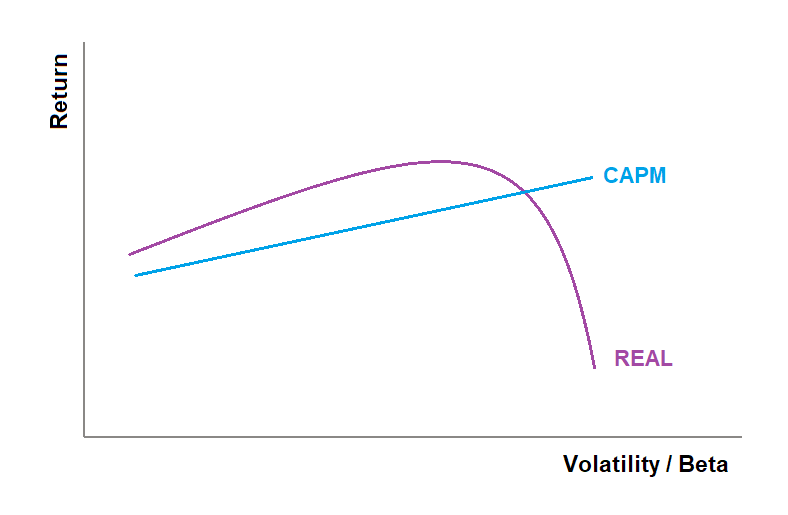

CAPM je model a jako každý model je jen určitým zjednodušením skutečnosti, s kterým se bude pracovat lépe než se složitou realitou. V tomto případě se jedná o značné zjednodušení skutečně existujícího vztahu mezi volatilitou a návratností akcií.

Co přesně to znamená? Že skutečnost není matematická simulace a realita je vždy trochu odlišná. Vyšší volatilita nebude nutně znamenat ve skutečném světě vždy vyšší návratnost.

Závislost není lineární, zatímco model (CAPM) lineární je, a tak tento jednofaktorový lineární model není dostatečně komplexní, aby investiční realitu popsal dostatečně přesně.

Na ilustraci výše můžete vidět porovnání závislosti výnosu na volatilitě, tak jak by nám tuto závislost předpovídal model (CAPM), a jak tato závislost vypadá na reálných datech (REAL).

Tomuto rozdílu se říká „Low beta anomaly“. Jen tak pro zajímavost, tohoto rozdílu využívá investiční strategie s názvem „Betting agains beta“. Ta spočívá v tom, že z portfolia odstraní všechny akcie s vysokou volatilitou, u kterých lze předpokládat, že za vyšší volatilitu už není portfolio kompenzováno vyšším výnosem, ale naopak výnos klesá.

Páka

Páka znamená využití cizích peněz (půjčky) k navýšení výnosů (ale i ztrát), které určitá investice může poskytnout. S investiční pákou se lze zcela běžně setkat u nemovitostí v podobě hypotéky.

Páka dokáže být v rukou nedostatečně informovaných investorů (a nejen těch) velmi nebezpečným nástrojem a Rozbité prasátko všechny důrazně odrazuje od jejího použití při investování do kapitálových trhů.

Základním pravidlem páky je, že pokud je úrok přibližně stejný nebo vyšší než očekávaný výnos vaší investice, tak nedává smysl páku využít.

Velikost páky se často označuje číslem a jeho násobkem (např. 3x nebo 1:3), což znamená že celkový objem investice je třikrát větší než množství vlastních peněz vložených do investice.

Kdybyste nakoupili akcie za 300 tisíc korun, z čehož by 100 tisíc korun bylo z vaší kapsy a 200 tisíc korun vypůjčených, tak byste využili páku 3x.

Podle studie může být pro mladé lidi s malým portfoliem využití páky zodpovědné rozhodnutí vedoucí k větší pravděpodobnosti dosažení investičních cílů. Nicméně tato studie nebere v úvahu riziko nejen nedokonalého chování investorů, ale ani některé další vlivy, které výsledky mohou značně změnit.

Jedním z těch vlivů, které studie nezahrnuje (ale je třeba na ně myslet), jsou negativní dopady dluhu na úroveň štěstí dlužníků.

Jak realizovat páku?

Jak páku prakticky realizovat? Existují tři základní možnosti:

1. Půjčit si peníze od banky

Kvůli vysokým úrokům tato možnost většinou nebude připadat v úvahu. Jestliže máte nemovitost, kterou můžete ručit, abyste získali nízký úrok a zároveň jste si zcela jistí, že půjčku budete za každých okolností bez větších problémů moci splácet, pak může být tato možnost zajímavá. Nicméně hrozí, že zatímco své schopnosti splácet přeceníte, možnost změny okolností podceníte a dopadnete špatně.

2. Půjčit si od brokera na margin účet

Margin účet je účet u brokera, který může investovat víc peněz, než kolik na něm je. Investujete tak částečně své prostředky a zbylé peníze si půjčujete přímo od brokera. Tato možnost znamená riziko uzavření pozic a totální ztráty. Přestože se trh časem po pádu zase zotaví, tak vaše investice nikoliv. Proto od této možnosti důrazně odrazuji.

3. Koupit ETF fond, který má uzavřené swap kontrakty s bankou

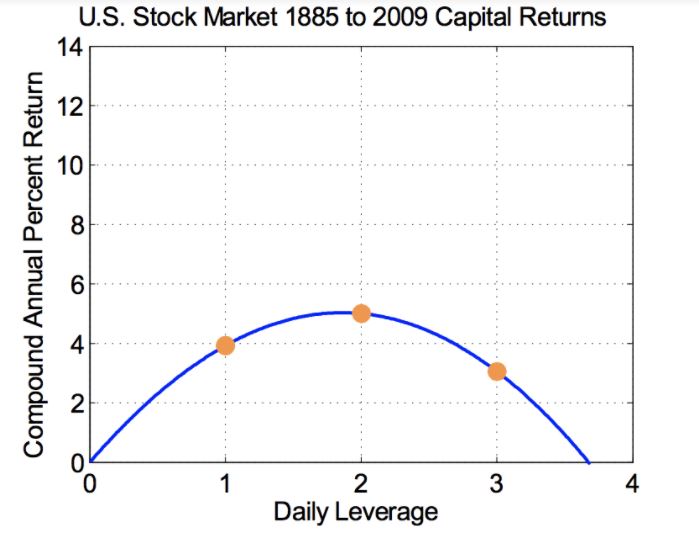

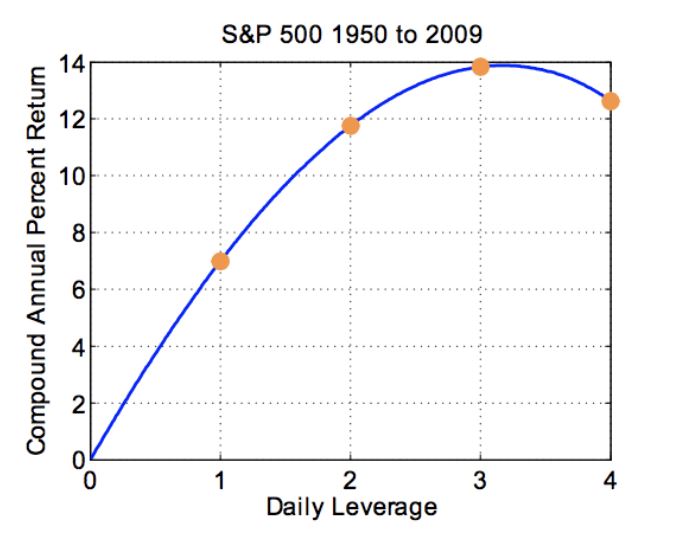

Tento kontrakt si lze zjednodušeně představit tak, že si fond vlastně půjčuje za vás. Podobné ETF fondy kopírují násobek indexu na bázi dní a z podstaty jejich provedení vyplývá, že se v intervalu delším než je jeden den budou od násobku, o který se snaží, odchylovat.

Čím vyšší je volatilita podkladového indexu, tím více se budou odchylovat směrem dolů. Ze studie vyplývá že maximálního výnosu bylo historicky možné dosáhnout pomocí tohoto nástroje při páce 2 – 3x, větší páka znamenala zbytečné další zvyšování rizika, při poklesu výnosů.

Páka jen na vlastní nebezpečí

Jde o poměrně komplexní téma a máte-li zájem páku používat, opět lze jen doporučit opatrnost a studium do hloubky, protože páka a deriváty nejsou žádná sranda.

Také vězte, že jenom proto, že něco dává smysl na papíře, ještě neznamená, že to bude dávat smysl ve vašem portfoliu.

W. Buffett páku a deriváty (jako swap kontrakty) dokonce označuje za zbraň hromadného ničení v oblasti financí (přestože páku v omezené míře ve vlastním portfoliu sám používá).

Co si odnést z pasivního investování?

Pasivní investování je založeno primárně na teorii efektivních trhů, za jejíhož otce je považován Eugene F. Fama se svou prací z roku 1965.

Teorie říká, že akciové trhy jsou efektivní v určování správného ocenění akcií a není tedy možné opakovaně vybírat jen „vítězné“ akcie, o což se pokouší aktivní investoři. Teorie je často odpůrci pasivního investování kritizována a považována za chybnou.

S teorií přímo souvisí tzv. problém spojených hypotéz.

Problém spojených hypotéz a více faktorové modely

Teorie efektivních trhů sice říká, že trhy jsou efektivní v určování správného ocenění akcií, ale nic neříká o tom, co správné ocenění akcií znamená. Na to, co znamená správné ocenění akcií, existuje řada různých modelů. Jedním z nich je už zmiňovaný CAPM.

Z problému spojených hypotéz vyplývá, že nedává smysl řešit, zda trhy jsou nebo nejsou efektivní. To, čím by se investoři měli zabývat, je to, jestli je model ohodnocování akcií správný nebo alespoň dostatečně přesný.

Je lepší mít lineární jednofaktorový CAPM než nemít model žádný. Jenže jednofaktorový model je stále dost nepřesný, a proto ho brzy nahradily modely komplexnější a přesnější.

Jedním z takových modelů je třífaktorový model od Fama a Frenche, který mimo tržního rizika beta počítá i s value (hodnotovým) a small caps (malé společnosti) faktorem.

Třífaktorový model Fama a Frenche:

- Tržní riziko

- Value risk

- Small cap risk

Value faktor

Pokud je portfolio vystaveno value faktoru, znamená to, že mimo rizika tržního se vystavuje také nezávislému riziku levných či podhodnocených společností.

Počkat, vlastnit levné akcie je rizikové?

Svým způsobem ano, protože tyto akcie jsou zpravidla levné z dobrého důvodu, jakými jsou například vysoké zadlužení společností, upadající business modely nebo jiné problémy.

Znamená to, že byste od levných akcií měli dát ruce pryč?

Ne tak docela, protože vyšší riziko levných a podhodnocených akcií je rizikem systematickým a je tedy vykoupeno také tzv. value premiem (očekávatelným nadvýnosem). Takže to, jestli value risk faktor (nebo i jiný risk faktor) v portfoliu chcete, záleží na tom, jestli chcete nižší riziko a nižší výnosy nebo vyšší riziko a vyšší výnosy.

To pochopitelně záleží na vaší subjektivní toleranci k riziku (jestli na to máte žaludek) a investičním horizontu. Obecně platí, že čím delší investiční horizont je, tím víc rizika si investoři mohou dovolit. To samé platí i naopak – čím je investiční horizont kratší, tím méně byste měli riskovat.

Krátkodobé trendy value faktoru

Value risk faktor byl původně definován na základě poměru mezi cenou akcie a hodnotou majetku společnosti (ukazatel PB). Čím nižší ukazatel PB, tím “více” je akcie value.

Jedná se o robustní faktor, takže zůstává platný i v případě, že místo poměru mezi cenou akcie a hodnotou majetku použijete například poměr mezi cenou akcie a zisky společnosti (ukazatel PE). Kromě toho, že lze faktor používat i přes záměnu sledovaných poměrů, tak funguje i napříč různými trhy, sektory a časovými úseky (pokud jsou dostatečně dlouhé).

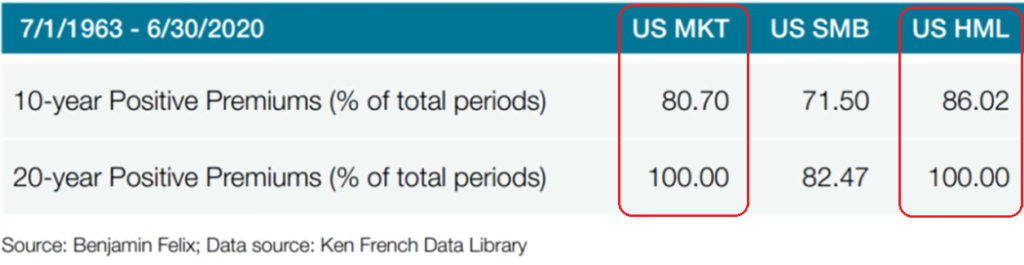

Například v USA mezi lety 1963 a 2020 v desetiletých intervalech value faktor přinášel premium v 86 % případů, zatímco akcie oproti státním dluhopisům přinášely premium v 81 % případů.

A velikost premia byla v těchto letech pro faktor akciového trhu 5,4 % p.a. a pro value faktor 2,7 % p.a. Což znamená že portfolio se 100 % expozicí vůči akciím a 100 % expozicí vůči value faktorů za toto období překonalo dluhopisy o 8,1 % p.a.

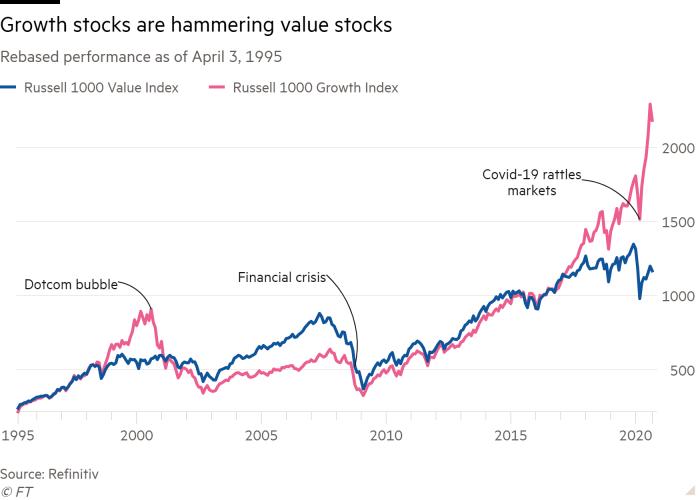

Riziko value faktoru se zhmotňuje nejen ve vyšší krátkodobé volatilitě, ale i v časových úsecích jako je posledních 10 let, kdy byl výnos portfolií s expozicí vůči value faktoru naopak nižší než dlouhodobý průměr.

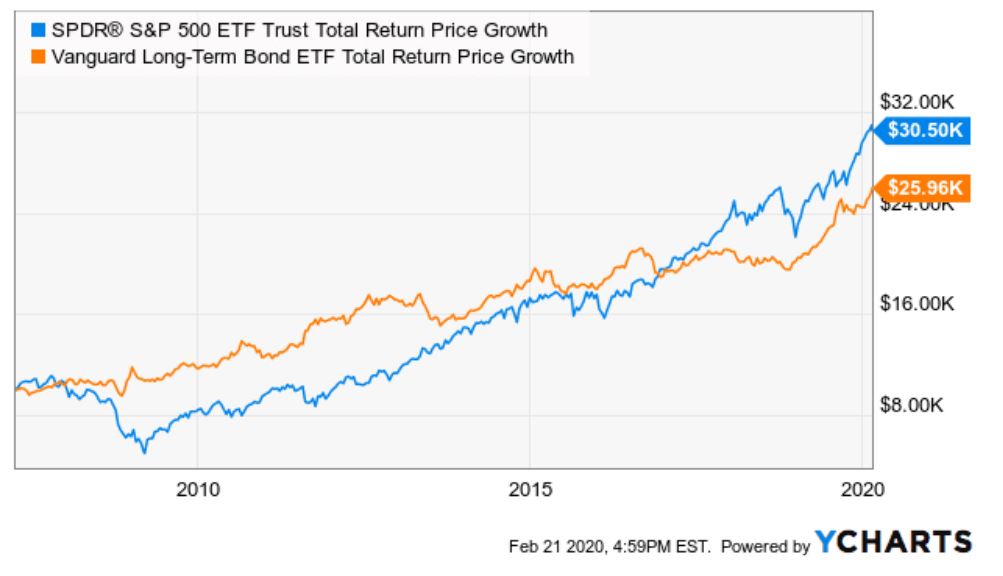

Podobá období mají i akciové trhy. V historii existují celé dekády, kdy dluhopisy dosahovaly vyšších výnosů než akcie. Naposledy k tomu došlo přibližně od roku 2008 do roku 2015.

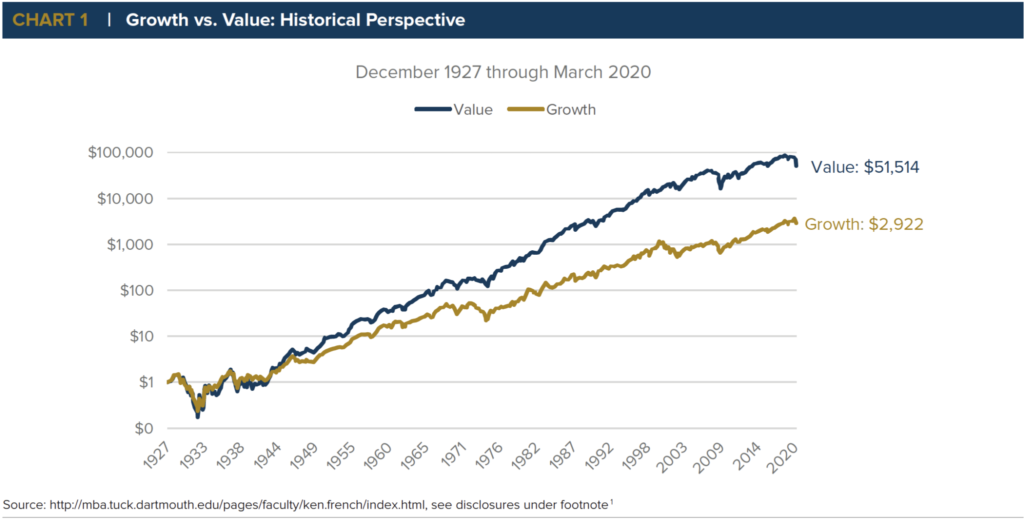

Dlouhodobé trendy value faktoru

Ovšem z dlouhodobého hlediska desítek let měly akcie nakonec vždy vyšší výnosy než dluhopisy. Stejně tak portfolia s expozicí vůči value faktoru měla historicky nakonec vždy vyšší výnosy než portfolia bez expozice vůči value faktoru nebo dokonce se zápornou expozicí vůči tomuto faktoru.

Zápornou expozici vůči value faktoru mají růstové (growth) akcie, které se na rozdíl od hodnotových (value) akcií vyznačují tím, že mají vysokou cenu v porovnání s fundamentálními parametry akcií (tzv. fundamenty), jakými jsou například míra zisků společnosti nebo hodnota jejího majetku.

Posledních 10 let, kdy growth akcie překonávají value akcie, není nic běžného. Je to naopak výjimkou stejně jako bylo výjimkou, když mezi lety 2008 a 2015 překonávaly dluhopisy akcie. Z dlouhodobého hlediska ale value historicky vždy nakonec překovávalo growth, stejně jako akcie vždy překonávaly dluhopisy.

Jenže není to náhoda, že value historicky překonávalo growth?

Pravděpodobně ne, protože je tento faktor robustní (platí i po změně parametrů), perzistentní (platí napříč trhy, sektory i časovými intervaly) a navíc se jedná o statisticky významnou odchylku, což je statistický ukazatel hodnotící (ne)náhodnost odchylky v datech.

Co stojí za výnosy Warrena Buffetta?

A to nás přivádí k ke slíbenému odůvodnění skvělých výsledků Warrena Buffetta. Výkonnost jeho portfolia není náhodná a zároveň jeho výsledky nijak nepopírají teorii efektivních trhů a další akademické výzkumy poukazující na vhodnost pasivního investování.

Jak se ze studie Buffett’s Alpha můžeme dozvědět, tak jeho nadvýnos (v investičních kruzích zvaný Alfa) je statisticky významný v porovnání s trhem, ale statisticky nevýznamný po provedení faktorové regrese (zohlednění expozice portfolia vůči známým faktorům).

Jinak řečeno, jak se ostatně v abstraktu studie píše, jeho výsledky nevysvětluje ani štěstí ani magie, ale systematická expozice vůči známým risk faktorům jako je value a nízké volatility s použitím páky (odhadované na 1,7x). Přidejte velmi dlouhý investiční horizont Buffeta a máte recept na úspěch.

Pokud chcete výsledky jako Buffett nebo aspoň o něco málo vyšší výnosy, než jaké má průměrný trh, tak byste měli místo kopírování toho, co vypadá že Buffett dělá (aktivní investování), dělat to, co podle výzkumu opravdu za jeho výsledky stojí. Měli byste vystavovat vaše portfolio známým robustním risk faktorům a používat páku.

Počkat, cože? Nezbláznil jsem se snad? Využívat páku?

Nevím jak vy, ale já osobně nemám žaludek (tedy toleranci k riziku) takovou, abych si založil margin účet u brokera, jednoduše tam hodil páku 1,7x a spal v klidu. Dát pár jednotek procent portfolia do swapového ETF kopírující 2x nebo 3x násobek indexu možná přichází v úvahu, ale vážně maximálně jen pár jednotek procent.

Takže kde jinde získat vyšší výnosy, když vám páka nevoní podobně jako mně?

Small cap

Co zkusit další faktory? Třeba takové, které Buffett kvůli velikosti svého portfolia a objemech peněz, s kterými obchoduje, využít dost dobře ani nemůže.

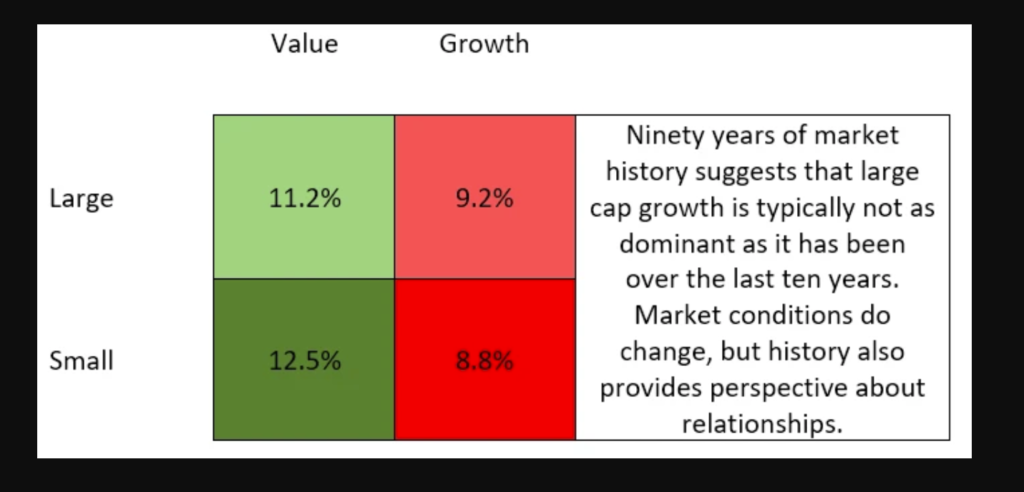

Small caps, tedy akcie malých společností, jsou také jedním z prvních identifikovaných risk faktorů stejně jako value, a tak mají malé akcie vyšší výnosy a riziko než akcie velkých společností.

Tento efekt je nejsilnější, pokud se jedná o value small cap segment trhu. To znamená, že prakticky zkombinujete akcie malých společností, které jsou ještě ke všemu podhodnocené. Je ovšem zajímavé, že tento faktor je naopak zcela potlačen mezi dražšími růstovými akciemi malých společností.

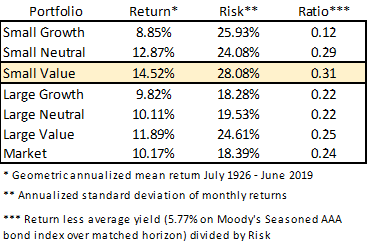

Na předchozích grafech a tabulkách je zobrazeno, jakých výkonů dosahují různě nakombinovaná portfolia s expozicí na risk faktory jako je value, growth a small nebo large cap.

Jak aplikovat strategii small cap value?

Výše uvedené poznatky a faktorové investování nemusí být aplikováno nijak aktivně pomocí vybírání jednotlivých akcií s expozicí vůči uvedeným faktorům, stačí si jen vybrat ETF, které tohle udělá za vás, bude dobře diverzifikované a jeho cena (TER) nebude vysoká.

Je libo nějaké příklady?

Například ETF s tickery ZPRV (USA) a ZPRX (Evropa) jsou diverzifikované (900-1800 akcií), jsou relativně levné (TER 0,3 % p.a.) a vystavují vás vyššímu tržnímu riziku než index (vyšší beta než je průměr, ale ještě ne v oblasti, kdy už se zvedá riziko a klesá výnos), small caps faktoru a value faktoru (nízké PE, PB apod.)

Jak dosáhnout na vyšší výnos pomocí faktorového investování?

Uf, faktorové investování rozhodně není tak přímočaré, jako výkřik “kupte si globální akciový index”, že?

To, jestli v portfoliu chcete více nebo méně rizika, záleží mimo vaší tolerance k riziku i na vašem časovém horizontu. Osobně bych řekl, že pokud je váš investiční horizont přibližně 20 let, tak asi největší smysl dává široké pasivní akciové ETF jako je VWCE, které si můžete jednoduše přikupovat přes brokera, jakým je DEGIRO.

No ale pokud je váš investiční horizont spíš 30 a více let, tak může dávat smysl vyhledávat i více (výnosy kompenzovaného) rizika, než poskytuje klasický tržní index jako je FTSE All World nebo MSCI World. V případě že vám to osobě dává smysl, můžete část portfolia vložit třeba do ETF jakými jsou ZPRV a ZPRX.

Pokud je váš investiční horizont naopak něco jako 10 a méně let, tak portfolio plně založené na akciích už možná představuje příliš mnoho rizika a mohlo by dávat smysl diverzifikovat a část portfolia investovat například do dluhopisů.

Proč a jak riziko minimalizovat se dozvíte v tomto článku.

Také je třeba zdůraznit, že faktorové investování vnáší do správy investičního portfolia pro někoho zbytečně velkou komplexitu. Stále tedy platí, že drtivá většina investorů, která si nechce komplikovat život, si vystačí s jednoduchou strategií pasivního investování přes Portu nebo pravidelným nákupem jednoho či dvou ETF fondů přes DEGIRO.

Autorem článku je Prasátko Václav Pokorný ([email protected]). Pokud máte jakékoliv dotazy, neváhejte se zeptat v diskuzi pod příspěvkem nebo napsat email Václavovi či Rozbitému prasátku ([email protected])!

Pokračujte ve čtení!

Aktivní vs. pasivní investování – co má navrch?

Aktivní nebo pasivní investování – to je otázka, která rozděluje investiční veřejnost. Co to znamená, spravujete-li investiční portfolio aktivně či pasivně? Na jedné straně máte „bezmyšlenkovité“ sledování indexu, tedy průměr trhu, na druhé aktivní vybírání

Velice kompaktní zpracování velice komplexního tématu. Smekám!