Tržní kapitalizace hýbe světovými indexy. Doslova, tedy alespoň těmi tržně váženými. V tomto článku se dozvíte, co je tržní kapitalizace a proč hraje klíčovou roli pro investory. Seznámíte se také se vzorci pro její výpočet, a to nejen u akcií, ale také u kryptoměn a zlata.

Jde se na to!

Tržní kapitalizace

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co to je tržní kapitalizace?

Tržní kapitalizace, angl. market cap, představuje celkovou hodnotu všech akcií dané společnosti, které jsou momentálně v oběhu. Jednoduše řečeno: jedná se o součin veškerého počtu akcií a aktuální ceny jedné akcie. Tento ukazatel je klíčový pro posouzení velikosti a významu firmy na trhu.

Tržní kapitalizace není statická – neustále se mění podle hodnoty akcií společnosti. Kolísání ceny akcií může být způsobeno různými faktory, například finančními výsledky firmy či aktuálními ekonomickými podmínkami na trhu.

Jde o jednu z klíčových metrik zobrazující velikost společnosti relativně k ostatním firmám. Samozřejmě platí, že i největší společnost na světě může své prestižní postavení na trhu rychle ztratit. Ostatně se podívejte na následující video znázorňující vývoj kapitalizace 10 největších společností v indexu S&P 500.

Tržní kapitalizace se počítá i u dalších aktiv, jako jsou zlato nebo kryptoměny. Hodnota kapitalizace zlata nebo kryptoměn se získá vynásobením současné ceny a dostupným množstvím zásob aktiv.

Jak vypočítat tržní kapitalizaci?

Tržní kapitalizace se vypočítá podle následujícího vzorce:

Tržní kapitalizace = Cena jedné akcie X Počet akcií v oběhu

Tržní kapitalizace NVIDIA = 128,4 USD × 24 620 000 000 akcií = 3 161 208 000 000 USD

Tržní kapitalizace společnosti NVIDIA je tedy přibližně 3,16 bilionu USD. To je hodně peněz a z Nvidia to dělá k 16. červenci 3. nejhodnotnější firmu na světě za Apple (3,59 bilionu USD) a Microsoft (3,37 bilionu USD).

Zde je na místě krátká odbočka – kdykoliv srovnáváte data z amerických a českých zdrojů, dávejte si pozor na tzv. krátkou a dlouhou škálu. V češtině používáme dlouhý systém, takže česká miliarda je ekvivalentem amerického bilionu. To pak posunuje celou stupnici, takže český bilion je americký trilion atd. V článku je použita česká dlouhá škála.

Všechny vypočtené hodnoty se budou s přibývajícím stářím článku měnit.

Dělení akcií podle tržní kapitalizace

Akcie lze rozdělit na základě jejich tržní kapitalizace do několika skupin:

- Mega Cap (mega velké společnosti): Mega Cap akcie mají tržní kapitalizaci nad 200 miliard USD. Jsou to největší veřejně obchodované společnosti na světě. Mega cap společnosti jsou zároveň součástí Large Cap společností.

- Large Cap (velké společnosti): Tržní kapitalizace nad 10 miliard USD. Jedná se o největší světové společnosti, zpravidla stabilní a méně rizikové z pohledu investic, např. Apple, Amazon, Samsung, Nestlé nebo ČEZ.

- Mid Cap (středně velké společnosti): Tržní kapitalizace mezi 2 a 10 miliardami USD. Tyto společnosti mají potenciál růstu, ale nesou vyšší riziko než Large Cap společnosti. Do Mid Cap společností můžeme zařadit např. Carl Zeiss, Rakuten, Garmin, Under Armour nebo O2 Czech Republic.

- Small Cap (malé společnosti): Tržní kapitalizace mezi 300 miliony a 2 miliardami USD. Jedná se často o nové, inovativní, ale zároveň spíše rizikové společnosti. Jako příklady lze uvést Crocs, Planet fitness nebo Kofola.

- Micro Cap (mikro společnosti): Tržní kapitalizace mezi 50 a 300 miliony USD.

ETF fondy podle tržní kapitalizace

Lze si na základě tržní kapitalizace zvolit ETF fond, do kterého investovat?

Samozřejmě! ETF fondy nabízí skvělý způsob, jak investovat do různých akciových segmentů podle kapitalizace:

- SPDR S&P 500: Jedná se o ETF fond, který se zaměřuje na Large Cap akcie a prostředky investuje do největších společností v USA.

- SPDR S&P 400 Mid Cap: Zaměřuje se na americké Mid Cap akcie, tedy do společností střední velikosti.

- SPDR Russell 2000: Tento fond se zaměřuje na Small Cap akcie. Je určen pro investory, které láká investice do menších amerických firem.

- iShares MSCI ACWI: Jedná se o fond, který zahrnuje akcie z 23 vyspělých a 24 rozvíjejících se trhů. Obsahuje pouze Large Cap a Mid Cap akcie, což představuje 85 % volně obchodovatelné tržní kapitalizace.

- iShares Core MSCI Emerging Markets IMI – Investuje do large, mid i small cap společností na rozvíjejících se trzích. IMI v tomto případě znamená Investable Market Index, což zajišťuje širokou expozici v rámci tržní kapitalizace.

AUM (Assets Under Management)

AUM angl. Assets Under Management, volně přeloženo jako spravovaná aktiva, představují hodnotu finančních prostředků, které podílový fond (včetně ETF) nebo investiční společnost spravuje. AUM je důležitým ukazatelem velikosti a popularity jednotlivých ETF fondů. Vysoká hodnota AUM často značí vyšší likviditu a nižší náklady na správu, což může být výhodou pro investory.

Kapitalizace má proto u ETF fondů trochu jiný význam než u samostatných akcií.

Je však důležité si uvědomit, že AUM ETF fondu se nerovná tržní kapitalizaci indexu, který ETF fond sleduje. Například americké ETF SPDR S&P 500 ETF (SPY) může mít vysoké AUM, ale kapitalizace indexu S&P 500, který tento ETF sleduje, je mnohem vyšší (540 miliard USD vs. 47 bilionu USD ve prospěch tržní kapitalizace indexu k 16. červenci 2024).

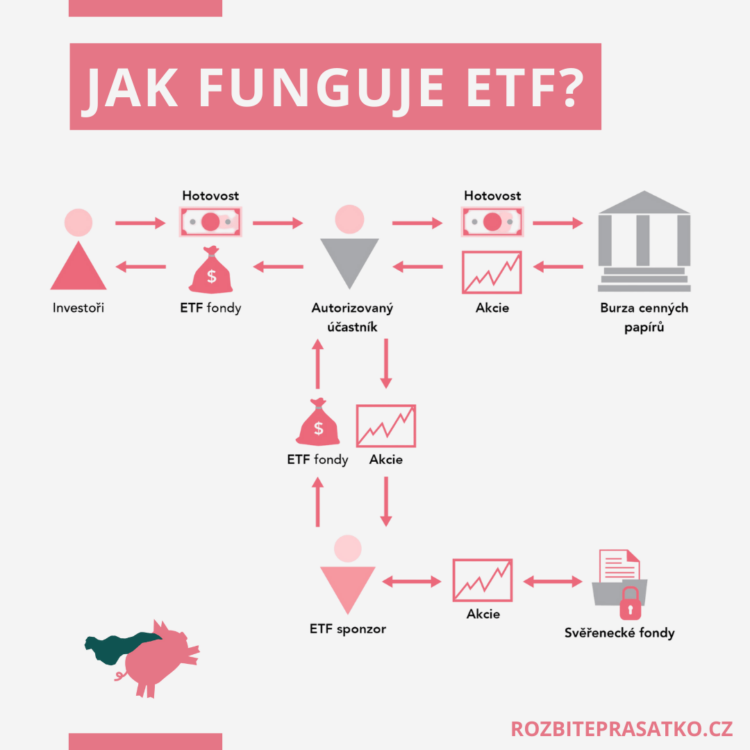

Počet ETF fondů včetně jejich se navíc v čase mění podle toho, jak se mění nabídka a poptávka. Jak tento systém funguje si můžete přečíst ze samostatného článku o tom, jak funguje ETF.

Tržní kapitalizace amerických akcií

Americké akcie často dosahují obrovské tržní kapitalizace, která může přesahovat těžko představitelné množství několika bilionů dolarů. Celý index S&P 500 má v červenci 2024 tržní kapitalizaci asi 47 bilionu USD.

Mezi nejznámější společnosti v tomto ohledu patří např. Apple a Tesla. V kontextu amerických společností je také zajímavé zmínit dva klíčové (a popravdě – spíše marketingové) pojmy: Magnificent 7 a FAANG.

Magnificient 7

Magnificent 7 označuje sedm amerických dominantních technologických akcií: Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA a Tesla. Tyto společnosti mají významný vliv na technologie a globální trhy díky inovacím v oblasti AI, elektrických vozidel, cloudových služeb a digitálních služeb.

FAANG

FAANG je zkratka pro pět hlavních amerických technologických společností: Facebook, Amazon, Apple, Netflix a Alphabet. Tyto společnosti netřeba zdlouhavě představovat, jedná se o společnosti známé svým rychlým růstem a významným vlivem na technologický trh.

NVIDIA: Dnešní Cisco?

V případě Magnificent 7 i FAANG je velká pravděpodobnost toho, že skončí-li období velké nadvýkonosti či dominantní tržní kapitalizace těchto společností, vytratí se z obecného povědomí i tyto termíny, které je označují a sjednocují. V historii jste se mohli setkat například s termíny Nifty-Fifty nebo BAT.

Doslova pak platí, že včerejší vítězové jsou dnešními poraženími.

Jedním dechem tak nezbývá nic jiného než dodat, že investovat do nejhodnotnějších společností světa byste vždy měli s notnou dávkou opatrnosti.

Akademická studie s názvem POPULARITY: A Bridge between Classical and Behavioral Finance dokonce zkoumala domněnku, zda jsou akcie populárních a dobrých firem lepší investicí než těch méně populárních (ale stále dobrých firem).

Na datech z let 2000 až 2017, kdy firmy seřadili do kvartilů dle jejich popularity a sledovali jejich výnosy, tak poměrně přesvědčivě zjistili, že firmy z nejhoršího kvartilu překonaly ty nejpopulárnější společnosti.

Richard Bernstein Advisors nedávno porovnali současný růst NVIDIA s vrcholem Cisco během dot-com bubliny. V roce 2000 se Cisco krátce stalo nejhodnotnější firmou na světě, ale po splasknutí bubliny akcie dramaticky klesly. RB Advisors upozorňují, že podobný scénář by mohl nastat i u společnosti NVIDIA, a to z důvodu AI boomu. Analýza varuje investory před možným nadhodnocením a riziky koncentrace na trhu, což podtrhuje volatilitu technologických akcií, i když se jedná o lídry trhu.

Velmi zajímavá a potenciálně nebezpečná situace vzniká i okolo společnosti Nvidia, která se v červnu 2024 krátce stala nejhodnotnější společností na světě. Internetem poté oběhl tweet od Richard Bernstein Advisors, který porovnával situaci firmy Nvidia se situací z roku 2000 a společností Cisco.

Investors who think today’s #stock market is somehow vastly different from 1999/2000’s #bubble simply aren’t paying attention. pic.twitter.com/BI1MnTU8iF

— Richard Bernstein Advisors (@RBAdvisors) June 5, 2024

Historie tržní kapitalizace ukazuje, jak rychle mohou firmy růst, měnit se, ale také se poměrně rychle propadnout.

Sám jsem ohledně situace Nvidia dělal i samostatné video, které inspirovalo i tento článek.

Tržní kapitalizace českých akcií

Tržní kapitalizace českých akcií je měřena prostřednictvím PX indexu, který zahrnuje největší a nejlikvidnější společnosti obchodované na pražské burze. Tento index slouží jako klíčový ukazatel výkonnosti českého akciového trhu. Mezi nejvýznamnější společnosti v PX indexu patří ČEZ, největší energetická firma v České republice, jejíž tržní kapitalizace výrazně ovlivňuje celkový výkon PX indexu.

Tržní kapitalizace českého akciového trhu na Prime Marketu Burzy cenných papírů Praha (PSE) se k 8. červenci 2024 pohybuje okolo 209 miliard Kč (9,5 miliard USD). Tento segment je určen pro obchodování největších a nejprestižnějších emisí akcií jak českých, tak zahraničních společností s českou dceřinou pobočkou. Zahrnuje akcie významných firem, jako již zmíněný ČEZ, Komerční banku nebo Erste Group Bank.

| Název | Podíl na indexu |

|---|---|

| ERSTE GROUP BANK | 20,98% |

| KOMERČNÍ BANKA | 19,39% |

| ČEZ | 18,23% |

| MONETA MONEY BANK | 15,41% |

| VIG | 14,47% |

| COLTCZ | 4,85% |

| PHILIP MORRIS ČR | 4,23% |

| KOFOLA ČS | 0,96% |

| GEVORKYAN | 0,62% |

| PRIMOCO UAV SE | 0,47% |

| PHOTON ENERGY | 0,38% |

| Tržní kapitalizace celkem | 208 912,26 mil. Kč |

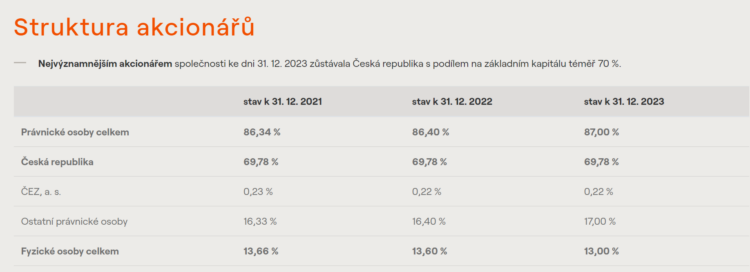

Tržní kapitalizace společnosti ČEZ

Tržní kapitalizace společnosti ČEZ se v červenci 2024 pohybuje okolo 20,22 miliardy USD (což je přibližně 483 miliard Kč). Teoreticky by tak měl ČEZ tvořit zhruba 39,75 % celkové kapitalizace českého akciového trhu na Prime Marketu, nicméně v červenci 2024 reprezentuje pouhých asi 20 % váhy indexu PX.

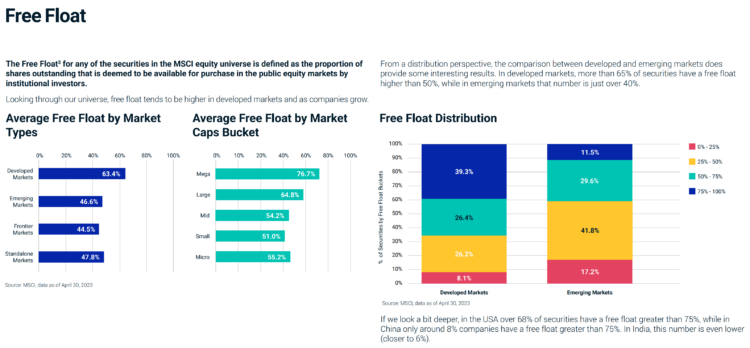

To je dáno tzv. Free-Float faktorem.

Tržní kapitalizace indexů

Ratingové agentury jako MSCI a S&P používají vlastní metody pro výpočet kapitalizace, které se mohou lišit od tradičních výpočtů. Tyto agentury často využívají tzv. free-float faktor, což znamená, že berou v úvahu pouze volně obchodovatelné akcie.

Tento přístup zohledňuje skutečnou likviditu a dostupnost akcií na trhu, což může vést k rozdílným hodnotám tržní kapitalizace oproti běžným metodám, které zahrnují všechny vydané akcie společnosti.

Float-Adjusted tržní kapitalizace

Float-adjusted tržní kapitalizace je podobná klasické tržní kapitalizaci, ale zahrnuje pouze akcie, které jsou volně obchodovatelné na trhu. To znamená, že neobsahuje akcie držené majiteli firem, vládami nebo jinými institucemi, které nejsou běžně dostupné pro obchodování.

Float-adjusted kapitalizace je důležitým ukazatelem, protože reflektuje množství akcií, které jsou skutečně dostupné pro obchodování veřejnosti na trhu.

Pojďme si přiblížit vzorec pro výpočet Float-Adjusted kapitalizace:

Float-Adjusted tržní kapitalizace = Cena jedné akcie X Počet volně obchodovatelných akcií

Free-Float faktor

Free-float faktor je klíčový parametr při vážení tržní kapitalizace v jednotlivých indexech. Zohledňuje podíl akcií ve volném oběhu, které jsou dostupné pro veřejnost. Pokud je 85 % akcií společnosti volně obchodovatelných a zbylých 15 % je držených vládou či zakladateli firmy, free-float faktor bude 0,85.

Například free float faktor amerického Amazonu je asi 0,9, protože přibližně 10 % akcií firmy vlastní Jeff Bezos, jeho bývalá manželka MacKenzie Scott či kmenoví zaměstnanci, kterým akcie byly nabídnuty jako kompenzace za jejich služby.

Tento faktor je tak zásadní při výpočtu vážené hodnoty společnosti v rámci indexů.

Akcie ČEZu jsou ze skoro 70 % vlastněny českým státem, takže free-float faktor je pouhých 0,3. To je důvodem, proč má ČEZ “jen” 20% podíl na hodnotě indexu PX.

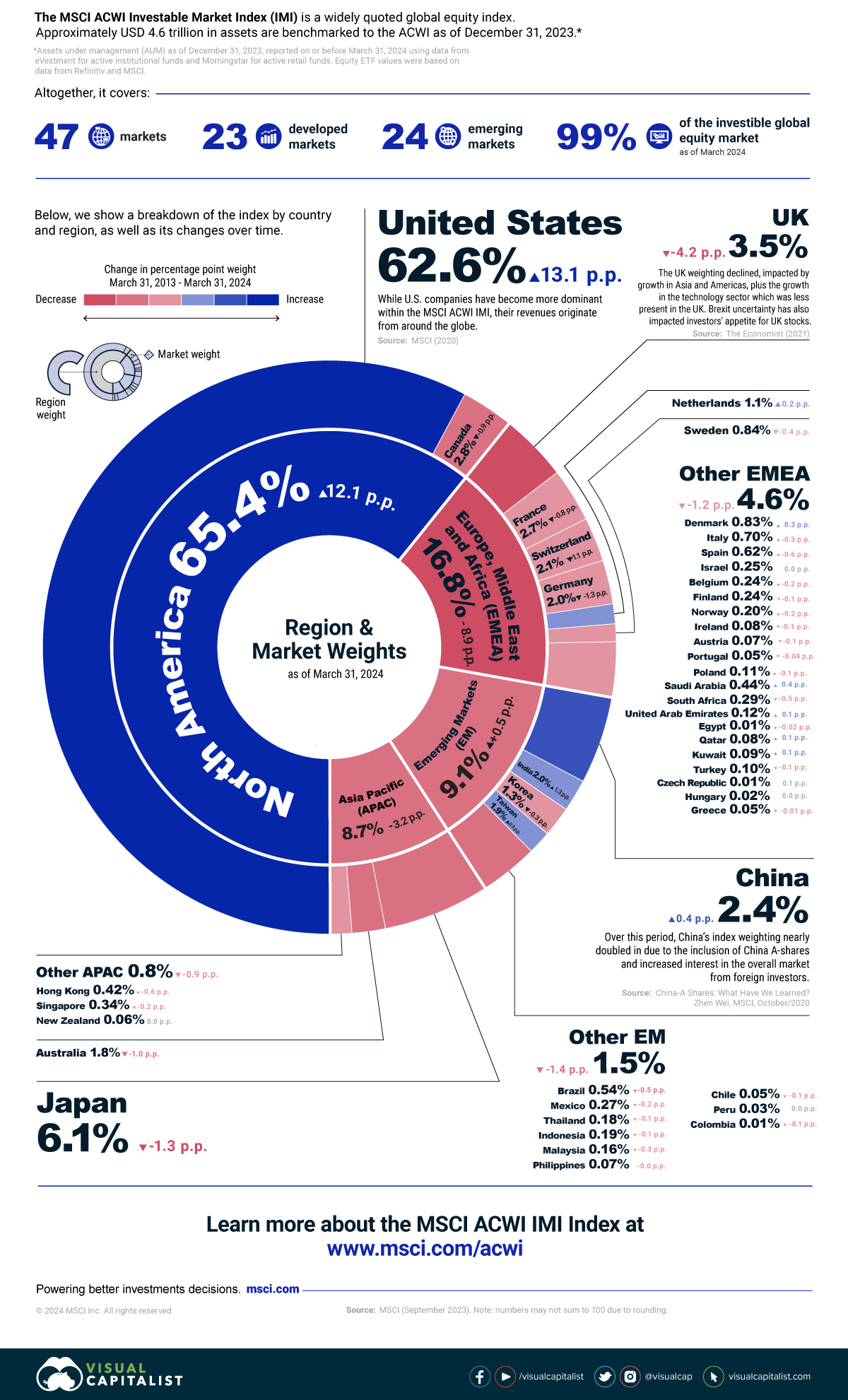

"Podhodnocená" Čína v indexech MSCI

Právě free-float je i důvodem nižšího než tržního zastoupení Číny v indexech z rodiny MSCI.

V indexu MSCI, který zohledňuje free-float faktor, má Čína váhu pouhých 3,5 %, i když její celková tržní kapitalizace je mnohem vyšší, zhruba 10%.

| Pořadí | Stát | Tržní kapitalizace (v miliardách $) | Zastoupení trhu (v %) |

|---|---|---|---|

| 1 | USA | 54 000 | 47 |

| 2 | Čína | 10 656 | 9 |

| 3 | Japonsko | 6 286 | 5 |

| 4 | Indie | 5 423 | 5 |

| 5 | Hong Kong | 4 200 | 4 |

| 6 | Francie | 3 894 | 3 |

| 7 | Kanada | 3 265 | 3 |

| 8 | Saudská Arábie | 2 875 | 3 |

| 9 | Spojené Království | 2 584 | 2 |

| 10 | Zbytek světa | 21 717 | 19 |

Čína má menší zastoupení v těchto indexech z následujících důvodů:

- Omezený free float: Mnoho čínských společností má velké množství akcií držených státem, insidery nebo jinými strategickými investory, které nejsou volně obchodovatelné. Proto je float-adjusted tržní kapitalizace nižší.

- Regulační omezení: Čína má přísná regulační opatření, která omezují přístup zahraničních investorů na domácí trh.

- Segmentace trhu: Čínský akciový trh je segmentován do různých tříd akcií (A, B, H akcie atd.), z nichž některé jsou dostupné pouze pro domácí nebo specifické zahraniční investory. To omezuje likviditu a dostupnost pro globální investory.

Faktem je, že MSCI postupně povoluje svou metodologii a Čína tak získává postupně větší vliv na světových indexech.

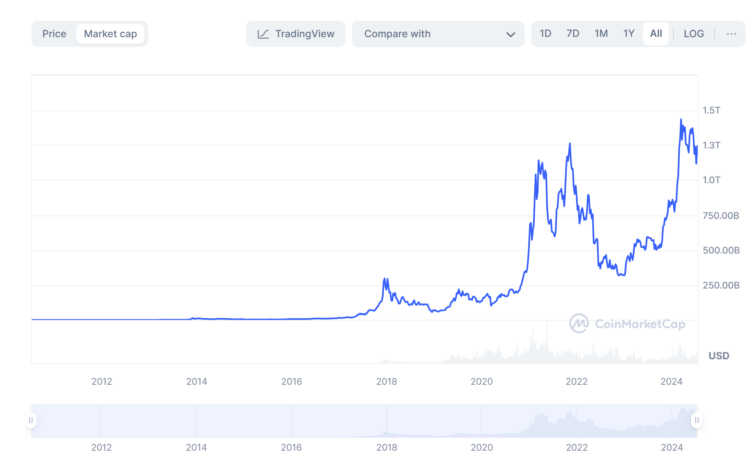

Tržní kapitalizace kryptoměn

Tržní kapitalizaci kryptoměn spočítáme podobně jako kapitalizaci akcií. Samozřejmě v tomto případě nepočítáme akcie, ale násobíme aktuální cenu jedné mince (tokenu) počtem všech mincí v oběhu.

Vzorec pro výpočet je následující:

Tržní kapitalizace kryptoměn = Cena jedná mince X Počet mincí v oběhu

Pokud má kryptoměna (v tomto případě Bitcoin) cenu 56 654 USD za jednu minci a v oběhu je 19,7 milionů mincí (platné k 16. červenci 2024), tržní kapitalizace této kryptoměny bude 1,243 bilionu USD.

Tržní kapitalizace zlata

Tržní kapitalizace zlata představuje celkovou hodnotu veškerého zlata, které bylo dosud vytěženo a je v oběhu. Tržní kapitalizaci zlata spočítáme podobně jako kapitalizaci kryptoměn nebo akcií.

Cena zlata se obvykle uvádí za trojskou unci (přibližně 31,1 gramů) a kolísá podle nabídky a poptávky na světových trzích. Je samozřejmě také ovlivňována různými faktory, jako jsou momentální ekonomické podmínky, geopolitické události, inflace, úrokové sazby a zájmem veřejnosti o tento vzácný kov.

Celkové množství zlata, které bylo kdy vytěženo, se odhaduje na přibližně 197 576 tun (údaj z roku 2020). Toto množství se neustále zvyšuje díky novým těžebním aktivitám.

Celková tržní kapitalizace zlata je 16,4 bilionu USD, což ze zlata dělá nejhodnotnější aktivum světa.

Seznam 10 nejhodnotnějších aktiv dle jejich kapitalizace platné červenci 2024 nalezenete v následující tabulce:

| Aktivum | Tržní kapitalizace |

|---|---|

| Zlato | $16,41 bilionů |

| Apple | $3,594 bilionů |

| Microsoft | $3,373 bilionů |

| NVIDIA | $3,159 bilionů |

| Alphabet (Google) | $2,314 bilionů |

| Amazon | $2,005 bilionů |

| Saudi Aramco | $1,824 bilionů |

| Stříbro | $1,749 bilionů |

| Meta Platforms (Facebook) | $1,258 bilionů |

| Bitcoin | $1,244 bilionů |

Je tržní kapitalizace důležitá pro investory?

Tržní kapitalizace akcií a ostatních aktiv obecně ukazuje, jaká je jejich celková hodnota. Důležité je nicméně upozornit, že kapitalizace sama o sobě nemá žádnou vypovídající hodnotu o tom, zda je nějaká akcie či jiné aktivum dobrou či špatnou investicí.

Jde skutečně pouze o součin dostupných akcií, mincí či tun zlata vynásobených jejich hodnotou. Tato hodnota se bude v čase měnit a žebříček nejhodnotnějších firem světa se bude adekvátně měnit.

Jedním ze způsobů, jak tyto tržní změny zachytit, je skrze pasivní investování, které právě z těchto změn v dlouhodobém měřítku těží.

Máte nějaké otázky? Pište do komentářů pod článkem nebo na [email protected].

Přeji úspěšné investování!