Pasivní investování je často vnímáno jako jednoduchá a efektivní cesta k budování bohatství. Stačí nakoupit ETF fondy, pravidelně investovat a o zbytek se pak postará trh. Co když vám ale řeknu, že pasivní investování není pro každého? Podívejme se na 5 důvodů, proč neinvestovat pasivně.

5 důvodů proč neinvestovat pasivně

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Měli byste investovat pasivně?

Jednoduchá odpověď – ano, měli. Pasivní investování je skvělým způsobem, jak dlouhodobě budovat bohatství.

Pro každého.

Než začnete, měli byste si ujasnit vlastní očekávání.

Pasivní investování je spousta věcí, ale rozhodně to není vším. Přes všechny skvělé věci, které investorům nabízí, se s ním pojí i mnohá úskalí a problémy. A z toho důvodu vám představím 5 důvodů, proč neinvestovat pasivně.

Nejprve pro připomenutí pár základů.

Co je pasivní investování?

Pasivní investování je strategie, která se zaměřuje na dlouhodobé držení diverzifikovaného portfolia s minimálními zásahy do něj, například pomocí ETF fondů, které sledují tržně vážené indexy, jako je například americký S&P 500. Cílem je kopírovat výkonnost trhu, nikoliv ho překonat.

Pasivní investování skrz ETF fondy nicméně není univerzálním řešením pro každého!

Každý máme jinou startovní pozici. Někdo má větší toleranci k riziku, někdo má delší investiční horizont, a jiný se na investování dívá spíše jako na zajištění budoucnosti než na prostředek k rychlému zisku. Na světě neexistují dva stejní investoři – a to je v pořádku!

Definování vlastní investiční strategie je zásadní a mělo by odrážet vaši jedinečnou situaci. Jakou hru vlastně hrajete? Co jsou vaše cíle? A co pro vás znamená úspěch? To jsou otázky, na které si musíte odpovědět sami.

Investování není o slepém následování trendů nebo kopírování strategií druhých, ale o hledání cesty, která odpovídá vašim cílům a potřebám.

A teď už k 5 důvodům, proč neinvestovat pasivně.

1. "Get rich quick."

Pasivní investování se často prezentuje jako jednoduchá cesta k budování bohatství, ale je důležité si uvědomit, že rozhodně nejde o zázračný stroj na peníze.

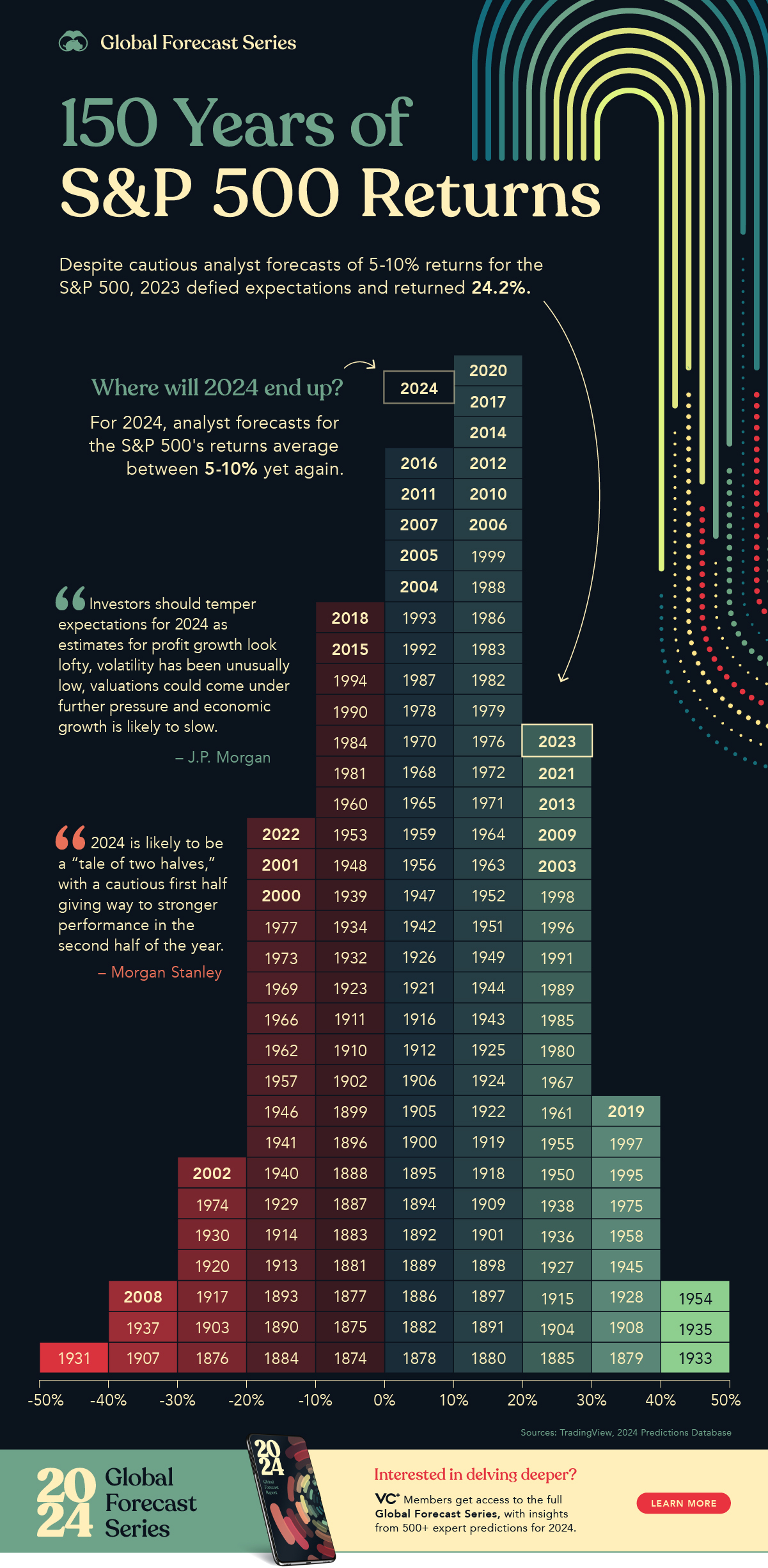

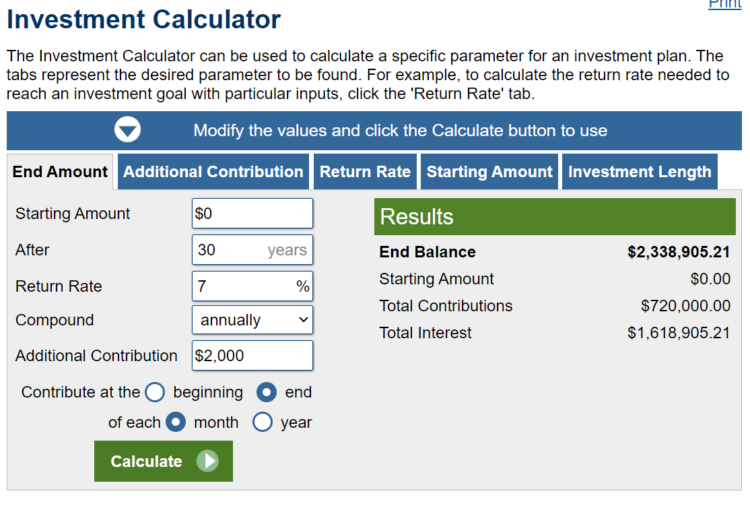

Realita je taková, že pasivní investování je spíše o dlouhodobosti a trpělivosti než o rychlém zbohatnutí. Dlouhodobá anualizovaná návratnost amerických akcií se pohybuje kolem 7-10 %, u akcií z celého světa to je podle knihy Stocks for the long run asi 6-7 %. To může na první pohled vypadat lákavě.

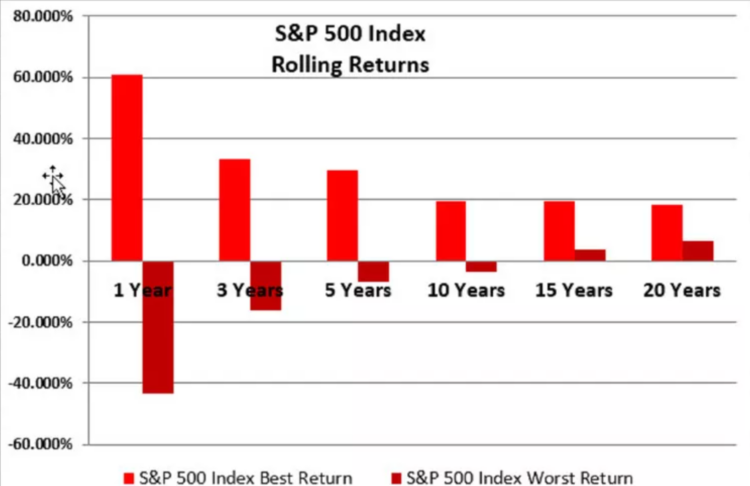

Návratnosti kapitálových trhů

Kdybyste se na data podívali zblízka, zjistíte, že existují kapitálové trhy, které si prošly extrémně dlouhými obdobími propadů, že některé kapitálové trhy prakticky zanikly a investoři přišli o všechno, nebo že obrovsky záleží na začátku i konci zvoleného období.

To je velká variabilita výsledků! Historická data ukazují, že výkonnost trhů může být skutečně dost proměnlivá.

I když reálné dlouhodobé výnosy mohou být pozitivní, existují období, kdy trhy stagnují, nebo dokonce klesají. A tato období mohou být velmi dlouhá a bolestivá.

Pravděpodobnost dlouhodobého úspěchu je na vaší straně, ale nikdy nejde o absolutní jistotu.

Nejlepší a nejhorší scénáře ETF

Na načasování záleží, ale časovat se to nedá. Co je to?

Každý v ideálním případě očekáváme stabilní a předvídatelné zhodnocení po dobu našich investičních horizontů. Složené úročení nejlépe funguje v jednoduchých investičních kalkulačkách!

Výnosy pasivního investování jsou omezeny na průměr trhu v daném období. To samozřejmě může znamenat, že v dobrých letech budete mít slušný zisk, ale během poklesů může být výsledek relativně neuspokojivý.

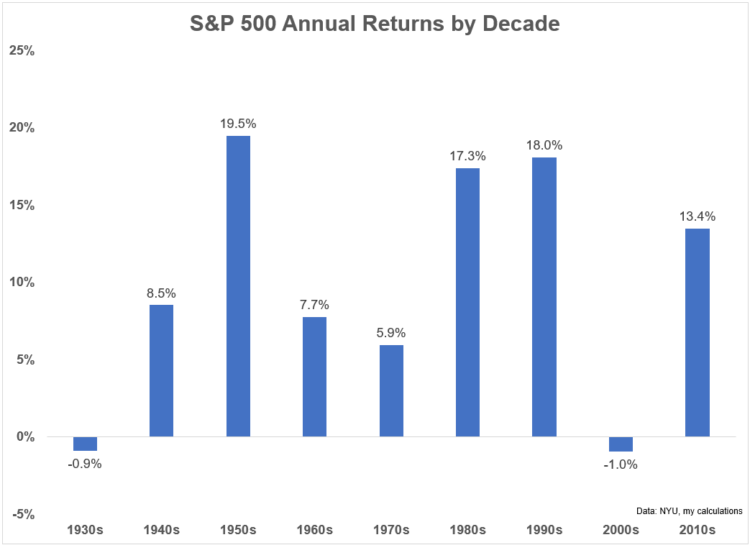

Například v 50., 80. a 90. letech se roční výnosy v USA pohybovaly kolem 18 %, avšak na přelomu tisíciletí se karta obrátila a výnosy byly prakticky záporné.

“Ztracená dekáda” se může přihodit i v USA.

Riziko vs. odměna

Pasivní investování nabízí solidní výnosy při podstoupení relativně přijatelného rizika. Nižší podstoupené tržní riziko vás ale zároveň omezuje na průměrný tržní výnos.

Pasivní investování je proto o vytrvalosti a dlouhém časovém horizontu. To proto, abyste dostali dlouhodobou statistiku na svou stranu.

Pokud očekáváte rychlé zbohatnutí, pasivní investování vám nepomůže. Pro dosažení vyšších výnosů budete muset podstoupit mnohem větší riziko. Mějte však na paměti, že s vyšším rizikem přichází i vyšší pravděpodobnost ztrát.

2. Přesně víte co dostáváte.

Díky pasivnímu investování přesně víte, co od budoucnosti čekat.

Akorát že vůbec.

Bohužel nemáte kontrolu nad tím, co se na trzích a s vašimi investicemi bude v dalších desítkách let dít.

Nic není jisté

Investice na kapitálových trzích jsou vždy spojené s rizikem. Historická výkonnost není zárukou budoucích výnosů. Trhy mohou klesat, což může vést k poklesu hodnoty vašich portfolií, nebo dokonce k úplné ztrátě investovaných prostředků.

Mnohé faktory, které ovlivňují výkonnost vašich investic, jsou zcela mimo vaši kontrolu. Patří sem vývoj trhů, socio-ekonomické problémy, války, vliv státních regulací nebo dokonce nové poplatky zavedené vaším brokerem. Tyto vnější vlivy mohou mít výrazný dopad na vaše investice, aniž byste s tím mohli cokoliv udělat.

Přijměte odpovědnost za svá finanční rozhodnutí

Investování je o přijímání odpovědnosti za svá rozhodnutí a finanční budoucnost.

Svět je nejistý, a tím, že se rozhodnete investovat, berete na sebe tuto nejistotu. Vtip je v tom, že kdybyste dokázali s naprostou jistotou říct, že na kapitálových trzích vyděláte 10 % po dobu dalších 30 let, v mžiku se vypaří tzv. akciové premium z podstoupeného rizika (angl. equity risk premium).

Nejistota budoucích výnosů je paradoxně hlavním hnacím motorem výnosů!

Věříte, že pozitivní vývoj na trzích v dlouhodobém horizontu převáží rizika. Stále se však může stát, že dojde k poklesu trhu těsně před vaším důchodem, což bude mít za následek odklad plánů a třeba i nutnosti pracovat déle, než jste zamýšleli v případě usilování o finanční nezávislost.

I přes všechna rizika je pravděpodobnost úspěchu v dlouhodobém horizontu na vaší straně. Pasivní investování v historii prokázalo svou hodnotu a pro mnoho investorů je osvědčenou cestou k budování bohatství. Avšak stále platí, že nic není zaručeno, a proto je důležité přistupovat k investování s otevřenýma očima a realistickými očekáváními.

3. Stanete se nejlepšími investory na světě.

Pasivní investování vás často přivede k průměrnému tržnímu výnosu, což je pro mnoho investorů přijatelný cíl. Ale co když průměrný výnos není tím, co hledáte? Co když chcete dosáhnout vyšších zisků, než jaké nabízí pasivní strategie?

Realita je taková, že pasivní investování vás nikdy neudělá nejlepším investorem na světě. I když Warren Buffet často doporučuje pasivní investice, sám se stal legendou díky svému aktivnímu přístupu. Jeho úspěch spočívá nejen v pečlivém výběru akcií, ale také ve využívání pákového efektu a zaměření na hodnotové akcie.

Buffetova „alpha“ – tedy výnos nad průměrný trh – nevznikla z pasivního investování, ale z dobře načasovaných investic do kvalitních akcií a schopnosti těžit z volatilních trhů. To vše mu umožnilo dosahovat výsledků, kterých by čistě pasivní investor nikdy nedosáhl.

Neposlouchejte, co říkají, ale pozorujte, co dělají!

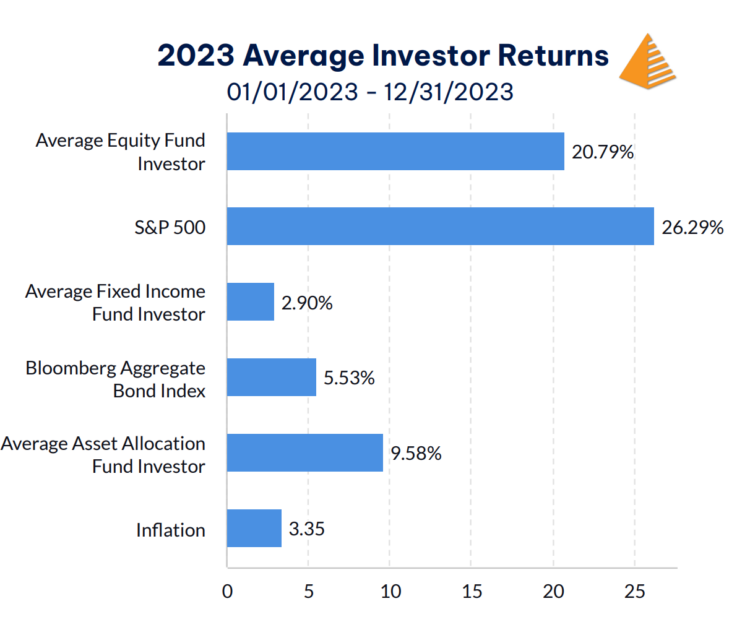

Průměrný výnos: cíl, který mnozí investoři minou

Pasivní investování vám obvykle přináší výnosy, které odpovídají průměrnému výkonu trhu. To znamená, že nebudete výrazně překonávat trh, ale také nezaostanete za většinou investorů. Je důležité si uvědomit, že zatímco některým investorům a fondům se podaří trh překonat, většina retailových investorů se k průměru ani nepřiblíží.

Když se rozhodnete pro pasivní investování, akceptujete, že se vaše investice budou pohybovat spolu s trhem – tedy jak v obdobích růstu, tak v obdobích poklesů.

Jestliže hledáte relativně bezpečný způsob, jak dlouhodobě zhodnocovat své peníze, může pro vás být průměrný výnos dostačující. Ale pokud chcete dosahovat výrazně vyšších zisků, možná budete muset zvážit aktivnější přístup k investování. A s ním i větší riziko zaostávání za průměrem.

4. Vše máte ve svých rukách.

S pasivním investováním bohužel nemáte velký vliv na to, co přesně se děje s vašimi penězi. Když investujete do indexových fondů, automaticky nakupujete akcie všech společností v daném indexu – včetně těch, které nemusí být nejlepší volbou.

S dobrými akciemi si tak kupujete i ty špatné…

Problém je v tom, že nikdo v předstihu nedokáže spolehlivě říct, které cenné papíry budou zítřejšími vítězi.

Expozice na velké firmy a etické dilemata

Jedním z často zmiňovaných neduhů pasivního investování je velká expozice na největší firmy světa.

Tyto společnosti mohou výrazně ovlivnit výkonnost vašeho portfolia, a to jak pozitivně, tak negativně.

Pokud některá z těchto firem zažije pokles nebo je zapletena do neetických praktik, vaše investice tím mohou výrazně utrpět. S pasivním investováním nemáte možnost vybírat si jen ty firmy, které považujete za etické nebo které odpovídají vašim hodnotám (ačkoliv existují i tzv. ESG indexy, ale o těch jindy).

Trh je váš pán

Pasivní investování vás staví do role pasivních pozorovatelů trhů. Přijímáte celý trh takový, jakým je, se všemi jeho vzestupy i pády, dokonalostmi i nedokonalostmi. Vaše investice budou jednoduše kopírovat trh – ať už se vydá kterýmkoliv směrem.

5. Zábava bez nervů!

Pasivní investování je často vykreslováno jako cesta bez stresu – jednou nastavíte své portfolio a pak už jen sledujete, jak se peníze hromadí. Ale realita může být jiná. Pravdou je, že pasivní investování je spíše nudné, nicméně při propadech se dost zapotíte.

Nuda v Brně, tedy v Americe

Mnoho investorů totiž zjistí, že sledování trhu bez možnosti aktivně zasahovat je docela monotónní záležitostí. A co víc, během období tržních turbulencí se nervozita nevyhne ani pasivním investorům.V lepším případě pak budete “jen” neustále kontrolovat, jak si vedou vaše portfolia.

V horším případě stres neustojíte a v nejhorší okamžik investice prodáte.

Jak jste se cítili během “flash-crashe” 5. Srpna 2024?

Investování by mělo být nudné!

Investování má být nudné a mělo by zabrat dvě minuty měsíčně.

Úspěšné investování je o trpělivosti a disciplíně, ne o adrenalinových zážitcích z rychlých zisků.

Nedá se srovnávat s nejnovějším memecoinem.

Stres není výsadou jen aktivního obchodování

Je důležité si uvědomit, že stres spojený s investováním není jen problémem aktivních obchodníků. I pasivní investoři mohou cítit napětí, zejména když trhy procházejí bouřlivými obdobími.

Bez ohledu na to, jakou investiční strategii zvolíte, se pravděpodobně setkáte s obdobím nejistoty, které vám může přinést neklidné noci a obavy o vaši finanční budoucnost.

Pasivní investování tedy není bezstarostnou jízdou k bohatství, jak by se mohlo zdát. Je to dlouhodobý závazek, který vyžaduje nejen trpělivost, ale také schopnost zvládat stres a přijmout, že investování může být někdy nudné.

Přeji úspěšné investování!

Máte nějaké otázky k investování? Předplatitelům na platformě herohero na ně odpovídám během pravidelných livestreamů.

Pokračujte ve čtení!