Investování už dávno není jen o výběru jednotlivých akcií. Stále více investorů se přiklání k burzovně obchodovaným produktům (ETP – Exchange-Traded Products), které jim umožňují efektivně diverzifikovat portfolio a získat přístup k široké škále aktiv. Asi všichni jste už slyšeli o ETF (Exchange-Traded Fund). Ne každý však zná ETN (Exchange-Traded Note) a ETC (Exchange-Traded Commodity), ačkoliv pro některé investory by právě tyto produkty mohly být skvělým doplňkem do portfolia.

Jaká jsou specifika jednotlivých produktů? Jak se od sebe liší? A mohl by být některý z těchto produktů vhodnou volbou pro vás?

ETF vs. ETN vs. ETC

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

ETP - burzovně obchodovaný produkt

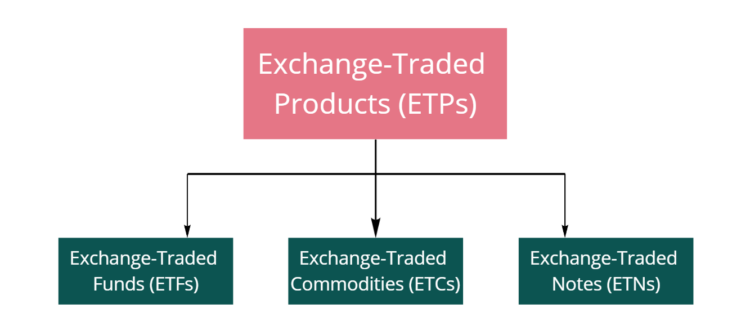

ETP (Exchange-Traded Product) je obecný název pro investiční produkty obchodované na burze, které sledují vývoj různých aktiv, jako jsou akcie, komodity nebo dluhopisy.

Patří sem ETF (burzovně obchodované fondy), které kopírují vývoj akciových indexů, ETC (komoditní certifikáty) zaměřené na zlato, ropu nebo jiné suroviny, a ETN (dluhové cenné papíry), které sledují určité indexy nebo strategie.

Všechny ETP fungují podobně jako akcie – lze je snadno obchodovat na burze a umožňují investorům rozložit riziko do různých aktiv.

ETF – burzovně obchodovaný fond

ETF jsou nejrozšířenější formou burzovně obchodovaných produktů a fungují podobně jako klasické podílové fondy, ovšem s tím rozdílem, že je lze nakupovat a prodávat stejně jako akcie během celého obchodního dne.

Typicky kopírují výkonnost určitého indexu, jako je například S&P 500, NASDAQ 100 nebo třeba specifický košík akcií zaměřených na nějaké odvětví. ETF ale mohou sledovat i jiné třídy aktiv, například dluhopisy, komodity nebo dokonce kryptoměny.

Velkou výhodou ETF je jejich přirozeně zabudovaná diverzifikace, protože namísto investování do jednotlivých akcií či dluhopisů investor získává podíl na širokém portfoliu aktiv. Díky tomu se minimalizuje riziko spojené s výkyvy jednotlivých titulů. Dalším benefitem je nízká nákladovost, protože poplatky za správu bývají ve srovnání s aktivně řízenými fondy výrazně nižší. Navíc ETF mohou vyplácet dividendy, pokud drží akcie společností, které je pravidelně vyplácejí.

ETF jsou vhodné pro široké spektrum investorů – od začátečníků až po ty ostřílené. Nabízejí vysokou likviditu, což znamená, že je lze kdykoli koupit nebo prodat za tržní cenu. Jsou regulované a transparentní, což z nich činí bezpečnější volbu pro dlouhodobé investory, kteří hledají stabilní růst.

| ETF | velikost (miliardy USD) | ISIN |

|---|---|---|

| iShares Core S&P 500 UCITS ETF USD (Acc) | 104,5 | IE00B5BMR087 |

| iShares Core MSCI World UCITS ETF USD (Acc) | 92,9 | IE00B4L5Y983 |

| Vanguard S&P 500 UCITS ETF (USD) (Dist) | 42,8 | IE00B3XXRP09 |

| Invesco S&P 500 UCITS ETF (Acc) | 28,6 | IE00B3YCGJ38 |

| iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) | 21,8 | IE00BKM4GZ66 |

Syntetický ETF

Specifickým typem ETF je tzv. syntetický ETF. Syntetický ETF je burzovně obchodovaný fond, který neinvestuje přímo do podkladových aktiv, ale místo toho používá swapové kontrakty s finanční institucí (např. bankou) k replikaci výkonnosti daného indexu. Příkladem takového swapového kontraktu mohou být třeba jiná podkladová aktiva než jsou ta, která si syntetický ETF dává za cíl sledovat.

V Evropě podléhají syntetické ETF regulaci UCITS, která omezuje maximální expozici vůči jedné protistraně na 10 % hodnoty fondu. Mnoho syntetických ETF je navíc zajištěno kolaterálem, což snižuje riziko.

Tento přístup umožňuje sledovat i obtížně dostupná aktiva, například exotické akciové trhy nebo komodity.

ETN – burzovně obchodovaná dluhová obligace

ETN jsou naproti tomu dluhové cenné papíry vydané finanční institucí, které sledují výkonnost určitého indexu nebo jiného aktiva. Na rozdíl od ETF neobsahují reálná aktiva, což znamená, že investor nevlastní žádné podkladové akcie, dluhopisy ani komodity. Namísto toho banka, která ETN vydala, pouze slibuje, že na konci investičního období vyplatí výnos odpovídající sledovanému indexu.

Tato konstrukce s sebou nese vyšší riziko než ETF, protože hodnota ETN závisí nejen na výkonnosti sledovaného indexu, ale také na kreditním riziku emitenta, instituce vydávající ETN. Pokud by emitent zkrachoval, investoři mohou přijít o celou svou investici, i když by podkladové aktivum rostlo. Proto je u ETN také klíčové sledovat finanční zdraví instituce, která produkt vydává.

Další nevýhodou ETN je fakt, že nevyplácejí dividendy, protože neinvestují do skutečných akcií nebo dluhopisů. Z tohoto důvodu jsou ETN oblíbené spíše mezi spekulativními investory, kteří chtějí získat přístup k netradičním aktivům, jako jsou indexy volatility (například VIX) nebo exotické strategie, jež by bylo obtížné replikovat jinými způsoby.

Pákové strategie

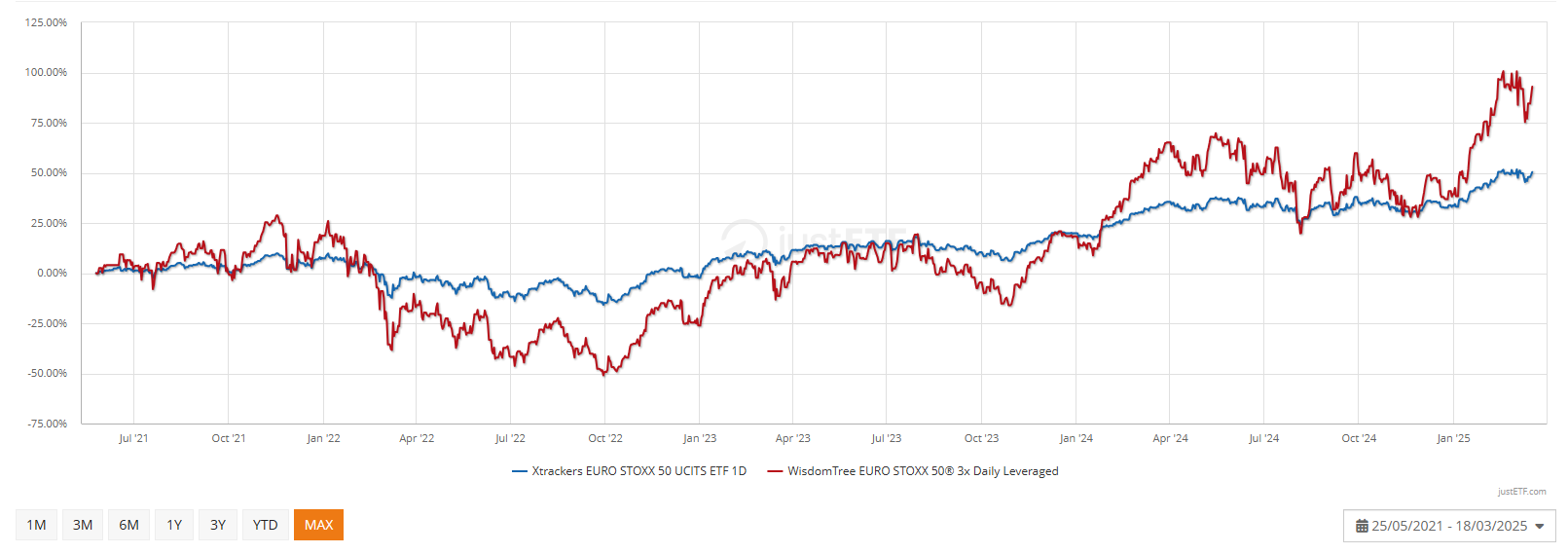

Pákové ETN strategie mohou poskytnout 2krát až 3krát větší výnosy než podkladový index. To ale platí samozřejmě i pro propady, které jsou poté také násobně vyšší. Zde stojí za zmínku třeba Nasdaq 100 Leverage 3× a EURO STOXX 50 Leverage 3×, které poskytují extrémní expozici vůči americkým technologickým akciím a evropským akciím.

Pákový efekt se navíc denně resetuje, což znamená, že výkonnost pákového produktu může vypadat úplně jinak než výkonnost podkladového aktiva. Před nákupem se důsledně seznamte s principy fungování těchto investičních produktů!

Shortové produkty

Ty poskytují opačné výnosy než podkladové aktivum. To znamená, že když se podkladové aktivum propadne o 10 %, Inverzní ETN vzroste o 10 %. Zde jsou pro investory spekulující na volatilitu dluhopisových trhů zajímavé například WisdomTree US Treasury Note 10Y Short Leverage -3× nebo WisdomTree STOXX Europe 600 Oil & Gas Short Leverage -2×, který umožňuje spekulovat na pokles cen v energetickém sektoru.

Alternativní investice

Alternativní investice neboli investice, které nejsou běžnou součástí portfolia a ke kterým se retailový investor jen těžko dostane. Například financování soudních sporů (litigation finance) nebo odkup životních pojistek (life settlements). Tyto produkty jsou však z regulatorních důvodů dostupné pouze pro americké investory.

Kryptoměnové ETNs

Pro evropské investory často ETN poskytuje jediný způsob jak získat expozici ke kryptoměnám bez nutnosti je fyzicky kupovat. V USA je regulatorní prostředí mírnější a lze obchodovat kryptoměny i formou ETF. Je však velmi důležité dohledat si na stránkách poskytovatele, zda instituce poskytující ETN fyzicky vlastní danou kryptoměnu. To totiž není standardem a ETN jsou často jištěné jen bonitou emitenta.

| ETN | velikost (miliardy USD) | ISIN |

|---|---|---|

| CoinShares Physical Bitcoin | 1,3 | IE00B5BMR087 |

| Bitwise Physical Bitcoin ETP | 1,1 | IE00B4L5Y983 |

| WisdomTree Physical Bitcoin | 0,9 | IE00B3XXRP09 |

| 21Shares Solana Staking ETP | 0,8 | IE00B3YCGJ38 |

| 21Shares Bitcoin ETP | 0,7 | IE00BKM4GZ66 |

ETC – burzovně obchodovaná komodita

ETC jsou specifickým typem burzovně obchodovaného produktu, který je zaměřený výhradně na komodity a jsou výrazně komplikovanější a rizikovější než ETF (snad jen s výjimkou ETC držící fyzické zlato). Fungují podobně jako ETF, ale s tím rozdílem, že sledují cenu jediné komodity nebo skupiny komodit.

Zatímco v USA mohou být komoditní ETF běžné, v Evropě se často používá označení ETC, protože regulační orgány nepovažují tyto produkty za „fondy“ kvůli jejich nízké diverzifikaci.

ETC mohou být kryté fyzickou komoditou (například zlato držené v trezoru), nebo mohou být navázány na futures kontrakty na danou komoditu. Každá z těchto variant má svá specifika – fyzicky kryté ETC nabízejí nižší riziko a přesněji kopírují cenu komodity. ETC kryté futures kontrakty jsou výrazně komplexnější a vhodnější pro zkušené investory, protože mohou být ovlivněny faktory, kterých si amatérský investor většinou není vědom, jako je například contango a backwardation, které mohou způsobit odchylky od reálné tržní ceny.

Komoditní ETC - příklad

Pokud cena ropy vzroste z 80 na 100 dolarů za barel, investor by mohl očekávat obdobný nárůst hodnoty svého ETC. Jenže pokud je ETC navázáno na futures kontrakty, může být skutečný výnos nižší kvůli nákladům na jejich obnovu.

Tyto náklady vznikají při výměně blíže expirujícího futures kontraktu za nový s delší dobou do expirace.

Pokud je trh v contangu (cena nového kontraktu je vyšší), investor musí zaplatit více za nový kontrakt, což zvyšuje náklady. V případě backwardation (když je cena nového kontraktu nižší) mohou být náklady nižší a investor profituje.

Riziko spojené s ETC závisí na jejich struktuře. Pokud jsou vydány jako dluhové nástroje, nesou podobné riziko emitenta jako ETN, což znamená, že v případě krachu vydávající banky by investoři mohli utrpět ztrátu.

Dalším rizikem specifickým pro ETC je volatilita podkladové komodity. Ta je ovlivněna mnoha faktory včetně sentimentu na trhu nebo geopolitickým rizikem. To z ETC také činí instrument s vysokým rizikem a i vysokým potenciálním výnosem vhodným spíše pro zkušené investory.

| název | velikost (miliardy USD) | ISIN |

|---|---|---|

| iShares Physical Gold ETC | 18,4 | IE00B4ND3602 |

| Invesco Physical Gold A | 18 | IE00B579F325 |

| Xetra-Gold | 15 | DE000A0S9GB0 |

| Xtrackers IE Physical Gold ETC Securities | 5,8 | DE000A2T0VU5 |

| Amundi Physical Gold ETC (C) | 5,8 | FR0013416716 |

Alternativní ETC

Vedle klasických long ETC, které sledují růst ceny komodit, existují také shortové a pákové ETC, které umožňují spekulaci na pokles nebo využití finanční páky pro znásobení výnosů. Short ETC profitují z poklesu ceny podkladové komodity, zatímco leveraged ETC využívají deriváty k dosažení 2× nebo 3× větší denní výkonnosti oproti běžným ETC.

Mezi těmito produkty investor může najít téměř všechno co ho napadne. Za zmínku stojí například:

- WisdomTree Brent Crude Oil -3× Short, trojnásobně napákované ETC na ropu Brent, které umožňuje spekulaci na pokles ceny ropy.

- WisdomTree Agriculture 2× Leverage, který poskytuje pákovou expozici na koš zemědělských komodit.

- WisdomTree S&P 500 VIX Short-Term Futures 2.25× Leverage, pro obchodníky zaměřené na volatilitu.

- Bloomberg Cocoa 2× Leverage nebo Bloomberg Sugar 2× Leverage, nabízející pákované spekulace na jednotlivé komodity jako je kakao, cukrová třtina nebo káva.

Který produkt si vybrat?

Rozhodnutí mezi ETF, ETN a ETC závisí především na investičních cílech, toleranci k riziku a likviditě.

Jestliže hledáte bezpečný a diverzifikovaný způsob investování, ETF je nejlepší volbou – nabízí přímé vlastnictví aktiv, nízké náklady a vysokou likviditu.

Naopak ETN jsou vhodné spíše pro zkušené investory, kteří chtějí spekulovat na konkrétní indexy nebo volatilitu, ale jsou ochotni přijmout riziko spojené s emitentem.

ETC jsou ideální pro investory zaměřené na komodity, ovšem je nutné si pohlídat, zda jsou fyzicky kryté nebo založené na futures kontraktech.

U ETC i ETN musí však investor mít na paměti, že jejich nabídka může být u různých evropských brokerů omezená. Důvodem jsou evropské regulace (PRIIPs – Packaged Retail and Insurance-based Investment Products), které omezují dostupnost ETN pro retailové investory, pokud nemají Klíčový informační dokument (KID) v jazyce dané země.

Trh s burzovně obchodovanými produkty neustále roste a nabízí stále širší škálu investičních možností. Ať už investor rozhodne pro kterýkoli z těchto nástrojů, důležité je pochopit jejich fungování a být si vědom rizik s nimi spojených.

Autorem článku je Matouš Rendl ze spolku Econet.

ETF vs. ETN vs. ETC - shrnutí

| Kategorie | ETF (Exchange-Traded Fund) | ETN (Exchange-Traded Note) | ETC (Exchange-Traded Commodity) |

|---|---|---|---|

| Struktura | Investiční fond – fyzická nebo syntetická replikace | Dluhový instrument vydaný bankou, bez podkladových aktiv | Dluhový cenný papír krytý fyzickou komoditou nebo deriváty |

| Podkladová aktiva | Akcie, dluhopisy, komodity (nepřímo přes deriváty) | Sleduje indexy, strategie, volatilitu, komodity, kryptoměny | Komodity (zlato, ropa, zemní plyn, zemědělské produkty) |

| Riziko protistrany | Nízké – fyzické ETF vlastní aktiva, syntetická ETF mají omezené riziko protistrany | Vysoké – závisí na bonitě emitenta (riziko defaultu banky) | Střední až vysoké – záleží na tom, zda je ETC fyzicky kryté nebo derivátové |

| Sledování indexu | Většinou velmi přesné, zejména u syntetických ETF | Velmi přesné, protože výnos je vázán na index | Závisí na struktuře – fyzicky kryté ETC jsou přesnější |

| Typičtí investoři | Dlouhodobí investoři hledající diverzifikaci a stabilní růst | Spekulanti, pokročilí investoři, ti, kdo hledají přístup ke speciálním strategiím | Investoři zaměřující se na komodity, hedgeři, spekulanti |

| Použití | Pasivní investování do akcií, dluhopisů, tematických a sektorových strategií | Spekulace na volatilitu, indexy, kryptoměny, pákové strategie | Investice do komodit bez nutnosti jejich fyzického držení |

Pokračujte ve čtení!