Risk je zisk. Alespoň se to tak říká. Riziko je nicméně široké spektrum možností a zahrnuje nejhorší možné scénáře a ztrátu investovaných peněz, ale také nedosažení či nenaplnění investičních cílů. Co je to investiční riziko a jakých podob nabývá, jaká je vaše tolerance rizika a jak se před rizikem ochránit?

To se dozvíte z následujícího článku!

Tolerance rizika

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Riziko je všude

„Riziko je to, co vám zbyde potom, co si myslíte, že už jste vzali všechno v potaz.“ Jde o velmi trefný citát od Carla Richardse, redaktora rubriky v deníku New York Times.

Nejen v investování se musíte vyrovnat s tím, že prostě nevíte, co se v budoucnosti stane. Abyste investováním dosáhli na výnosy, musíte se vzdát peněz a jejich aktuální hodnoty a podstoupit investiční riziko. Nejprve se vás ale zeptám na otázku – co je podle vás rizikovější? Akcie nebo spořicí účet?

Akcie nebo spořicí účet?

Odpovědí je, že na otázku neexistuje správná odpověď.

“Investovat” na spořicí účet je legitimní přístup, kdy preferujete stabilitu před zhodnocením. Spořicí účet nicméně představuje riziko proto, že se vám kvůli absenci vyššího zhodnocení nemusí podařit dosáhnout na vaše cíle a výnosy vás nezachrání ani před inflací. Většině z nás spořicí účet nestačí na dlouhodobé kumulování bohatství.

S akciemi je to přesně obráceně. Akcie budou volatilní a vy tak riskujete pokles jejich hodnoty, ale z dlouhodobého hlediska se zainvestované peníze s velkou pravděpodobností zhodnotí výrazně více než na spořicím účtu. Podstupovat dlouhodobě nízké zhodnocení je riziko úplně stejně, jako čelit riziku propadu hodnoty.

Co to je investiční riziko?

Riziko je úplně všude – ve chvíli, kdy sednete do auta, vyrazíte na pracovní pohovor nebo pošlete první vklad do ETF fondu. Vždy existuje nenulová pravděpodobnost toho, že se něco přihodí.

Howard Marks, investor a spoluzakladatelem společnosti Oaktree Capital Management, ve svém memorandu nazvaném „Risk Revisited Again“ rozvádí koncept rizika. Zdůrazňuje v něm mimojiné to, že riziko není tak jednoduché jako kvantifikovatelné ukazatele, ale zahrnuje spíše hlubší nejistoty, včetně pravděpodobností a důsledků špatných výsledků.

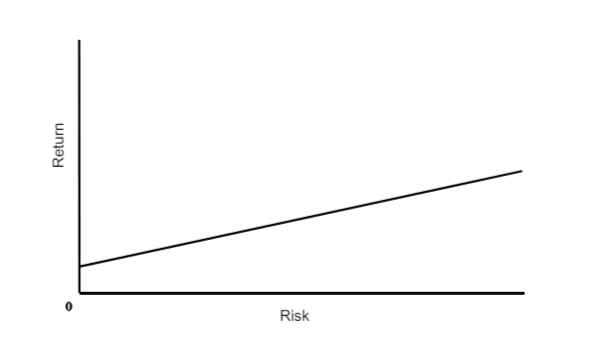

Marks navrhuje, že hodnocení rizika vyžaduje zvážit jak pravděpodobnost ztráty, tak potenciální velikost této ztráty. Zjednodušený pohled na riziko z hlediska investování je takový, že vyšší podstoupené riziko vede k vyššímu výnosu. Nemůžete získat vyšší výnos z investice, aniž byste zároveň zvýšili riziko.

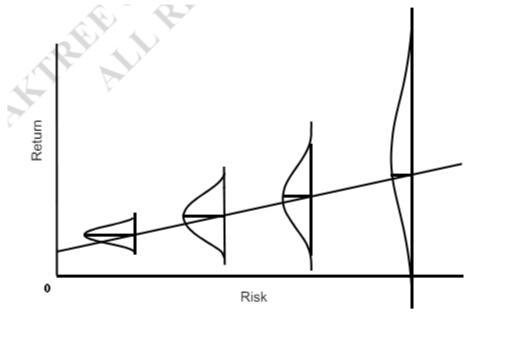

Podle Markse však nejde jen o očekávaný výnos při podstoupení vyššího rizika, ale i o distribuci možných scénářů, které se mohou naplnit, a dopadu těch nejhorších na vás a vaši finanční situaci.

Riziko je tak distribucí různých výsledků. Bohužel nebudete vědět na jaký investiční výsledek dosáhnete, dokud se to nestane.

Riziko a jeho podoby

Všechny investice s sebou nesou určité riziko, které má mnoho podob.

Ve chvíli, kdy se pustíte do investování, tak se musíte vyrovnat například s možnými trvalými ztrátami, což je možné u jednotlivých investic, ale tomuto riziku se dá obvykle vyhnout skrz diverzifikaci.

Všichni pak znáte riziko poklesu hodnoty investice. Problém s poklesem hodnoty je, že ne každý ho ustojí. Ve chvílích propadu o 30-50 % je pro někoho sakra těžké nešlápnout na brzdu a peníze nevybrat. Ačkoliv se s dlouhým časovým horizontem zvyšuje šance na dobrý investiční výsledek investujete-li do akcií, volatilita a její vnímání z pohledu investorů se zvyšuje, což je závěrem studie s názvem “Are Stocks Really Less Volatile in the Long Run?”.

Další rizikem je promarnění výnosné příležitosti, čímž riskujete ztrátu potenciálních zisků. V extrémních případech to je povzdechnutí nad tím, proč jste nekoupili akcie NVIDIE, když stály 5 dolarů, v těch běžných situacích to je alokace do zbytečně konzervativních investic po nepřiměřeně dlouhou dobu.

Riskujete tím ztrátu kupní síly z důvodu inflace, která ukrajuje na hodnotě z vašich investic, či nedosažení svých investičních cílů, které jsou podmíněné vyšším zhodnocením. Právě posledního rizika byste se měli obávat nejvíce, protože riziko nedosažení vašich cílů má mnohem větší dopad na vaše životy, než jaký má volatilita očekávaných výnosů. S riziky se musíte vypořádat a každý je budete vnímat jinak. Tomu, jak rizika vnímáte, se říká tolerance rizika a má přímý dopad na podobu vašich investičních portfolií.

Tolerance rizika a co to znamená

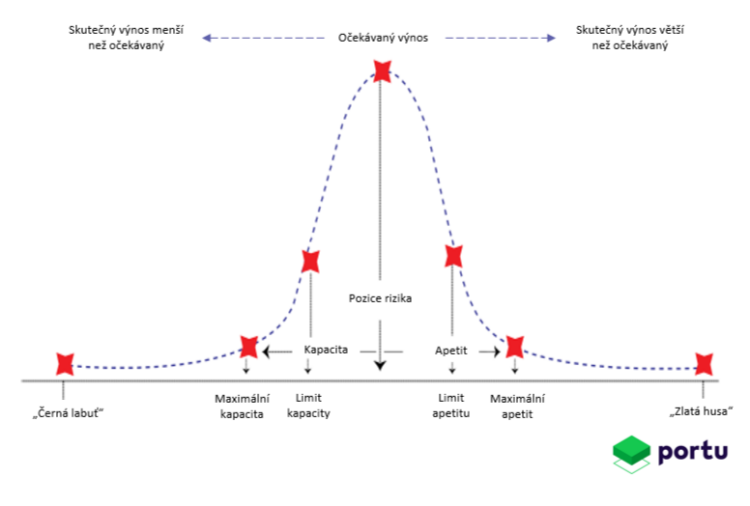

Nejlepší definici tolerance rizika má dle mého názoru Larry Swedroe, autor několika investičních knih. Larry Swedroe definuje toleranci rizika respektive alokaci aktiv jako „proces investování způsobem, který odráží jedinečnou schopnost, ochotu a potřebu podstupovat riziko“.

Schopnost podstoupit riziko zahrnuje váš investiční horizont, potřebu likvidity, stabilitu příjmů a flexibilitu přizpůsobit se, pokud potřebujete strategii náhle změnit.

Ochota podstoupení rizika se vztahuje k tomu, zda máte „odvahu a disciplínu“ zůstat u zvolené alokace během poklesů, tedy během období nevyhnutelně zvýšené volatility.

Potřeba podstupovat riziko je dána mírou výnosu, který potřebujete k dosažení svých finančních cílů.

Morgan Housel je pak s tolerancí rizika poněkud přímočařejší. Tvrdí totiž, že je nemožné znát svou toleranci rizika, dokud si nezažijete nějaký ten propad.

It's impossible to know your risk tolerance until you've lived through a big decline.

— Morgan Housel (@morganhousel) May 2, 2022

Jak zjistit toleranci rizika?

Abyste porozuměli své toleranci rizika a kapacitě, tedy schopnosti riziko nést, měli byste si odpovědět na těchto 5 otázek. První je délka časového horizont a potřeba likvidity. Delší časový horizont a nižší potřeba likvidity zvyšují rizikovou kapacitu.

Druhá se týká výše vašich příjmů a míry úspor. Vyšší příjem a míra úspor zvyšují rizikovou kapacitu.

Další je vaše jmění. Čím vyšší jmění máte, tím vyšší disponujete rizikovou kapacitou.

Za čtvrté je to váš postoj k riziku. Jedná se o emocionální schopnost zvládání ztrát a jak psal Morgan Housel, bohužel ji nezjistíte, dokud si ztráty nezažijete na vlastní kůži.

No a nakonec to jsou Investiční znalosti. Čím lépe rozumíte investicím a kompromisu mezi rizikem a výnosem, tím vyšší je vaše schopnost riskovat. Na to, jak dokážete vnímat a zvládat riziko, má nicméně vliv i vaše pohlaví, to, odkud pocházíte nebo z jakých jste poměrů. Ve vyhledávači “Google Scholar” vám ostatně vyskočí tisíce akademických prací, které toto téma zkoumají. S těmito vstupními parametry ale bohužel moc nezmůžete.

Kapacita a apetit po riziku jsou krásně zachyceny i na grafu z článku “Kolik snesete rizika” od Martina Luňáčka na blogu investiční platformy Portu.

Jakou roli má investiční dotazník?

Investiční dotazník je pro vyhodnocení rizika sice nezbytně důležitý a hlavně legislativně vyžadovaný, ale Rick Ferri, autor knih a příspěvků pod značkou Bogleheads říká, že ačkoliv dotazníky mohou být užitečné, celkově nejsou odpovědí na otázku alokace aktiv. Podle něj vyžaduje zjištění maximální tolerance člověka k riziku mnohem více než dotazník.

Podle něj to vyžaduje pátrání uvnitř sebe samotných. Během období býčích trhů býváme odvážní, což podle Ricka Ferriho znamená, že to není ideální doba pro hledání tolerance k riziku. Pátrání uvnitř sebe bychom měli provádět během poklesů, kdy jsme na pochybách a nejsme si jisti, co se bude dít dál. To už trochu hraničí s ezoterickým pojetí investic.

Jak se ochránit před rizikem?

Pojďme se tak raději podívat na několik tipů, jak se před rizikem můžete chránit. Rizik se nikdy úplně nezbavíte, ale existují způsoby, jak rizika alespoň snížit.

- Mějte vypracovaný investiční plán včetně svých cílů a strategie, jak na ně dosáhnout.

- Diverzifikujte, tedy rozložte své investice do různých tříd aktiv a trhů.

- Zvažte optimální alokaci aktiv, tedy kombinaci akcií, dluhopisů, hotovosti, nemovitostí a alternativních investic ve vašich portfoliích.

- Nezapomeňte portfolio pravidelně rebalancovat, abyste se svých stanovených alokací drželi.

- Investujte pravidelně a podle plánu.

- Berte v potaz délku svých investičních horizontů.

- Naučte se ovládat své emoce, ideálně tak, že přepnete své investice na autopilota a nesnažíte se časovat akciový trh.

- Nekomplikujte si život se strategiemi, kterým sami nerozumíte.

- Šetřete více peněz, protože čím více budete spořit, tím menší je riziko, že nedosáhnete svých cílů.

- Hlavně k sobě ale buďte upřímní, protože pokud si cokoliv sami sobě nalháváte, mohlo by se vám to jednoho dne šeredně vymstít.

Rizika se nelze zcela zbavit

Závěr povídání o riziku je takový, že neexistuje jediný správný přístup ke správě rizika. Je to individuální záležitost a každý ji máme nastavenou jinak.

Rady typu ideálního portfolia v určitém věku, tedy zastoupení dluhopisové a akciové složky, jsou fajn poučky, ale vyhodnotit jejich vhodnost je jen a pouze na vás. Také platí, že co funguje u mě, nemusí fungovat u vás a obráceně.

Riziko skutečně bude vnímat každý jinak a pro každého bude znamenat něco jiného. Práce s rizikem není jednorázovou záležitostí a obnáší pravidelné zhodnocení a evaluaci.