Americké trhy potažmo S&P 500, měřeno CAPE ukazatelem, jsou už dost drahé (asi 38)!

Co to znamená pro budoucí výnosy akcií? Krátké zamyšlení nad relativní „drahostí“ amerických akcií!

Je S&P 500 moc drahý?

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Je S&P 500 moc drahý?

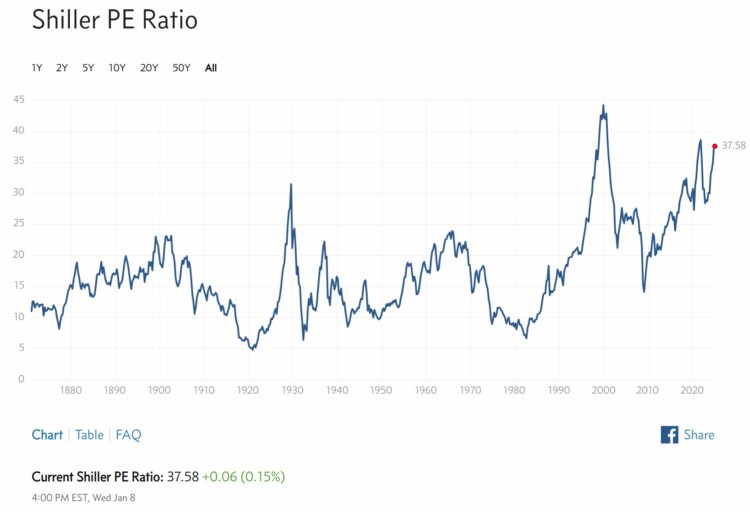

Shillerovo PE Ratio (také známé jako CAPE) se už znovu pohybuje kolem hranice 40. Jak je možné pozorovat z následujícího grafu, na těchto hodnotách ho nenajdete příliš často.

Poznámka Rozbitého prasátka: CAPE (cyclically-adjusted price to earnings) je cyklicky očištěný poměr cen a výnosů předchozích 10 let. Protože oproti populárnějšímu ukazateli P/E ukazateli eliminuje krátkodobé výkyvy firem s ohledem na zisky, dává o ucelenější obraz o dlouhodobé valuaci firem nebo trhů.

CAPE a očekávané budoucí výnosy

Jaký má CAPE vliv na očekávané budoucí výnosy?

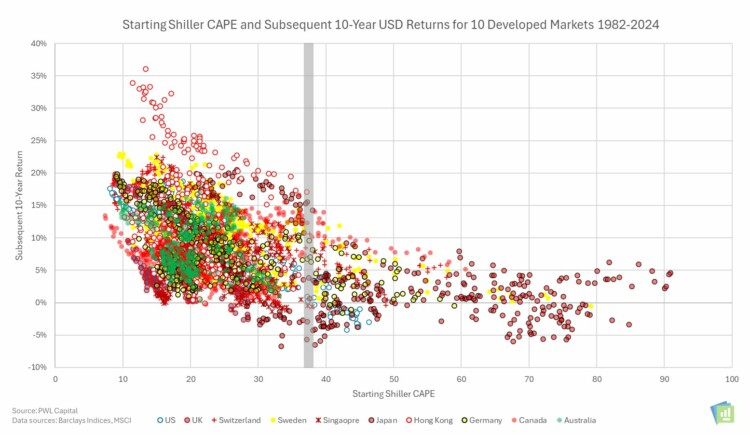

To může napovědět vzorek 10 vyspělých trhů od roku 1982 do konce 2024 dle analýzy PWL Capital.

Za předpokladu, že je růst zisků relativně stabilní, naznačuje vysoká hodnota CAPE indikátoru, že očekávané budoucí výnosy jsou nízké.

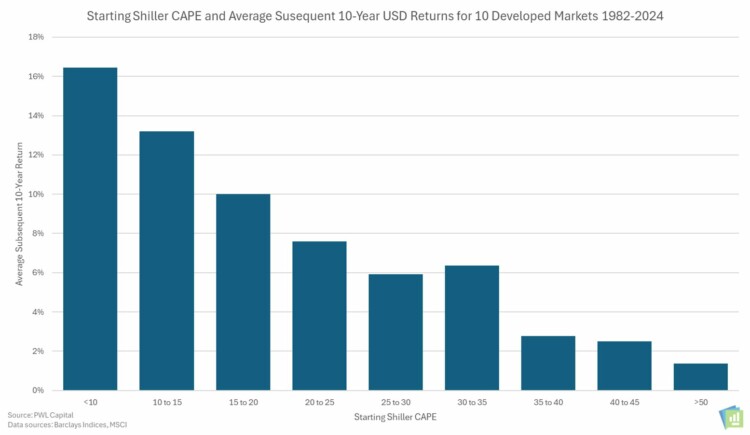

Přesně proto se setkáte s predikcemi firem jako Vanguard, které odhadují 10leté výnosy amerických akcií okolo 4 % p.a.

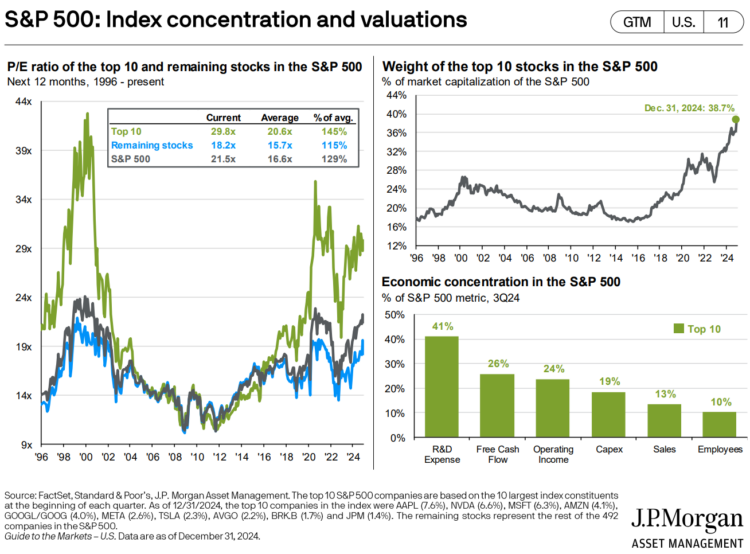

Nutno podotknout, že velkou spoustu „drahoty“ současných amerických akcií lze připsat na vrub akciím Magnificent 7, což lze vyčíst i z výročního reportu společnosti J.P.Morgan.

Vztah mezi CAPE a budoucími výnosy je nicméně v průměru dost silný, ale rozhodně není perfektní.

Časování zůstává úkolem nesnadným

Seřazení desetiletých výnosů podle výchozího CAPE naznačuje, že vysoký CAPE předpovídá nižší budoucí výnosy, ale v datech naleznete i spoustu externalit.

Například když byl historicky počáteční CAPE 30 až 35, je průměrný následný desetiletý výnos 6,4 %, což je pod průměrem vzorku 8,7 %.

Na druhou stranu existují i případy (Hongkong, 1987), kdy byl výnos při počátečním CAPE 35 dokonce 17,28 % p.a.

Pokud vás napadá, že by se tato statistika dala využít a vytvořili byste na jejím základě investiční strategii, tak vězte, že už to napadlo někoho před vámi. Tím někým je Meb Faber. Jak to dopadlo se dozvíte z jeho blogu.

V krátkosti – fungovalo velmi dobře. To rozhodně neznamená, že byste se o časování měli také pokoušet.

Závěr

Závěr? Snížit budoucí očekávání při vysokých hodnotách CAPE je racionální, ale v datech je příliš mnoho „šumu“, než aby se podle nich dalo trhy efektivně a spolehlivě časovat.

Predikovat budoucnost na základě historických výnosů je klasická poučka o tom, co nedělat.

Na druhou stranu je těžké tyto vztahy ignorovat. Historická data jsou totiž tím jediným, co k předpovídání budoucnosti máme.

Baví vás podobné aktuality? Na herohero vás každý týden čeká Investiční týdeník, unikátní videonewsletter z dílny Rozbitého prasátka!

Pokračujte ve čtení!