Value, neboli hodnotový faktor, je jeden z nejstarších a nejdiskutovanějších investičních přístupů vůbec. Byl tu dřív než akademické modely a do portfolií ho často zařazují i ti, kdo o faktorech nikdy neslyšeli. Co ale tento přístup opravdu znamená? A jak si stojí v moderní době, kdy čelí kritice, že „nefunguje“?

Value Faktor

Investování je rizikové a může vést ke ztrátě kapitálu. Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

Co je to hodnotový faktor?

Základem hodnotového investování je snaha najít akcie, které jsou relativně „levné“ ve vztahu ke svým fundamentálním ukazatelům. Nejčastěji jde o poměry jako P/E (price-to-earnings), P/B (price-to-book), EV/EBITDA nebo FCF yield.

Fama a French ve svém modelu používají ukazatel book-to-market (BtM), tedy poměr účetní hodnoty k tržní ceně. Čím vyšší je tento poměr, tím je akcie považována za levnější. Akademické studie tak často definují hodnotové akcie jako ty s nejvyšším BtM (typicky horní tercil), zatímco růstové akcie spadají do spodního tercilu.

Pokud firma například generuje silný cashflow, ale obchoduje se za nízkou cenu vzhledem ke svým ziskům, může být považována za hodnotovou akcii. Investor pak očekává, že trh těchto „neoblíbených“ společností jejich hodnotu nakonec uzná a cena akcií poroste.

Historické kořeny a akademické důkazy

Za zakladatele hodnotového investování je považován Benjamin Graham, který ve 30. letech 20. století položil základy fundamentalistické analýze a stock pickingu ve své práci Security analysis a později knize Inteligentní investor.

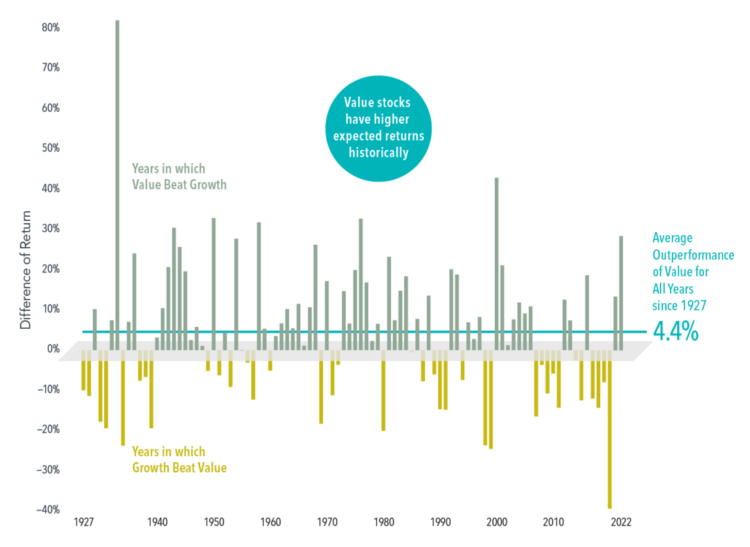

Na jeho práci navázali akademici jako Sanjoy Basu či Rosenberg, Reid a Lanstein, kteří již v 70. letech formálně ukázali, že levnější akcie generují dlouhodobě vyšší výnos než akcie růstové (angl. growth).

Tyto akademické práce se staly teoretickým základem i pro pozdější faktory.

V roce 1992 pak Fama a French začlenili value do slavného třífaktorového modelu (společně s tržním rizikem a velikostí) a potvrdili, že akcie s vysokým poměrem book-to-market (tedy levnější firmy) mívají nadprůměrné výnosy ve srovnání s relativně dražšími firmami i po zohlednění tržního rizika.

Růst, krize a „smrt“ value investování

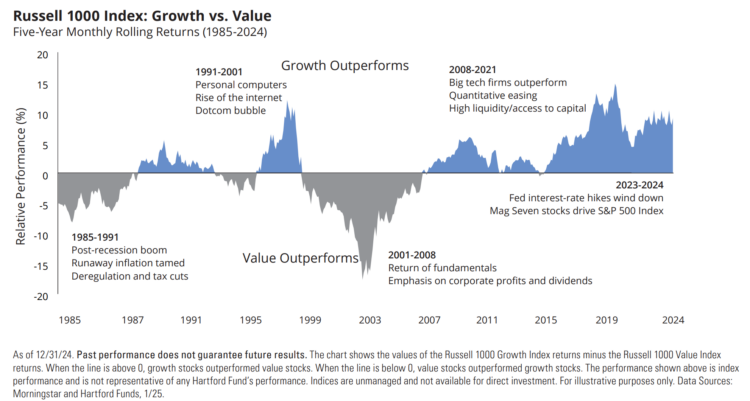

Value investování zažilo výrazný vzestup v 90. letech, kdy se rozšířily kvantitativní strategie a vznikly první ETF fondy zaměřené na hodnotu. Mezi lety 2000–2007 zaznamenaly hodnotové akcie silný výkon, ale v následujícím desetiletí (2010–2020) přišla tzv. „ztracená dekáda“, během které růstové akcie (zejména technologické) value silně překonaly.

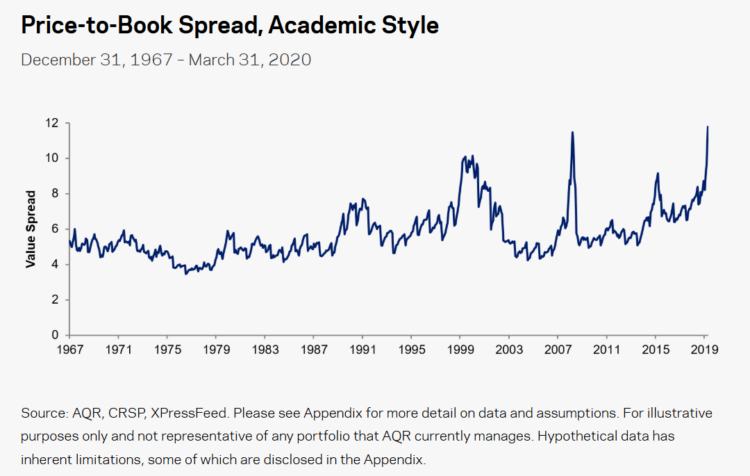

Investoři i média začali hovořit o „konci value investování“. Studie z dílny AQR (Is Value Dead?) však ukazuje, že pokles výkonnosti nebyl způsoben tím, že by value přestal fungovat, ale spíše tím, že rozdíly v ocenění mezi levnými a drahými akciemi dosáhly extrémních úrovní. Jinými slovy, value se stalo levným jako nikdy předtím.

Také Dimensional argumentuje, že value má cyklický charakter. Prémie se projevuje především tehdy, když je rozdíl mezi levnými a drahými akciemi výrazný. V letech 2021–2023 navíc value zaznamenalo částečný návrat, což ukazuje na jeho potenciální sílu v obdobích tržních otřesů nebo zvýšených úrokových sazeb.

Proč může value fungovat?

Akademici i praktici se přou, zda je value prémie důsledkem nesprávného ocenění (behaviorální teorie), nebo kompenzace za větší riziko (tradiční EMH pohled). Mezi důvody fungování value se nejčastěji řadí:

- Investoři nadhodnocují „oblíbené“ firmy a podhodnocují nudné nebo cyklické sektory.

- Levnější firmy jsou často rizikovější (např. více zadlužené), proto trh žádá vyšší výnos.

- Value prémie může být cenou za dočasný pesimismus trhu.

Kritika: value trap, účetní zkreslení a indexové problémy

Hlavní slabinou value přístupu je riziko tzv. value traps – akcií, které vypadají levně, ale mají pro to důvod. Například kvůli klesajícímu zisku, zadluženosti nebo zastaralému obchodnímu modelu.

Druhým problémem jsou účetní standardy. Moderní firmy často investují do nehmotných aktiv (např. software, značka), které se v účetnictví neprojeví v book value. Tím pádem vypadají jako „drahé“, i když realita může být úplně jiná.

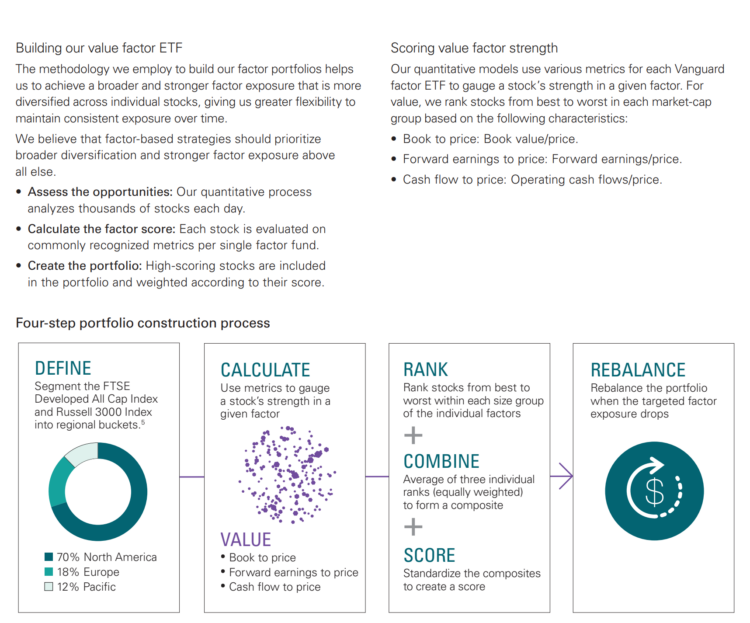

Value indexy se také liší v metodologii. Dimensional například kombinuje value tilt s kvalitativními filtry, aby se vyhnul nekvalitním firmám, kterým hrozí krach. MSCI Value Enhanced či Vanguard Value fondy zase zahrnují více metrik než jen BtM.

Shrnutí hodnotového faktoru

Hodnotové investování má silné základy postavené na teoretickém základu a doložitelném historickém výkonu napříč trhy. Zároveň ale není bez problémů.

Value investování není svatý grál, ale při správné aplikaci a dlouhodobém horizontu může být významnou součástí robustního portfolia s faktorovou expozicí. Dlouhý horizont je zvlášť důležitý, protože mohou přijít dlouhá období horší výkonnosti.

S přípravou článku asistovala umělá inteligence ChatGPT.

Pokračujte ve čtení!