Přihlaste se k odběru novinek!

Žádný spam. Jen to nejlepší ze světa osobních financí.

V pátek 9. února jsme byli svědky něčeho, co se ještě nikdy nestalo. Index S&P 500 se poprvé v historii vyšplhal nad úroveň 5 000 bodů. Co se stalo a co to znamená pro dlouhodobé investory?

Čeká nás další růst, nebo byste se měli mentálně připravit na sešup dolů?

Nemám věšteckou kouli, ale…

Nejprve si pojďme vysvětlit, co se stalo.

Index S&P 500 vyjadřuje hodnotu akcií 500 největších společností podle tržní kapitalizace kótovaných na newyorské burze nebo Nasdaqu. Vydavatelem je agentura Standard & Poor’s a záměrem je pomocí jednoduchého čísla zachytit přímočarý pohled na akciový trh a americkou ekonomiku.

Vztah samozřejmě nefunguje perfektně a hodnota index NENÍ ukazatelem zdraví ekonomiky, ale pro investory jde stále o extrémně zajímavou informaci.

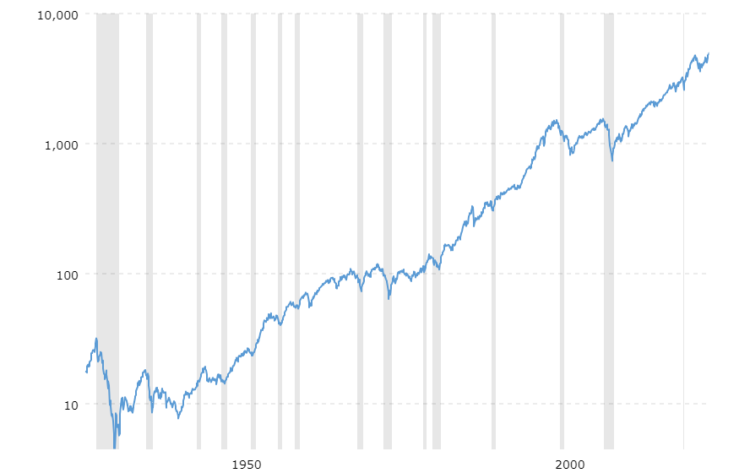

Index se začal měřit v roce 1957 (jeho předchůdce o 233 společnostech už v roce 1923) a co se dělo od uvedení indexu na trh můžete vyčíst z následujícího grafu.

Propady byly někdy doslova děsivé, návrat na maxima trval i přes 20 let.

Nelze si ale nevšimnout dlouhodobě rostoucího trendu.

Hranice 100 bodů byla pokořena v roce 1968, 1 000 bodů v roce 1998 a v roce 2024 se prolomila hranice 5 000.

Kdy se prolomí hranice 10 000?

Kdyby index rostl každým rokem od února 2024 o 10 %, tak podle pravidla 72 bychom se na hodnotu 10 000 bodů podívali za 7,2 roku, tedy v dubnu roku 2031.

Hlavní otázka ale zní – co bude dál, máme se bát propadu?

Budoucnost předpovědět nikdo nedovede. Co ale umíme, je interpretovat historická data, díky kterým si můžeme alespoň nastavit realistická očekávání.

Jakmile je něco na vrcholu, spoustu lidí napadne, že odtud už to může jenom padat. A není se čemu divit, jde o racionální očekávání.

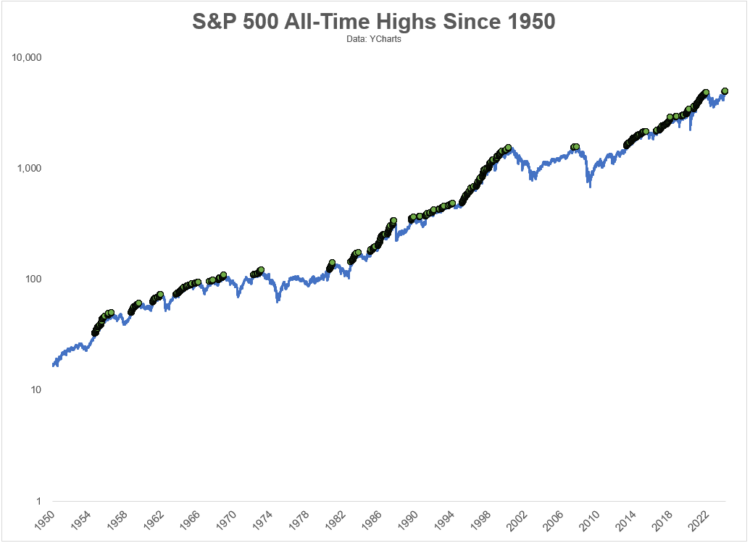

Nesmíme ale zapomenout na to, že trhy jsou cyklické a maxima jsme tu historicky už mnohokrát měli. Podle analýzy Bena Carlsona těch maxim rozhodně nebylo od začátku trackování indexu S&P 500 málo (maxima jsou vyznačena jako zelené tečky na grafu):

Ben doslova píše, že trhy jsou závislé především na lidech a jejich emocích a to jak v okamžicích, kdy se daří, tak při propadech.

To je důvod, proč má volatilita tendenci se během poklesů koncentrovat a nová historická maxima mají tendenci se koncentrovat během vzestupů.

V překladu – co rostě, tak má tendenci růst i nadále, a co padá tak se pravděpodobně propadne ještě hlouběji.

Podíváme-li se na čísla, zjistíme, že od roku 1950 byl index S&P 500 na svých vrcholech 6,7 % času, tedy 7 dnů ze 100. To je poměrně často, rozhodně častěji, než se může na první pohled zdát.

V různých dekádách, především v těch, které byly “poznamenané” býčím trhem, toto číslo vyskočí ještě výš. Od roku 1990 do roku 1999 to bylo 12 % veškerých obchodních dní. Mezi lety 2013 do roku 2019 jsme maxima viděli dokonce 14 % veškerých obchodních dnů.

A nemusíme chodit tak daleko. V této dekádě, tedy od roku 2020, jsme byli svědky maxim 11 % veškerého času a to i přesto, že jsme si prošli 2 medvědími trhy.

Historicky se jen velmi zřídka dělo, že po ATH (all-time high) následoval okamžitý pád. Ale stalo se to, třeba v roce 2007.

Jestli si kladete otázku, zda stále investovat nebo raději počkat na nějaký pár, tak řeknu dvě věci:

Strach z neznámého a z případných propadů je zcela přirozený a bylo by divné, kdybyste se ani trochu nebáli. Ani já nekoukám rád na červená čísla u svého brokera.

Důležité je ale zůstat zainvestovaný. A ještě lépe – s investicemi pokračovat. Není žádný důvod přestávat.

Minulé výsledky nejsou zárukou budoucích výsledků, ale historie naznačuje, že i nyní, tedy s akciemi na svých historických maximech, může být vhodná doba pro investování.

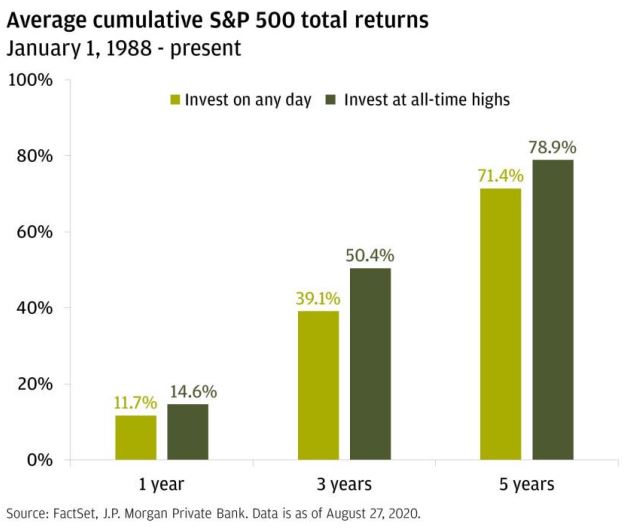

Analytici z JP Morgan dokonce zjistili, že pokud jste od začátku roku 1988 investovali do indexu S&P 500 v libovolný den a reinvestovali všechny dividendy, vaše investice v průběhu následujícího roku vydělala v 83 % případů. V průměru byl váš celkový roční výnos +11,7 %.

Jak by tato čísla vypadala, kdybyste investovali pouze během dnů, kdy index S&P 500 uzavřel na historickém maximu? Ve skutečnosti jsou lepší! Vaše investice vydělávala v průběhu následujícího roku v 88 % případů a váš průměrný celkový výnos činil +14.6 %.

Historická maxima k investování patří úplně stejně jako propady.

Sám jsem zvědavý, jestli současné maximum je jen jakýmsi záchvěvem před návratem do podprůměrných let minulých (ačkoliv 2023 byl hodně silný), nebo zda se potvrdí, že po dobrých letech přichází další dobré roky.

Doufám v to druhé, ačkoliv dlouhodobý investor uvnitř mě by měl doufat v první možnost. Na maxima si rád počkám až do chvíle, kdy budu peníze potřebovat vybrat.

Jak to máte vy?

Napište do komentářů na herohero!

Díky za podporu!

Nemáte dost a chcete více od

Rozbitého prasátka

Přihlaste se k odběru novinek!

Žádný spam. Jen to nejlepší ze světa osobních financí.

Investování je rizikové a může vést ke ztrátě kapitálu. Poskytnuté informace slouží pouze k informačním a vzdělávacím účelům a nepředstavují žádnou formu finančního poradenství nebo investičního doporučení.

Investování je rizikové a může vést ke ztrátě kapitálu. Poskytnuté informace slouží pouze k informačním a vzdělávacím účelům a nepředstavují žádnou formu finančního poradenství nebo investičního doporučení.