Jaké rady byste dali svému mladšímu já?

Blog Rozbitého prasátka existuje něco málo přes rok, osobní finance však už hltám téměř tři roky. Co jsem se za tu dobu stihl naučit? Zde je seznam 11 lekcí osobních financí, které jsem si za tu dobu stihl vštípit do hlavy a které bych dal svému mladšímu já!

Lekce osobních financí

Některé odkazy v článku mohou být předmětem affiliate marketingu. Přečtěte si, jak Rozbité prasátko vydělává peníze!

1. Na nic nečekat a začít ještě dnes

Většina předsevzetí začíná buďto v pondělí nebo na Nový rok.

Když přijde na otázku, kdy začít s investováním a jestli je teď zrovna dobrá chvíle, když se svět stále ještě vzpamatovává z koronaviru, tak jednoznačně odpovím, že včera bylo pozdě.

Ať už jde o splácení dluhů, sestavení rozpočtu nebo zahájení investiční kariéry, nemá cenu na nic čekat. Budoucnost nikdo předpovědět nedokáže, tak proč se trápit tím, co stejně nedokážete ovlivnit.

Trapte se raději tím, co ovlivnit dokážete – pravidelné investování, sebevzdělávání či splácení dluhů. Sestavte si vlastní finanční plán a začněte s jeho exekucí okamžitě.

Pochopitelně se vyplatí nejprve v problematice vzdělat. Nevíte, kde začít? Zkuste tento rozcestník.

Jestliže trochu tápete nebo vám není něco jasné, není nic lehčího, než se na to zeptat. FB komunita je jen kliknutí daleko!

2. Nejprve splatit dluhy a vybudovat finanční rezervu

Když už se dáte do plánování a pohráváte si s myšlenkou investování a vysokých potenciálních zisků, nalijte si nejprve čistého vína a přiznejte si, zda jste v situaci, kdy si to můžete dovolit.

Prvním krokem musí být VŽDY splacení dluhů (dle selského rozumu především všech s úroky 5 % a více, s hypotékou okolo 3 % se pracovat pochopitelně dá) a následně vybudování finanční rezervy na pokrytí alespoň 2-4 nezbytných měsíčních nákladů.

Teprve poté jste připraveni na zahájení investiční kariéry. A že je se na co těšit!

3. Nechat za sebe rozhodovat technologie

Emoce jsou vaším největším nepřítelem při cestě za bohatstvím. Přesně z toho důvodů přichází velká spousta investorů o peníze. Nechávají za sebe totiž místo rozumu rozhodovat pocity.

Vyjměte vaší vůli a momentální rozpoložení z procesu, kdy se rozhodujete o tom, jak naložíte se svými penězi. Nastavte si trvalé příkazy, aby každý měsíc vždy stejná částka putovala na umoření dluhů, splátku za hypotéku nebo pravidelné měsíční investování.

Čím méně nad takovými aktivitami musíte přemýšlet, tím spíše je dodržíte. Pošetřete si vůli na jiné náročné každodenní aktivity, jako je například ranní vstávání z postele!

O fungování lidské psychiky nejen při investování se dočtete ze skvělé knihy od Myšlení rychlé a pomalé od držitele Nobelovy ceny za ekonomii Daniela Kahnemana.

4. Pravidelně měřit progres

Začali jste lépe nakládat se svými penězi? A měříte si to?

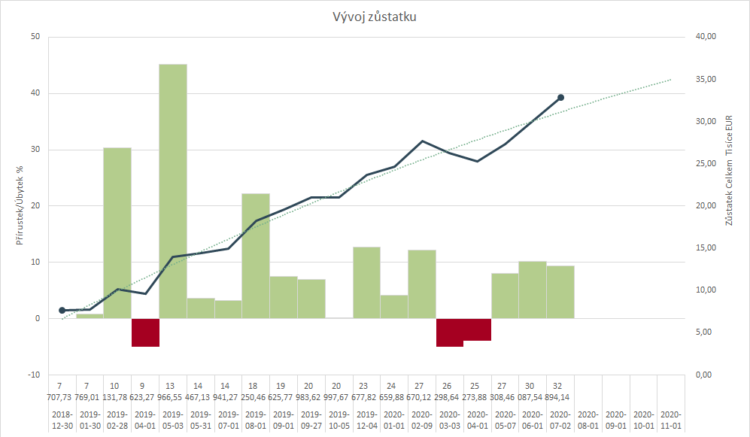

Bez toho, aniž byste si alespoň rámcově zaznamenávali, jak si vedete, se bohužel nepohnete z místa. Lidská mysl má tendenci si věci přikrášlovat. Člověk si pak často namlouvá, že v letošním roce ušetřil více než v minulém. Pokud však nemáte data, kterými byste tvrzení mohli podložit, je to pouze odhad, přičemž realita může být úplně jiná.

Dobré je začít zaznamenáváním každodenních útrat a výdajů. K tomu vám perfektně poslouží aplikace Wallet.

Dalším krokem je zaznamenávání dlouhodobého progresu, k čemuž používám tento vzorový spreadsheet. Není třeba data aktualizovat každý měsíc, ale alespoň čtvrtletně to opravdu chce.

5. Zbytečně se nestresovat, když se nevede podle plánu

Přijdou chvíle, kdy váš rozpočet shoří jako papír. To je život.

Mně se to pravidelně stává při dovolených. Dle rozpočtu nakoupím letenky a ubytování, ale tak nějak se mi už do rozpočtu nevejdou náklady spojené se vším kolem. Naštěstí mám dostatečně velkou finanční rezervu, takže mám v případě opravdové potřeby kam sáhnout.

Pointa je taková, že občas se prostě semele něco, s čím se dá těžko počítat. Může to být něco tak nepříjemného, jako ztráta zaměstnání, ale i přešlapy jako pokuta za rychlost nebo vytopená koupelna nebo lyžařský kurz vašich dětí. To vše je zásadním zásahem do rozpočtu.

V takové situaci je nejlepší se smířit s tím, že neušetříte vytyčených 25 % z příjmů, ale dost možná budete muset sáhnout do rezerv. A to je v pořádku.

Některé měsíce zkrátka skončíte v červených číslech.

Nejdůležitější je hledět na dlouhodobý trend, který musí mířit vzhůru.

Lekce osobních financní zní: “Buďte v klidu a pokračujte, jako by se nic nestalo”.

6. Nemá smysl šetřit na něčem, co přináší radost do života

Na každém blogu osobních financí se dočtete o příkladu s latéčkem ve Starbucksu. V příkladu se vždy počítá s tím, kolik ročně ušetříte, když si tento každodenní požitek odpustíte. S čím se však nekalkuluje, je to, jak moc vám oblíbený šálek kávy zlepší život.

Užíváte si svou denní kávu mimo domov (ať už je to ve Sarbucksu nebo v lokální kavárničce s výběrovou kávou) a den bez ní si nedovedete představit?

Pokud ano, tak není nejmenší důvod, proč byste si zážitek měli upírat. Najděte v životě jiné položky, které můžete osekat. Pro někoho může být zcela lhostejné oblečení, někdo dokáže skvěle ušetřit na jídle a někomu vyhovuje bydlet u maminky.

Raději než šetřit na pravidelných drobných výdajích, zkuste najít nějaký, za který ušetříte ihned a pořádně. V takovém případě se nabízí například porovnat vaše stávající pojištění nebo dodavatele elektřiny či plynu na portálu Porovnej24.

Šetřete hlavně na tom, na čem vám příliš nezáleží. Pokud vám něco významně zlepšuje život, nemá cenu si to odpírat i přesto, že za danou položku možná utrácíte v průměru víc než ostatní.

Já mám rád dobré a kvalitní potraviny a nevadí mi si za ně připlatit.

7. Nekalkulovat do rozpočtu s bonusy či finančními dary

Můj plat významně zvyšuje proměnná složka bonusu. Kalkuluji s ním do svého rozpočtu? Nikoliv.

Kdykoliv, když mi na účtě přistane neplánovaná částka (a je jedno zda jde o finanční dar od rodiny nebo bonus v práci), minimálně 80 % putuje do finanční rezervy či investic. S penězi jsem tak jako tak nepočítal, tak proč je utrácet.

Se zbylými 20 % pak naložím, jak zrovna uznám za vhodné – dobrá večeře s partnerkou či dlouho odkládaný nákup přichází v úvahu.

Vydělávejte víc peněz

Peněz není nikdy dost. Vyždímejte z práce co nejvíce a zhodnoťte efektivně svůj čas!

8. Pořád je se co učit

Potom, co jsem ukončil studium na vysoké škole, tak spadl mi obrovský kámen ze srdce – už nikdy se nebudu muset učit!

Připadá mi, že od ukončení studia jsem se toho naučil mnohonásobně víc, než během jeho průběhu. A jsem za to strašně vděčný!

Moje posedlost osobními financemi mi otevřela dveře i do jiných extrémně zajímavých vědních oborů ať už jde o psychologii nebo ekonomii.

Vždycky je se co učit a myslím si, že sebevzdělávání k honbě za finanční nezávislostí neoddělitelně patří. Rozšiřujte si neustále obzory, nikdy nevíte, co za příležitost se vám díky tomu naskytne!

Třeba vás některá z knih v této sekci k něčemu obdobnému inspiruje také!

9. Příležitosti byly, jsou a budou

Také máte pocit, že vám utekly poklesy kapitálových trhů při koronaviru? Nejste jediní. Na druhou stranu – kdo mohl začátkem dubna tušit, že se již jedná o lokální dno propadu? Já to rozhodně nevěděl.

Na fórech a různých skupinách na FB se setkáte s lidmi, z jejichž poplašných zpráv budete mít pocit, že jestli do hodiny všechno nerozporodáte/nenakoupíte, tak jste navždy ztraceni. Podobní hlásači tu vždy byli a vždy budou.

Nejlepší je tento šum utlumit a věřit strategii, kterou si zvolíte na základě racionálního uvažování. Svět se zítra nezhroutí a dělat impulzivní rozhodnutí jen proto, že vás k nim někdo nabádá, je nejrychlejší cesta k tomu, jak se spálit.

10. Nekomplikovat si život

Investování je zábava a je velmi jednoduché mu propadnout. Kdo ví, třeba se to ve vašem případě přihodí a z vás se tak stane investiční guru!

Pokud ale investujete jenom proto, že máte pocit, že jde o nejlepší způsob, jak se zajistit na budoucnost a výsledovky firem či analýzy grafů návratností jednotlivých titulů vás ze židle nezvedají, tak si tím nekomplikujte život.

Jestliže investujete do dobře diverzifikovaných ETF indexových fondů, je velmi pravděpodobné, že si s 2-3 fondy vystačíte po celý život a budete dosahovat stejné (ne-li lepší) dlouhodobé návratnosti než aktivní investoři.

Tak proč si komplikovat život?

11. Užijte si cestu

Finanční nezávislost by neměla být jen o dosažení vysněného cíle, ale už samotná cesta by měla být něčím, co si užíváte a co vás jako člověka posouvá.

Lze na ni dosáhnout za 5-10 let? Nejspíše ano, ale proč to dělat, když si po tuto dobu ani nezajdete s přáteli na pivo.

Proces, kdy se honíte za finanční nezávislostí, si je třeba užít. V opačném případě by se vám pak mohlo stát, že na ní dosáhnete a najednou nevíte, co s vlastním životem. A za to ty peníze rozhodně nestojí!

A jaké lekce osobních financí máte na srdci vy? Co za radu byste dali svému dvacetiletému já? Zapomněl jsem na něco důležitého? Pište do diskuze pod článkem nebo na [email protected]!

Pokračujte ve čtení!

Jak sestavit ETF portfolio? Je to snazší, než si myslíte!

ETF fondy jsou skvělou dlouhodobou investicí a sledujete-li blog Rozbitého prasátka pravidelně, jistě víte, že se řadím mezi jejich velké fanoušky. Protože už víte, z jakých nejlepších ETF fondů můžete své portfolio namixovat, jistě brzy